见证历史!黄金站上1950美元!今年一个手镯贵了几千块

本文来自万得资讯。

投资者又一次见证了历史!

仅用14个交易日,现货黄金便从1800美元/盎司一举突破2011年创下的历史纪录,盘中登上1950美元/盎司,创造了历史!白银期货也不甘示弱,当天暴涨超8%,续创7年新高。

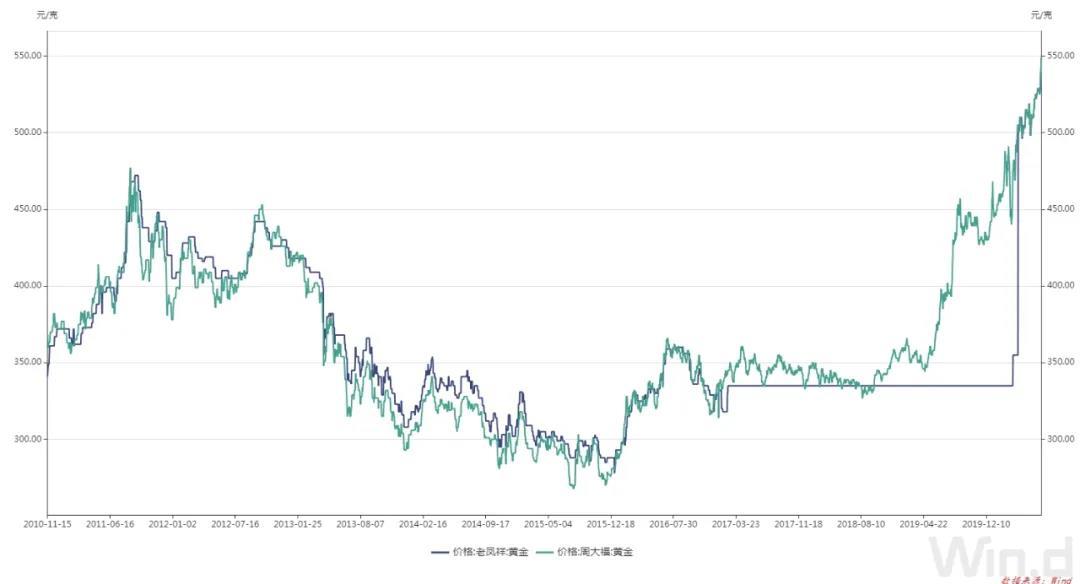

按照实体金店周大福的金饰品549元/克价格计算,每克单价较年初上涨107元。这就意味着一个40克的金手镯,7个多月的差价超过4000元。

(图片来源:Wind金融终端)

黄金突破历史新高,白银续创7年新高

截至7月28日早上7点05分,现货黄金升破1950美元/盎司关口,最高报1952.18美元/盎司,日内涨约0.5%;现货白银涨幅扩大至近2%。

截至7月27日收盘,COMEX黄金期货收涨2.11%报1937.5美元/盎司,连涨七日,创盘中和收盘历史新高,年初至今涨超27%。

(图片来源:Wind金融终端App)

COMEX白银期货收涨8.29%报24.745美元/盎司,续创七年多以来新高。

(图片来源:Wind金融终端App)

美元指数续创近2年新低

不过与金银价格走势相反,美元指数近期显得相当“落魄”,美元指数跌至近2年新低。

周一,纽约尾盘,美元指数跌0.74%报93.6488,非美货币集体上涨,欧元兑美元涨0.89%报1.1752,英镑兑美元涨0.63%报1.288,离岸人民币兑美元涨160个基点报7.0001。

(图片来源:Wind金融终端App)

沪银7月以来涨幅超23%

作为“带头大哥”的国际黄金振臂一呼,金银资产交相呼应,贵金属行情被全面点燃,国内商品期货市场光芒四射。Wind梳理显示,截至最近一个收盘日,7月以来国内商品期货市场贵金属板块涨幅靠前。其中沪银主力合约涨幅23.58%,领涨商品市场,同期沪金涨幅5.04%。

而把时间轴再拉长一些,今年以来,贵金属板块表现同样可圈可点。其中沪金、沪银主力合约同期涨幅分别达21.31%、20.62%。

黄金饰品今年涨107元/克

Wind数据显示,国内各大主流品牌实物黄金饰品价格升至近年来的高点。截至7月24日,老凤祥、周大生的实物黄金饰品价格在549元/克,创下了近十年的新高,7月份涨幅达到24元/克,而今年以来的涨幅达到107元/克。

乘风破浪的姐姐们向来是我国国内投资市场一股不可忽视的力量。而如果今年年初,他们错过购买金饰品的话,现在再来购买金饰品,如黄金手镯(以40克计算),则需要多花上超过4000元。

(图片来源:Wind金融终端)

大量热钱流入全球黄金ETF

世界黄金协会的数据显示,黄金市场在短时间内吸引了大量资金流入。

截至6月,全球黄金ETF已连续7个月出现净流入,创下历史纪录。6月全球黄金ETF总量增长104吨(约合56亿美元,相当于总资产管理规模的2.7%),这令其总持仓达到了3621吨的历史新高。

无论是在吨数上(超过了2009年创下的646吨总增长纪录),还是在净流入价值上(超过了2016年创下的年度净流入230亿美元的纪录)。今年上半年,全球总流入达到了734吨(约合395亿美元),远超过去的年度流入纪录。

从其他角度看,上半年的净流入远高于全球央行购金量在2018和2019年创下的多年高位,也相当于今年上半年全球黄金矿产的45%。

而放眼国内市场,据Wind数据统计,今年以来截至7月26日,全市场4只黄金ETF(除去今年新成立产品)全部实现了22%的回报。

多因素助推贵金属“涨势如虹”

近期,包括黄金、白银在内的贵金属涨势迅猛。

国信期货研报分析,贵金属7月表现强势主要是受到通胀预期抬头,美元指数走弱和避险情绪高涨三重因素的提振。

另外秘鲁等南美主产国公共卫生事件下关停银矿对白银供给端产生扰动,清洁能源与光伏领域复苏提振白银工业需求,及资金的集中涌入进一步助涨白银。

兴业研究报告分析,通胀回升、美元指数走弱给金银带来利好,地缘政治风险则火上浇油。工业属性更强的白银出现补涨,金银比走低。此后短线可能出现调整,但难改多头趋势。

中信期货研报分析,美国公共卫生事件持续经济增长放缓,实际利率为负,国际政治紧张局势加剧,美元走软,避险资产需求激增,资金继续向贵金属流入。

此外,西南证券研报分析,白银兼金融属性和工业属性,随着公共卫生事件趋稳后工业需求的边际回暖和黄金价格不断走高带来的金银比值的不断提升,金银比有望修复并向均值回归。

大涨背后,机构猜顶

展望后市,机构普遍乐观。

平安证券研报表示,展望后市,避险情绪高涨和美元及美债利率持续走弱为贵金属高位提供支撑。

中银国际研报判断,弱美元周期下,黄金强势逻辑有望延续:

1、美国实际利率的长期趋势为黄金价格长期走势的核心影响变量,弱美元周期下,黄金强势逻辑有望延续。公共卫生事件发生以来,10年期美债维持负利率水平,这也成为助推本轮黄金行情的重要因素。

2、康波衰退向萧条转换阶段,公共卫生事件冲击带来的全球经济下行很可能作为康波衰退期的二次冲击,使得库存周期加速探底,带来金价中周期上行的推动力。

3、短期来看,海外市场超额流动性的投放也成为未来金价上行的助推力量。

中信建投研报判断,展望2020年下半年,在公共卫生事件及其政策应对的不确定性以及美国大选可能带来阶段性大国博弈升级的不确定性环境下,美国的货币政策宽松主基调不会改变,欧洲阶段性表现强于美国也将达是大概率事件,全球供应链似乎已适应了第一轮公共卫生事件的冲击从而对商品价格形成支撑(形成通胀的概率亦较低),黄金作为宽松和避险的受益品种已表现出强势,预计美国大选之前仍将保持强势,近期有望突破历史新高,冲击2000美元/盎司。

此外,金银比预计在未来6-12个月有望降到75附近,白银继续看涨!若金银比回归到75附近,即使黄金价格有10%的跌幅,白银也应在22.1美元/盎司以上,若黄金进一步上涨,白银有望突破30美元/盎司关口。

兴业研究报告也认为,2020年第二季度拖累黄金走势的两大因素——新兴市场需求低迷以及对冲基金做多黄金意愿缺乏都正在扭转为积极因素。未来3至6个月内黄金有望挑战历史新高2000美元/盎司。

值得注意的是,中信建投期货研报早前也提醒,总的来看,经济开放叠加流动性宽松,市场预期实际利率将进一步下行,贵金属有较好支撑,但也要警惕美国卫生事件反弹,乐观情绪消退,通胀上行不及预期的风险。

投资策略展望

贵金属板块走强同时,机构提醒市场关注相关投资机遇。

民生证券研报分析,全球印钞模式再起,欧洲央行7500亿元复苏基金获批,美国万亿美元刺激计划推出在即,同时,美联储收益率控制曲线政策仍有预期,金价短期震荡向上。通胀预期逐步修复,实际利率仍有下行空间,金价中期震荡向上。全球货币宽松环境有望延续,纸币信用遭考验,维持贵金属长期上行判断。全球经济复苏初期,关注白银工业属性恢复带来的白银补涨。

中泰证券研报分析,真实收益率逻辑框架下,未来贵金属上涨的驱动力也将来自:

1、经济走弱之势难改,美国远端利率或将继续下行。

2、通缩预期的进一步修复。这些都使的黄金的上涨通道顺畅,而随着经济复工复产的推进,白银工业属性恢复,具备超涨期权。

3、贵金属仍是今年配置的重点领域之一。

西南证券研报认为,随着黄金价格持续上涨,金银比存在较大的修复空间,投资白银的性价比突显金银比大幅偏离均值后,通常以银价涨幅超过金价涨幅来完成均值回归。随着公共卫生事件趋稳后,电子、光伏等工业需求的回暖以及5G大规模商用带来的对白银需求的增加,金银比存在较大的修复空间。

安信证券此前研报认为,白银斜率陡峭的王者归来有望开启,建议关注A股银铅锌标的。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP