美股打新建议 | 理想汽车(LI.US)IPO最高募资14.73亿美元,高瓴认购3亿美元

本文来源微信公众号“郭二侠鑫金融”,文中观点不代表智通财经观点。

说到2020年的资本宠儿,新能源汽车能一定排在前三位。

今年以来,特斯拉累计涨超269%,蔚来累计涨超272%(截至上周五收盘价),在它们的带动下,资本市场也重新燃起了对造车新势力的热情,理想汽车趁热打铁赴美上市。

一、招股信息

股票名称:理想汽车(LI.US)

招股日期:7月25日-7月30日18:00

上市日期:7月31日23:00

发行规模(ADS):绿鞋前0.95亿

:绿鞋后1.09亿

市值:72亿~88亿美元

发行价区间:8~10美元

最低认购:100股

募资规模:7.6亿~9.5亿美元

:8.74亿~10.93亿美元

入场费:640美元(约4544港币)

承销商:高盛、摩根士丹利、瑞银、中金、老虎证券、雪盈证券

基石:3.8亿美元

此股可参与打新券商有:老虎证券、雪盈证券

二、基本面介绍

理想汽车是由李想在2015年创立,是一家专注电动汽车研发与制造的新能源汽车公司。理想汽车是李想的第三个创业公司,此前创办过泡泡网和汽车之家,其中汽车之家2013年在纽交所上市,目前市值92亿美元。

理想汽车上市之后,将成为继蔚来汽车之后第二家实现IPO的中国造车新势力,值得注意的是,李想还是蔚来的联合创始人和投资人。

理想汽车具体造的是什么车,我先给大家说说

与大多数新造车公司采用的纯电动技术路线不同,理想汽车采用了以内燃机发电为基础的增程式技术路线。满电满油的理想ONE在行驶过程会经历三个阶段:

第一阶段:使用电力行驶,相当于一台纯电动车。

第二阶段:当行驶里程超过100km左右,自动启动增程器,相当于一台「烧油」的汽油车,但油耗水平低于传统燃油车,没油了可以加油。

第三阶段:燃油耗尽后,通过电池的剩余电量行驶。

用更通俗的话来说,理想ONE的续航主要是通过「烧油」来实现的。综合续航里程超过800km,因此,不会产生里程焦虑。

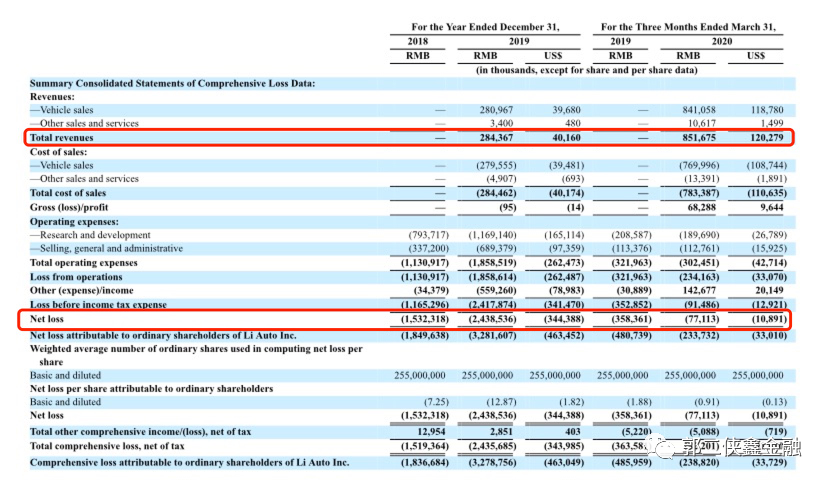

招股书财务数据显示,理想汽车2018年无营收,2019年营收为2.84亿元,2020年第二季度营收为19亿元(约合2.75亿美元),较2020年第一季度的8.517亿元(约合1.2亿美元)环比增长128.6%。

理想汽车2018年、2019年净亏损分别为15.32亿元、24.38亿元(约合3.44亿美元);2020年第二季度,理想汽车净亏损为7520万元(约合1060万美元),上一季度净亏损为7710万元。

2020年第二季度,理想汽车共交付汽车6604辆,较2020年第一季度的2896辆车,环比增长128%。随着交付量的提升,理想汽车的毛利率也从上一季度(Q1)的8%提升到一季度(Q2)的13.3%,这主要得益于产品销量规模的提升,制造费用被摊薄。

截至2020年6月30日,理想汽车有现金及现金等价物为37亿元(约合5.2亿美元),而上一季度(截至2020年3月31日),这一数字为34亿元。

截至6月30日,理想汽车在全国范围内有21家零售店、18家交付中心和17家服务中心,有700名销售和服务人员。

招股书显示,李想是理想汽车的最大自然人股东,持有约3.56亿股,约占总股本的25.1%,拥有70.3%的投票权。王兴及其关联方美团为理想汽车第二大股东,持有3.32亿股,约占总股本的23.5%,但仅拥有9.3%的投票权。理想汽车联合创始人、总裁沈亚楠持股1.1%,联合创始人、CFO李铁持股1.0%。

公开资料显示,理想汽车成立至今已完成9轮融资。最近一轮融资是今年7月1日的D轮融资,募集资金5.5亿美元。D轮融资由美团领投5亿美元,投后估值为40.5亿美元。这才过了一个月在美国上市,估值直接翻倍,以发行中间价计,市值80亿美元,这也涨的太快了点。

不过有人不嫌贵,这不是别人,正是我们熟知的大名鼎鼎的高瓴资本,招股书披露,高瓴资本有兴趣认购不超过3亿美元的ADS,以理想汽车发行价区间中间价9美元每股ADS计算,高瓴资本将认购高达3333万股ADS,占理想汽车此次IPO公开发行总股份的35.1%。

需要说明的是,高瓴资本和理想汽车的协议并没有说死,最终认购股份未定。高瓴此前曾是蔚来的第三大股东,在2019年底蔚来股价最低点的时候清仓,卖在黎明前,本月又怒花100亿认购给新能源车造电池的宁德时代,这次入股蔚来,就像我们炒股发现卖错之后,再高位接回来。

此外,理想汽车还将获得四位基石股东共计3.8亿美元的基石投资。其中,美团点评及其关联公司投资3亿美元,字节跳动投资3000万美元,美团创始人王兴及关联公司投资3000万美元,Kevin Sunny投资2000万美元。

加上基石投资后,理想汽车此次IPO融资金额总计将达12.54亿-14.73亿美元。

三、综合分析

前面已经有蔚来在美国上市,这次理想IPO投资人处处都拿两家公司对比,我最关注财务方面,众所周知,造车巨烧钱,每年几十亿往里面咂,就怕钱烧完了,公司还没盈利。

理想汽车2018年和2019年两年总计亏损不到40亿,对比蔚来上市前2017年亏损50.2亿,2018年亏损33.3亿,理想成本控制的非常好。并且今年亏损也大幅收窄,账上还趴着37亿,生存不是问题,接下来就看怎么发展了。

2018年9月12日蔚来在纽交所挂牌,发行价6.26美元,收盘涨幅5.43%,报6.6美元,次日暴增75.76%,收报11.6美元。目前蔚来市值140亿,理想上市上涨30%,市值达到115亿美元,比较合理。

四、预测中签率

本次发行老虎和雪盈都是承销商,货源充足,其他家券商没有,但鉴于此前声网、蓝城兄弟、趣活的赚钱效应,申购的人肯定会比较多,好在理想汽车发行规模大,预计申购100股可以中签10股。

美股打新分配原则:

普惠制为第一原则,券商会尽可能让参与打新的投资者都能中签一点。

再采用申购数量优先,以剩余股数向申购数量多的投资者平均分配更多股数。

五、本人操作计划

打新理想汽车可能会和泰格医药冲突,郭二侠计划7成资金用来梭哈理想汽车。老虎和雪盈两家券商可以同时申购,打的多中的多。

抓紧开户入金老虎证券和雪盈,不要犹豫,等泰格医药招股价出来,再开户入金就赶不上了,泰格医药AH两地上市,有了对比价,想象空间有限,涨幅15%到天边了。

(编辑:陈秋达)

扫码下载智通APP

扫码下载智通APP