此次史无前例的全球经济同步衰退意味着什么?

智通财经APP获悉,全球经济研究网站MishTalk的评论员Mike Shedlock近日发表文章称,此次全球经济衰退的同步性是前所未有的。当前的经济反弹将步履蹒跚,给经济留下巨大的产出缺口。而缩小这一产出缺口的任务将是极其艰巨和费时的。

央行面临的四大经济挑战

Hoisington Management的Lacy Hunt在其2020年第二季度回顾中关注了当前全球通货紧缩的问题,并提出了央行面临的四大经济挑战:

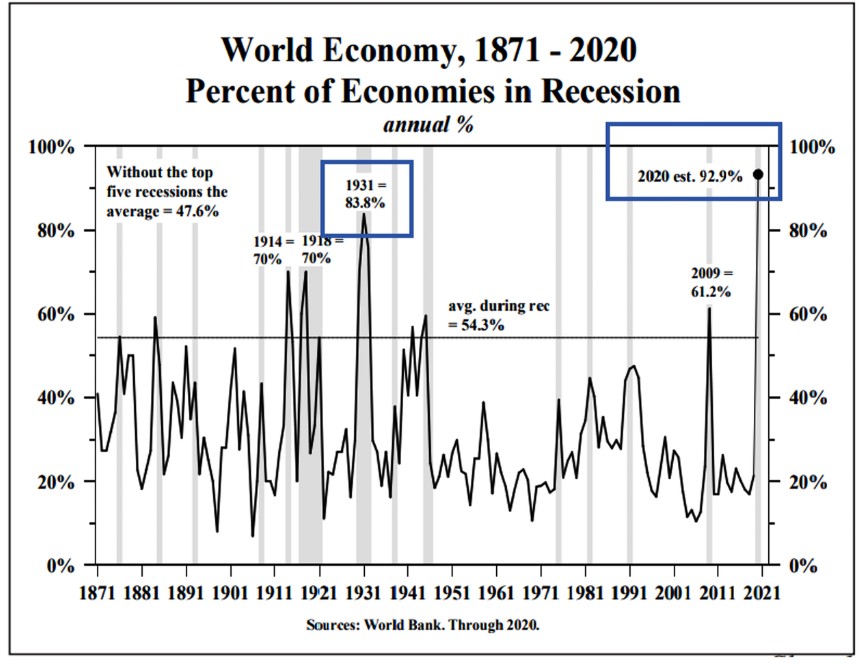

1.超过90%的世界经济正在萎缩。目前的全球衰退的同步性是史无前例的。

2.世界贸易量正在大幅下降。

3.为对抗大流行,所有国家和许多私营实体背负了额外的债务,尽管在人道和政治上是受欢迎的,而且在许多情况下是必要的,但这已将债务与GDP的比率推高到了一个未知的水平。同时,这也导致了持续的资源分配不当将得到加强,由于无法获得持续增长所需的生产资源,经济体的增长将受到限制。

4.2020年,全球人均GDP将出现一个半世纪以来最大的年度降幅,也是1945年以来的最大降幅。对财富和收入的持久破坏需要时间来修复。

关于通货紧缩的十大观点

以下是从Lacy Hunt的文章中摘录的十个关键观点:

1.当世界经济的很大一部分都在收缩,而不是集中在有限的几个国家时,衰退就会更严重或持续时间更长。

2.除了非常短期的情况外,美联储对公司债券市场的贷款操作对经济增长是不利的。十多年来,日本央行(BOJ)、欧洲央行(ECB)一直在购买破产实体的企业债务,而日本央行执行这些操作的时间已经超过了25年。这些操作为经济活动提供了短暂的提振,但最终导致了信贷分配不当、经济增长乏力和通货紧缩。

3.央行的操作让失败的企业继续存在,不利于Joseph Schumpeter所称的“创造性破坏”和“道德风险”的过程,从而消除了这些促使自由市场经济成功的关键因素。

4.新债务以前所未有的速度增长,其不利后果将在未来数年持续存在。欧根·冯·庞巴维克(Eugen Bohm Bawerk)、欧文·费雪(Irving Fisher)、查尔斯•金德尔伯格(Charles Kindleberger)和海曼•明斯基(Hyman Minsky)等四位伟大的经济学家都指出了债务的双刃剑:除非债务能产生收入流来偿还本金和利息,否则当前支出增加会导致未来支出下降。

5.债务与经济增长之间的关系是非线性的,正如收益递减规律一样。重要的研究表明,债务占GDP的比率高于67%时就会对经济增长产生不利影响。

6.布鲁金斯学会(Brookings Institute)最近的一项研究认为,大流行将导致明年新生儿减少30万至50万。2019年,美国和世界人口增长已经是自1918年和1952年以来最慢的。

7.今年第一季度,公司债务占GDP的比例跃升至创纪录的48.7%,比雷曼兄弟(Lehman)危机期间高出300多个基点。

8.1934年,欧文·费雪写道,在高负债经济体中,货币流通速度下降。费雪是正确的,因为有证据和理由支持这一观点,即今年新增的巨额债务将无法产生收入流来偿还本息。因此,当前的经济反弹将步履蹒跚,给经济留下巨大的产出缺口。

9.上世纪40年代以来最严重的三次经济衰退结束时,1974年的产出缺口为4.8%,1982年为7.9%,2009年为6.4%。2008年至2009年经济衰退后的产出缺口经过了9年的时间才缩小,这也是消除通缩缺口所花的最长时间。

10.考虑到全球GDP下滑的深度、各国债务的大量积累、世界贸易的崩溃以及世界经济萎缩的同步性,缩小这一产出缺口的任务将是极其艰巨和费时的。这种情况很容易导致总价格下跌,从而对通胀构成持续下行压力,这将反映在美国长期国债收益率的下滑上。

结论

几乎所有经济学家都预计,随着美联储资产负债表的大规模扩张和美国政府的财政刺激,通胀将大幅上升。

评论员Mike Shedlock表示,他认同Hunt的观点。理由包括:卫生危机对需求的破坏将持续数年、需求破坏大于经济刺激、积累债务本质上是通货紧缩、人口减少加剧通货紧缩、美联储通过救助破产企业制造越来越多的僵尸企业等。

实际上,通过观察股票和债券市场就能很容易发现通货膨胀。美联储资产负债表的扩张,加上数万亿美元的财政刺激(两者都是史无前例的),导致股市投机也达到了前所未有的水平,超过了2008年的房地产泡沫时期。

通货膨胀并不是美联储想要的。美联储可以印钞,国会可以给群众发放钞票,但两者都不能决定钱的去向。

2020年,资金在疯狂的股票和债券投机中找到了归宿。2008年,资金主要进入了房地产泡沫,但泡沫最终破灭了。

扫码下载智通APP

扫码下载智通APP