理想汽车递交招股书拟赴纳斯达克上市,募资最多1亿美元

智通财经APP获悉,北京时间7月11日凌晨,理想汽车(Li Auto Inc.)向美国证券交易委员会(SEC)提交招股书,拟在纳斯达克上市,股票代码“LI”,拟募资最多1亿美元。据悉,理想汽车在招股说明书中披露的1亿美元募集资金属于占位符,未来将发生变化。该公司在招股书中暂未透露发行价格区间、发行量等信息。

高盛、摩根士丹利、瑞银投资银行(UBS Investment Bank)、中金公司担任此次发行的联席主承销商;老虎证券和雪盈证券担任副承销商。

招股书显示,该公司募集到的资金将主要用于:1)新产品研发;2)包括进一步研发生产设备在内的资本支出;3)一般公司用途和营运资本。

主要业务

招股书显示,理想汽车成立于2015年7月,是一家新能源汽车企业,主要设计、开发、制造、销售高端智能电动SUV。公司于2019年11月开始批量生产首款车理想ONE,截至2020年6月30日,已交付超1.04万辆理想ONE。

理想汽车战略性地将重点放在售价在15万元人民币(约2.1万美元)至50万元人民币(约7万美元)的SUV领域。

公司计划在2022年推出一款高级电动SUV,将配备新一代增程式动力系统。未来,为了面向更广泛的消费者群体,公司将通过开发新车型来扩大产品类型,包括中型和小型SUV。

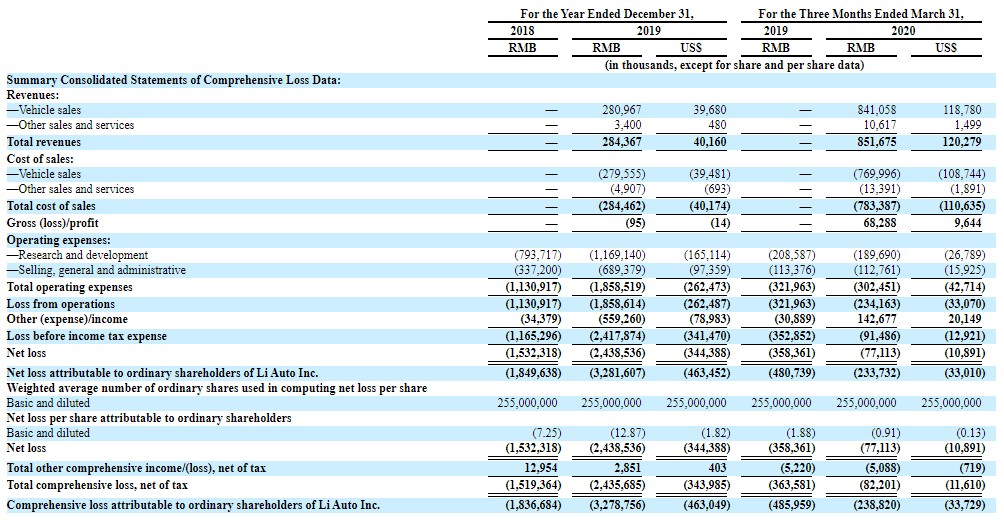

公司业绩

招股书显示,理想汽车在2018年无营收,2019年营收为2.84亿元,2020年第一季度营收为8.52亿元(约1.2亿美元)。

理想汽车2018年、2019年分别净亏损15.32亿元、24.39亿元(约3.44亿美元);理想汽车2020年第一季度净亏损为7711.3万元(约1089万美元),上年同期净亏损为3.58亿元。

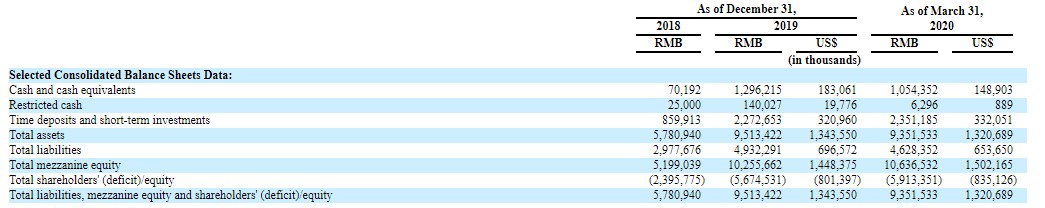

截至2020年第一季度,理想汽车拥有现金及等价物10.54亿元(约1.48亿美元)。公司总资产93.52亿元,总负债46.28亿元。

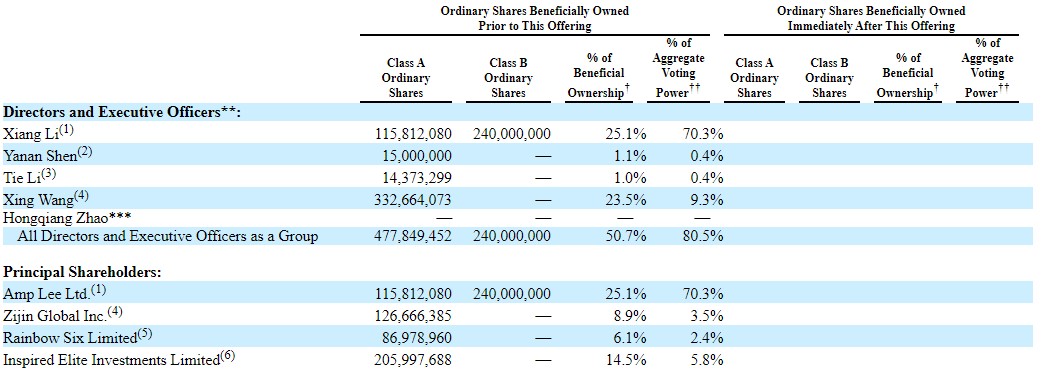

股权架构

在上市前的股权结构中,公司创始人李想通过Amp Lee Ltd持股25.1%,拥有70.3%投票权;美团点评(03690)的董事及控股股东王兴通过Zijin Global Inc及Inspired Elite Investments Limited持股23.5%,拥有9.3%的投票权;联合创始人Yanan Shen持股1.1%,拥有0.4%的投票权;联合创始人Tie Li持股1%,拥有0.4%的投票权。

另外,Rainbow Six Limited持股6.1%,拥有2.4%投票权。

扫码下载智通APP

扫码下载智通APP