油价会不会上100?花旗、大摩与小摩杠上了

本文来自万得资讯。

原油在2020年,石破天惊的击穿了人们对商品价格的认知底线,创下约-40美元每桶的历史低价。现在,油价已经从历史低点上涨了约80美元。如今,是时候思考油价未来十年的运行轨迹了!

关于世界能源长期走向的讨论通常是很难达成共识的。原油市场本身的运行轨迹,受到生活生产方方面面的影响,精准预测未来油价是很有挑战性的。

一些人分析师认为,公共卫生危机将永远“吞噬”一部分原油需求,即使人类文明驶入后公共卫生危机时代,原油需求仍然不会激增,未来将进入原油极其便宜的时期。

不过,另一些投资者则持相反的观点,认为近几年对原油和天然气的投资锐减,导致供给端出现翻天覆地的变化,油价最终会回到百元高价。对冲基金Northern Trace Capital的首席投资官Trevor Woods评论称,融资的压力不容小觑,很多原油生产商将很难继续维持生产,因此认为油价到2025年达到150美元每桶是很容易的事情。

从长远来看,大多数分析师都认为,油价会恢复到一个公允的价格水平,即能源生产商只需生产足够满足需求的原油就能获利。目前最大的变量就是公共卫生危机,因为这使得投资者不确定运输和消费模式是否会发生永久性变化,人类社会是否会因此加速向更清洁的能源转移。

在本轮油价回升中,中国经济顺利重启居功至伟,同时也极大受益于OPEC+果断减产。不过,随着新增病例数上升,市场更加担忧北美原油需求不足,国际油价一直徘徊在40美元左右。

目前来看,供给方面,原油生产商已经开始削减资本支出计划,以此来稳定财政状况,对抗因公共卫生事件带来的营收下降。比如埃克森美孚(XOM.US)就在上周警发出公告称,第二季度盈利将大幅亏损,表示计划在2020年减少100亿美元的资本支出,即30%。

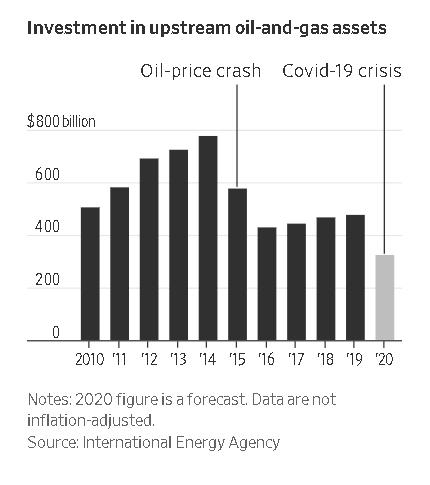

国际能源机构5月份表示,预计今年上游油气资产投资将下滑32%,至3284亿美元,这是至少10年来的最大降幅。

欧洲的原油声场巨头也在通过资产减计等方式应对营收下降的压力。英国石油公司(BP.US)将投资计划削减25%,至120亿美元,并正在考虑是否开发尚未完全开发的油气田。

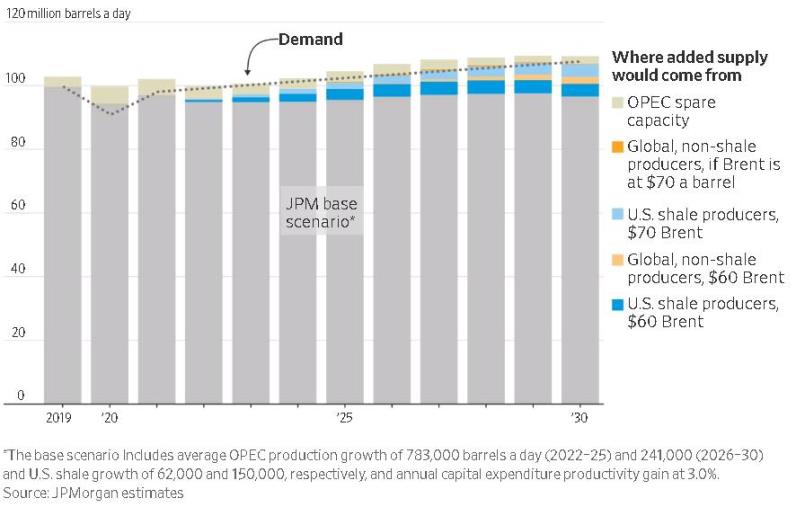

摩根大通分析师Christyan Malek表示,原油生产商这种勒紧裤腰带过紧日子的做法,将对世界石油生产能力产生持久影响。他估计,这将导致每天损失500万桶石油的产量,相当于公共卫生事件之前全球原油总产量的5%。到2030年,预计需要投入6250亿美元用于原油生产,才能满足需求。

Christyan Malek称,为了刺激新的石油产量,油价将比过去更高。这在一定程度上是因为投资者正要求能源公司开采更高质量的原油,减少甲烷排放,从而提高生产成本。他说:”未来两年原油会上100美元吗?毫无疑问会的啊!“

Matilda Capital Management 的首席投资官Richard Fullarton 的预测则更加激进,认为油价在2020年下半年就会向上突破100美元。他说:“原油是取之不尽的,问题在于得有资金投入到生产开采环节去。”

Northern Trace的Mr. Woods 也表示,市场高估了世界摆脱化石燃料的速度。向风能和太阳能等绿色能源的过渡“完全被商界领袖所接受,但在欧盟之外,政策执行速度极为缓慢。所以化石燃料的使用将继续增长”。他也认为,油价将飙升,可能超过布油在2008年148美元的高点,以刺激美国和其他地区的产油国尽快将石油开采出来。

这样的预测与期货市场相悖,期货市场认为布油在未来10年内的价格将低于每桶60美元。回到100美元的油价水平,对另一些人来说简直是天方夜谭。

花旗集团分析师Edward Morse认为,石油生产商将能够以每桶50美元的价格开采出足够多的石油。因为技术进步降低了生产成本,而公共卫生事件将鼓励人们继续在家工作,乘坐更少的航班,从而抑制石油需求。

摩根士丹利分析师Martijn Rats表示,OPEC+也可能会对市场进行限制。他说,当石油需求达到峰值时,沙特阿拉伯和其他低成本产油国可能会迅速增产,争取更大的市场份额,而不是提振油价。 他说:“我们从3月和4月的经验中知道,当欧佩克和俄罗斯增产时,我们不会回到60美元。他们已经用行动说明了一切。”

(编辑:杨杰)

扫码下载智通APP

扫码下载智通APP