美国破产潮来临,5月份破产数量同比增加48%

本文来自“美股投资网”。

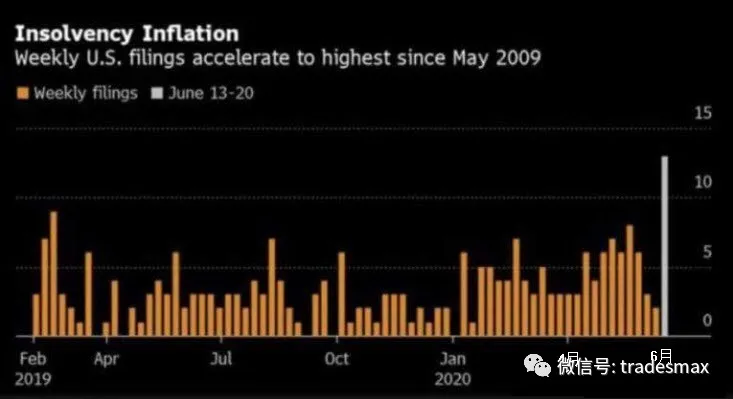

最新数据显示,截至6月21日当周有13家美国公司(规模超过5000万)申请破产。这使得今年破产的大企业数量达到117个,与2009年上半年创下的历史最高纪录持平。

小企业破产数量更是惊人,5月全美有722家企业申请破产保护,较上年同期增长48%。而在2019年5月,共有487家企业申请这种破产。

一个更令人担心的是,股市当前的估值和实体经济衰退不相吻合,这实际上反映了市场对于经济复苏的错觉,随着更多企业倒闭和就业岗位永久性丧失将会对经济造成冲击,这可能导致股市的泡沫破裂,并引发另一轮的失业潮。

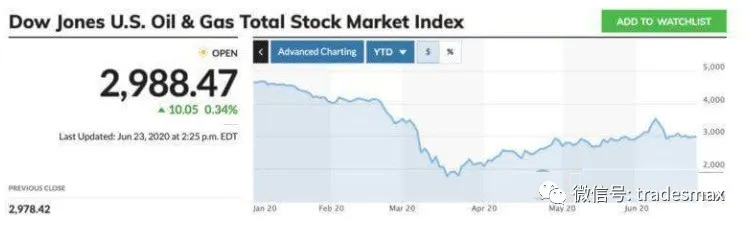

同时数据还显示,目前受冲击最大的是油气行业、零售业和餐饮业,尽管近期油气类股仍在上涨。

上周有13家美国公司(规模超过5000万)申请破产。这使得今年破产的大企业数量达到117个,与2009年上半年创下的历史最高纪录持平。

图1:美国破产数量已经持续高于卫生事件爆发前的去年,现在又突破了2009年的峰值

医疗保健行业的破产数量也创下纪录,今年共有13家企业破产,几乎是去年同期7家企业的两倍。具有讽刺意味的是,卫生事件危机甚至对医疗保健行业都没有产生正向的影响。

一些陷入困境的大公司已经倒闭——赫兹(HTZ.US)、J. Crew、J.C. Penney(JCP.US)和内曼·马库斯。

小企业的数字也同样惨淡

然而大企业破产的数量和小企业相比,简直是小巫见大巫。

受卫生事件影响,美国5月份破产数较上年同期猛增近一半:据美国法院记录,上个月全美有722家企业申请破产保护,较上年同期增长48%。而在2019年5月,共有487家企业申请这种破产。

6月9日,哥伦比亚广播公司新闻报道,由于最近的关闭,经济衰退的下一波浪潮将是破产。

全美信贷管理协会(National Association of Credit Management)的经济学家克里斯·库尔(Chris Kuehl)也表示:“这是一个迹象,表明本已疲弱的企业正受到因封锁所引发的衰退的影响。在卫生事件前就已经苦苦挣扎的企业真正陷入了困境。”

这些破产对美国股市意味着什么?

值得注意的是,尽管政府和美联储提供了各种救助,这些破产还是最终敲定了。因此,股市不应该假定财政援助将防止进一步的经济损害。

相反,随着批准的救助计划结束,人们可以合理地预期破产率将会上升。股市一直对这一切浑然不觉,愚蠢地让一些破产公司的市值上涨,然后再次下跌。

但是这两者之间存在什么逻辑关系呢?

如果市场继续以这种速度与商业经济背道而驰,空壳公司将很快成为华尔街赌场中价值上万亿美元的筹码。

即使不是全部,部分偿还债权人债务的企业破产最终会转化为银行的破产,然后又将回到2009年的深渊。

然而,股票市场的价格正在上涨,以达到(纳斯达克甚至已经超过)之前的历史高点。这一切都是建立在“v型复苏”的错觉之上的,但现实是所有这些因破产公司的重组而失去的工作机会不会回来了。

破产不会在卫生事件发生的时候在一个月内接踵而至。破产清算需要时间,但许多公司并没有足够的资源来渡过难关。这意味着,大范围的封锁导致的破产才刚刚开始。

申请破产的主要是消费者和能源行业

近年来,石油行业经受住了困难时期的考验,但破产案例也每次都在增加,该行业的许多公司现在正准备申请破产。

据估算,美国目前有75到80家大型的上市石油和天然气公司。但不幸的是,一两年后,这个数字可能会减半,那些剩下的企业只有通过裁员和出售资产才能生存下去。

这是一位业内人士对美国大型石油和天然气公司未来破产的可怕预测。

由于政府关闭期间实施的忍耐规定,石油公司得以避免破产。不过,汽油需求是否会恢复到忍耐期结束前的水平,这一点也不清楚。

许多企业计划继续远程办公,这意味着通勤更少。大多数涉及大量交通的大型活动都会在夏季甚至更长时间内停止。因此,石油巨头将会有很多痛苦。

然而,自今年3月跌至谷底以来,石油和天然气的股价已经上涨了50%。

图2:尽管破产案件激增,前景黯淡,但油气类股仍在上涨

石油并不是唯一感受到“天然气行业之痛”的行业

同样的道理也适用于零售业和餐饮业。在经济危机期间关闭的许多企业,自从经济正式恢复以来,都没有再开业。这意味着他们可能会被市场淘汰。

许多重新开业的餐馆在一些州要求减少50%入住率以保持社会距离的规定下挣扎求生。有些甚至没有达到他们降低的入住率限制,因为顾客害怕回来。

餐馆的利润率很低,如果收入下降50%甚至更多,就不会维持很长时间。

股市已经远远领先于经济,而经济看起来也没有任何赶超的意图。相反,我们将继续看到一波又一波的破产潮,在企业重新开业的同时导致永久性的失业。

扫码下载智通APP

扫码下载智通APP