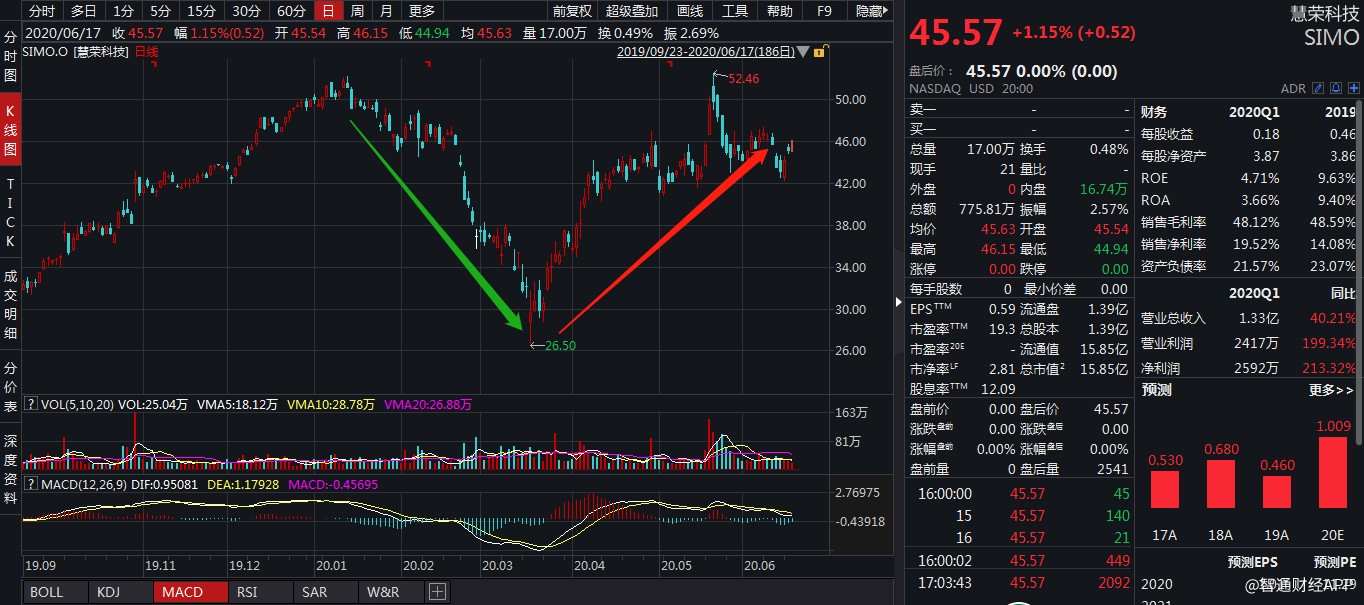

慧荣科技(SIMO.US)的“魔幻之旅”:经营利润大跌,股价反而回暖

2019年净利润缩减1/3的慧荣科技(SIMO.US),当前深V反转走势依旧强劲。

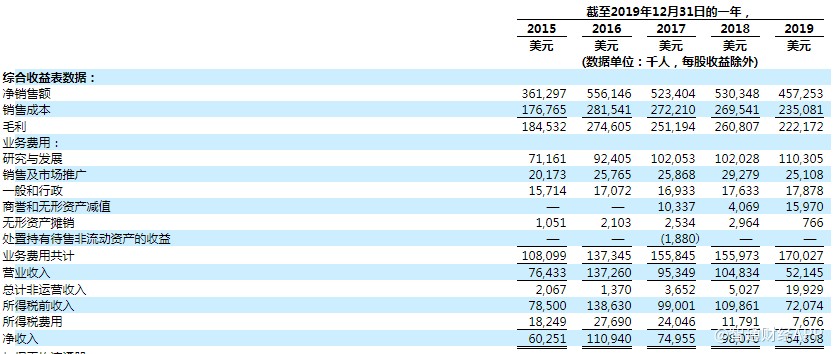

智通财经APP了解到,作为闪存控制器知名厂商的慧荣科技,于6月12日发布了年度业绩公告称,公司2019年全年净销售额为4.57亿美元,同比下滑13.77%,营业利润更是同比下滑同比下滑50.26%至5214.5万美元,最终净利润为6439.8万美元,同比跌幅高达34.33%。

然而公司二级市场股价走势却是不弱的,公司自2020年1月以来伴随公共卫生事件影响下的大盘压力,至3月20日走出了一波超40%的深度回调,不过在此之后公司股价引来迅速反弹,3月20日至5月20日股价累计涨幅达到了62%,期间52.46美元高点还超出了1月份峰值。并且在公司发布全面下滑的2019年业绩后,公司并未出现回调,股价依旧稳定运行在45美元的高位附近。

而支撑慧荣科技深V走势的背后,或是市场对未来预期的乐观抵消了当前业绩的影响。

行情来源:WIND资讯

业务下滑叠加费用上升,2019年经营利润腰斩

作为闪存控制器的领先厂商,目前慧荣科技产品主要覆盖智能手机、汽车和工业嵌入式存储,以及消费类SSD和企业级SSD市场。在智能手机领域,慧荣科技eMMC、UFS控制器占比全球市场的20%左右,与全球NAND原厂以及模組厂商合作,也与大陆手机大厂也有直接的合作。在汽车存储领域,慧荣科技汽车工业存储控制器和解决方案遍布全球,与本田、尼桑,奥迪、VW、特斯拉等建立了OEM关系,产品横跨亚洲、欧洲和北美市场。在消费类SSD领域,慧荣科技主控芯片占据全球33%~35%的市场份额,供应了相当多的客户群,覆盖了中国大陆华南市场的80%。

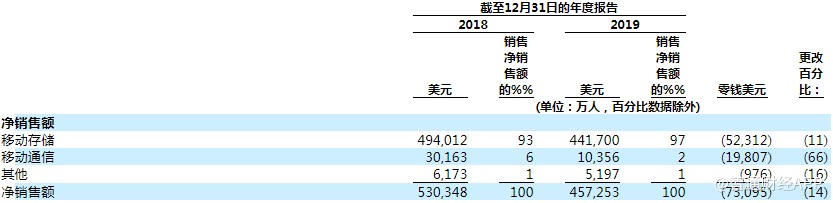

不过2019年,公司部分业务显著下滑拖累营收规模表现。智通财经APP了解到,首先在移动存储收入方面,占比高达50%-60%的固态硬盘控制器销售额是实现了20%的同比增长,但是占比在20%-25%区间的eMMC和UFS控制器销售额却同比下降近30%,同时剩下的固态硬盘解决方案销售额更是录得50%的同比大幅下滑,公司2019年移动储存业务收入录得11%同比下滑至4.42亿美元。再加上公司2019年5月剥离了移动通信产品线,公司2019年移动通信业务收入同比大幅下降66%至1035.6万元,导致公司营收总规模仅剩4.57亿美元,同比下滑近14%。

营收规模下降的基础上,公司费用率的全面提升导致利润率大幅下滑。智通财经APP了解到,公司2019年48.6%的毛利率仅较2018年同期的49.2小幅下滑0.6个百分点,但是公司研发开支继续保持8%的同比增长至1.1亿美元,营收占比由2018年的19.2%大幅提升至24.1%,再加上行政开支和商誉减值费用率分别从2018年同期的3.3%、0.8%提升至3.9%、3.5%,公司2019年经营利润仅剩11.4%,较2018年同期的19.8%大幅下滑8.4个百分点,2019年经营利润总额同比下滑50%至5214.5万美元。

不过由于通过出售FCI实现了1240.9万美元等原因,2019年非运营收入同比大幅增长近3倍至1992.9万美元,才使得公司最终净利润达到了6439.8万美元,同比下跌幅度收窄至34.3%,净利润率由2018年的18.5%跌至14%。

虽然2019年业绩表现并不能让市场满意,但是当下行业环境却是在持续抬升市场预期。

行业性机遇下的预期扭转

当前国内IC产业链的自主可控,正在明显提速。智通财经APP了解到,此前国际贸易问题形势下,国内IC产业链自主可控又成为了重要的话题,其中中芯国际(00981)于科创板成功上市,进一步提升其融资能力,加大技术研发投入、加快追赶步伐,更是让实质性推动了国产化预期和进程。与此同时,大基金二期的助力将继续推动行业进程,此前大基金一期的投资实现了对国内集成电路产业链的全覆盖,在基金的引导带动下,国内集成电路行业投融资环境明显改善。我国集成电路制造业2014-2017年资本支出总额相比之前四年实现翻倍。

最新的国家大基金二期由财政部、国开金融有限公司、中国烟草总公司、广州产业投资基金管理有限公司等股东带头设立,注册资本近2000亿元,是大基金一期注册资本的两倍之多。若按照1∶3的撬动比,大基金二期撬动的社会资金规模将达6000亿元,若按照1:5的撬动比,资金规模将超过万亿元,将会实质性加速“中国芯”目标实现。

其中仍由日韩美厂商寡头垄断的存储领域,国内已经在加快布局。智通财经APP了解到,全球存储产品中,DRAM市场份额占比为61%,NAND市场份额占比为36%,NORFlash、ROM和SRAM瓜分剩余市场。在DRAM市场领域,韩系厂商合计享有73%的份额,美系厂商市场占比22%;NANDFlash市场领域,韩系厂商占比45%,美系厂商占比35%,日系厂商占比19%。虽然目前在先进主流市场DDR4、DDR5上与日韩美厂商仍存在差距,但我国在中低容量的存储器如NORFlash上国产替代进步明显,与海外差距主要在产品的稳定性层面;而在大容量领域DRAM与3DNANDFlash,长江存储128层3DNAND产品的研发成功,以及此前64层3DNAND产品的量产,极大地缩小了与三星、美光、SK海力士等厂商的差距,存储的国产替代发展阶段进入新维度。

此外,存储价格上涨周期还在为慧荣短期业绩恢复提供支撑。智通财经APP了解到,由于存储器市场此前因供需不对等,长期处于低价周期,自2019年Q4以来,因库存出清、供给不足,存储价格呈现反弹态势,按产业推断上涨区间预计维持至2020Q3。虽然目前存储器价格上升趋势短期因公共卫生事件受阻,但需求只是被延后,而且行业长期产能提升有限,专业机构预测2020年全球半导体收入预计下降0.9%的基础上,存储器业务预计仍将实现增长13.9%至1247亿美元。

综上来看,纵使2019年业绩表现不甚理想,但是慧荣科技不仅搭上国产化提速的大机遇,还有储存价格上涨周期进一步提振短期业绩,公司股价呈现深V反弹的强劲走势也就不难理解了。

扫码下载智通APP

扫码下载智通APP