原油行业还有救吗?隐形冠军雪佛龙(CVX.US)反向投资分析

本文来自微信公众号“Stansberry贝瑞研究”。

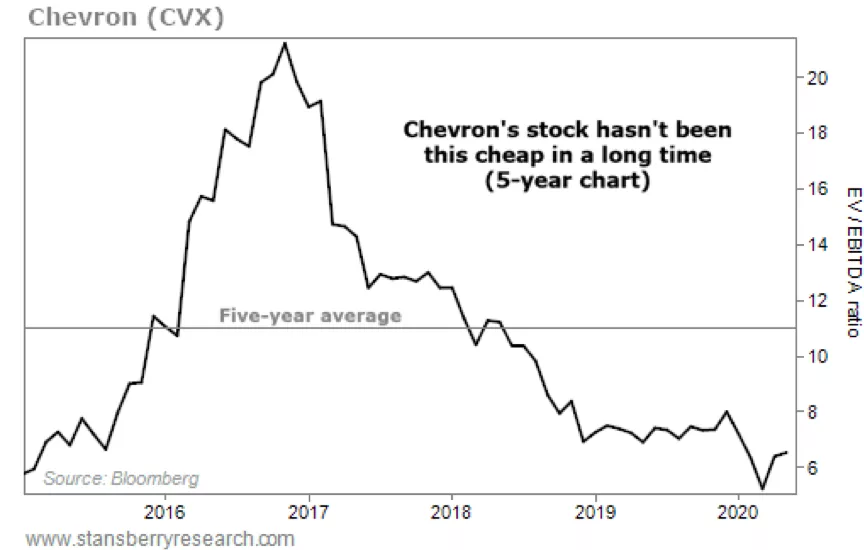

前言:在本文中我们将介绍低迷期下石油行业的最新动态,以及通过反向投资抓住“折价入场石油巨头”未来的绝佳投资机会:从EV/EBITDA比率来看,雪佛龙(CVX.US)现在的价值比5年平均水平低41%。这家无所不能的公司在各个领域进行多元化经营,业务遍及世界各地。因此,它不需要像许多小型石油生产商那样担心破产。雪佛龙已经存在了140年,在经历了多次石油熊市后,成长为一股强大的力量。它正在采取必要的措施渡过当前的低迷期,且仍致力于用股息回报股东。

一、油价的“自由落体”已经结束,世界也将永远需要石油

在讨论细节雪佛龙之前,让我们先来回顾一下石油行业的近月动态。

4月,沙特阿拉伯和俄罗斯正在打价格战,市场上充斥着过剩的石油。与此同时,由于公共卫生事件在全球蔓延,世界大部分地区仍被困在家中,需求出现了前所未有的大滑坡。4月20日,WTI原油价格跌至每桶负37.63美元,这是WTI历史上第一次在负值区域收盘。当然,大部分疯狂的价格波动都是由于期货交易。

5月,期货合约事件后油价反弹。目前,每桶WTI原油的交易价格约为38美元。大多数能源公司需要油价在每桶40至50美元之间波动,才能维持正常的商业模式。这是目前价格的两倍多。在目前的环境下,谁也说不准油价什么时候会再次达到这个水平。

6月16日,能源行业调研公司Rystad Energy对美国劳工统计局最新数据的分析显示,美国的石油和天然气劳动力市场已总计失去了逾10万个岗位。

据Haynes and Boone律师事务所称,到2020年,可能会有100多家美国生产商申请破产,此前2019年有50家能源公司申请破产。今年年引人注目的破产案例包括惠廷石油公司(Whiting Petroleum, WLL)和钻石海上钻探公司(Diamond Offshore Drilling, DO)。

6月17日,OPEC发布6月《石油市场月度报告》指出,原油需求正在逐渐恢复,OPEC+正在通过创纪录的减产以实现市场再平衡,但今年全球原油市场供过于求的态势不会改变。随着需求和创纪录的减产继续,预期短期内油价还将稳定,但总体而言,由于全球还在卫生事件二次蔓延的风险之下,油价反弹和上涨空间不会太跳跃。

尽管如此,世界也将永远需要石油。公共卫生事件防控的封锁和限制终将被解除,全球旅行将会恢复正常,或者至少会加快我们现在的步伐。同样,这片油田的供需平衡将最终趋于稳定。毕竟这是一个周期性行业,像石油这样的周期性资产可以疯狂地起起落落。

如果能理解这种周期性,从长远来看,就能利用这些波动大赚一笔。这就是为什么现在笔者推荐采取反向投资的方式,在投资组合中加入折价的蓝筹股公司雪佛龙,预期将在未来几年持续获得回报。即便油价在较长一段时间内保持低迷,这家公司也不太可能成为破产浪潮的受害者。我们来看看,这家将永远存在的公司到底妙在何处。

二、140年行业历史积垫的创新创优,低迷期下将挺过风暴

总部位于加州的油气生产商雪佛龙历史悠久,这家公司的前身是太平洋海岸石油公司(Pacific Coast oil Company),于1879年在旧金山注册成立,它在加州成功地运营了第一口商业油井。一年内,太平洋海岸石油公司在海湾地区建造了一座日产600桶的炼油厂。它还修建了一条管道,连接南加州的南太平洋火车站。

到1900年,它已成为该州最大的石油公司,并在同年晚些时候,被洛克菲勒家族的标准石油公司(Standard Oil Company)以76.1万美元的价格收购了太平洋海岸石油公司。

该公司一直独立运营,直到1906年与标准石油公司的另一家子公司合并,成为了“加州标准”公司(California Standard)。并在当美国人开始驾驶汽车和使用汽车燃料的那些年,加州标准公司在西雅图建立了世界上第一个“服务站”,革新了这个行业。

到1919年,加州标准已运营了218个车站——比接下来的三个竞争对手加起来还要多。到1926年,它的覆盖范围扩大了三倍多,达到5个州的735个车站。

1926年,加州标准收购了南太平洋铁路公司的石油权益,使其总生产能力提高了50%。在这笔交易中,它采用了一个新名称——加州标准石油公司,简称SoCal。

与此同时,由于第一次世界大战期间的军事需要,美国的石油储备在这个时候枯竭了。因此,SoCal把它的地质技术带到海外寻找更多的石油。

1932年,SoCal发现了它的第一个国际采油点,该公司开始在巴林和沙特阿拉伯的中东地区开展业务,随后扩展到中美洲的萨尔瓦多、危地马拉、尼加拉瓜、洪都拉斯和哥斯达黎加。

在第二次世界大战期间,SoCal成为太平洋战区盟国的主要石油和精炼产品供应商。随着盟军的胜利,SoCal专注于全球勘探,SoCal经常将其年度开支的三分之二以上用于勘探和开发工作。

20世纪40年代,SoCal继续蓬勃发展,开始生产塑料、洗涤剂和合成纤维等石化产品。它还在继续修建输油管,比如1068英里长的横贯阿拉伯输油管,通往沙特阿拉伯的波斯湾。

1951年,SoCal的收入超过10亿美元,到1969年攀升至近60亿美元。通过收购和大规模发现,该公司在美国乃至全球进行了扩张。

1977年,该公司将6个国内石油和天然气业务合并,更名为雪佛龙美国公司。自上世纪30年代以来,该公司就在一些产品上使用这个名字。到20世纪80年代初,雪佛龙的名字在全世界家喻户晓。

该公司控制着50家日产量近300万桶的炼油厂的权益,而且拥有全球石油公司中第三大船队。雪佛龙的下一个大动作发生在1984年3月,当年雪佛龙以133亿美元的价格收购了美国第五大石油公司海湾石油公司(Gulf Oil),这是当时公司历史上最大的并购案。此举使雪佛龙的全球石油储量增加了一倍,并使其成为美国最大的炼油商。

在整个90年代,雪佛龙专注于国际勘探,包括在哈萨克斯坦、安哥拉和尼日利亚的重要发现,但雪佛龙成功的真正关键在于它有能力组建联盟。从1936年开始的60多年时间里,雪佛龙与德士古(Texaco)公司合作建立了名为Caltex的合资企业,它成立的目的是在非洲、中东、亚洲、澳大利亚和新西兰开展业务。

1999年,雪佛龙试图进一步推进与德士古的合资企业,并与德士古合并,但未获成功。一年后,两家公司重启谈判并达成协议。最终,在2001年10月9日,合并正式生效。

新命名的雪佛龙德士古公司成为美国第二大能源公司。它拥有超过110亿桶的石油和天然气储备以及240万桶/天的炼油能力。

2005年,公司更名为雪佛龙。同年,它收购了加州联合石油公司,加强了其在亚洲和墨西哥湾的组合。优尼科(Unocal)也提供了新技术的来源,雪佛龙在成为深水勘探领域的领导者时就采用了这种技术。

很多情况下,过去发生的事情并不重要。但对于雪佛龙来说,情况就不一样了。该公司花了一个多世纪完善其业务,成长为全球石油领域的巨头之一。它不会屈服于短期低迷,而将继续在未来的能源发现和生产领域保持世界领先地位。

需要注意的是,笔者没有提到任何以前的石油熊市,那是因为公司总是想着几十年后的事情,而且不需要担心其破产。且在这次低迷期下,和以前一样它已经做好准备,可以在这片油田艰难的日子里挺过风暴。

三、在全球顶尖的“全功能”石油公司,将风险和损失降到最低

今天,雪佛龙仍然是世界上最大的石油公司之一。这家石油巨头的业务遍及180多个国家。去年年底,该公司雇佣了近4.5万名员工,其中一半在美国。按收入计算,雪佛龙公司在《财富》美国500强企业中排名第11位,在2019年《财富》全球500强企业中排名第28位。

雪佛龙是一家综合能源公司,这意味着它是一家“全功能”的公司。

该公司勘探和生产原油和天然气(被称为上游业务),并通过管道和油轮运输其生产(中游业务)。它还提炼、销售和分销各种燃料和润滑剂,雪佛龙生产和销售这些石化产品和特殊添加剂(下游业务)。

2019年,该公司的“净石油当量”日产量平均超过300万桶。净石油当量是原油的桶数加上石油当量的天然气产量。从长远来看,全球石油日产量约为9500万桶/天。

雪佛龙在哈萨克斯坦的巨大Tengiz油田是其最重要的资产之一。该公司持有该水库50%的股份,该公司已在该水库运营了数十年。去年,雪佛龙平均每天生产29万桶原油、4.19亿立方英尺天然气和2.1万桶液化天然气。该项目目前正在进行扩建,预计将于2022年投产,投产后将使Tengiz油田的日产量增加26万桶。

雪佛龙在澳大利亚的高更项目(Gorgon Project)是世界上最大的天然气项目之一。其天然气日产量平均为23亿立方英尺(Bcf)和6000桶天然气凝析油。它的寿命超过40年,在可预见的未来,它将是一项重要的资产。

雪佛龙也是二叠纪盆地(Permian Basin)最大的石油生产商之一。2019年,该公司在该地区的平均日产量为22.2万桶石油、682百万立方英尺天然气和11万桶天然气凝析油。在二叠纪盆地,去年的石油日产量约为450万桶,天然气日产量约为160亿立方英尺。

雪佛龙拥有5家北美炼油厂,日产量约100万桶。位于密西西比州南部的帕斯卡古拉炼油厂是该公司最大的炼油厂。雪佛龙自1963年开始运营该设施,目前的日产量为35万桶。2019年,雪佛龙收购了德克萨斯州帕萨迪纳市的另一家炼油厂。该炼油厂日产能为11万桶。该公司计划将该设施与Pascagoula整合,以提高其在关键的二叠纪盆地的处理能力。

除了在北美和拉丁美洲的生产和精炼设施外,雪佛龙还向客户提供9,000个雪佛龙公司的汽油和航空燃油等成品,以及遍布这些地区的35个机场和德士古品牌的零售店。

在国际上,雪佛龙在韩国、泰国和新加坡拥有炼油厂,总原油日产量为70万桶。该公司还为亚太和中东地区的4000个caltex品牌零售店和32个机场的客户提供服务。雪佛龙还生产约5.8万桶/天的优质基础油,用于商业、工业、海洋和消费领域的高质量润滑油。该公司的产品销往155个国家。

如前所述,雪佛龙还生产和销售石化产品。该公司通过两家合资企业来实现这一目标——雪佛龙菲利普斯化学公司(Chevron Phillips Chemical,简称CPChem)和GS加德士公司(GS Caltex)。

2019年,CPChem在全球拥有28家制造工厂。这家公司生产特种化学品和塑料。与此同时,韩国GS加德士公司生产的产品种类繁多,包括粘合剂、塑料和纺织纤维。

最后,雪佛龙在美国拥有并运营着一个输油管网络,每天可输送超过150万桶油当量的原油。该公司还运营着一支油轮船队。2019年,雪佛龙更换了9艘超大型原油运输船中的7艘(“vlcc”),每艘船最多可装载200万桶原油。超大型集装箱船通常运行约20年。

如您所见,雪佛龙的资产和业务部门遍布全球。这家公司是真正的全球精英企业。雪佛龙的品牌在世界各地生产和销售,而且由于业务多样化,这家综合性石油公司可以将风险分散到多个部门,以将损失降到最低。

接下来,笔者将从雪佛龙的各项数据,展示为何这一投资机会如此具有吸引力。

四、强劲的资产负债表+连续33年股息增长,雪佛龙财务数据太好看了

雪佛龙2019年的收入接近1400亿美元。为了便于报告,公司将其业务分为两个主要部分:上游和下游。其中游业务(管道和油轮运输)与下游业务报表合在一起。2019年,雪佛龙的下游业务占其总销售额的65%左右,而上游业务占其总销售额的35%左右。

此外,雪佛龙的业务在地理位置上也分布得相当均匀。该公司2019年的收入约有54%来自国际业务,其余来自美国国内。

雪佛龙的资产负债表也处于良好状态。该公司拥有2370亿美元的资产,负债约300亿美元,这意味着它的资产负债率低于13%,很容易管理,一般而言30%及以上是高杠杆。

更重要的是,雪佛龙目前持有约85亿美元现金。在这种恶劣的环境下有一些现金是非常棒的。当濒临破产的石油和天然气资产被出售时,雪佛龙可以低价收购这些资产。

接下来是贝瑞最喜欢的指标——自由现金流(“FCF”)。它是指在支付所有费用和资本支出后剩下的现金。我们称它为“不会说谎的数字”,因为公司不能用任何会计花招来蒙混过关。公司经常利用自由现金流量来奖励股东红利和股份回购。我们喜欢把股东放在第一位的公司。

在这一点,雪佛龙也没有让人失望。2019年,雪佛龙获得132亿美元的自由现金流。2019年,该公司通过90亿美元的股息和40亿美元的回购向股东返还了130亿美元,这比前一年增长了6%以上。事实上,雪佛龙所有的自由现金流都用于回报股东。

通常情况下,当公司陷入困境时,为了省钱而牺牲的第一件事就是分红,在能源和大宗商品等周期性行业尤其如此。但雪佛龙的情况远非如此,该公司总是优先派息,雪佛龙已经连续33年提高了它的年度每股股息。更令人难以置信的是,自1934年大萧条以来,它从未削减股息。过去10年,随着股息的再投资,投资者从雪佛龙公司获得了8.5%的年化回报。

但该公司已经看到了未来的麻烦。2019年12月——就在最近的石油危机之前——雪佛龙减记了110亿美元的资产(大部分与它在阿巴拉契亚盆地的马塞勒斯页岩项目有关)。该公司下调了对石油和天然气价格的长期预测,从而导致其资产价值缩水。

三月底,雪佛龙宣布将资本支出削减20%(约40亿美元)。此外,该公司还暂停了每年50亿美元的股票回购计划。

但就在该公司宣布裁员的同时,它也强调了保持派息的重要性。在3月24日的采访中,雪佛龙首席执行官迈克尔·沃斯(Michael Wirth)告诉CNN商业:“我们的财务重点仍未改变。红利是最重要的,我们的股东依赖股息。”

雪佛龙在4月初公布了第一季度财报,公司产量有所上升,但主要是由于菲律宾的资产出售和二叠纪产量的增加。雪佛龙第一季度营收为315.01亿美元,同比下滑10.5%,好于市场预期的293.83亿美元;归母净利润为35.99亿美元,同比增长35.9%,好于市场预期。

CEO沃斯警告称,公共卫生事件造成的商品价格下跌将继续拖累未来的表现,公司又削减了20亿美元的资本支出(降至140亿美元),并将再削减10亿美元的运营成本。同时,雪佛龙也在考虑裁员,5月27日,公司证实预计今年将在全球裁员10%至15%,这将是2020年全球公共卫生危机爆发以来石油巨头中裁员幅度最大的一次。

但沃斯表示,该公司仍不会削减股息:“这些行动符合我们长期以来的财务优先事项:保护股息;优先考虑能够驱动长期价值的资本;保持强劲的资产负债表。”

90年派息传统还在维系,这对投资者而言简直是绝妙的好消息。截止发稿,雪佛龙股价收于每股91.54美元。但与2020年初的股价相比,下降了约23%,当前雪佛龙的估值是过去5年来最低的。

企业价值(“EV”)代表股东的总价值,包括公司的市值和净债务(债务减去现金)。雪佛龙的企业价值目前价值约1,970亿美元。

并将其企业价值与所有利益相关者的收益进行了比较。这是公司扣除利息、税项、折旧、摊销前的收益(“EBITDA”)。如今,雪佛龙的EBITDA接近310亿美元。

因此,目前雪佛龙股价的EV/EBITDA比率约为6.4。正如下面图表中所呈现的,这比五年平均的10.8要低得多。

(编辑:杨杰)

扫码下载智通APP

扫码下载智通APP