“一份公告”引发隔夜美股大反弹,美联储说了啥?

本文源自微信公众号“全天候见闻”。

发生了什么?

美股在完成了V型反弹,纳斯达克破10000点,标普500重回3200点之后,由于市场对于美国卫生事件二次爆发的担忧,美国三大股指在过去两个交易日走出了快速下行的趋势,美股对经济重开的乐观情绪和关注,开始向经济基本面回归。

但就在今天美股开盘标普500一度跌至2965点一线的情况下,美联储宣布“更新”SMCCF(Secondary Market Corporate Credit Facility:二级市场公司信贷工具;简单而言就是美联储为了这次“救市”,而特别创造的,前所未有的,直接购买美国公司债的工具)。

消息一出,标普500瞬间跳涨近1%,三大股指全线“翻红”。

今天美联储的新闻公报,给市场提供了两个新增“信息”。

第一个新增“信息”是,美联储终于要开始直接购买二级市场上单个公司发行的公司债了。尽管在三个月前宣布推出SMCCF工具时,美联储“承诺”会对单个公司的公司债直接购买,但是至今都没有真正实施。

美联储的SMCCF,真正启动是在一个月前,并且仅以每周10-20亿美元的速度购买公司债ETF(即间接够买公司债),今天宣布将开始直接购买美国公司债了。

第二个新增“信息”是,美联储扩大了,或者说是更加明确了SMCCF的使用范围:美联储对单个公司发行的公司债的购买,将构成一个广泛的、充分分散的美国公司债指数。换言之,对单个公司公司债的购买,实际上将是对整个公司债市场的支撑。

为什么会发生?

首先,从宏观上来看,美联储正在试图对美国金融体系中,目前最为脆弱的环节进行“严防死守”。

早在3月12日,美国市场开始对卫生事件出现“反应”时就指出:

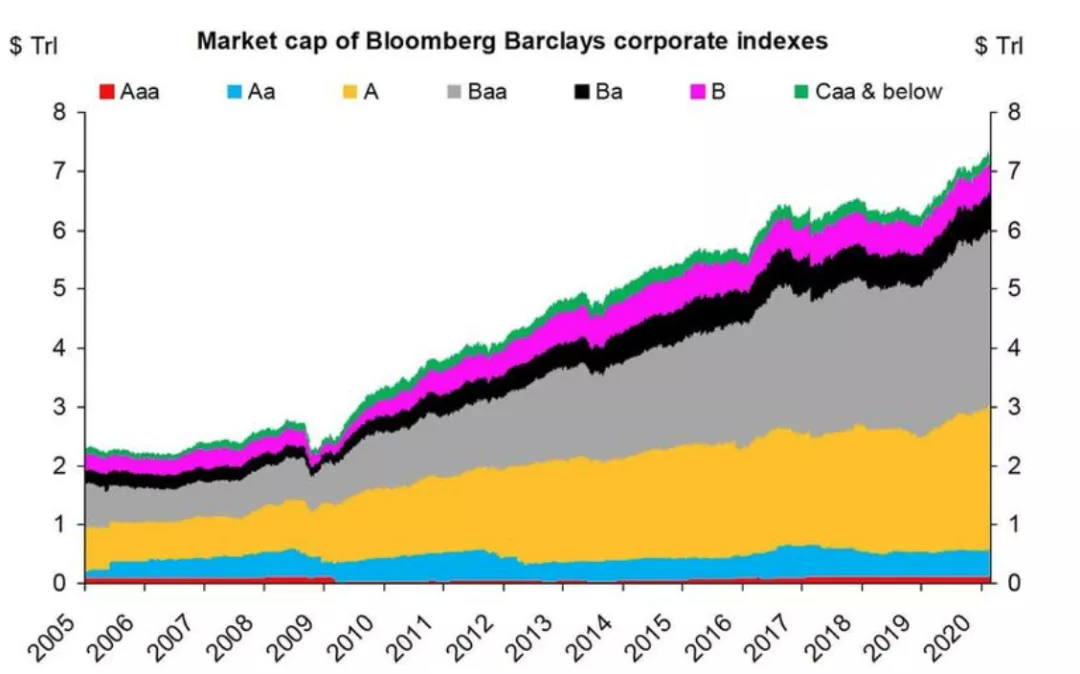

美国被评为BBB级债券的企业发行人,其实际上离垃圾级仅一步之遥。更确切地说如果不是因为长期低利率,这些发行人本身就是垃圾级。在利差上升的情况下,美国三分之一到二分之一的BBB级债券都会被打回原形。等事情发展到这一程度时,其冲击力将不会亚于08年经济危机。

图:美国BBB级债券规模巨大,一旦评级被大量下调,将引发金融海啸

所以,我们看到美联储的SMCCF认定的债券评级的标准是在3月23之前,评级还是投资级的公司债(美国投资级债券最低的等级就是BBB)。

但是美联储为什么到现在才动手?主要是因为市场在美联储推出SMCCF的政策后,“反应良好”:市场“抢在”美联储前面,对公司债疯狂“抄底”,相当于市场已经替美联储给信贷市场注入了数万亿美元的资金。

所以美联储之前只是动动嘴,就撬动了数万亿美元,帮助那些因为利差突然升高,而无法继续融资,继而会破产的美国企业。

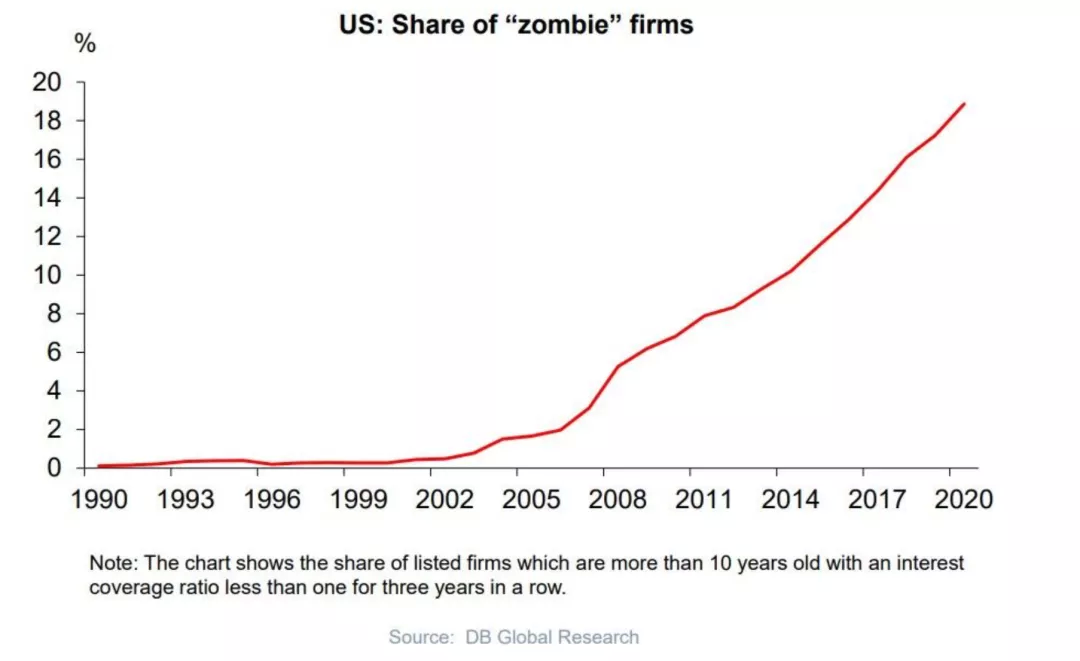

但是,随着卫生事件第二波来临预期的加强,原先抄底公司债的市场参与者开始有些迟疑了——一旦这些投资者开始进行抛售,将有大批的僵尸公司因为融资成本再次升高而破产。

图:一旦公司债融资成本再次升高,美国大量的“僵尸公司”将被打爆

正如美国银行在一份报告中称:

随着美联储的一句话,大量投资者(其中包括不少散户)进入债券市场购买公司债,他们希望未来能把手上的债券出售给你们。所以我们希望美联储能尽快开始行动,大量买入这些债券。

除了需要让原先抄底的投资者“安心”外,美联储还需要顾及今年以来受到低利率刺激,而大量新增的公司债:今年美国投资级公司债券发行量已超过1万亿美元。相比之下,去年同期仅5400亿美元。在很大程度上,这是因为投资者们相信美联储消除了公共卫生事件危机的威胁,为资产价格设定了底线,在某种程度上起到了微妙的背书作用。

所以,现在SMCCF的子弹,已经到了不得不发的时候。

未来如何演进

美联储这次正式全面启动SMCCF,可以说是向市场展现了自己“呵护”市场的决心和维护自己“说到做到”的形象,以稳定市场对此后美联储持续实现各种“许诺”的预期。

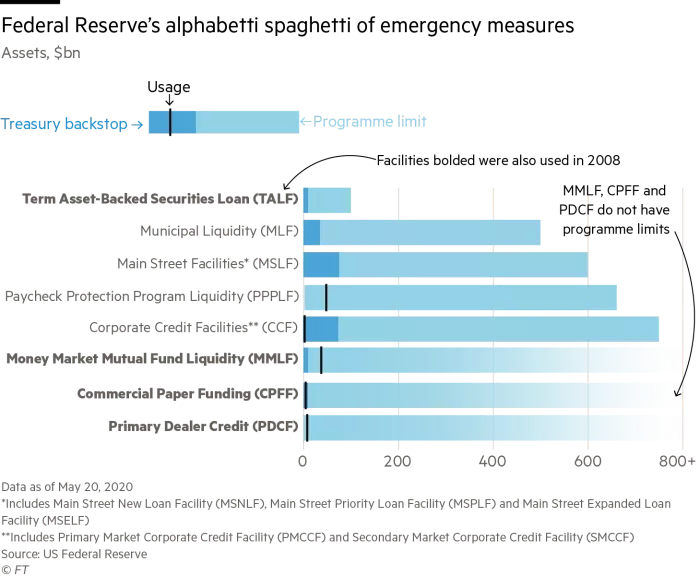

实际上,美联储在3月狂推的各种政策,到目前为止大多数都像SMCCF一样,处在“光说不练”的状态。

图:美联储各类特殊工具的“使用进度”非常缓慢。

很显然,美联储不希望过度干预市场,如果通过预期引导可以让市场自己解决问题(就像此前公司债一样),那最好不过;但是如果基本面开始与预期背离,市场参与者开始产生“怀疑”时,美联储就会真正出手,扶市场一把。

而美联储这方面的工具还有很多:比方说美联储推出的一级市场信贷工具,即直接购买单个公司发行新债的工具,到现在也只是宣布,还未到真正启用的时候。

这些工具的推出,尽管很多还没有真正用起来,实际上对应的是美联储对系统性脆弱点的识别——市场预期可能发生的系统性风险,我美联储也都知道,并且已经备好了对应工具。

投资策略

尽管目前美股明显抢跑基本面,但是发生系统性崩溃的可能性,在3月份美联储“亮家底”之后,正在变得越来越小——市场的V型反弹,不仅仅是对美国经济重开的乐观情绪导致,从更根本上来看,是对美联储此次应对政策的全面性和有力程度的“认同”。

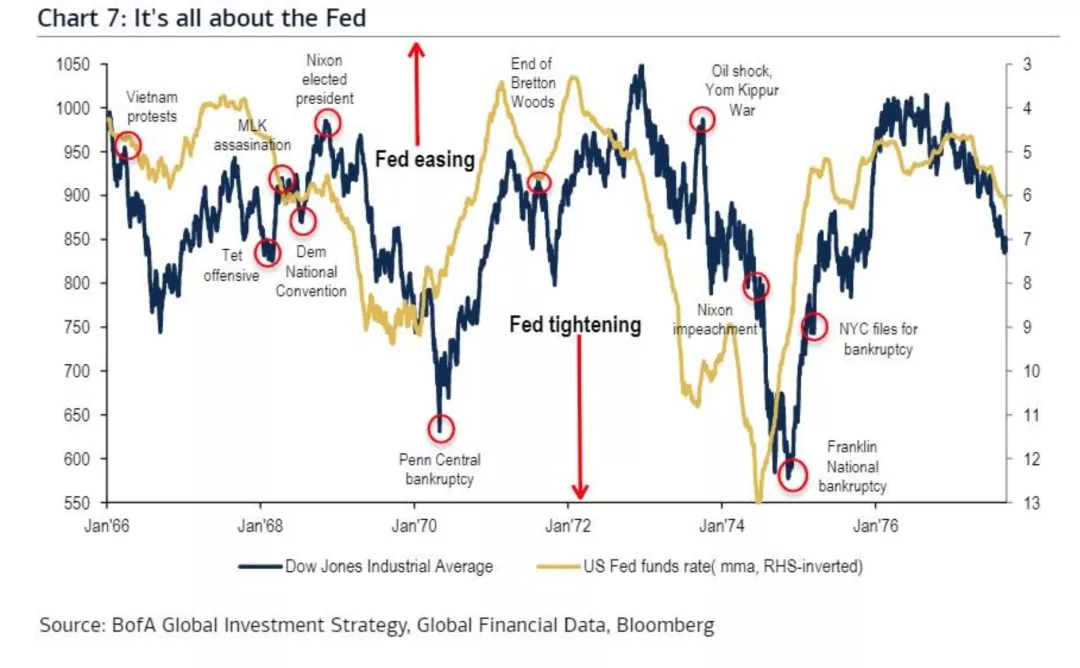

如果回顾历史我们会发现,美股的走势紧紧跟随的是美联储政策,经济基本面相对而言是次要的。

图:美股走势与美联储政策成强相关

美股后续大幅波动或不可避免,但由于美联储的“呵护”,即便美国卫生事件二次爆发,也不太可能再出现3月份时的大幅急跌。

美联储在最新的声明中,仿佛也对目前美股所处的位置“比较满意”:在最新声明中,美联储将对市场情况的关注,改成了对整体情况进展的关注。并持续承诺将灵活使用各种工具。

影响美股长期走势的关键因素,目前正在转向美国的国运……

(编辑:宇硕)

扫码下载智通APP

扫码下载智通APP