崔东树:5月新能源乘用车销量达7万辆 新势力持续走好

本文来自微信公众号建约车评,作者崔东树。

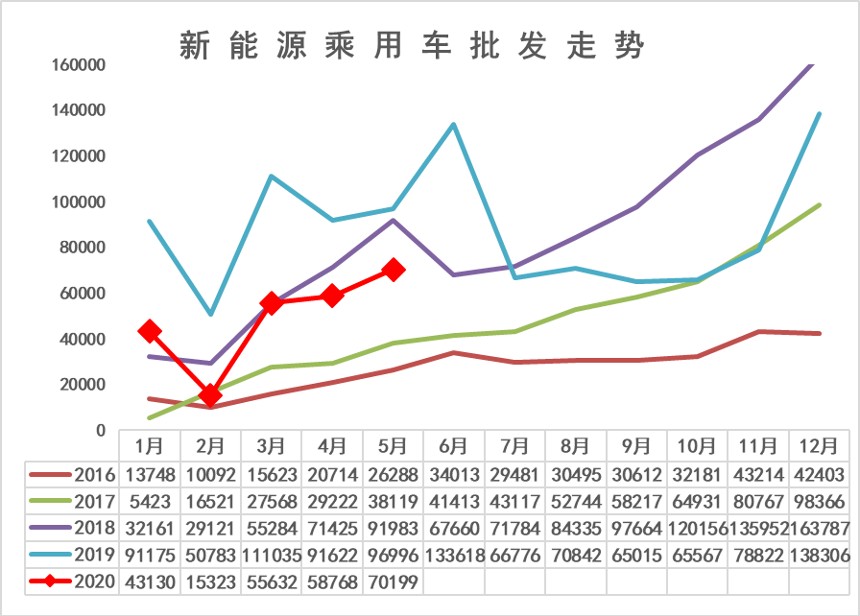

2020年5月份新能源乘用车批发7万台,相对于19年5月份下降26%,相对4月的同比降幅收窄。

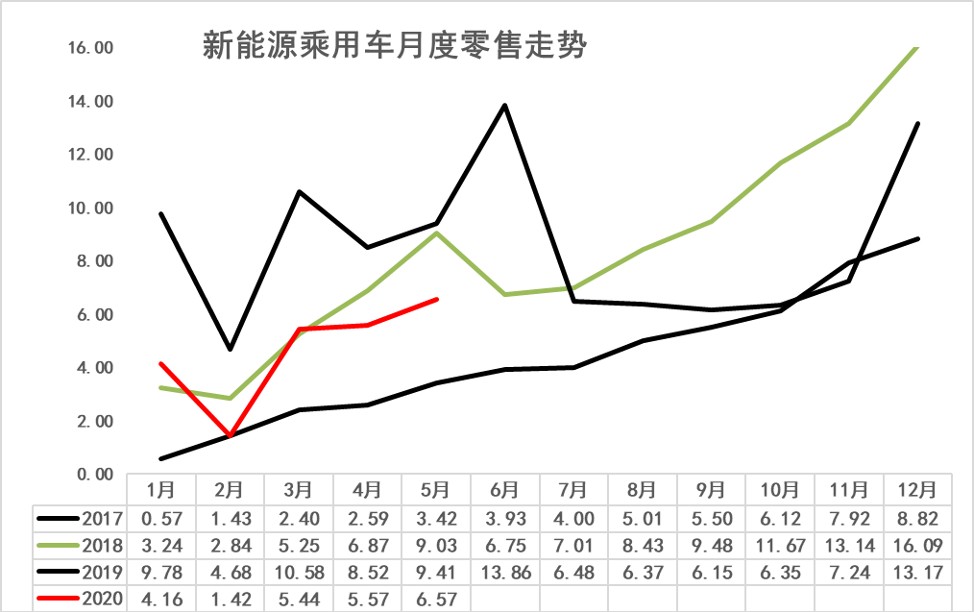

5月零售为6.57万台,走势稍弱。虽然5月是新能源车补贴调整后第一个月份,预期应该有一个回落过程,但随着传统车的公共卫生事件之后的反转,新能源车也呈现环比走强特征。目前看特斯拉和合资品牌增长相对较强。未来自主新能源车市场发展仍有一定压力。

从世界新能源车市场格局看,中国4月新能源乘用车的世界份额达到57%,是历史高位,但隐忧很大,仍需协同推动转型。

中国新能源乘用车的世界市场份额从1-4月间分别是28%、12%、33%、57%,2-4月份额大幅改善的主要原因是公共卫生事件影响的差异化时间特征。

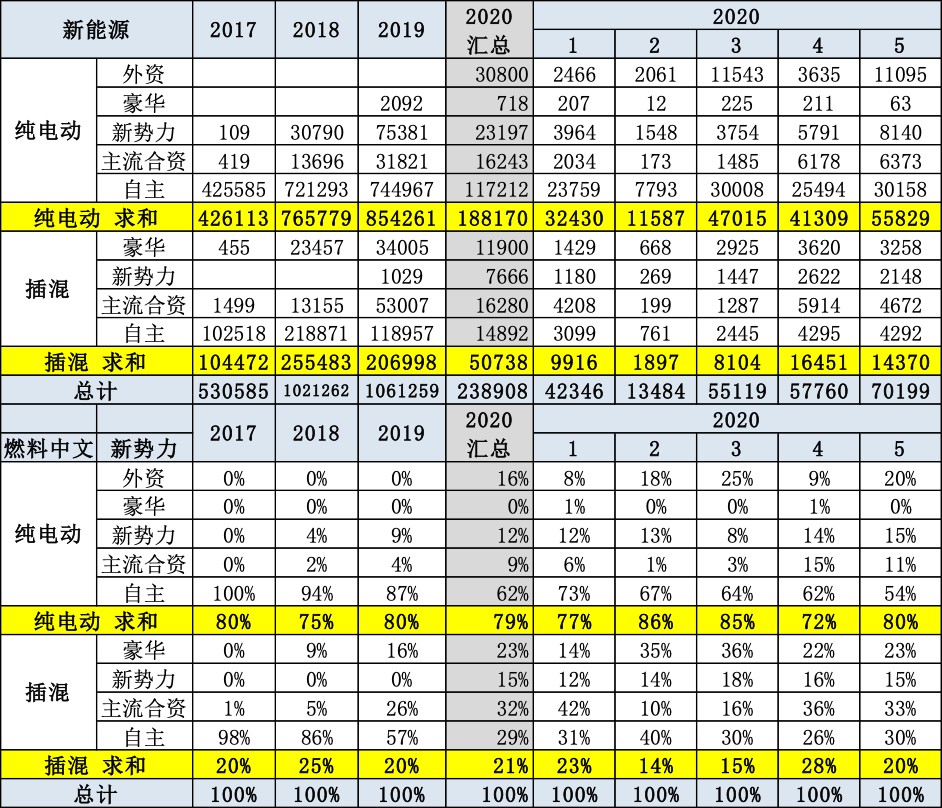

从国内新能源车市场份额看,插混的自主品牌份额从2018年的86%下降到42%,而纯电动乘用车市场的份额也是从2018年的98%下降到目前4月的76%,国内市场压力已经明显。

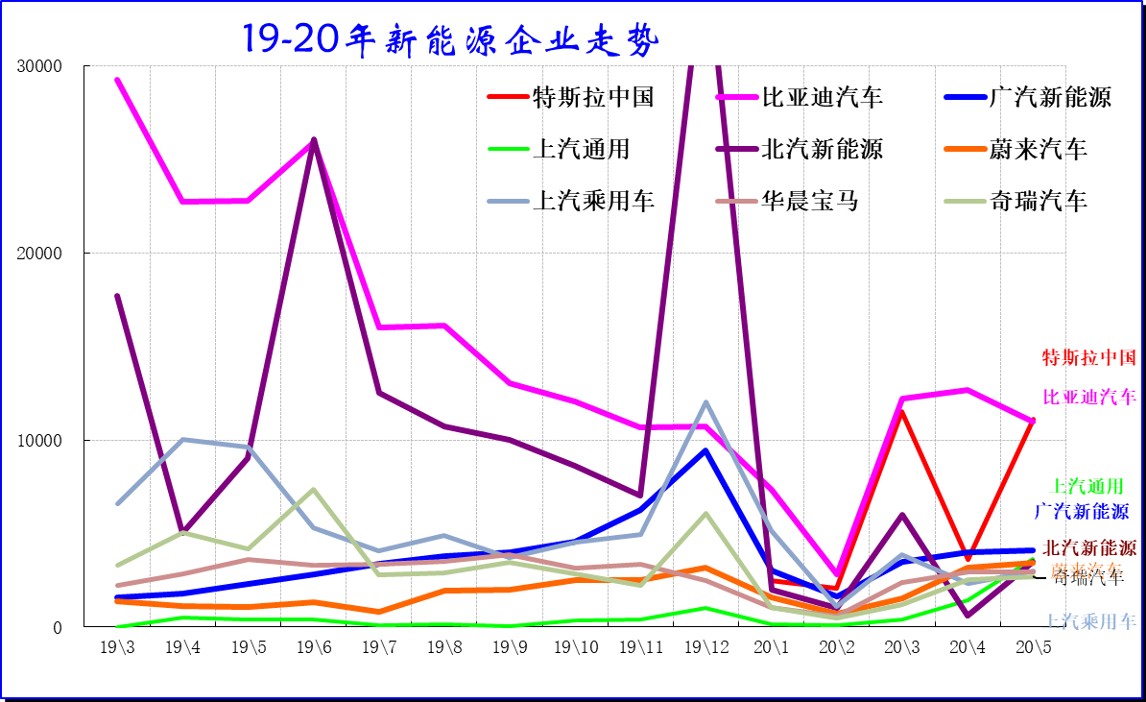

一、新能源乘用车总体走势

1. 5月新能源车批发回升

2020年5月份新能源乘用车批发达到7万台,相对于2019年5月份的9.7万台下降26%。由于2019年的前高后低走势,目前看2020年3-5月份较2018年走势相对稍弱,但相对16~17年的走势,2020年5月份的表现相对还是较好的。

今年5月份的走势仍低于18年的同期销量,新能源车市恢复增长动力不强。

2. 5月新能源车零售环比走强

从乘联会的零售数据看,2020年5月份乘车零售达到6.57万台,相对于19年5月份的走势差距较大。

随着北京新能源车号牌释放带来的增长,车市的新能源车有了新的增强动力,但其他限购城市的新能源车销量相对比较低迷。

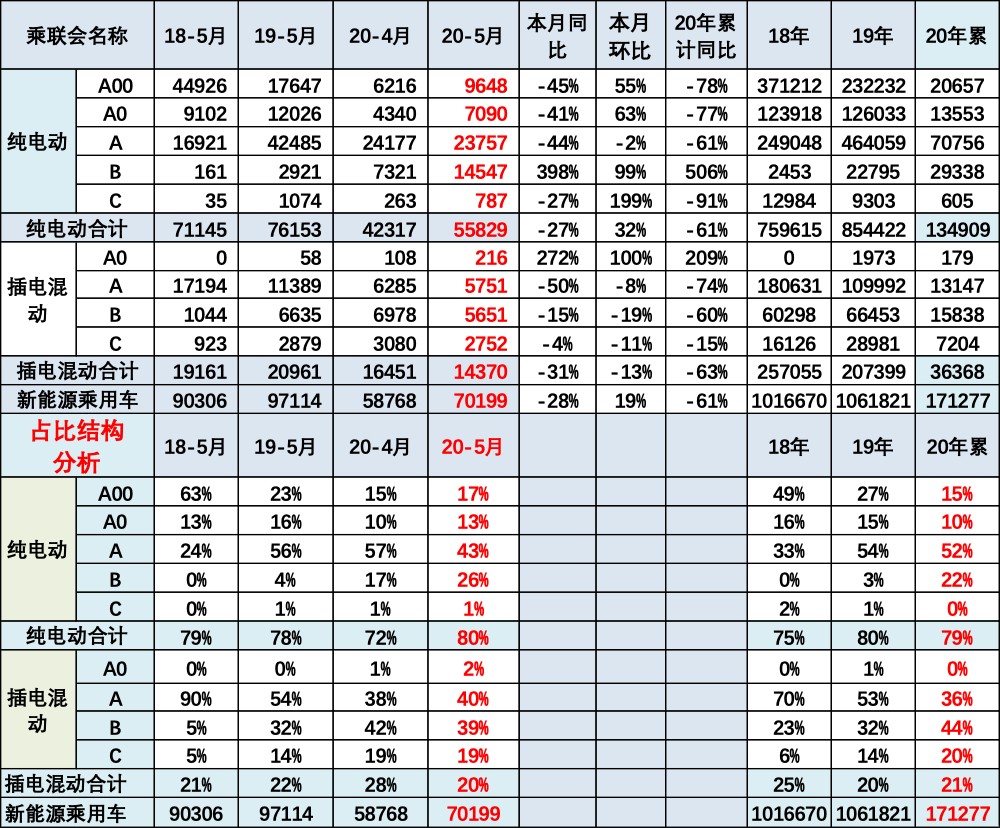

二、新能源乘用车市场结构分析

1. 新能源车新势力持续走好

5月份新能源车的走势,纯电动相对走势偏弱,主要因素是自主的新能源车表现相对不强,相对于2019年自主品牌占新能源车87%的份额,今年5月份仅有54%的份额。

5月份的主流合资品牌的纯电动车表现相对较强,份额达到11%。但豪华品牌新能源车表现相对一般。外资品牌新能源车特斯拉又回到20%的份额,表现很好。

新势力车企逐步成为新能源市场重要参与力量,5月新势力车企的销量逐步达到15%的纯电动份额。蔚来、威马、小鹏、合众、等逐步进入量产周期。

插电混动市场的自主品牌面临合资插混车型的正面竞争。

由于品牌和供应链的劣势,自主品牌在插混市场的份额由主流优势逐步转为劣势。5月份主流合资品牌插电混动占到车市份额33%,传统自主品牌份额回归到30%,市场低迷的压力较大。

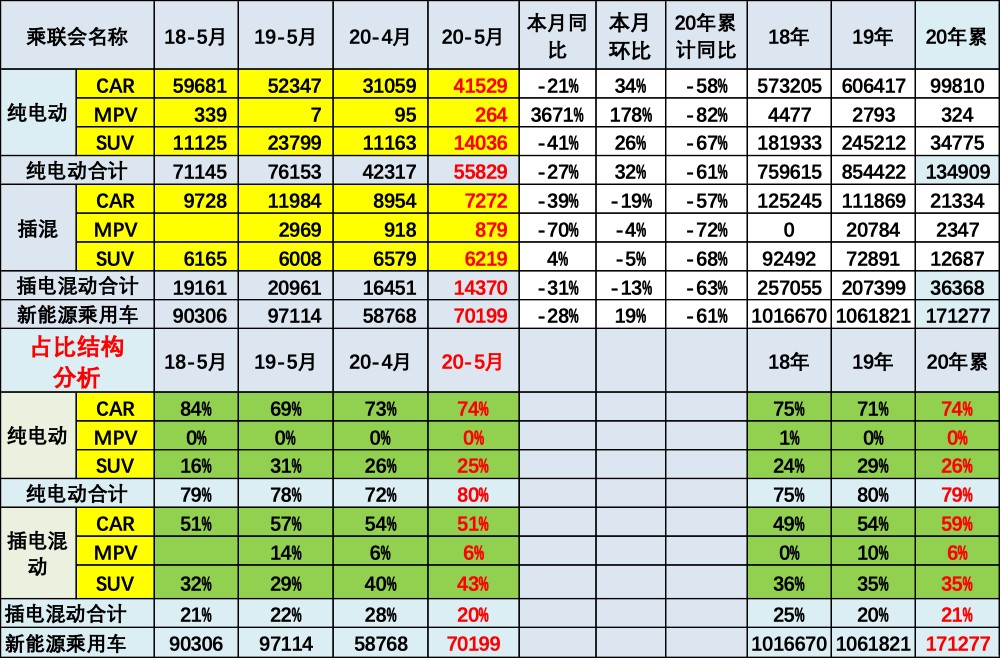

2. 5月新能源车的纯电动占比80%

5月新能源车中SUV的占比持续下降,纯电动SUV占比下降到25%,插电混动的SUV占比上升到43%。

由于参与厂家的增多,加之插混的车型逐步丰富,近期的插混产品走强,但插混的总体需求偏弱,增长空间也不是很大。

2020年纯电动车的轿车市场份额占到74%,相对于19年保持稳定,并有提升,插电混动的轿车市场份额达到59%,相对于19年的54%,稍有上升。

3. 新能源车的A00级压力较大

纯电动乘用车的增长主要靠A00级车的拉动。从16年的44%上升到17年的69%,下降到18年的49%,19年全年是27%,2020年份额15%。5月份的纯电动A00级车份额仅有17%,仍是历史最低水平。

插电混合动力的A级的插电混合动力份额也在持续下降,B级和C级的份额在逐步增长之中,尤其这个月理想增程式的销量较好。

今年5月的A0级电动车同比降13%,体现政策退出后私人购买压力较大,年轻人对电动车的兴趣不是很大。

B级电动车虽然数量较小,因新品贡献,同样出现同比暴增,环比表现也超强。

2020年5月的新能源补贴退坡首先是免除了300公里以下的新能源车补贴,导致A00级电动车相对低速电动车的劣势明显。

4. 新能源车细分市场变化

2020年新能源车主要市场还是A级电动车市场,达到近3万台的销量。

公共卫生事件冲击新能源车市场仍然是冲击在网约车需求,换购增购需求相对稍好。a00级电动车在补贴退坡期并没有良好表现。

A00级纯电动车市场仍是内资品牌第二大市场,但销量下滑较快。A0级电动车市场总体相对低迷,下行趋势比较明显。

B级纯电动车市场快速增长,是5月唯一强势增长的细分市场。

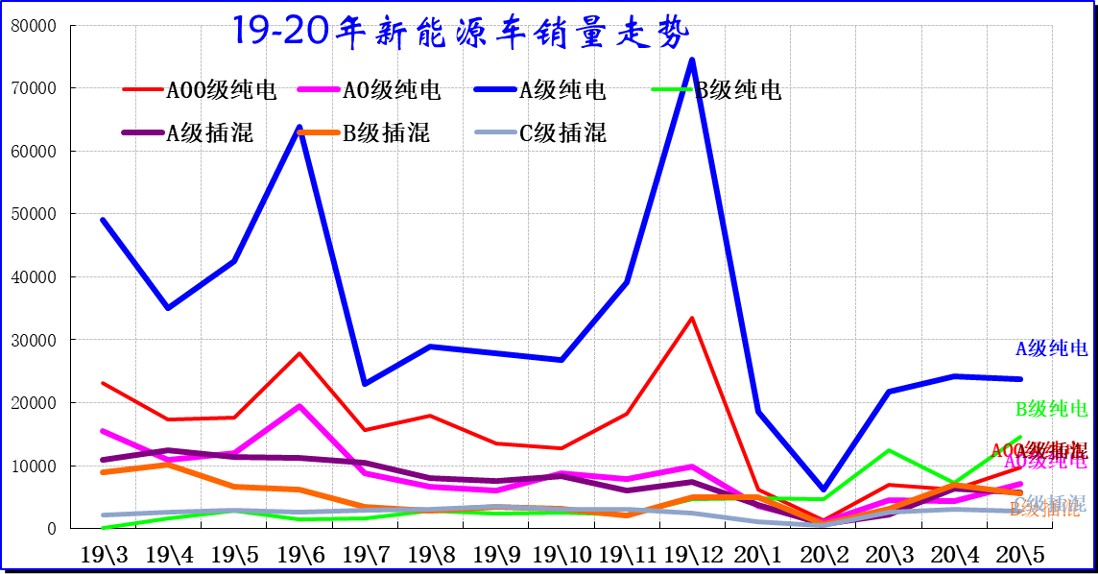

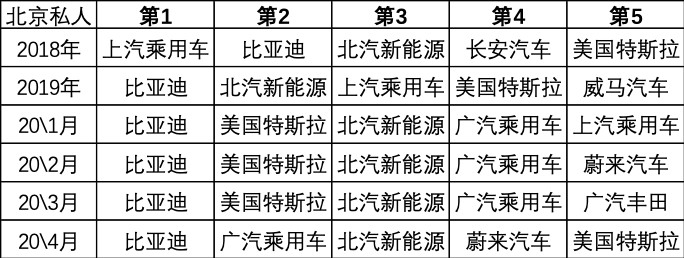

5. 历年逐月新能源车主力厂家销量走势

由于今年5月属于新能源补贴退坡后的第一个月,市场处于新能源补贴透支后修整阶段。

目前新能源车需求相对疲软,前期库存消化相对较慢,社会原有的分时租赁的替换车型被公共卫生事件冲击很大,因此需求疲软,各厂家走势分化加大。

比亚迪(01211)始终是一枝独秀,今年保持领军地位。北汽新能源车的波动性增长较强,3月末的北汽新能源冲刺较强,今年4-5月透支后修整。广汽新能源车的走强趋势明显,市场认可度较高。

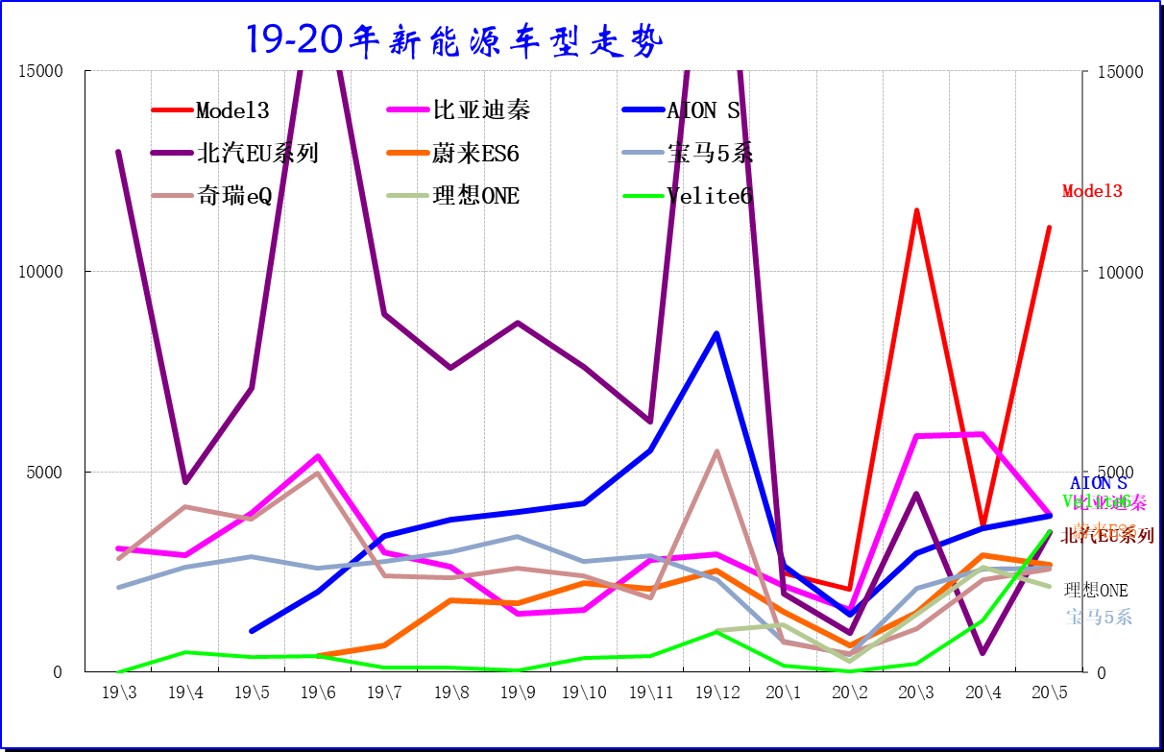

6. 新能源车乘用车车型批发表现

2020年新能源乘用车的主力车型与前期发生巨大变化,由于前期主力车型销量高增长之后透支因素,所以2020年1-5月份,销量领军的车型是特斯拉等。

比亚迪秦和蔚来ES 6的需求也是不错。广汽的AIONS等车型表现也比较突出,理想ONE的销量增长突出,体现造车新势力的表现良好。

三、新能源市场需求结构分析

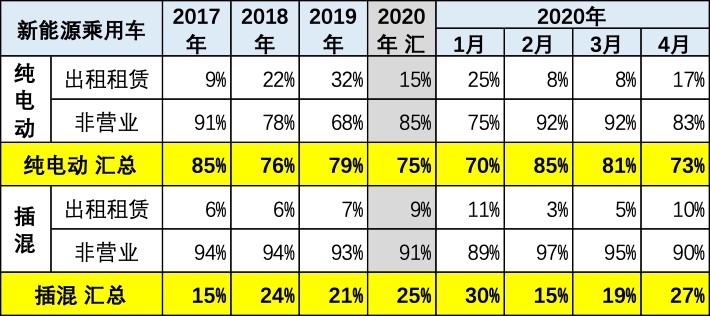

1. 新能源乘用车用途特征

新能源乘用车的出租租赁类占比逐步提升。纯电动2020年租赁的占比相对2019年同期稍有下降。

单位性质的纯电动乘用车基本都是出租用途,其他用途的新能源乘用车还没有太大市场,或者市场逐步萎缩,这也是补贴减少导致的新能源乘用车缺乏市场竞争力的体现。

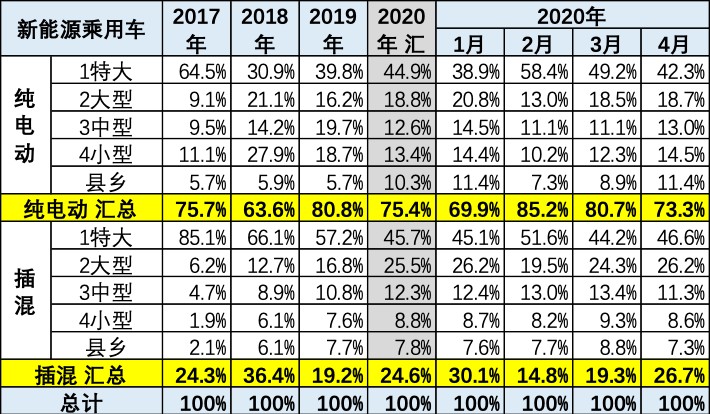

2. 区域市场的表现逐步改善

纯电动乘用车主要在限购特大城市需求较强,2020年纯电动乘用车在特大城市,占到总销量44%,较2019年提升8个百分点,这也说明限购城市的纯电动车市场需求较为综合全面。

插电混动的限购市场的需求逐步下降,从2017年的85%下降到2018年的66%,下降到2020年的45%,体现了整个限购城市市场的需求萎缩更快,同时也体现了合资品牌新能源车有较强市场适应能力。

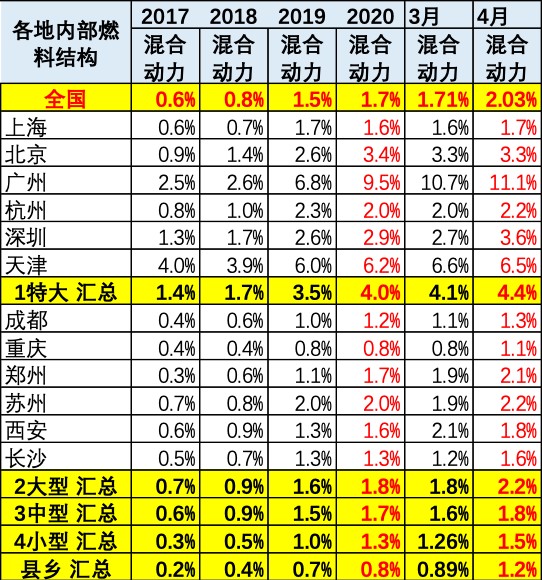

3. 各地市场插混的需求

目前看非限购城市的插电混动车占比逐步提升,大城市从2017年的0.1%上升到2020年的0.8%。

限购城市常规车从2018年5.5%下降到2020年的3.5%,也体现了限购城市的新能源车的需求相对电动化,而插电混动在限购城市的需求,2020年较2019年的占比下降。

4. 各地市场纯电动的需求

目前看限购城市的纯电动车占比大幅提升,从2017年的6%上升到2020年的10%,而非限购城市中的,大型城市中型城市和小型城市的新能源车的纯电动车的销量占比基本相同,2019年都在2%左右的水平。

5. 各地市场混动的需求

普通混合动力市场在全国各地市场占比都持续增长,尤其在限购城市,普通混合动力车市场占比达到4%,4月份也达到4.4%的最高水平。

6. 出租租赁领域表现偏弱

各厂家也在努力推动出租市场的渗透,北汽,广汽,长安,东风,一汽等表现突出,网约市场渗透率都相对来说较高。

新势力企业的出租网约占比率相对较低,特斯拉及蔚来汽车,小鹏汽车,合众汽车的新能源渗透率在网约车渗透率都比较低。

7. 各区域市场的企业差异化很强

各地出租市场的表现相对差异化较大。今年表现较强的出租市场是广州,上海,北京、杭州、济南等。

其中各个厂家在各地的出租市场表现也是差异较大。本地产品在本地出租市场的占有率并不一定很高,比如杭州市场,深圳市场,还有天津市场今年都是外地品牌表现相对优秀。

总体来看,异地表现相对较强的,比如说济南的北京现代、海口的东风乘用车,杭州的上汽乘用车,深圳的广汽乘用车以及天津的广汽乘用车,梁山的吉利汽车,苏州的北汽新能源都是在出租领域表现相对较强的。

私人插电混动市场,呈现本地品牌相对较强的特征,当地消费者对本地车企更加信任。其中上海的上汽乘用车,深圳的比亚迪,天津的一汽丰田,都是属地企业表现相对优秀。

在插电混动市场合资品牌的表现相对优秀,其中上汽大众,华晨宝马,东瑞达起亚等都有在部分市场表现相对优秀的特征。

理想汽车4月份在插混市场表现相对优秀,在广州市场,西安市场和郑州市场以及北京市场理想汽车都是占比最高的。

私人纯电动市场的特色相对鲜明,高端化趋势极其明显,除了北京是比亚迪表现优秀,柳州市上汽通五菱,其他地区大部分都是特斯拉表现相对优秀,蔚来汽车成为纯电动车高端市场的第2位,小鹏汽车成为第3位,而传统造车企业在私人表现的并不突出。

天津市场,柳州市场的新能源车私人车市需求相对较好,体现一定的政策支持和企业运作的努力。

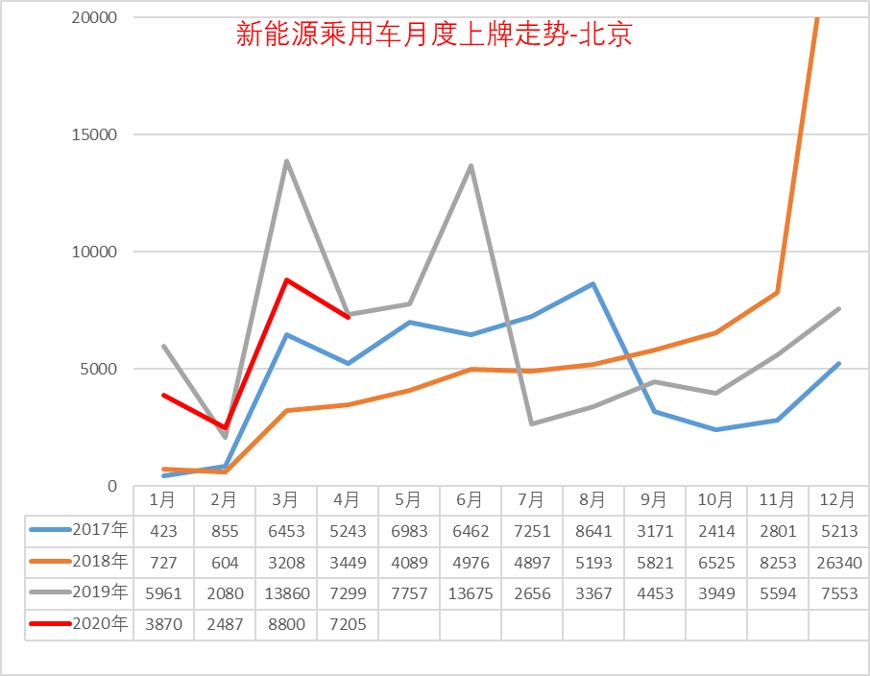

8. 北京市场走势

北京市场2020年新能源车市场走势相对较强,3月销量达到8800台。自2018年新能源车指标紧张以来,2019年北京新能源车市场跟全国走势基本相近,3~6月份呈现超高增长的特征,这是补贴退坡和指标发放节奏带来的促进效果。

今年北京市场新能源车表现相对弱于2019年4月的表现,按道理北京市场的新能源车需求相对旺盛,公共卫生事件影响下急于购买的特征应该相对明显,但今年特斯拉波动大,导致4月份的销量偏低。

四、限购城市新能源市场需求结构分析

1. 限购城市车辆需求

相较今年第一期的46.74万个新能源指标有效申请编码,本次申请人数减少了近3万人,相比之前历期数据首次出现了负增长。

主要是因为北京今年第1次发放5.4万号牌,必然导致轮候群体下降5.42万个,而此次本月新增2万多个申购指标,导致整个总指标数量排队人数相对下降。考虑到后面几个月仍然有申购指标的增加,所以整个指标数量仍然有望突破这个去年46万水平。

2. 限购城市摇号购车需求

目前看限购城市的中签率仍然相对较低,广州天津杭州的中签率大概在6%左右的水平,而深圳的证券率仅有不到3%,北京的中签率只有1%。目前看北京跟深圳的消费者靠摇号购车基本短期内无法满足,摇号属于中彩票性质的,难度巨大。

3. 限购城市拍牌购车需求

目前在建构城市的拍牌价格快速走低,广州拍牌价格从18年6月份的5万块钱下降到18,000块钱。目前看天津杭州都有传统汽车拍牌价格大幅下降的特征。上海跟深圳的价格相对较好,尤其上海价格仍能保持9万块钱稳定水平,限购城市的购车需求仍有稳定的增长潜力。

五、新能源车新品表现

1. 新能源车新品表现

5月公共卫生事件影响消散,加之新补贴标准出台,是新能源车新品推出较多时期。5月新能源车新品推出亮点较好。

由于公共卫生事件影响,自主品牌整体生存压力较大,因此推新品的热情也在下降。

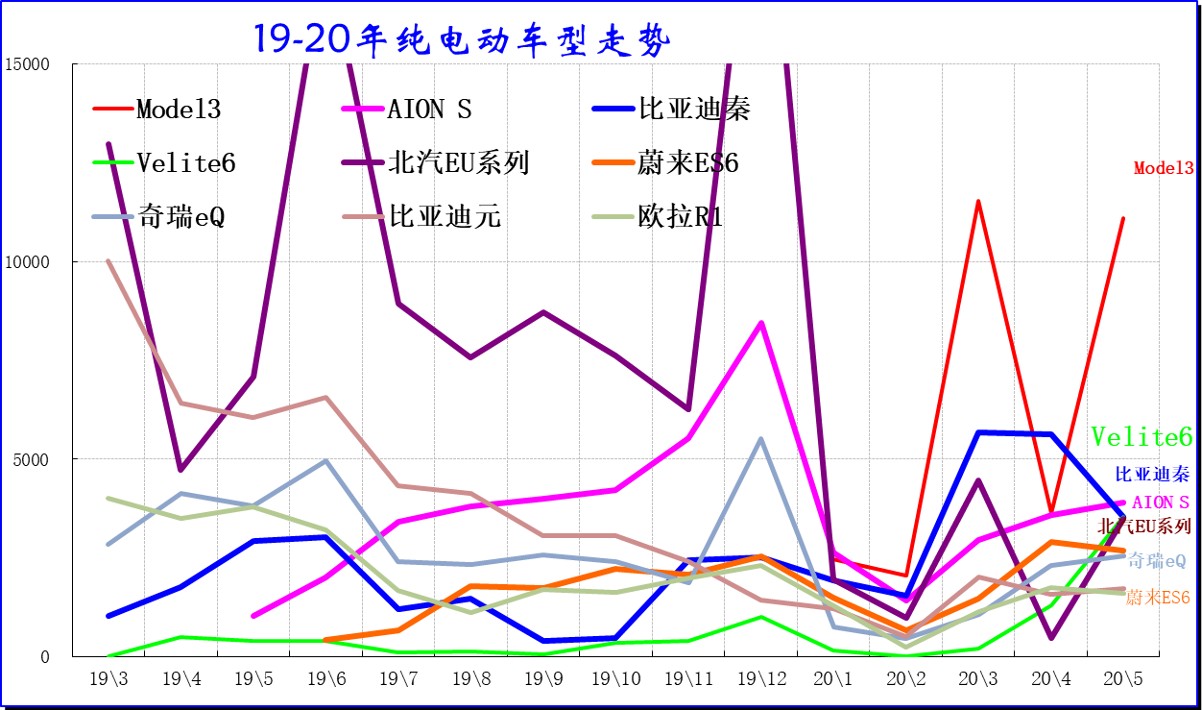

2. 历年纯电动主力厂家销量走势至今以来纯电动乘用车市场仍然是自主品牌为主的格局,前期虽然特斯拉属于进口车,但自主车企占据纯电动车的绝对优势地位。近期合资车企进入前5名的增多,主要原因还是自主品牌销量下滑较大。

今年5月份纯电动乘车市场的比亚迪,广汽新能源、特斯拉表现相对优秀,但这个月的蔚来汽车表现相对较强,北汽新能源受益北京市场也较好。

19年末的上汽通用五菱表现相对较强,但今年微型电动车没有几个企业走势表现优秀,下沉的市场压力较大。

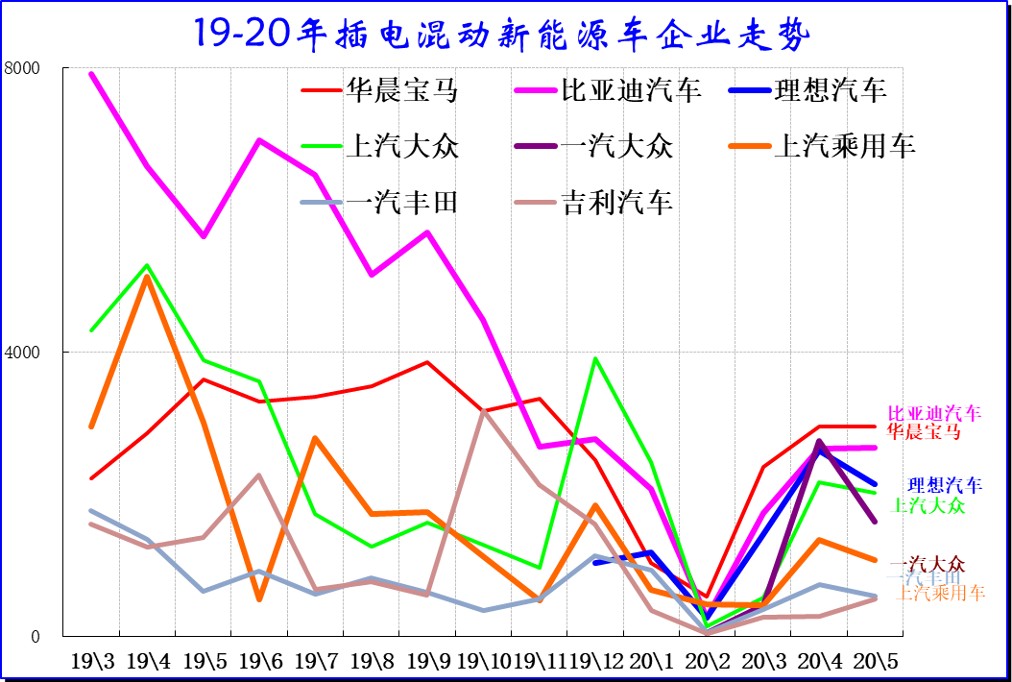

3. 插电混新能源车企业表现一般

2020年5月份插电混动动力市场,主要的厂家是比亚迪、华晨宝马、理想汽车占据前三。自主品牌比亚迪、理想汽车、上汽乘用车的插混表现较好。

由于近期插混市场销量均较低,排名有一定偶然性。对于19年5月份的走势形成较大的反差,其中宝马表现相对较强,一汽丰田和沃尔沃等表现也不错,这也体现了插电混动动力车型的合资企业表现相对优秀。

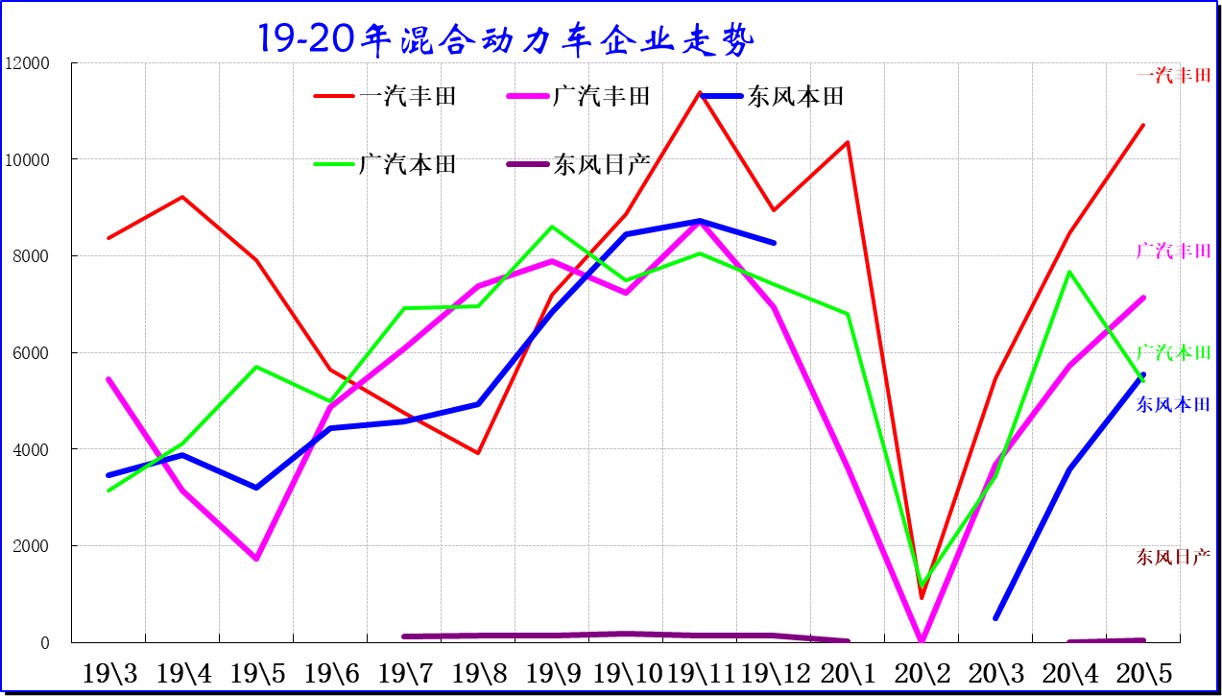

4. 混合动力企业表现较强

2020年混合动力车型还是日系几家的表现相对较强,其中一汽丰田表现优秀。

广汽丰田表现相对较强,相对走势平稳,东风本田受公共卫生事件影响较大,这也体现了丰田和本田的产业链压力。

混动车型品种随着日系新品进入而呈现丰田本田平分市场的特色。

六、5月新能源车主力车型销量回暖

1. 5月纯电动主力车型批发回暖

2020年纯电动车型表现相对较强的是比亚迪秦EV、MODEL3、北汽EU、广汽传祺AION S。

今年新能源车厂家走势的压力相对比较大,主力车型的销量相对去年同期相比都出现了明显的下降。

由于北京新能源车放号的推动,3月车市增长较大。今年北京市场的需求车型主要是中大型,北汽EU表现的好,广汽的AION S很强。

20年的上汽新品、蔚来ES6新品表现不错,尤其是新势力的私人市场开拓较好。

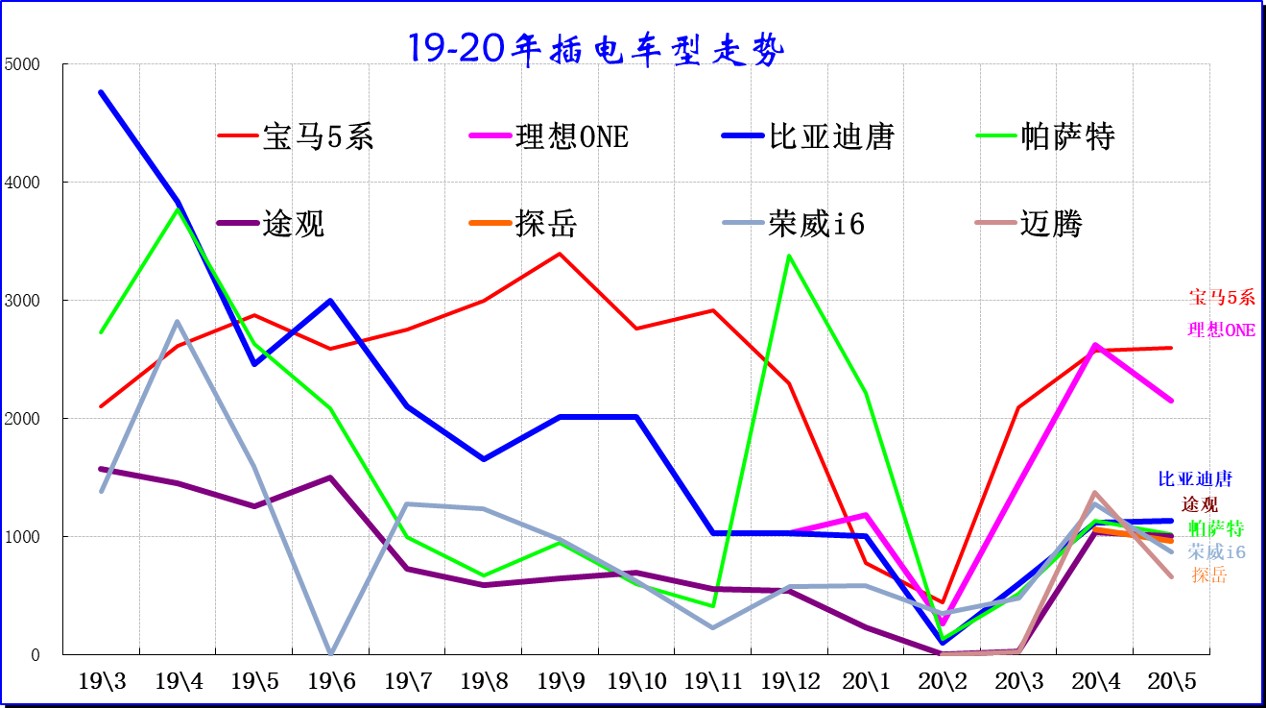

2. 插电混动主力车型批发销量回升

插电混合动力车型体现合资企业为主的特色。宝马5系的表现相对较强,近期理想ONE等的销量较好,说明消费者对高端电动车还是有很好的的接受度。

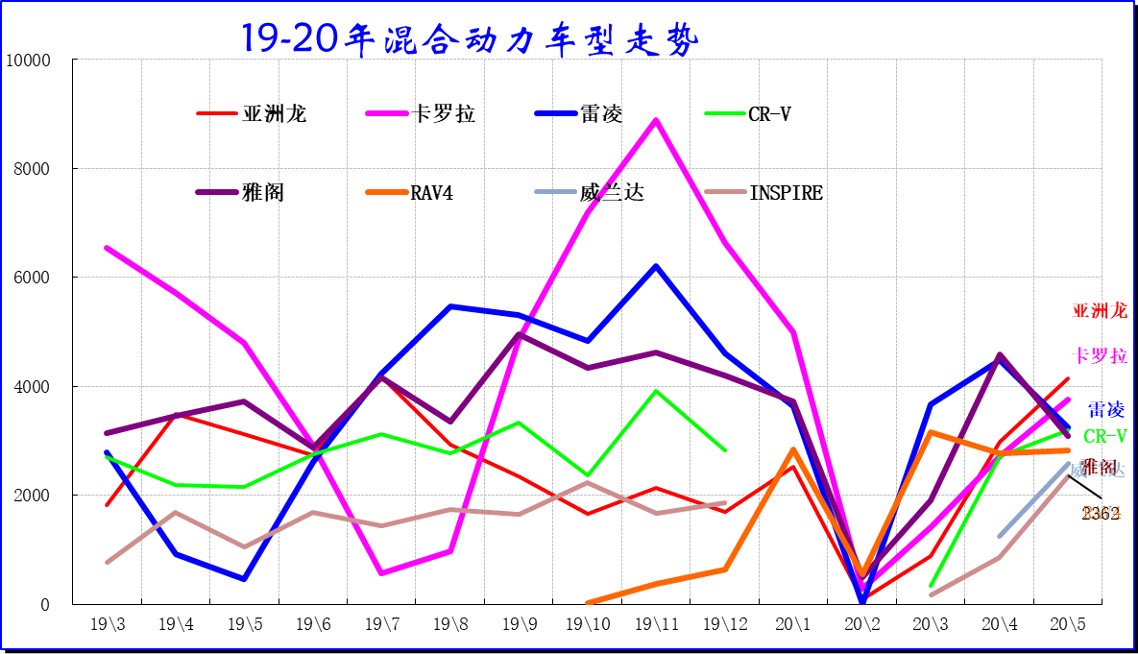

3. 普通混动主力车型越来越少但需求良好

20年5月份普通混合动力总体走势较强,前期日系受到公共卫生事件影响较大,近期车市恢复较快导致混合动力环比变化较大。

因为公共卫生事件对北方影响小一些。一汽丰田等的混动表现较强。但随着公共卫生事件的改善,日系的混合动力逐步恢复增长。丰田和本田新品都有混动车型配套推出。威兰达等车型表现优秀。

(编辑:罗兰)

扫码下载智通APP

扫码下载智通APP