或许对于华润医疗(01515),天空是唯一的瓶颈

本文转自微信公众号“长治愿景”,作者:长治愿景,原标题:《二十倍股-华润医疗》。文中观点不代表智通财经观点,不构成投资建议。

2020年的两会全国政协常委、华润集团董事长傅育宁提交了七份议案。在其中,有四份议案涵盖了营利性医疗机构发展、国企医院、健康养老等热点议题。可见,大健康板块也将是傅董事长在集团旗下最为关心的板块。华润集团的大健康板块主要有华润医疗、华润健康和华润医药三间公司。本文讨论华润医疗(01515)- 主要分四个部分展开理解华润医疗。或许对于华润医疗,天空是唯一的瓶颈:

在第一部分 - 走进华润医疗,有选择的过一下华润集团、华润医疗及旗下举办权医院、IOT医院的运行模式;在第二部分 - 医疗中国,主要讨论医疗卫生改革、两票制和集采及其影响;第三部分- 核心逻辑,具体分析华润医疗背后的核心催化剂;第四部分 - 估值分析,罗列华润医疗现有价值和空间。受制于篇幅的限制,还望对您有帮助。

第一部分:走进华润医疗

华润集团、华润医疗:华润集团的前身是1938年在香港成立的联和行。华润集团于2003年归属国务院国资委直接监管,为国有重点骨干企业。华润集团设七大战略业务、一十九家一级利润中心,实体企业约两千家,在职员工四十二万人。直属企业中有七家在港上市,华润医疗是其中一家,与华润健康平行并列为一级利润中心。华润医疗是华润集团在医疗健康的主要平台。

华润医疗前身为华润凤凰医疗控股有限公司,由华润医疗和凤凰医疗合并而来。凤凰医疗由徐捷女士创建于1988年,并于2013年在港交所上市。期间参与了多间医院的改制工作。2016年,华润医疗以资产注入的形式(估值:37亿港币,当时占股:35.70%)入主凤凰医疗,并于2018年,将华润凤凰医疗控股有限公司更名为华润医疗有限公司。

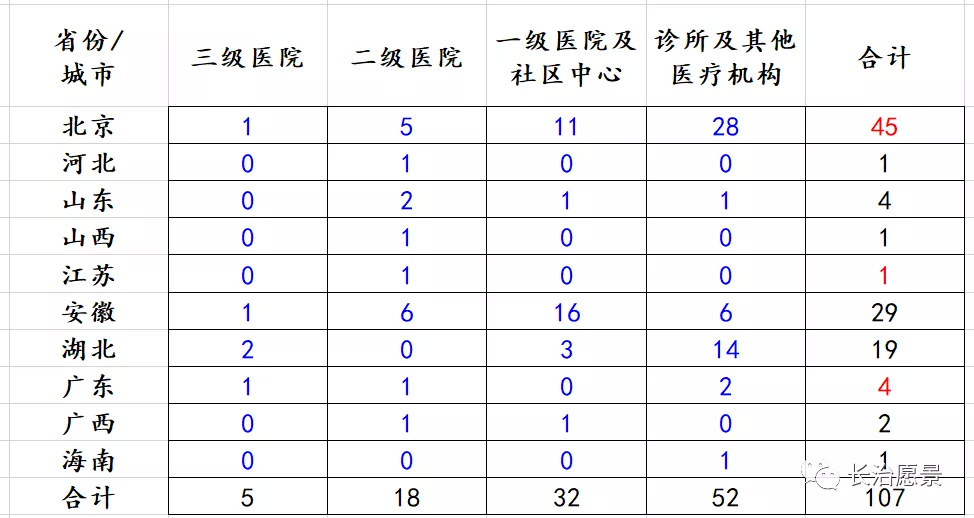

华润医疗旗下107医疗机构遍布于北京、河北、山东、山西、江苏、安徽、湖北、广东、广西和海南等十个省市:5家三级医院、18家二级医院、32家一级医院和52家诊所及其他医疗机构(如下图)。医院分四大类:营利性医院、举办权医院、IOT医院和OT医院。其中,营利性医院包括健宫医院和三九门诊部等。举办权医院包括广东三九脑科医院等。IOT(投资-运营-移交)医院包括京煤医院等。OT医院包括泰安市立医院等。关于举办权医院和IOT医院的运行模式,会在接下来分部讨论。截止2019年底,华润医疗有10222张床位,是亚洲最大的医疗服务集团。

华润医疗有三大分部收入:第一部分为旗下营利性医院提供住院服务及门诊服务的收入(综合医疗服务);第二部分来源于举办权医院与IOT医院的医院管理费用以及第三方供应链管理费用(医院管理服务);第三部分来源于对旗下医院进行药品耗材集中购销业务产生的收入(GPO业务)。

以2019年全年为基准,综合医疗服务占利润贡献约9%、医院管理费用占利润贡献约33%、第三方供应链管理费用占利润贡献约30%、GPO业务占利润贡献约29%。所以,综合医疗服务+医院管理费用占利润贡献约4成。值得注意的是,指引是这个部分(综合医疗服务+医院管理费用)的占比未来将大幅提升,笔者保守估计占据6成。

举办权医院:举办权医院多为华润集团注入的非营利性资产。本质上,举办权接近产权。但由于其非营利性质,根据中国法律不可登记为公司,也就没有“权益”和“股东”的概念。公司拥有的是举办权医院举办人的股权,而对应举办人则拥有对举办权医院的相对权利和权力。早年,国企医院作为国有企业的一部分。通常有经营状况恶化、设备老旧和人才流失等通病。近年来,国家推出政策鼓励企业医院改革。2016年,国务院关于印发加快剥离国有企业办社会职能和解决历史遗留问题工作方案的通知更是指出2018年底国企医院改制的完成。华润医疗是国务院指定的六大医改平台之一,属于国企医院改制的第一梯队,具备资源优势。

IOT医院运行模式:IOT指的是Investment-Operation-Transfer,也就是投资-运行-转移。IOT医院的运行模式是国内资本介入公立医院的运营模式。具体的操作方法就是由投资方对医院进行投资用以改善医院的基础设施和医疗服务,并且获得一定期限内的运营和管理权。在这里,也讨论IOT医院运行模式的确定性:

关于燕化IOT:华润医疗的前身是凤凰医疗集团有限公司。在日期为2013年11月18日的招股书中,徐捷为公司执行董事、创始人及控股股东。就是在这份招股书中,公司确认所有的IOT合同都具有法律约束力。注意,这是徐捷为公司执行董事时所发的招股书。

徐捷的官司在打。根据华润医疗2019年最新年报的披露,公司的民事诉讼有两大诉求:一是燕化IOT协议应继续完全履行;二是燕化凤凰及燕化医院须支付违反燕化IOT协议之违约金。2019年12月18日,北京市第二中级人民法院一审华润医疗完胜:华润医疗和燕华医院需继续履行IOT协议且燕化凤凰需向华润医疗支付1440万元的赔偿。注意,这次燕化是单方面面对华润集团、一家国企。细想下来,燕化的离开是华润以合理估值入主之后。这是国有资产的流失。根据日期为2013年11月18日的招股书中,燕化IOT可也仅可以在以下三种情况下由燕化凤凰单方面取消:一是华润医疗触犯了法律;二是华润医疗同第三方一起谋害燕化医院;三是华润医疗通过其他渠道给燕化医院造成了严重的伤害。这三个条件华润医疗没有满足。二审驳回上诉的概率极大。

值得注意的是:2013年03月14日,北京市卫生和计划生育委员会已批复同意北京燕化医院变更为营利性医疗机构。而这意义在哪里?我们会在下面讨论。

关于京煤IOT:或许压制住股价的最后一根稻草是京煤医院集团新的合作框架。2018年07月20日,华润医疗公告在新的合作框架内,华润医疗占有京煤医院举办人公司的35%的股权。这新的合作框架或许会让投资者失望 - 投资者可能期待更高。然而,即使我们忽略新合作框架内扩建的床位数,华润医疗对京煤医院管理的业务将不受影响。

关于余下IOT:除燕化、京煤外,华润医疗剩下的IOT医院基数偏大而利润贡献偏平均且小。单一的项目已远不能对公司构成实质性的影响。总之,IOT运行模式是具备法律效应,且运行模式是相对稳定的。

第二部分:医疗中国

医疗卫生改革 - 医改:讨论医改之前,我们可以看看中国的医生。2016年,中国有265万的医生(现在可能超过了200万)。而当中,仅有少于六成是具有本科以上的学历。换句话说,合格的医生与印度近乎持平。也就是说,大于四成以上的医生,在改革开放二十一世纪的今天仍是赤脚医生。这是在发达国家是难以想象的。在美国,几乎所有的医生都达到了研究生的水平,而在中国这占比仅有一成多一些。这是为什么呢?医生本应是需要最好的人才、受过最好的教育!中国医学院的毕业生是过剩的,只是不愿意去做临床医生。他们最后去哪里了呢?很多最后去做医药代表了。因为收入高。这是国内医疗卫生体制一个严重的问题。那么,国内医生的收入、甚至社会地位为什么会这么低?这是和医疗服务的定价有着直接的关系。长期以来,政府把医疗服务的定价定得极低,有些时候甚至可能是一个笑话。在国内,喝杯奶茶、看个电影的钱可能够看几次医生了。如不解决这个问题,将来给国人看病的有可能是三流的医学人才。而解决这个问题是大势所趋、也是国家政策所驱。医疗的核心不是盖医疗大楼,而是好的医生。中国深化医改极少数的核心问题之一就是医生的这个问题。

2012年至今有詹积富带领的三明医改乃至后来的北京新医改要打击的从来就不是医疗的价值,而是 - 让医生成为手艺人,回归医疗的价值。同时让药品也回归到治病的本质中去。诚然,药品收入、耗材收入在医院整体的收入占比下降而医务性收入在医院整体的收入占比大幅提升。北京市卫健委相关负责人也曾指出改革后,医疗费用的总量基本平稳。根据过往试点地区、试点医院的表现来看,也确实如此或者甚至出现了增长。

两票制、药品集采:华润医疗业务板块中的一个组成是GPO,也就是集体采购组织(Group Purchasing Organization)。GPO通过规模化的采购来降低采购成本。GPO部分由政府主导,部分由企业主导。华润医疗的GPO属于企业主导。两票制政策指的是药厂到经销商开一次发票,而从经销商到医疗机构再开一次发票。前些年,药品的流通有多票制。从多票制到两票制减少了药品流通的环节,挤出了水份也试着降低药价。药品集采本质上也是为了达到降低药价的作用。两票制、集采会对GPO的利润率造成一定的负面影响。

第三部分:核心逻辑

核心催化剂一 - 燕华医院的回归:关于华润医疗与燕化凤凰和燕化医院的民事诉讼,华润医疗赢得二审、高院驳回上诉是大概率的事情。仅从数据分析,在民事诉讼案件中,二审维持一审原判占整体案件的七到九成以上。再者,IOT合同是徐捷为公司执行董事和控股股东签订的、具备法律效应的合同。2019年12月18日公司一审判决出炉,有15天的上诉期和短暂的立案期。二审的第一次审限是立案后的三个月,也就是2020年4月初,而第二次审限是是在2020年7月初。

核心催化剂二 - 打造专科医院:华润医疗订立了脑科集团整合发展目标:以三九脑科医院为基础,通过投资并购及整合华润医疗集团内神经医学相关专科,盘活华润医疗大湾区脑专科资源,实现规模扩张,进而打造华润在华南地区以神经医学为特色的专科医疗集团。其中,广东中能建电力医院的发展定位是以心理行为专科特色为优势的“大专科、强综合”医院并在2020年启动扩建至700床。广西脑科中心医院的发展定位是神经专科全覆盖的现代化三级脑专科医院并在2020年启动扩建至1000床。三九脑科医院的发展定位是按综合性三级甲等和国际标准建设华润大湾区(南方)旗舰医院,并且并购壳医院或者新建分院区以新增开放500床。中期而言,对广东中建能电力医院和广西脑科中心医院进行营利性改制。

值得一提的是就在不久前三博脑科完成了8亿人民币的B轮融资。三博脑科的估值空间巨大,而这估值又值得华润医疗大湾区的脑科专科医疗集团借鉴。专科化一直是华润医疗成立兵总裁认可的发展核心。华润医疗重视学科建设,以现有医疗资源为起点,打造多样化专科将是未来发展的一大趋势。放眼十年,届时华润医疗旗下的专科集团将如雨后春笋般的壮大,前进的脚步将不仅仅局限于一脑科集团 - 而是更多的如眼科等的专科集团。

核心催化剂三 - 营利性医院改制:华润医疗基于种种原因的考量,没有对旗下众多非营利性医院进行并表。这是基于对会计的遵守。而当营利性改制推进之后,这部分利润将浮出水面。届时,市盈率会是多少?在文章的开始,华润集团董事长傅育宁提交的七份提案中,第二份就是关于鼓励营利性医疗机构发展的提案。傅育宁董事长指出:营利性医疗机构是增加我国医疗服务供给、缓解供需矛盾、满足医疗市场多样化需求的有效途径之一。打开国企医院改革转制为营利性医疗机构的政策空间,可以成为壮大营利性医疗机构力量的重要途径。华润医疗也在做这方面的尝试,除了前面提到的对广东中建能电力医院和广西脑科中心医院进行营利性改制,重汽医院在合资合作探索一步到位完成营利性改革改制路径,为全国国有企业深化辅业资产改革提供可资借鉴的宝贵经验 - 而这也已经落地。重汽医院届时可开放床位为450张,医院年出院量超过6000人次,年门诊量超过45万人次。而这些运营数据对照北京健宫医院2019年底床位数385张,年门诊量近90万人可以得出结论 -重汽医院将为公司综合医疗服务收入再添一笔。

核心催化剂四 - 资产注入、外延性增长:华润旗下华润健康已将辽宁省健康产业集团(辽健)和江西能源医疗机构(江能)收入麾下。辽健下属共有三级甲等医院4家,三级乙等医院1家,二级医院13家,一级医院及社区医疗机构30余家,合计开放床位数10193张,年医疗收入已超过30亿。江能旗下有2000余张床位。届时,待资产注入后,华润医疗的总床位数将超越20000张。一举成为中国中国乃至全亚洲医疗上市公司的巨无霸。而在植入华润医疗基因后的辽健+江能势必能在更为精细化的管理后,提升运营效率,更好的回馈股东。

假定华润医疗2021年的净利润预测为4.40亿人民币(在2019年的基础上10%的增长;略低于分析师预测)。在账面上,华润医疗有17亿的净现金。华润医疗目前42亿的市值。华润医疗目前交易在2021年9.5x的市盈率。假设这17亿的净现金用来通过外延性增长购买与现在市盈率等同的净利润,那么公司2021年的市盈率将低于7x。

核心催化剂五 - 生态:华润医疗是在打造一个医疗生态圈,而不是仅仅趁着医疗发展的红利、国民收入提高等挣快钱。华润医疗总裁成立兵曾经说过:第一基本规律就是医院不能够急功近利,必须正道治疗,打造百年老店;第二就是尊重医学本身的科学规律。而医学本身的规律就由医生来掌握,这个病该怎么治,怎么治是最科学的,对患者最有效,咱们必须要尊重这个规律,不能够过度医疗,不能够侵犯患者的利益;第三作为一个打造百年老店的价值观我们要树立大众信赖的国际领先的集团,必须要强化学科建设,必须要尊重医生和专家,让他们一方面实现个人才华的施展,有施展的空间,为其搭建事业的平台。从纵向来看,华润医疗,乃至华润集团是以百年的维度来思考医疗健康这个行业。公司以华润大学健康学院作为管理人才培养基地,不断输送人才。对外扩大规模,对内不断精细化管理和加强学科建设。

从横向上看,华润医疗与其他华润集团旗下其他版块的协同效应也是不容忽视的。华润健康与华润医疗同为华润集团下的平行企业,在项目的孵化上给予了巨大的支持。华润置地可参与医院建设形成协同效应。华润资本以及华润集团可为华润医疗提供资金支持。甚至在集团总部的层面,傅育宁董事长都给予了极大的期待。其他明显的如华润医药就不一一列举了。

核心催化剂五 - 市场空间:中国是全世界第二大的经济体,也是全世界医疗健康发展的最快的国家。中国老龄化趋势日益如此:中国65岁及以上的人口早在2016年就占据了全部人口的10%以上。加上中国城镇化加速、人均收入不断地提高和人们对医疗健康的不断重视等宏观因素为医疗健康事业提供了好的发展机遇。预计到2030年,我国医疗卫生市场需求将达到15万亿元,2040年达到29万亿元,2050年达到37万亿元。足见医疗健康市场之巨。

第四部分:估值分析

调整2020年公共卫生事件带来的一次性负面影响,预估华润医疗2021年的净利润预测为4.40亿人民币。华润医疗的估值可分为三部分:- 第一部分是综合医疗服务+医院管理费。这里将医院管理费这一块从医院管理服务中独立出来和综合医疗服务进行估值。其分部2021年净利润预测约为2.60亿。基于 1)该分部未来的发展前景、稳定性;2)华润医疗过去内增性增长的历史记录;3)国际新兴市场可比医疗集团估值、也参考发达国家可比医疗集团估值,保守估计给予25xPE估值 -> 对应市值为65亿。- 第二部分是第三方供应链管理。其分部2021年净利润预测约为0.9亿,给予10xPE估值 -> 对应市值为9亿。- 第三部分是GPO。其分部2021年净利润预测约为0.9亿。基于港股上市相关可比公司,给予7xPE估值-> 对应市值为4.50亿。基于公司资产注入、外延性增长的确定性预期,我们基于17亿净现金调整公司估值。对应华润医疗目标估值为97亿,或者每股7.50元人民币。基于过去一年人民币港币兑换汇率均值约1.1,得出华润医疗的每股合理估值为8.25元港币,对应上升空间为136%。这个估值忽略所有如与燕化凤凰和燕化医院的潜在胜诉、资产注入等。

在华润集团,有众多在A股、港股上市的公司。在港股市场,华润集团上市公司的平均市值约是880亿港币。华润医疗目前市值约是45亿人民币。放眼未来,医疗健康是片蓝海。做大做强大健康医疗板块是在傅育宁董事长带领下全集团上下一心的发展主线,必将扶摇直上。

1. 本文数据以2020年05月29日收盘为基准

2. 本文图片、部分数据引用华润医疗公开年报、公告和通函

文中观点不代表智通财经观点,不构成投资建议。

(编辑:郑雅郡)

扫码下载智通APP

扫码下载智通APP