兴业证券:油运市场短期剧烈波动,中期关注中远海能(01138)、中远海控(01919)

本文来自兴业证券。

投资要点

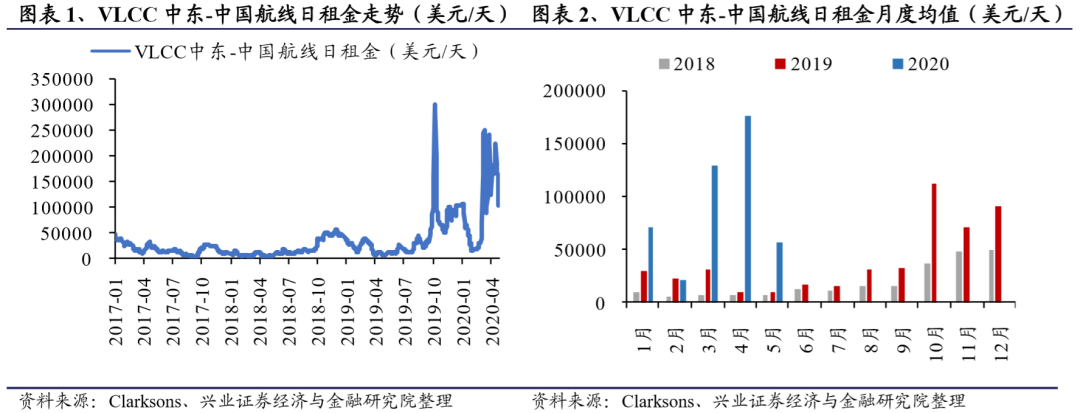

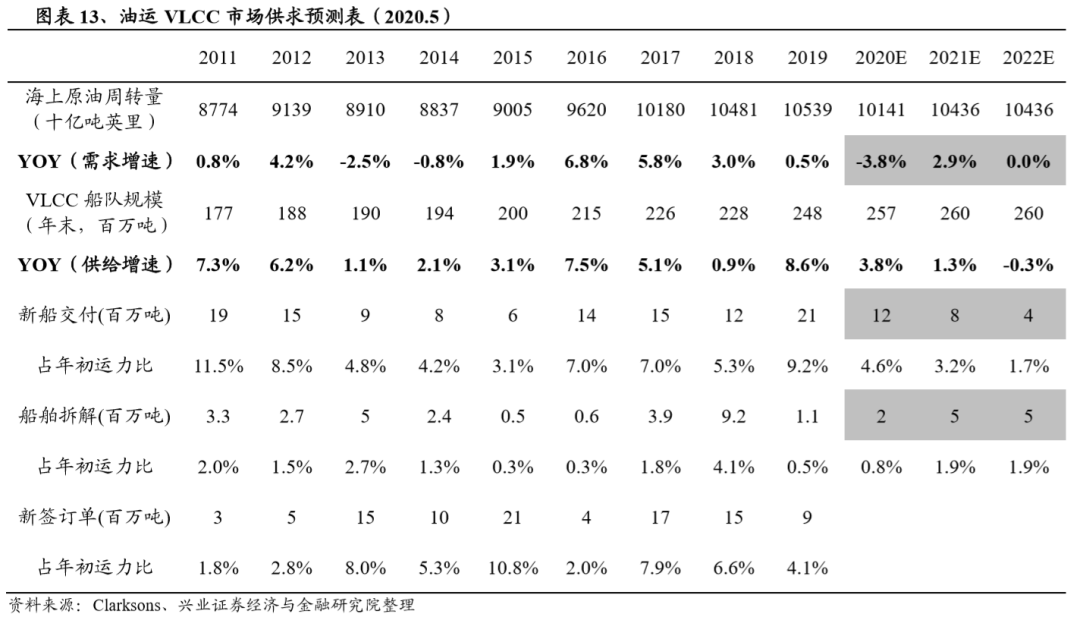

油运市场:市场短期剧烈波动,关注中期供给端优化。2020年前5月(截至5月20日),VLCC中东-中国航线日租金均值9.4万美元/天,同比上升332%。分月度来看,1-5月的日租金均值分别为7.1、2、12.9、17.6、5.7万美元/天,其中3-4月的租金水平达到历史高位。2020年前5月运价呈现剧烈波动的走势,一方面受到季节性因素影响,另一方面受到美国对大连油运制裁的变化、OPEC产量政策的变化、油价波动等多因素影响。预计2020-2022年VLCC运力增速为3.8%、1.3%、-0.3%,海上原油周转量增速为-3.8%、2.9%、0%。

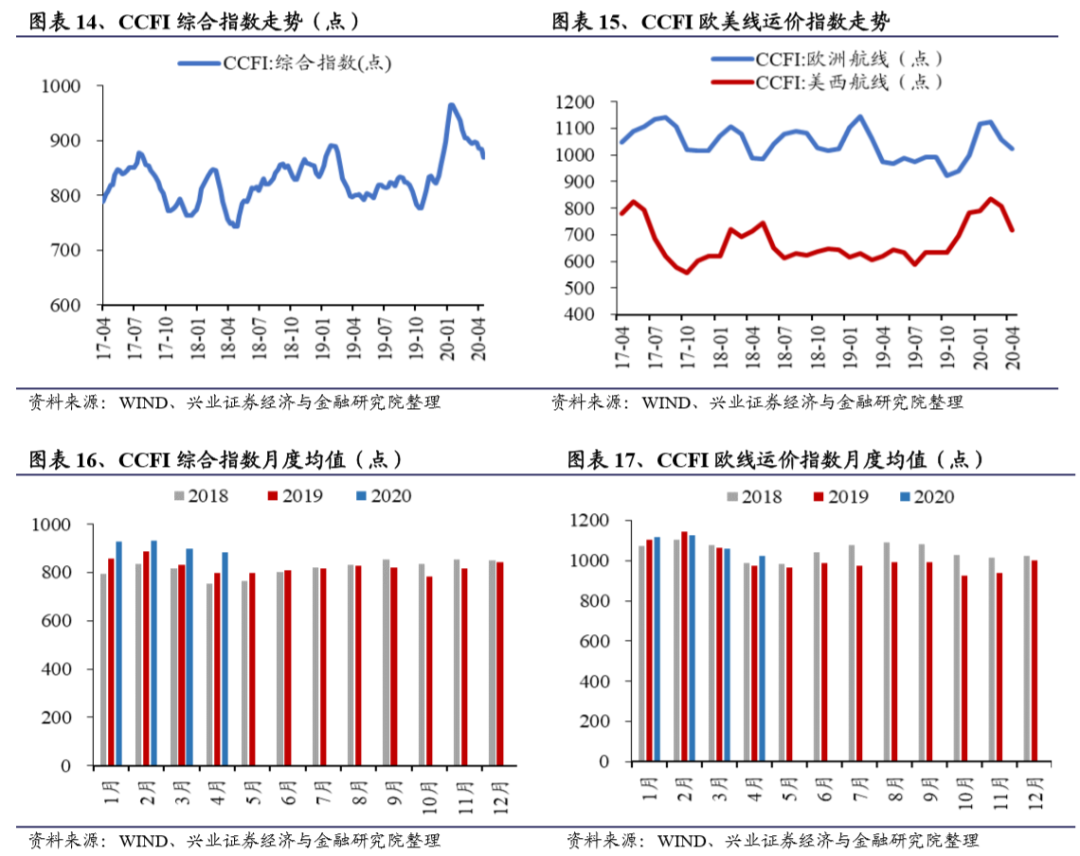

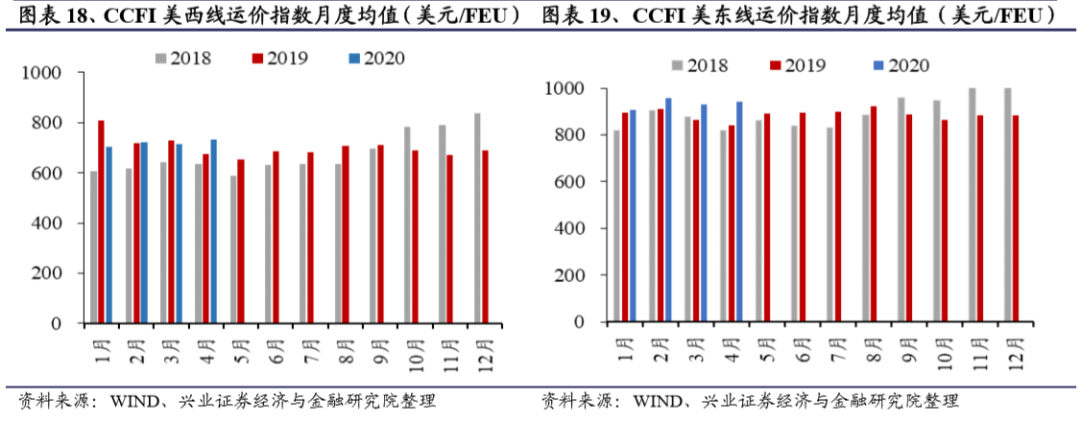

集运市场:需求端受到下行冲击,集运公司严控运力保障运价。2020年前5月(截至5月22日),CCFI指数均值895点,同比上升7.5%,其中欧线均值1057点,同比上升1.0%;美西线均值721点,同比上升5.0%;美东线均值934点,同比上升6.7%。受全球公共卫生事件冲击,集运需求出现下滑,应对需求端的下行冲击,集运公司并没有通过价格战来争夺市场份额,而是主动削减了航线的运力投放,通过严控运力保障运价,市场运价反而同比增长。预计2020-2022年集装箱船运力增速为2.4%、2.1%、-0.2%,集运需求增速为-8.8%、6.8%、2.0%。

投资建议:油运:短期看,5月份OPEC+执行减产带来原油运输需求下降,油价反弹导致远期升水缩小,储油需求减少,VLCC运价高位回落。今年下半年,如果未出现油价再次暴跌等突发因素,随着前期储油的运力陆续回归市场,运价或继续承压。中期看,油运供给端优化空间较大,油轮新船交付压力处于历史低位,同时潜在可拆解的老旧船舶较多,预计明后年运力增速将明显放缓,若明后年运输需求回暖,市场重新上行的概率较大,投资者可关注中远海能(01138)、招商轮船的中期投资机会。

集运:短期看,2020年前5月,集运需求受到负面冲击,集运公司通过严控运力保障了运价,对冲货量的损失,今年下半年市场走势取决于全球经济恢复情况及集运公司运力控制的力度和持续性。中期看,2015-2016年行业兼并潮后,市场集中度提升带来了供给端优化,市场底部明显抬升,同时预计2020-2022年运力增速也将明显放缓,若明后年需求回暖,集运公司的盈利有望回升,投资者可关注中远海控(01919)的中期投资机会。

一、油运行业:市场短期剧烈波动,关注中期供给端优化

1.1、运价走势

2020年前5月(截至5月20日),VLCC中东-中国航线日租金均值9.4万美元/天,同比上升332%。分月度来看,1-5月的日租金均值分别为7.1、2、12.9、17.6、5.7万美元/天,其中3-4月的租金水平达到历史高位。

2020年前5月运价呈现剧烈波动的走势,一方面受到季节性因素影响,另一方面先后受到美国制裁大连油运,导致其运力退出市场;制裁解除,运力回归;沙特大幅增产挑起原油价格战,刺激运输需求;全球卫生事件冲击导致油价呈现远期大幅升水结构,刺激储油需求;OPEC+达成减产协议,导致运输需求下降;欧美解封,油价回升,远期升水大幅缩窄,储油需求减弱等多因素的影响,我们在下文的需求端回顾及供给端回顾中具体分析。

1.2、需求端回顾

油轮的需求主要有运输需求及储油需求两种。一般情况下,油轮的需求主要是运输需求,但由于油轮同时具备储油功能,在极少数特殊情况下,比如原油出现远期大幅升水情况的时候,储油需求会对油轮市场产生重大影响,2020年3-4月,VLCC租金处在历史高位,一个重要因素就是储油需求大幅提升。

运输需求

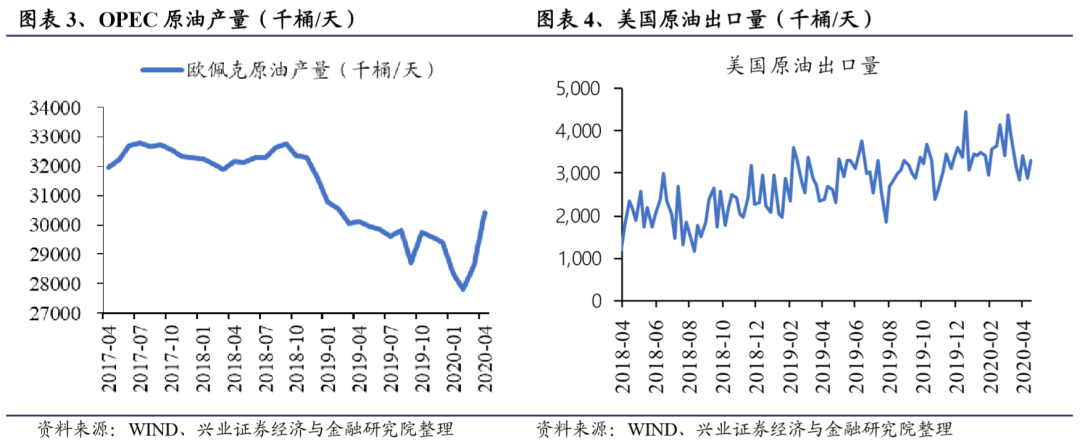

油轮的运输需求主要受中东、西非、美洲等主要石油生产国(也是主要石油出口国)的出口量(主要跟产量相关)影响,其中OPEC国家海上石油出口量约占全球一半左右的水平。过去OPEC产量变化对油轮运输需求的影响较大,近年来美国原油出口量高速增长,同时美国有一部分是往亚洲出口,海上运距是中东至亚洲的2-3倍,美国原油出口对油轮运输需求的影响在逐步提升。

将OPEC的月度产量数据简单平均,2020年前4月OPEC产量均值2880万桶/天,同比下降5.2%。不过分月度看,1-4月的产量分别为2836、2781、2861、3041万桶/天,分别同比变化-7.9%、-9.0%、-4.8%、+1.0%,环比变化-3.6%、-1.9%、+2.9%、+6.3%。

2020年3月沙特宣布大幅增产,挑起国际原油价格战,可以看到2020年3-4月OPEC的产量明显拐头向上,这直接带来油轮的运输需求增长。不过4月份OPEC+达成新一轮减产协议,减产协议将从今年5月开始实施,为期两年,减产分为三个阶段,2020年5月至6月将减少原油日产量970万桶,2020年7月至12月日产量减少800万桶,2021年1月至2022年4月日产量减少600万桶。其中,沙特和俄罗斯两国的减产以每日1100万桶为基准,其他国家则以2018年10月的产量为基准。2020年5月开始执行减产后,油轮的运输需求出现下降。

储油需求

油轮的储油需求主要分为中长期的正常储油需求及短期的套利性储油需求。正常储油需求:一些20年以上的老旧油轮,由于难以在运输市场揽货,会低价出租用作正常储油;伊朗受到美国制裁后,本国的油轮无法在运输市场正常经营,大部分也用于储油。

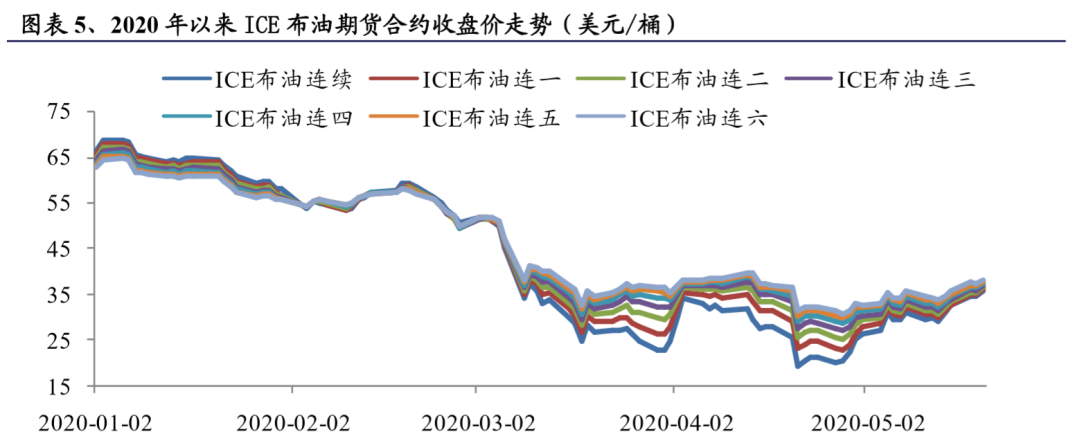

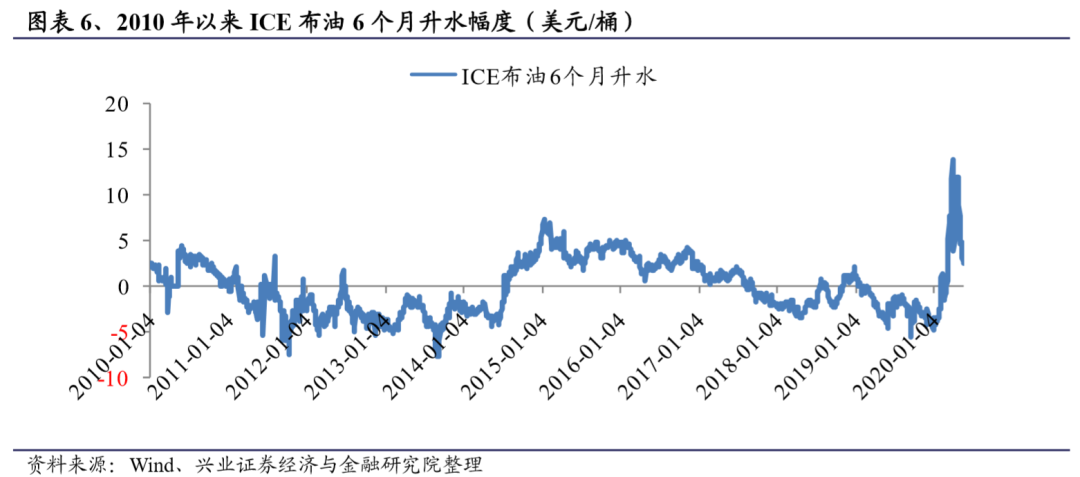

套利性储油需求:与油价远期升水幅度及油轮租金水平相关。理论上如果原油出现远期升水的情况,只要储油相关成本低于升水幅度,就可以通过抛售期货的同时买入现货,到期进行交割来实现套利,升水幅度高出储油相关成本的部分就是套利的利润。举例说明,一艘VLCC可以装在200万桶原油,每1万美元/天的租金对应1个月的储油成本约为0.15美元/桶,假设如果以5万美元/天的租金租船储油6个月,则6个月的储油成本为0.15*5*6=4.5美元/桶,只要6个月的远期升水高于4.5美元/桶就有套利空间。

从2020年3-4月,先后受沙特大幅增产及全球公共卫生事件冲击影响,油价大幅下跌,远期升水幅度创下历史高位,ICE布油6个月的升水幅度平均为7.7美元/桶,最高接近美元14/桶,刺激储油需求大幅提升,同时对VLCC租金水平形成强力支撑(理论上,如果要储油套利,6个月7.7美元/桶的升水对应最高可接受的VLCC租金水平为8.6万美元/天,14美元/桶则对应15.6万美元/天)。不过到了5月,随着欧美解封,OPEC+开始执行减产,油价回升,远期升水大幅缩窄,5月20日ICE布油6个月的升水回落到2.5美元/桶,储油需求大幅回落。

1.3、供给端回顾

船队规模及储油运力情况

截止2020年4月底,VLCC船队总规模为2.52亿DWT(818艘),同比上升6.9%。根据Clarksons数据,2020年3月9日(此轮油价刚开始暴跌,油轮运价暴涨前夕),全球815艘VLCC中有56艘处于储油状态;4月29日,全球818艘VLCC中有101艘处于储油状态,占比为12.3%,3-4月份新增了45艘VLCC用作储油,约占全球VLCC数量的5.5%。5月22日,全球819艘VLCC中油91艘处于储油状态,占比为11.1%,5月份用作储油的VLCC减少了10艘,约占全球VLCC数量的1.2%。

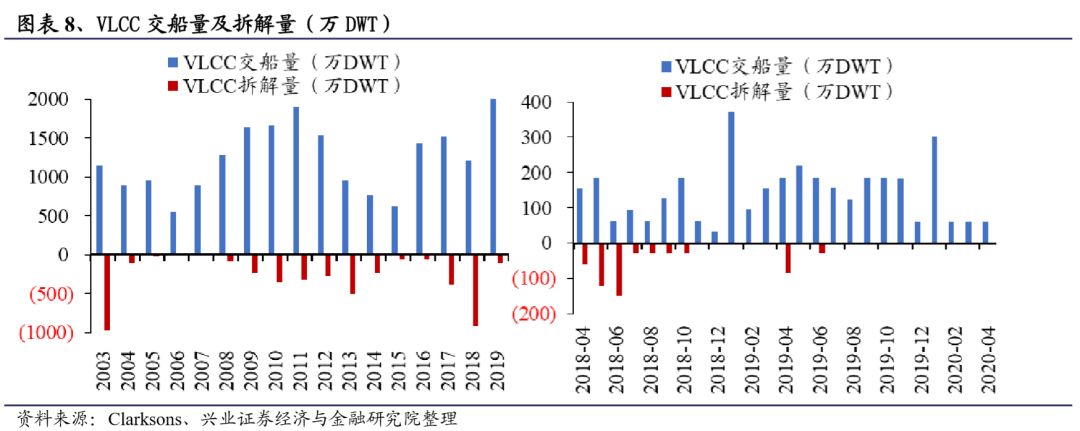

交船、拆解等情况

2020年前4月,VLCC新船累计交付487万DWT(16艘,占年初运力的2.0%),同比下降39.8%;没有拆船。

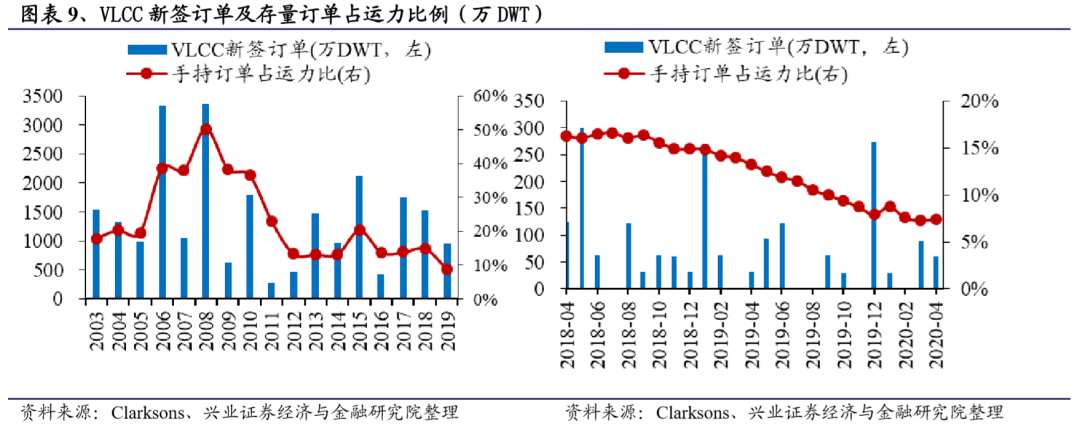

2020年前4月VLCC累计新签订单180万DWT (6艘,占年初运力的0.7%),同比下降50.6%。截止2020年4月底,VLCC存量订单1868万DWT(61艘,占同期运力7.4%)。

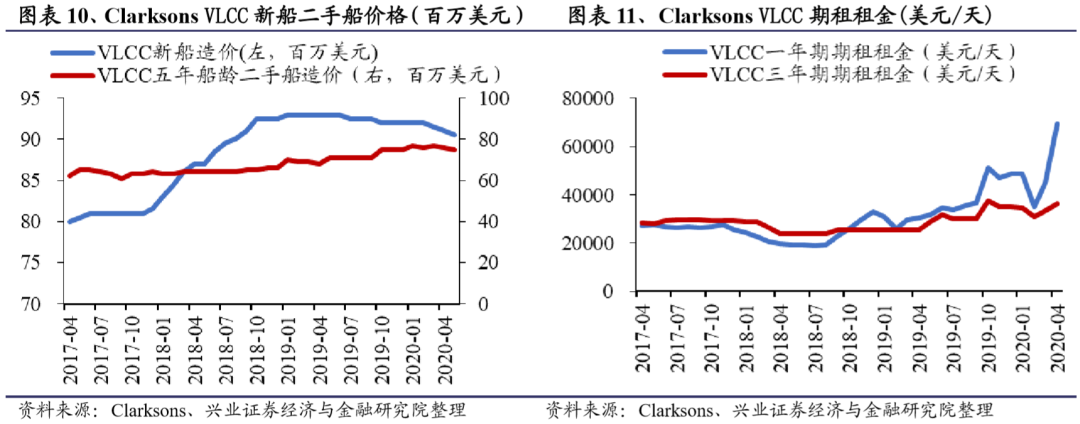

船价及租金变化

4月,VLCC新船造价9100万美元,同比下降2.2%;VLCC五年船龄二手船价格7600万美元,同比上升11.8%。

4月,VLCC一年期租金69375美元/天,同比上升127.9%;VLCC三年期租金36250美元/天,环比上升8.6%,同比上升40.8%。

随着即期市场租金回落,5月中旬VLCC一年期租金回到52250万美元/天,但VLCC三年期租金上涨至4万美元/天。

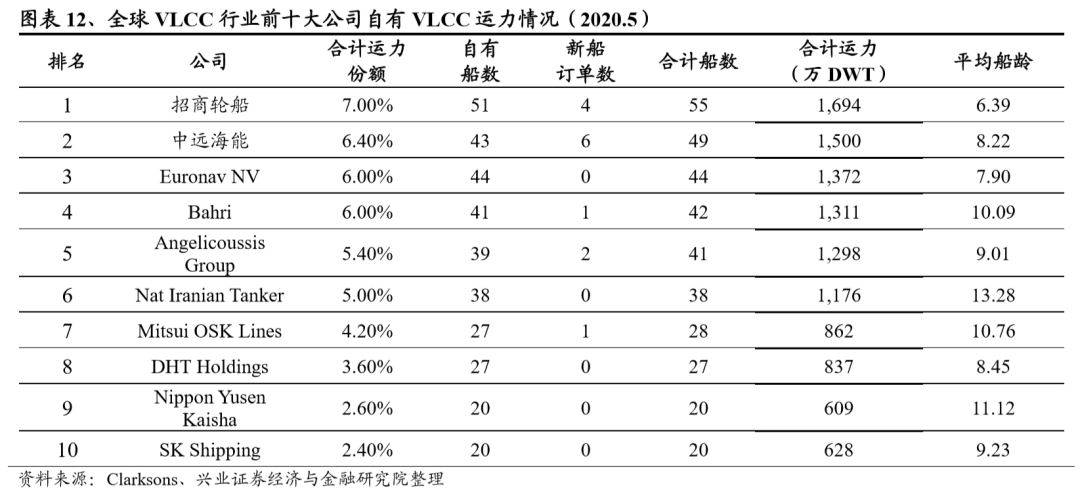

全球VLCC前十大公司自由运力情况

1.4、油运市场供求预测及展望

供给预测

根据Clarksons 2020年5月初的存量订单数据来看,交付日期为2020-2022的订单运力为830、828、331万DWT,我们假设2019-2021每年订单按期交付率为80%,当年未交的延期到下一年,考虑到1-5月份已经交付了487万DWT,预计2020-2022年新船交付1151、828、431万DWT。目前VLCC老旧船舶占比较大,20年及以上船龄的占比达到7.6%,潜在可拆解运力较多,假设2020-2022年拆船200、500、500万DWT,则预计2020-2022年运力增速为3.8%、1.3%、-0.3%。

需求预测

油轮的运输需求受到主要产油国产量决策的影响,存在一定不确定性。今年3月份之前,我们及市场普遍看好美国原油出口增长趋势,而美国至运距较长,通过拉长运距有望带动原油运输周转量的增长。不过随着油价暴跌,EIA下调了2020-2021美油产量预测,在其5月的短期能源展望中预测,2020年美国原油日均产量为1170万桶,2021年为1090万桶,较2019年的1220万桶将分别减少50万桶和130万桶;而在今年1月份时,EIA曾预测2020-2021的产量为1330、1370万桶/天。若美国原油出口下滑,长运距需求增长的逻辑将发生变化。同时OPEC+执行减产计划,2020年减产力度最大,2021年力度有所减弱,意味着2021年产量将较2020年有所回升。

我们参考航运咨询公司Clarksons对2020-2021年海上原油周转量的最新预测,预计2020-2021年海上原油周转量增速为-3.8%、2.9%,暂假设2022年增速为0%,则预计2020-2022年全球海上原油周转量增速-3.8%、2.9%、0%。

市场展望

短期看,5月份OPEC+执行减产带来原油运输需求下降,油价反弹导致远期升水缩小,储油需求减少,VLCC运价高位回落。今年下半年,如果油价没有再次暴跌,随着前期储油的运力陆续回归市场,运价或继续承压。

中期看,油运供给端优化空间较大,油轮新船交付压力处于历史低位,同时潜在可拆解的老旧船舶较多,预计明后年运力增速将明显放缓,若明后年运输需求回暖,市场重新上行的概率较大。

二、集运市场:需求端受到下行冲击,集运公司严控运力保障运价

2.1、运价走势

2020年前5月(截至5月22日),CCFI指数均值895点,同比上升7.5%,其中欧线均值1057点,同比上升1.0%;美西线均值721点,同比上升5.0%;美东线均值934点,同比上升6.7%。

受全球公共卫生事件冲击,集运需求出现下滑,应对需求端的下行冲击,集运公司并没有通过价格战来争夺市场份额,而是主动削减了航线的运力投放,通过严控运力保障运价,市场运价反而同比增长。

2.2、需求端回顾

欧美经济

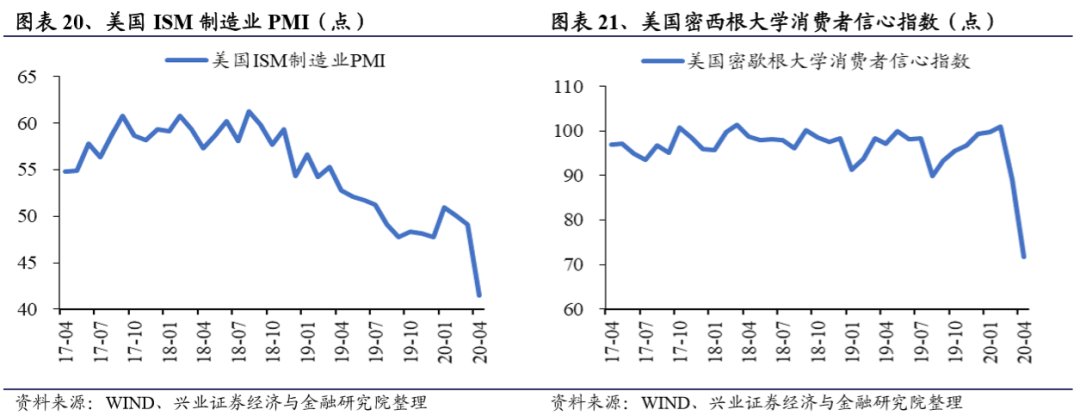

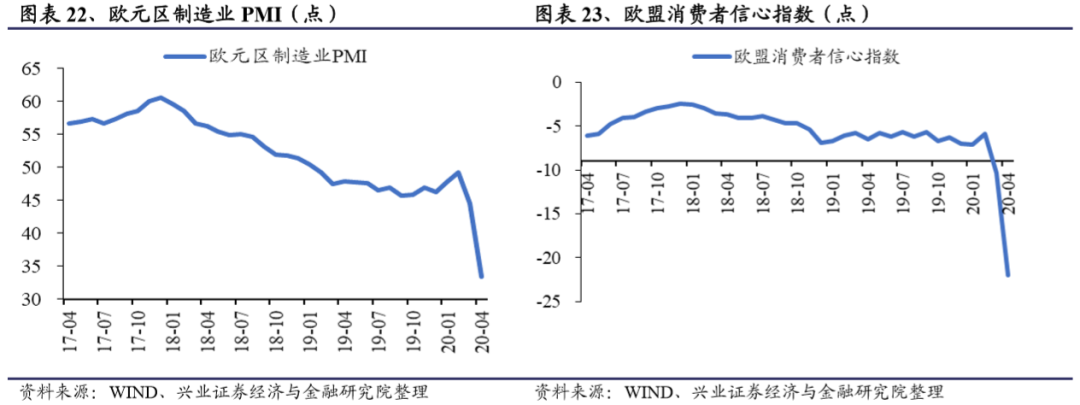

从制造业PMI走势来看,受到全球公共卫生事件冲击,2020年前4月美国、欧洲经济下行趋势明显。

亚洲出口情况

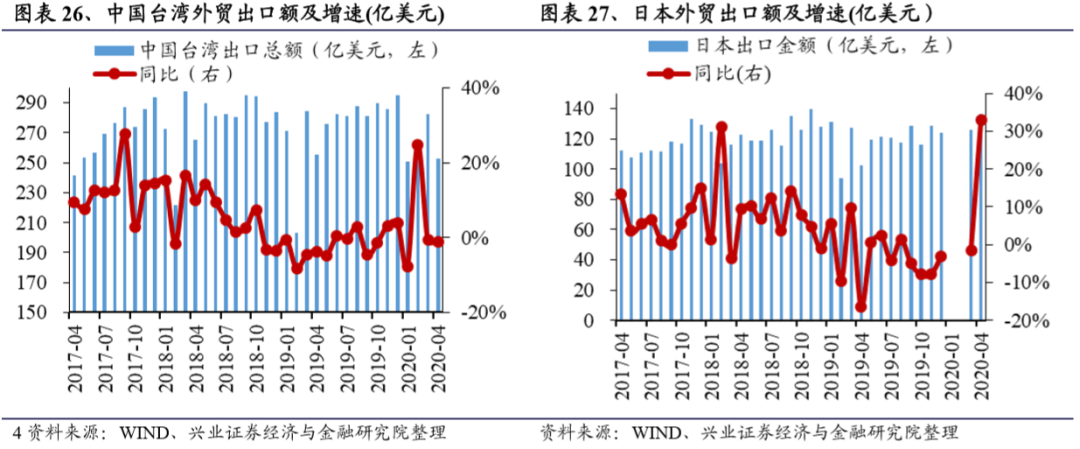

2020年前4月,中国大陆、韩国、日本出口形势都出现不同程度下行:

中国大陆外贸出口累计额6783亿美元,同比下降9.0%,增速较去年同期下降9.3个百分点;

韩国外贸出口累计额1647亿美元,同比下降7.8%,增速较去年同期下降0.8个百分点;

日本外贸出口累计额433亿美元,同比下降4.8%,增速较去年同期下降2.3个百分点;

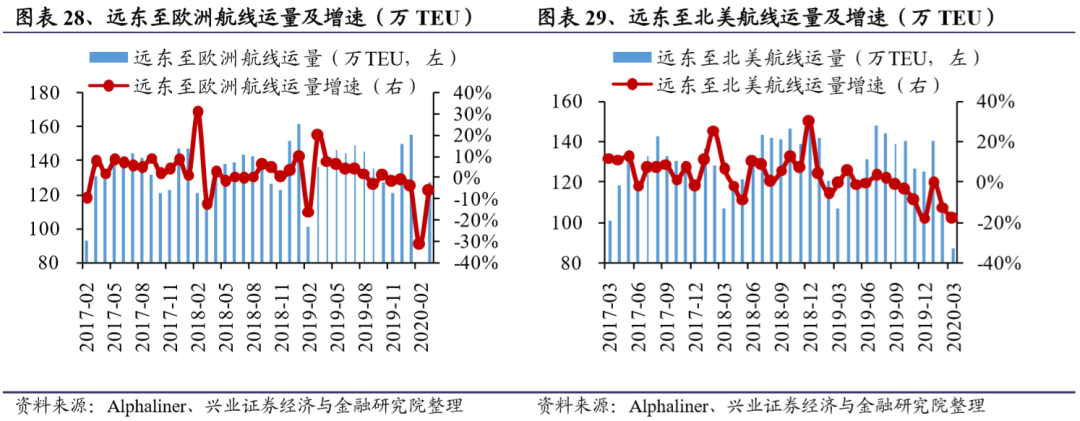

欧美干线运量

欧线及美线集装箱运量明显下降。1-3月,远东至欧洲航线累计运量351万TEU,同比下降12%,增速较去年同期下降16.5个百分点。

1-4月,远东至北美航线累计运量454万TEU,同比下降7.7%,增速较去年同期下降8.3个百分点。

2.3、供给端回顾

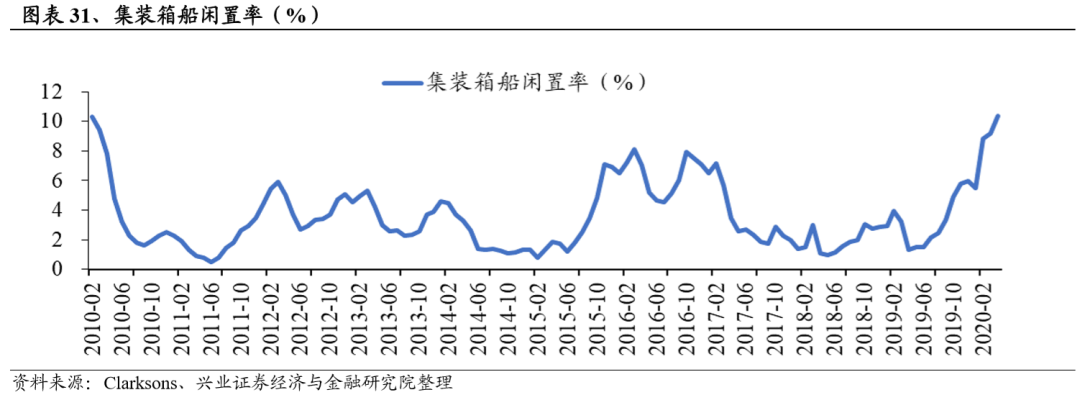

船队规模及闲置率

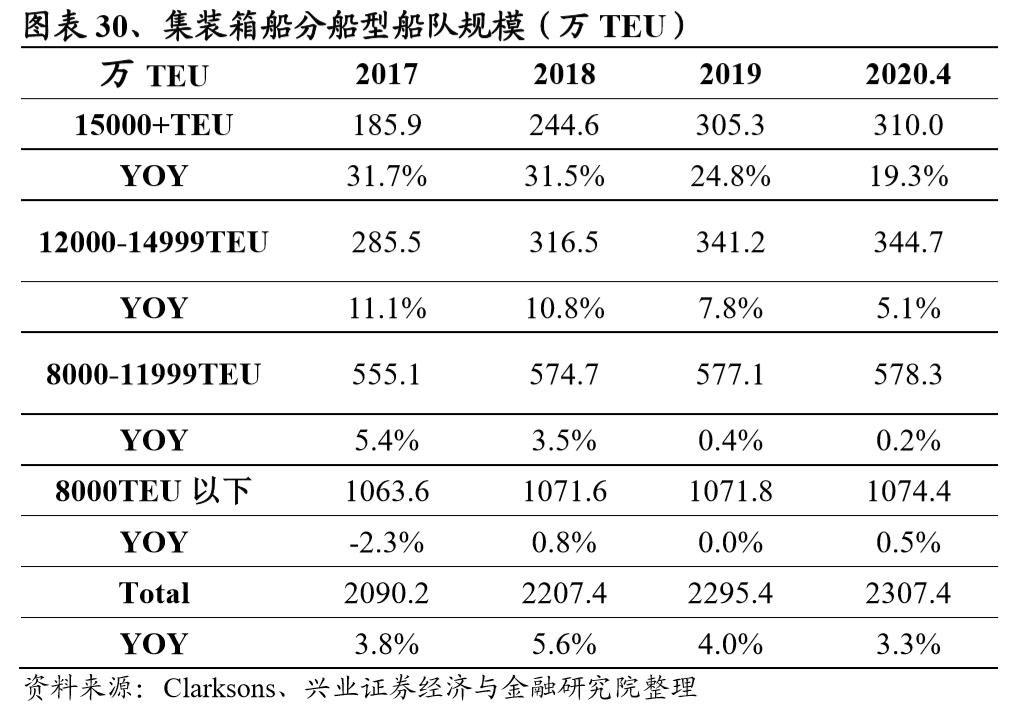

根据Clarksons数据,截止2020年4月底,集装箱船队总规模2307万TEU,同比上升3.3%。

其中15000TEU以上的超大型集装箱船队规模310.3万TEU,同比上升19.3%。2020年4月底,集装箱船闲置率为10.4%,较去年同期提升9.1个百分点,体现了集运公司严控运力保障运价。

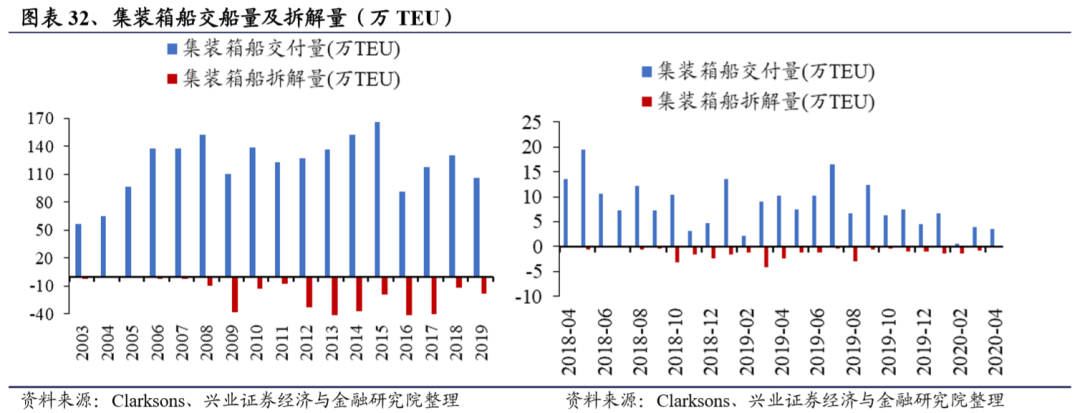

交船、拆解等情况

2020年前4月,集装箱新船累计交付14.9万TEU(占年初运力的0.6%),同比下降57.4%;累计拆解3.8万TEU(占年初运力的0.2%),同比下降59.1%。

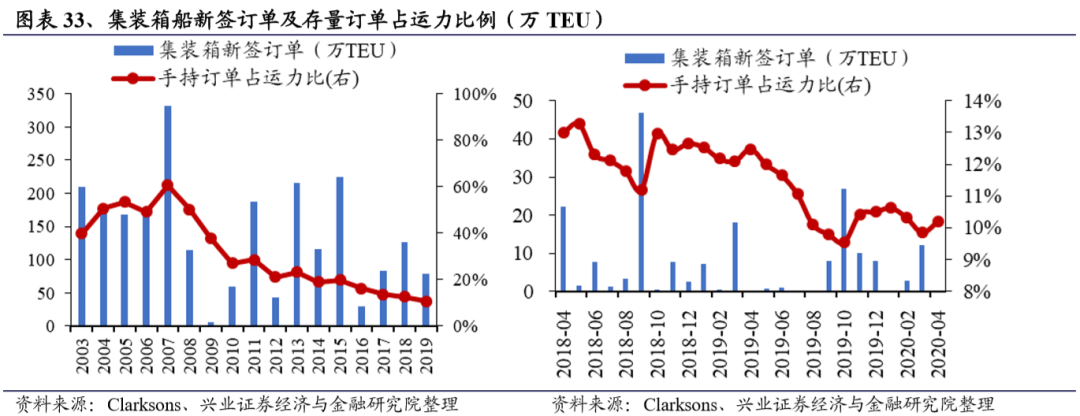

2020年前4月,集装箱船累计新签订单15.3万TEU(占年初运力的0.7%),同比下降40.8%。截止2020年4月底,集装箱船存量订单231.4万TEU(占同期市场运力的10.0%)。

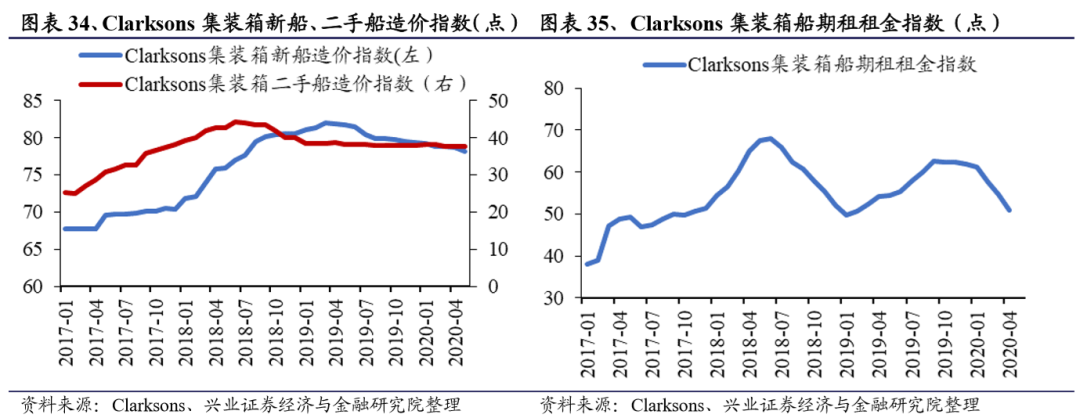

船价及租金变化

4月底,Clarksons集装箱新船造价指数同比下降0.1%;二手船价格指数同比下降2.3%;集装箱船期租租金指数同比下降6.1%。

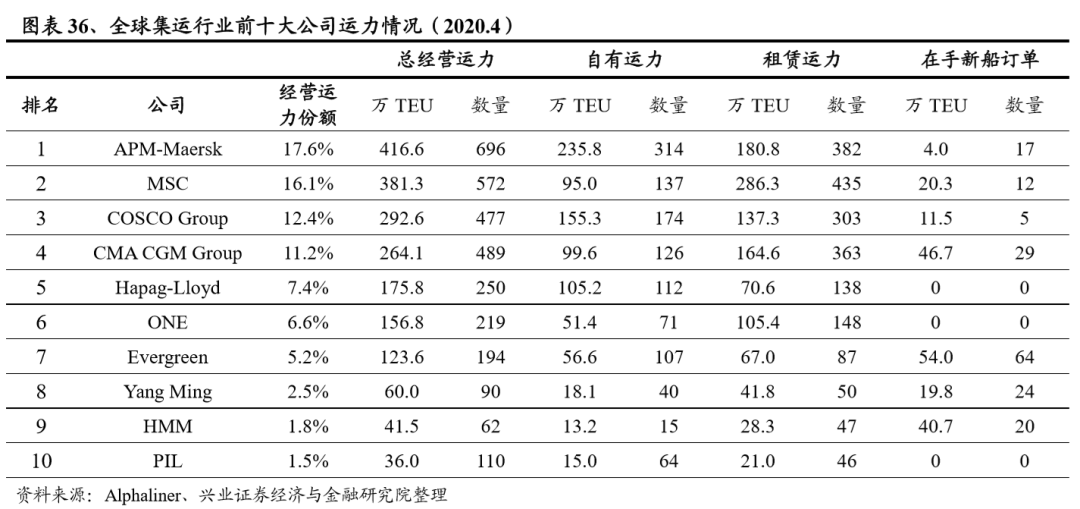

全球集运行业前十大公司运力情况

2.4、集运市场供需预测及展望

供给预测

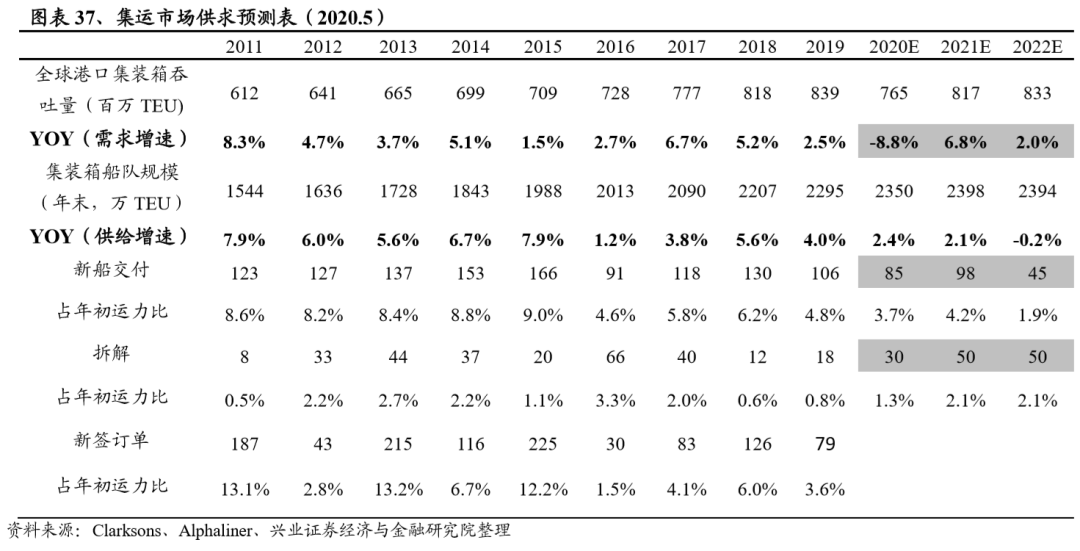

根据Clarksons的5月初的存量订单数据来看,交付日期为2020-2022的订单运力为87、101、32万TEU,我们假设2020-2022每年订单按期交付率为80%,当年未交的延期到下一年,考虑到1-4月已经交付了15万TEU,预计2020-2022年新船交付85、98、45万TEU,假设2020-2022年拆船30、50、50万TEU,预计2020-2022年运力增速为2.4%、2.1%、-0.2%。

需求预测

受到全球公共卫生事件冲击影响,全球经济下行压力较大,IMF基于今年情况控制有进展的假设下,预测2020年全年GDP下降3%,2021年增长5.8%,如果情况恶化会进一步下调预测。我们参考航运咨询公司Alphaliner在5月份的预测,预计2020-2021年集运需求增速为-8.8%、6.8%,暂假设2022年集运需求增速为2%,预计2020-2022年集运需求增速为-8.8%、6.8%、2.0%。

市场展望

2020年前5月,集运需求受到负面冲击,集运公司通过严控运力保障了运价,对冲货量的损失,一定程度上体现了2015-2016年行业兼并潮后,市场集中度提升带来的供给端优化。今年下半年及明后年市场走势取决于全球经济恢复情况及集运公司运力控制的力度和持续性。

三、投资建议

油运:

2020年前5月,受多因素影响,油运市场剧烈波动,3-4月运价水平处于历史高位,预计将给相关油运公司二季度带来丰厚利润(运价结算有滞后,3-4月运价主要体现在二季度业绩中。

短期看,2020年5月份OPEC+执行减产带来原油运输需求下降,油价反弹导致远期升水缩小,储油需求减少,VLCC运价高位回落。2020年下半年,如果油价没有再次暴跌,随着前期储油的运力陆续回归市场,运价或继续承压。

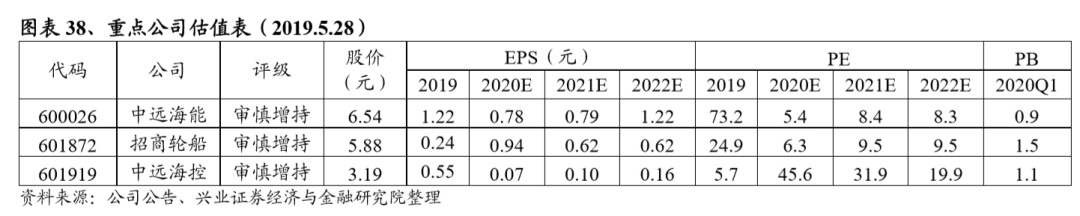

中期看,油运供给端优化空间较大,油轮新船交付压力处于历史低位,同时潜在可拆解的老旧船舶较多,预计明后年运力增速将明显放缓,若明后年运输需求回暖,市场重新上行的概率较大,投资者可关注中远海能、招商轮船的中期投资机会。

集运:

短期看,2020年前5月,集运需求受到负面冲击,集运公司通过严控运力保障了运价,对冲货量的损失,今年下半年市场走势取决于全球经济恢复情况及集运公司运力控制的力度和持续性。

中期看,2015-2016年行业兼并潮后,市场集中度提升带来了供给端优化,市场底部明显抬升,同时预计2020-2022年运力增速也将明显放缓,若明后年需求回暖,集运公司的盈利有望回升,投资者可关注中远海控的中期投资机会。

四、风险提示

全球经济及贸易形势恶化、航运需求低于预期、航运供给超出预期、油价及汇率大幅波动、海上安全事故、行业恶性竞争、政策性风险等。

(编辑:杨杰)

扫码下载智通APP

扫码下载智通APP