全球股市新格局观察——资金是否将从美国流入欧洲?

本文来自万得资讯。

香港万得通讯社报道,欧洲股市在过去很长一段时期里表现不及美股,很重要的原因在于该区域一直缺乏大规模,且有效的财政刺激。然而在这一次,这样的情况或有机会发生转变。

欧盟长期以来缺乏的财政刺激有望开始发力

在上周,欧盟(EU)制定了一项2万亿美元的公共卫生事件应对计划,其中包括大规模集中该区域各国财政资源。如果该计划获得批准,将深化EU的经济联盟。

对欧盟来说,发债并不是什么新鲜事。在金融危机期间,欧盟筹集了数百亿欧元资金,为欧元区救助基金提供流动性。但这次的规模要大得多,并打破了禁止欧盟执行机构背负巨额债务的禁忌。更重要的是,该提议可能有助于解决困扰欧盟及其19国欧元区的一个结构性问题——富裕国家和资金紧张的国家之间的两极分化。

上周EU的提案由7500亿欧元的复苏计划和未来7年1.1万亿欧元的预算组成,旨在使该地区摆脱经济衰退。如果该计划得到所有27个成员国的支持,将代表着在整合欧元区各国财政方面迈出的历史性一步。欧盟执行机构欧盟委员会(European Commission)提出上述建议之前,法德两国上周出台了一项类似的计划。欧盟委员会主席乌苏拉·冯德莱恩对此评论是“这是欧洲的时刻。“

德国财政部长肖尔茨(Olaf Scholz)最近将提议的跨越欧盟边界承担债务的做法,与亚历山大.汉密尔顿(Alexander Hamilton)在1790年提出的让美国新政府承担独立战争期间各州债务的做法有相似之处。但与美国规定的不同,欧盟仍然是一个主权国家“俱乐部“,其中许多国家反对分担财政负担。

欧盟的目标是在不增加意大利、西班牙和希腊等南欧国家本已飙升的债务水平的情况下,向欧元区受冲击最严重的国家提供大规模财政注资。这将使这些国家的政府现在能够增加支出,以应对公共卫生事件的危机。该计划最具争议的部分,即欧盟发行债券,将在未来几十年内偿还,仅从2028年开始,这一过程将通过综合征税和增加成员国对未来多年预算的贡献来实现。

一些额外的资金将在今年开始流动,以防止公司倒闭,并保持公共投资的流动。欧盟已经批准了一项5400亿欧元的紧急应对方案,其中包括失业救助计划、企业贷款安排和欧元区救助基金的预防性信贷额度。所有欧盟国家必须批准复苏计划,其中包括5000亿欧元的赠款和2500亿欧元的重灾区成员国贷款。尽管需要做出许多妥协,但最激烈的争论可能会出现在拨款和贷款之间的分歧、附加的条件以及如何赢得欧盟东部较新较穷成员国的支持等问题上。

该计划如果获得批准,将对欧洲央行(European Central Bank)的要求做出回应。欧洲央行要求欧元区各国政府将其超宽松货币政策与大规模财政努力相匹配。欧盟官员料将准备数周的争论。他们希望各国领导人能够在6月份亲自会晤,找到一个妥协方案,不过很多人说,可能需要进行进一步的谈判,而且不能保证在夏季之前达成协议。

为了赢得各国对该计划的支持,欧盟委员会的提议包括向东欧成员国提供大量新资金,这些国家尚未受到健康危机的严重影响。这些国家此前一直是欧盟慷慨援助的主要受益者。但一些外交官说,由于欧盟与包括匈牙利和波兰在内的欧盟成员国在移民和法治问题上关系紧张,欧盟可能会努力将拟议中的向东欧国家提供的资金压缩到一个最终的、不那么雄心勃勃的计划中。

美股自3月底以来一路反弹,与经济及消费者情绪相背离

标普500指数5月29日小幅上涨,连续第二周录得强劲涨幅,创2009年以来两个月最佳表现。

具体来看,标准普尔500指数和道琼斯工业平均指数5月份均上涨超过4%,这是在4月份强劲反弹的基础上进行的,当时该指数录得自1987年以来的最佳月度百分比涨幅。两个月的上涨使该指数全年的跌幅降至5.8%。

但是,中级市场商业咨询公司RSM US的首席经济学家乔·布鲁索拉斯(Joe Brusuelas)表示,美国经济数据与股市估值之间存在着“日益严重的脱节”。

布鲁索拉斯称:“当您今天早上查看数据时,由于政府的支持,家庭收入增加了。这告诉您的是,除非我们看到新一轮重大的政府援助以支撑家庭,否则经济很难快速走出泥潭。这严重地质疑了美国政府和市场对第三季度经济复苏的预期,更质疑了这种预期下的当前股票估值。

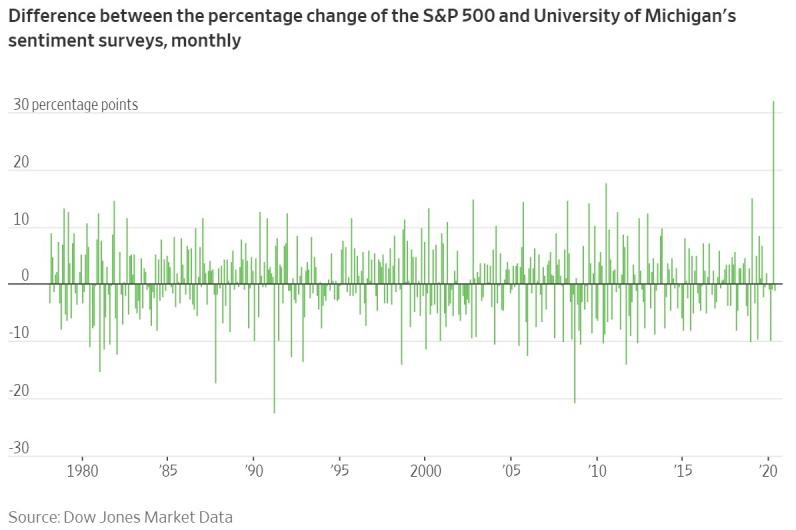

此外,根据道琼斯市场数据,4月标准普尔500指数月度百分比变化与密歇根大学消费者信心调查之间的价差攀升至32个百分点,是1978年以来最大的数据鸿沟。消费信心下降反映了公共卫生事件引发的挑战,几乎在一夜之间,经济从扩张转为深度收缩。失业率从历史低点升至历史高点。3月份的个人收入达到了2013年以来最大的跌幅,而消费者支出以1959年以来的最快速度下降。

而与经济基本面相反,美股却一路攀升。自3月23日触底以来,标准普尔500指数已飙升32%,将其今年的亏损减少至6%。密歇根大学(University of Michigan)情绪调查的首席经济学家及研究教授理查德·科廷(Richard Curtin)说:“当前的情况相当独特。消费者对当前经济非常不利,这和我们所记录的一样糟糕。”

经济周期研究所联合创始人拉克什曼·阿舒丹说,股票和市场情绪之间的差异反映了一个商业周期中两个不同的优势。他说,股市已经开始押注经济衰退的终结。同时,消费信心与就业市场的联系更为紧密,“而现在就业正处于谷底。”

4月,美国雇主解雇了2050万员工。由劳工统计局计算的官方失业率升至14.7%。渣打银行分析师史蒂文·英格兰纳(Steven Englander)估计,这一数字实际上接近25%,因为官方统计不包括那些已经退出劳动力市场的人,以及该机构本身可能误认为是临时解雇而非失业的数百万人。英格兰纳说:“目前看来,5月份的就业数据似乎不会显示出改善甚至稳定的迹象。”

美联储未来政策空间有限

截至5月27日,美联储的资产负债表从上周的7.04万亿美元微升至7.1万亿美元。增长的很大一部分来自央行旨在购买公司债券的紧急贷款计划增加了330亿美元。在降息至零利率,以及使用无限量QE以后,美联储的政策空间逐渐受到削减。

欧洲央行前行长德拉吉(Mario Draghi)曾做出著名的承诺,即“竭尽所能”支持欧元,如今已成为所有面对当前危机的决策者的口头禅。但是,美联储主席鲍威尔(Jerome Powell)表示,中央银行拥有放贷能力,而不是消费能力,而消费才是必需的。

由于公共卫生事件导致经济下降,许多人都寄希望于美联储能在危机出现时继续采取刺激政策。但对于美联储来说,负利率等政策“下限”依旧存在。Chatham House国际经济学研究的前任主管保罗·苏巴基(Paola Subacchi)表示,央行有充分的理由避免采取更极端的货币政策:

首先,极端的货币政策往往会限制未来政策信号的范围,并降低利率的有效性,这在正常情况下是影响经济和就业的有力工具。

第二,它们可能加剧公共卫生事件前威胁全球经济的脆弱性,尤其是债务积累,信贷分配不当和公司部门流动性过剩。

这些担忧导致了第三点:信贷条件的进一步放松和公共支持信贷计划的扩大可能会将更多债务推向那些无力将其转化为价值的公司,破产的“僵尸”公司将在央行支持下维持生命。即使这些企业避免破产,但这并不意味着它们将有效利用财务资源。日本的“失落的十年”应该作为一个警告性的故事,“僵尸”公司的发展时间越长,最终崩溃时的损失就越大。

最后,依赖货币政策可能会加剧投资者对流动性的过度偏好,从而加深了流动性陷阱。

对于美联储来说,进一步提供宽松政策将加剧未来经济上升时政策退出的难度,并助长公共卫生事件威胁经济的风险因素。但另一方面,投资者对美联储“无限兜底”的预期是自3月以来美股反弹的重要支撑力量,这一过于乐观的预期扭曲了市场估值,或加剧未来的市场波动。

(编辑:罗兰)

扫码下载智通APP

扫码下载智通APP