全球央行争相放水,通胀为什么没起来?

本文来自微信公众号“Rick笔记”,文中观点不代表智通财经观点。

内容提要

1、美国和日本的案例,并不能完全打消对通胀的顾虑。阿根廷作为反例,过去十年间,通胀水平增长了445%。2019年5月,阿根廷单月CPI同比增速达到了57.3%。

2、央行大放水却没有导致明显通胀,需要满足两个条件:第一是,国家内部的产业链相对完整,工业产能相对充足,不存在明显的供需缺口;第二是,对外刚性支付的压力较小。如果对外部进口的依赖度较高,那么财政失序、货币超发之后,容易带来汇率和通胀的崩溃,阿根廷即是一个案例。

3、当需求基本饱和之后,货币宽松对新增需求的刺激不明显,而资本过剩会使得需求继续相对不足,压制通胀。此时,央行扩表后,资金就更倾向于流向虚拟资产。

4、在当前情况下,扩大总需求的手段,包括增加有效需求人群的基数、引领创造新的需求增长点、改善收入和财富分配,这些都不是单纯靠货币政策就可以解决的。

以下是正文

全球央行争相放水,通胀为什么没起来?

支持财政赤字货币化的逻辑中,很重要的一条是,现在的通胀机理已经发生了较大改变,“货币数量论”已经过时了,以货币存量来衡量宏观杠杆率已经不合时宜。赤字货币化导致恶性通货膨胀的可能性非常小,几乎为零。

这种论断,准确吗?

一、央行放水无通胀,并不是放之四海而皆准

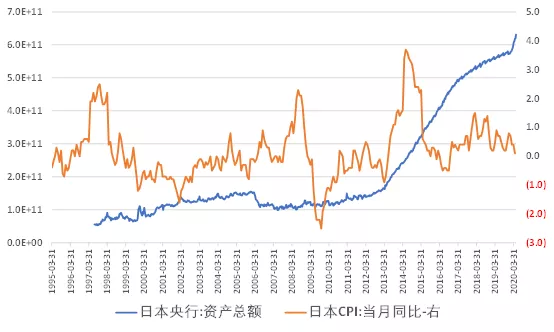

央行放水无通胀,人们最先想到的案例是日本。从下图可以看到,日本央行资产规模,自2012年中开始明显扩张,2020年5月20日的规模,是2012年6月30日的4.4倍。但是通胀水平,同期只增长了6%。

图:日本央行资产(蓝)、CPI同比(橙、右轴)

再看美国的案例。从下图可以看到,美联储的资产规模,自2008年三季度开始暴增。2020年5月20日的规模,是2008年9月3日的7.5倍。但是通胀水平,同期只增长了17%。

图:美联储资产(蓝)、CPI同比(橙、右轴)

从美国和日本的案例来看,确实可以说:央行大幅扩表,并没有带来明显的通货膨胀。但是这是不是普遍规律呢?我们来看看阿根廷的案例。

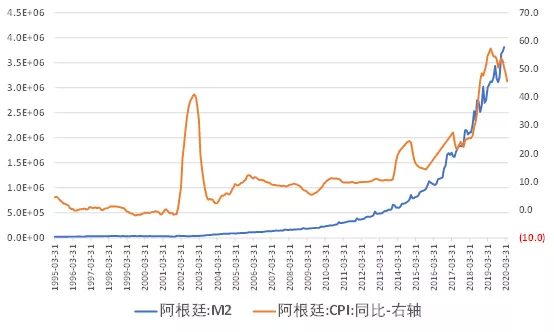

阿根廷的案例,就不是很乐观。从M2反映的货币总量来看,2020年2月末,是2008年12月末的19.4倍。通胀水平,同期增长了445%。2019年5月,单月CPI同比增速达到了57.3%。

从阿根廷这个直观的反例,就可以知道,并不能因为美国、日本没有明显通胀,就忽视通胀风险,而是要更全面的考虑央行扩表与通胀的关系。

图:阿根廷M2(蓝)、CPI同比(橙、右轴)

二、央行扩表,往往与财政增赤同步

近期的政策讨论中,往往将货币政策与财政政策对立起来,但是从实际运作来看,央行扩表,往往是配合财政增加赤字,甚至主要目标是为了消化国债。

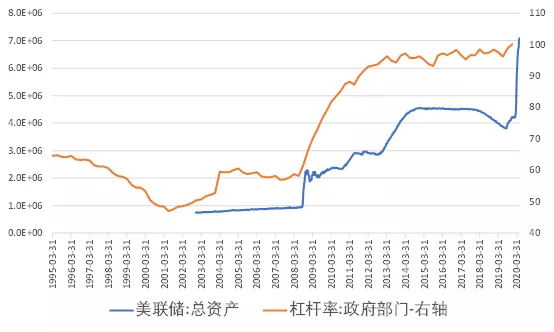

从美国的经验来看,次贷危机之后,美联储开始大幅扩表的时间点,也是美国的政府杠杆率开始迅速抬升的时间点。从美联储购债的实际品种来看,也是以国债为主(另外一个重要品种是MBS,其余品种规模很小)。

图:美联储资产(蓝)、政府杠杆率(橙、右轴)

从日本的经验来看,日本央行扩表,主要是不断买入日本国债。

图:日本央行资产(蓝)、日本央行持有国债(橙)

三、央行放水与低通胀,都是需求相对不足的结果

我们如果把央行放水,与通胀简单的直接关联起来,可能过于武断。我们换一个角度,通胀是供给和需求存在缺口的产物,尤其是新增供给和新增需求的缺口。

因此央行货币宽松后,对新增产能和新增需求的边际影响,可能是通胀走势的决定性因素。从居民终端消费需求来看,需要负债购买的产品,主要是住房、汽车、电子等三大类产品,其中房价不计入CPI,而汽车和电子产品,随着技术更新,价格在快速下降。

因此当汽车和电子产品等,在人群中基本得到普及之后,货币宽松、利率降低,对新增需求的边际拉动作用,将不再明显。

从美国的制造业产能利用率来看,次贷危机后,美国制造业的产能利用率,整体上低于危机前。从产能利用率的绝对水平来看,次贷危机后,整体上处于80%下方,显示相对需求存在不足。

而相对需求不足,则持续压制通胀。

图:美国产能利用率(蓝)、CPI(橙、右轴)

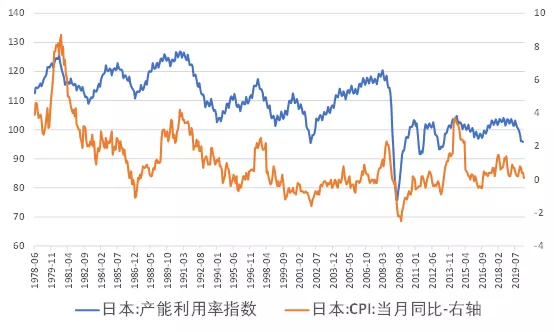

从日本的产能利用率来看,次贷危机后,同样明显低于危机前。

图:日本产能利用率(蓝)、CPI(橙、右轴)

央行放水与低通胀,并不是简单的因果关系。现阶段,两者可能都是需求相对不足的共同结果。

央行大放水却没有导致明显通胀,可能需要满足两个条件:第一是,内部的产业链相对完整,工业产能相对充足,不存在明显的供需缺口;第二是,对外刚性支付的压力较小。

如果对外部进口的依赖度较高,那么财政失序、货币超发之后,容易带来汇率和通胀的崩溃,阿根廷即是一个案例。

图:阿根廷汇率(蓝)、CPI定基(橙、右轴)

四、贫富差距与财富转移,更值得关注

在需求相对不足的情况下,央行货币投放,很难流入实体经济。在2020年第一季度货币政策报告中,央行给了以下一组数据:

“从引导贷款投放看,美联储一季度投放了约1.6万亿美元流动性,贷款增长约5000亿美元,1美元的流动性投放对应0.3美元的贷款增长。

欧央行一季度投放了近5400亿欧元流动性,贷款增长约2300亿欧元,1欧元的流动性投放支持0.4欧元的贷款增长,是2.5:1的缩减效应。”

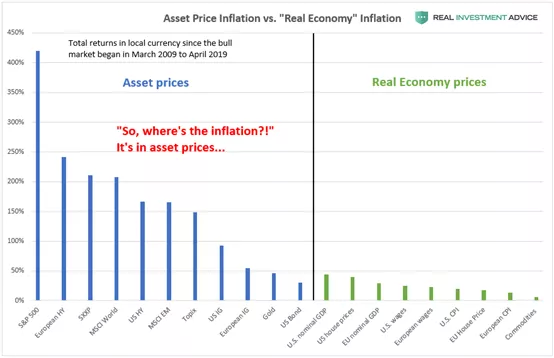

实体经济的供给相对过剩,央行扩表后,资金就更倾向于流向虚拟资产。下图是RIA的一篇文章“Where Is Inflation Hiding? In Asset Prices”中给出的配图,2009年3月至2019年4月,价格涨幅最高的是股市和高收益债,涨幅最低的是大宗商品。

脱离了实体经济的资产价格上涨,在某种意义上,异化为一种财富再分配的工具。资产泡沫和财富再分配,进一步恶化了整体的边际消费函数。因此央行放水,不仅解决不了低通胀,反而会恶化通缩。

在当前情况下,扩大总需求的手段,包括增加有效需求人群的基数、引领创造新的需求增长点、改善收入和财富分配,这些都不是单纯靠货币政策就可以解决的。

在宏观政策设计上,可以考虑增加微观指标,比如边际消费倾向、财富不平等程度等。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP