电影板块或迎复苏 头部国产电影或延期至国庆档及贺岁档

本文来源于微信公众号“文娱透光镜”,作者开源证券传媒团队。

核心观点

政策扶持及公共卫生事件逐步缓解背景下,电影板块将迎来复苏

5月8日国务院公共卫生事件防控会议提出“影剧院可采取预约、限流方式开放”,我们判断影院复业还需等待国家电影局后续正式通知以及影院防疫措施落地、影片秘钥发放等准备工作,乐观预计将于6月正式复业。5月13日,财政部、税务总局、国家电影局等部门相继发布免征国家电影事业发展专项资金、免征电影放映服务增值税等政策支持,助力影院发展。基于线下旅游、餐饮的恢复情况看,公共卫生事件对人们的心理影响或正逐步消除,前期春节档等积压的优质影片较多,后续若影院复业后集中上映,人们观影意愿或超市场预期。而公共卫生事件或加速行业集中度提升,院线、制片及发行龙头或更大程度享受行业回暖带来的增长。我们判断,电影板块复苏在即,建议积极关注边际变化,低位布局,拥抱内容及院线龙头。

受益于政策红利,院线公司毛利率及净利率或有所提升

影院复业后,电影行业票房将逐步迎来复苏,加之财政部及税务总局免征增值税的政策红利,院线公司电影放映票房及收入或迎来修复。此外,财政部及国家电影局给予免征国家电影事业发展专项资金政策支持,各商业地产公司给予减免租金支持,与影院守望相助,各院线公司2020年营业成本、营业税金及附加等或有所下降,从而带来毛利率及净利率的提升。我们基于对影院复业之后观众观影意愿恢复情况进行乐观、中性、悲观三种情景假设,中性假设下,预测2020年下半年票房为261.73亿元,同比下降20%,全年票房为292.46亿元,同比下降54%。我们对于万达电影、中国电影、幸福蓝海、上海电影、金逸影视及横店影视6家院线公司进行分析,基于对电影票房的中性情景假设,2020年下半年6家院线公司放映收入分别同比下降14%-19%,万达电影或下降幅度最小;2020年毛利率提升比例分别为0.00-3.60pcts,净利率提升比例分别为0.46-3.60pcts,金逸影视毛利率及净利率弹性或最大。

内容为王,优质影片库存后续上映或为制片及发行公司带来业绩修复

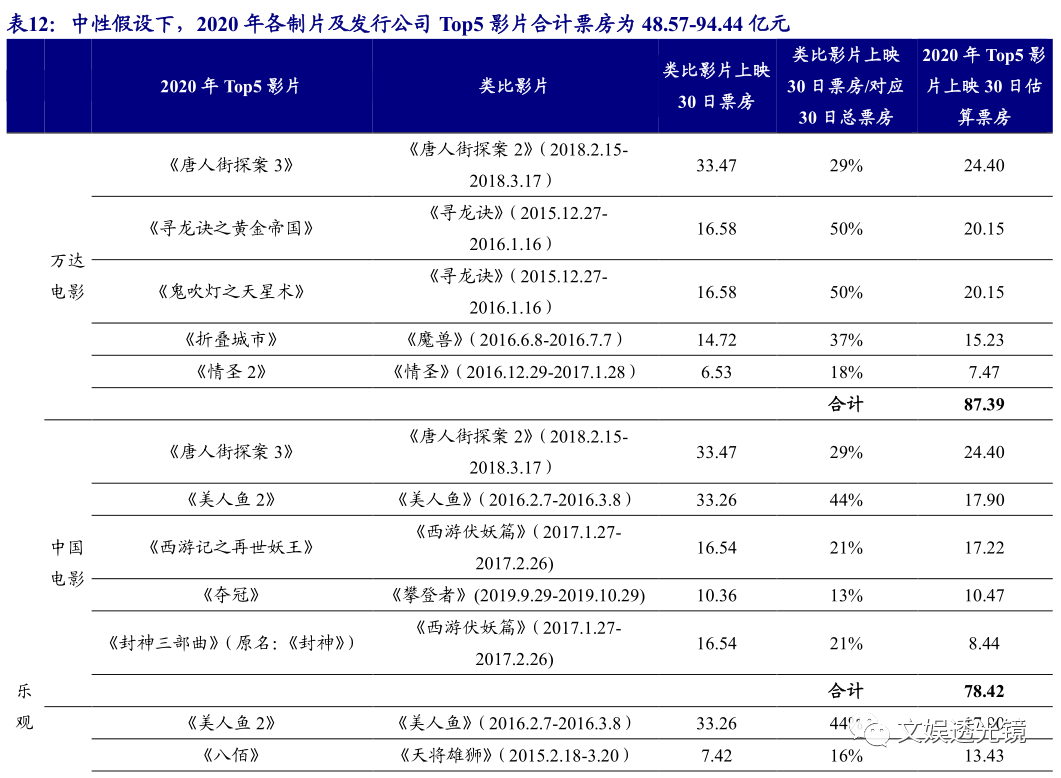

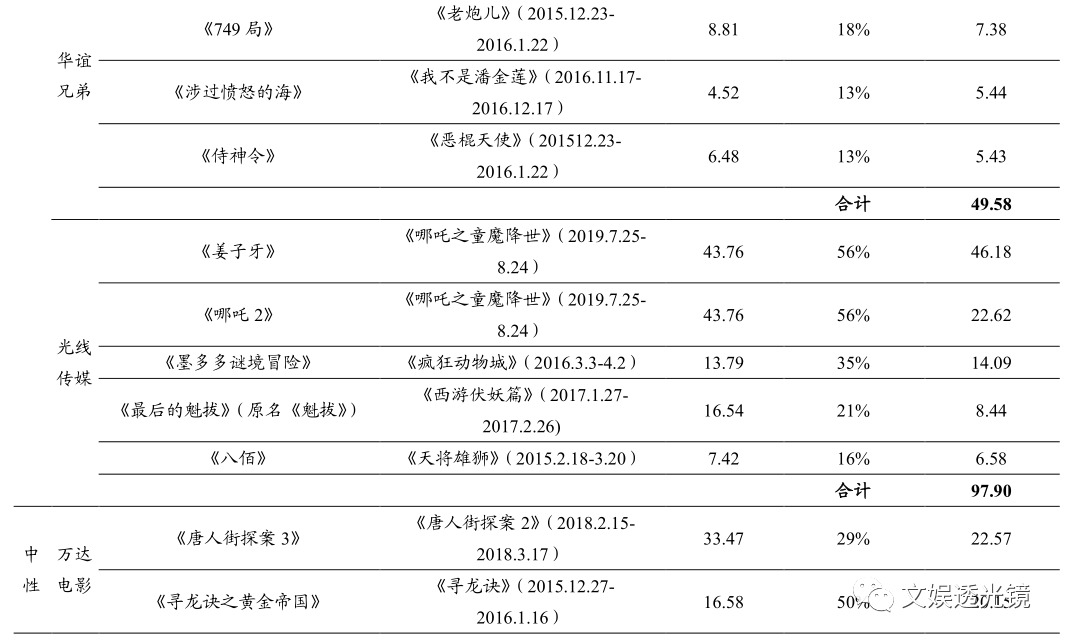

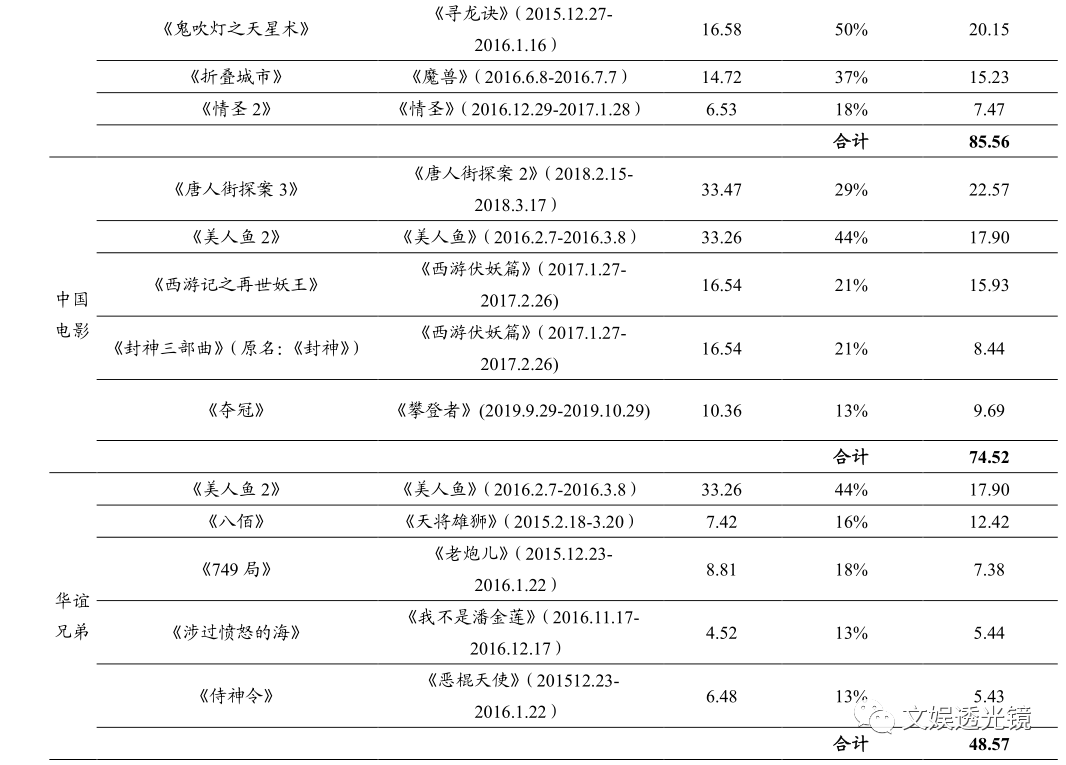

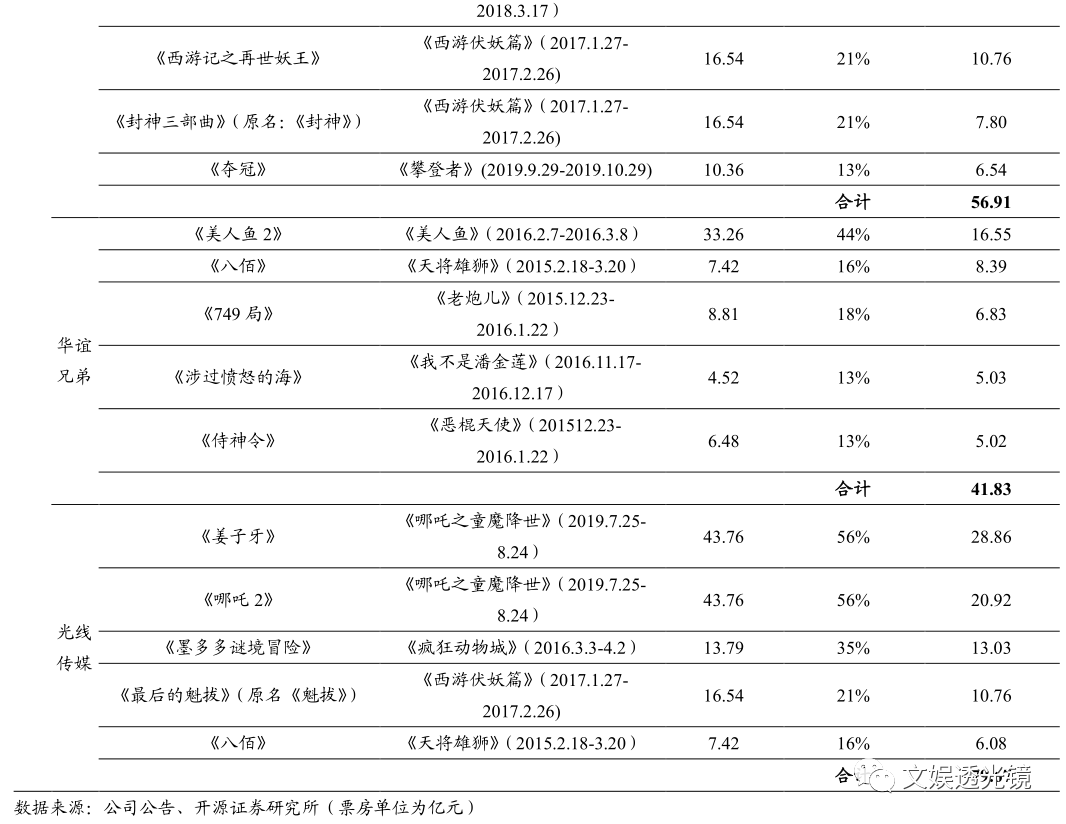

我们认为,影院复业后的半年内上映电影将以库存影片为主,优质影片库存丰富的公司,或更大程度享受影院复业及行业回暖带来的收益。《唐人街探案3》、《夺冠》、《美人鱼2》等头部影片或将在影院复业后收获高票房,为所属制片及发行公司带来业绩修复。我们对于万达电影、中国电影、华谊兄弟及光线传媒4家制片及发行公司进行分析,基于对电影票房的中性情景假设,我们预测2020年各公司Top5影片合计票房分别为48.57-94.44亿元,光线传媒或斩获最高票房;制片及发行总票房和总收入或分别下降0%-44%,华谊兄弟或下降幅度最小。

风险提示:公共卫生事件持续时间存在不确定性;线下娱乐恢复进度低于预期及影院复业时间晚于预期的风险;上市公司商誉减值损失或资产减值损失风险。

报告正文

1、 公共卫生事件情况、内容供给及观影意愿为影响影院复业后票房收入的三大因素

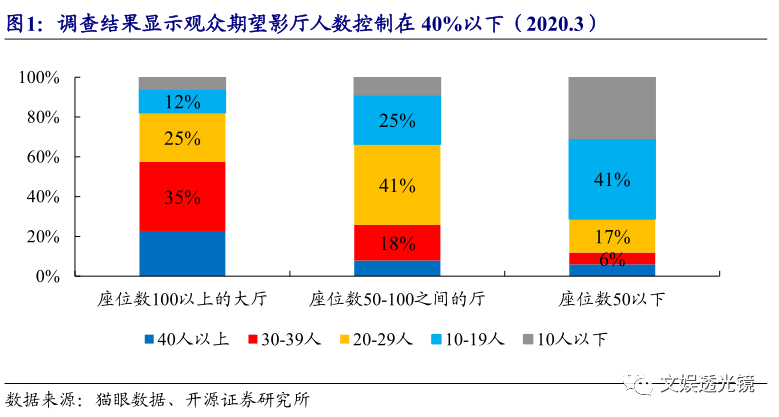

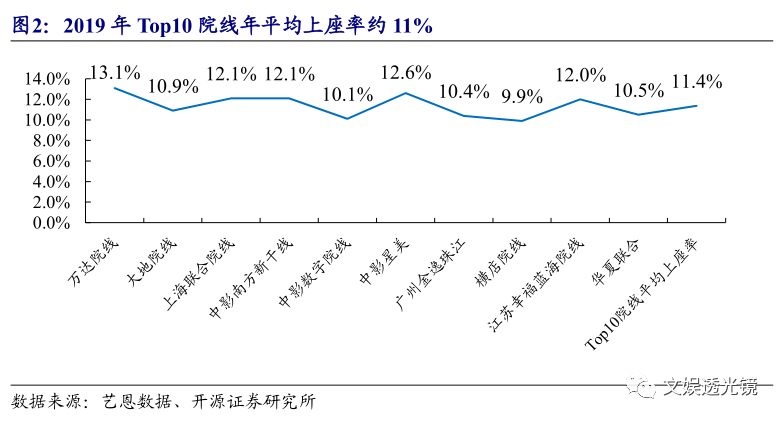

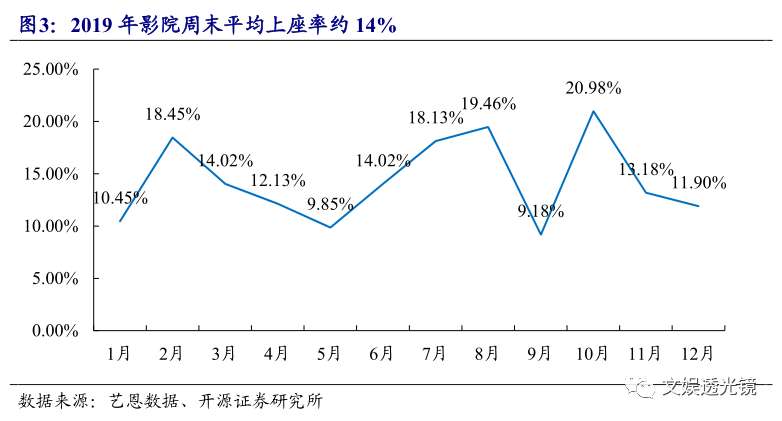

公共卫生事件情况:影院或于6月迎来正式复业,限流30%对影院影响有限。5月8日,国务院印发关于做好公共卫生事件常态化防控工作的指导意见,指出电影院可以采取预约、限流等方式开放。我们预计,影院或将于6月迎来正式复业。5月13日,文化和旅游部印发《剧院等演出场所恢复开放公共卫生事件防控措施指南》,指出剧院等演出场所观众人数不得超过剧场座位数的30%。根据艺恩数据,2019年Top10院线年平均上座率约11%,2019年影院周末平均上座率约14%,且预计影院复业后观众将选择错峰观影,因此,若影院正式复业后同样采取30%的限流措施,对影院的实际影响有限。

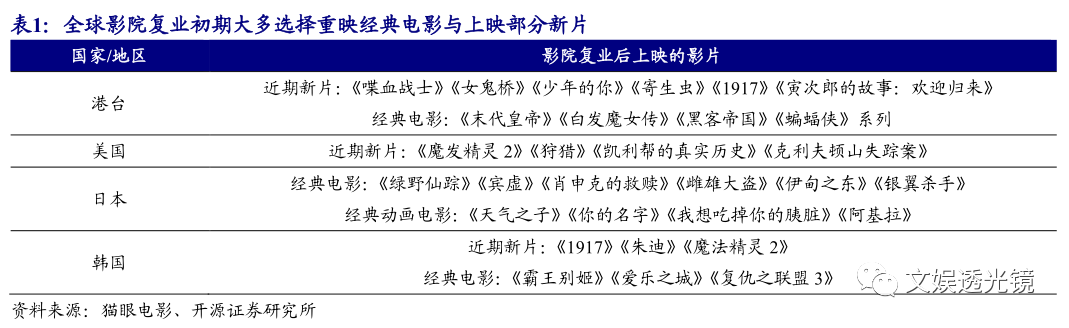

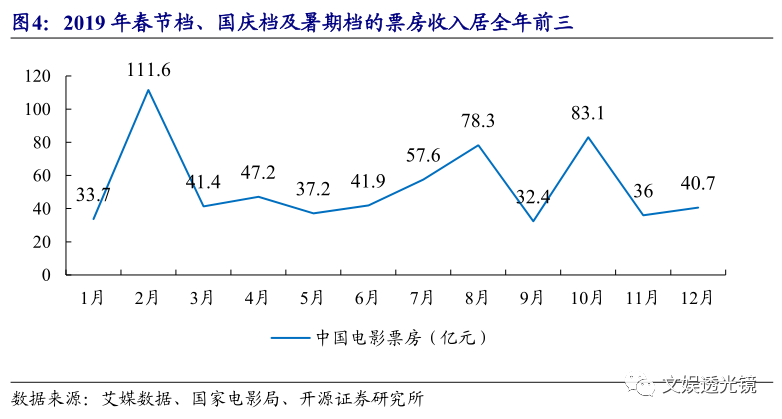

内容供给:头部影片档期或影响电影行业复苏进度。从全球电影行业复业情况来看,复业初期影院大多选择重映经典电影与上映部分新片的策略,以观测用户观影意愿、测试市场恢复情况。根据国家电影专资办数据,档期是影响2019年中国电影票房的重要因素,春节档、国庆档及暑期档的票房收入居全年前三。而参考北美头部电影将档期延至暑期及以后的策略,我们认为,影院复业初期将以重映经典为主,原定档春节的头部国产电影或延期至国庆档及贺岁档。

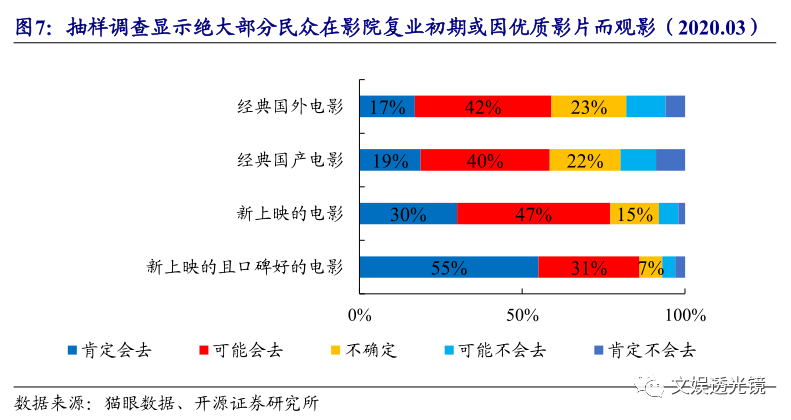

观影意愿:公共卫生事件逐步缓解下,优质影片或驱动观众观影意愿超预期。根据财经网数据,3月70%的观众不会去影院观影;随着公共卫生事件形势好转,5月41%的观众会在影院复业后第一时间去影院观影,30%的观众会根据排片决定是否去影院观影,5月观众的观影意愿较3月明显增强。根据猫眼2020年3月的数据,“新上映且口碑好的电影”将吸引55%的观众在影院全面复工初期前往电影院观影,我们预计,随着新片的上映,观众的观影意愿或迎来显著修复。

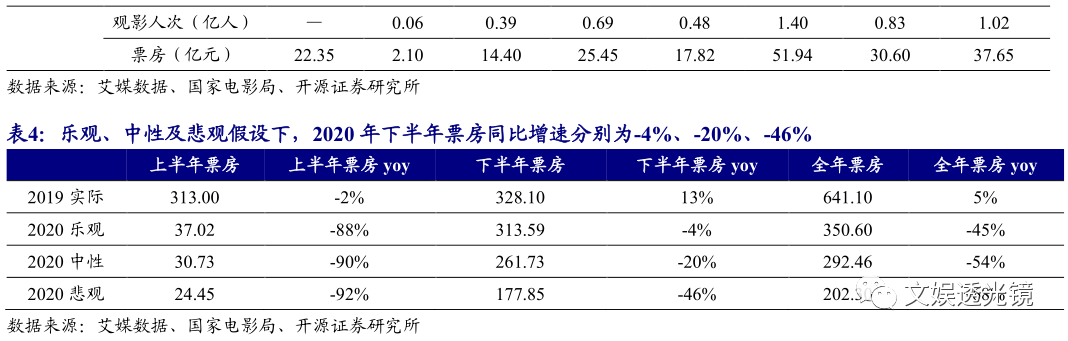

2、乐观、中性及悲观假设下,2020年下半年票房同比增速分别为-4%、 -20%、 -46%

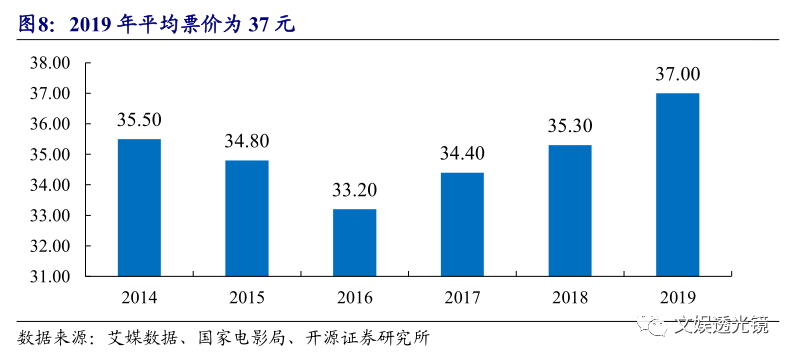

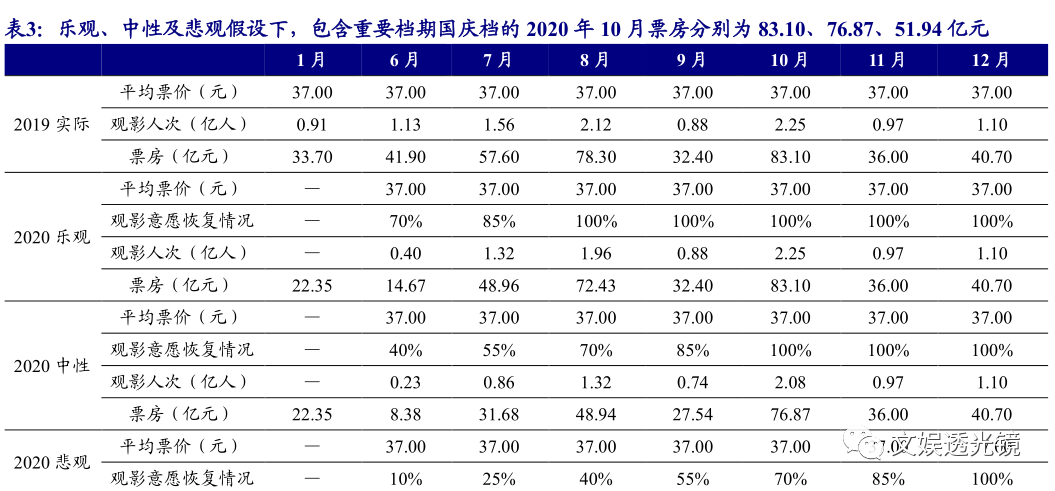

基于前文分析,我们假设6月15日影院正式复业,假设2020年年均票价维持2019年年均票价37元不变,根据“票房=平均票价*观影人次”公式对影院复业后的票房收入进行预测,并提出三种假设情景:(1)乐观情景,影院复业初期观众观影意愿恢复到正常情况70%,此后观影意愿逐步恢复,2个月后恢复到正常情况100%;(2)中性情景,影院复业初期观影意愿恢复到正常情况40%,此后观影意愿逐步恢复,2个月后恢复到正常情况70%,4个月后恢复到正常情况100%;(3)悲观情景,影院复业初期观影意愿恢复到正常情况10%,此后观影意愿逐步恢复,2个月后恢复到正常情况40%,4个月后恢复到正常情况70%,6个月后恢复到正常情况100%。经过预测得出:(1)乐观假设下,2020年上半年票房为37.02亿元,同比下降88%;下半年票房为313.59亿元,同比下降4%;全年票房为350.60亿元,同比下降45%;(2)中性假设下,2020年上半年票房为30.73亿元,同比下降90%;下半年票房为261.73亿元,同比下降20%;全年票房为292.46亿元,同比下降54%;(3)悲观假设下,2020年上半年票房为24.45亿元,同比下降92%;下半年票房为177.85亿元,同比下降46%;全年票房为202.30亿元,同比下降68%。

3、 院线公司票房及收入或迎来修复,专项资金及租金减免或带来毛利率及净利率提升

3.1、 收入端:中性假设下,各院线公司的放映收入2020年下半年分别同比下降14%-19%

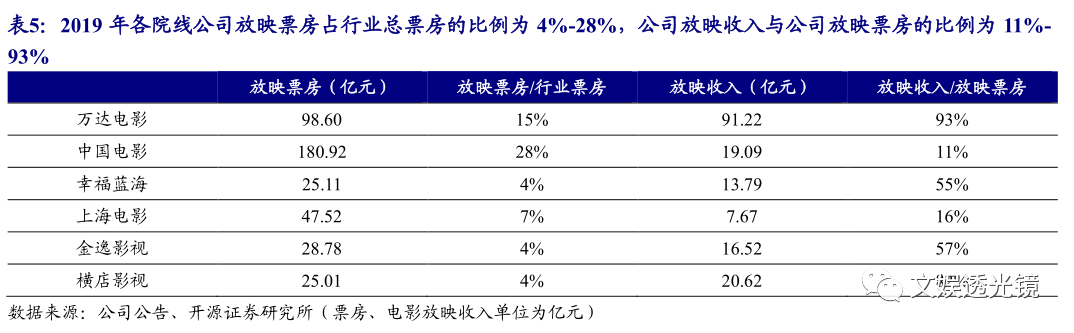

我们统计了2019年万达电影、中国电影、幸福蓝海、上海电影、金逸影视及横店影视6家院线公司的公司放映票房、公司放映收入、公司放映票房占行业总票房的比例及公司放映收入与公司放映票房的比例。根据统计结果, 2019年各院线公司放映票房占行业总票房的比例为4%-28%,公司放映收入与公司放映票房的比例为11%-93%。

我们假设各院线公司2020年上半年和下半年放映票房占行业总票房的比例、放映收入与放映票房的比例维持2019年水平不变。根据财政部、税务总局公告,自2020年1月1日至2020年12月31日,对纳税人提供电影放映服务取得的收入免征增值税。我们假设2020年12月31日前各院线公司放映收入按简易计税法免征3%的增值税。基于上文乐观情景、中性情景及悲观情景下对2020年行业总票房收入的测算,我们测算得出各院线公司2020年的放映票房及享受税收优惠后的放映收入。中性假设下,2020年下半年各院线公司的电影放映收入分别同比下降14%-19%,万达电影或下降幅度最小,在乐观假设下甚至能取得3%的增长;全年电影放映收入均同比下降53%。

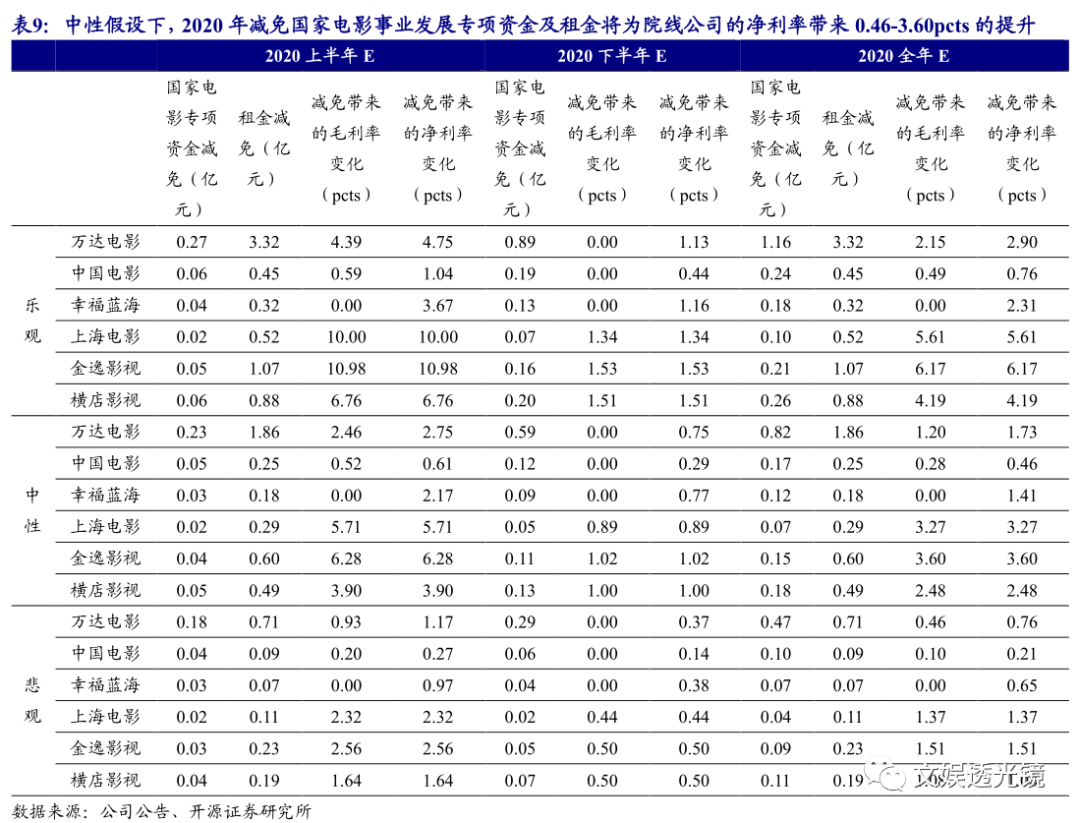

3.2、 成本端:中性假设下,2020年减免国家电影事业发展专项资金及租金将为各院线公司的净利率带来0.46-3.60pcts的提升

各院线公司对于国家电影专项资金及电影放映租金的会计处理不同。根据各院线公司招股说明书,万达电影、中国电影和幸福蓝海将国家电影专项资金计入营业税金及附加,上海电影、金逸影视和横店影视将国家电影专项资金计入营业成本;万达电影、中国电影、上海电影、金逸影视及横店影视将租金计入营业成本,幸福蓝海将租金计入销售费用。我们根据各院线公司招股说明书信息,对各院线公司2019年电影放映租金占比情况做出假设,并依此计算得出2019年各院线公司租金。

根据财政部及国家电影局公告,除湖北省外省、自治区、直辖市自2020年1月1日至2020年8月31日免征国家电影事业发展专项资金。我们假设2020年8月31日前各院线公司放映票房免征5%的国家电影事业发展专项资金;假设租金维持2019年日均水平,租金减免情况如下:1)乐观情景,1月24日至2月29日减免100%,3月1日至4月30日减免70%,5月1日至6月15日减免40%;2)中性情景,1月24日至2月29日减免70%,3月1日至4月30日减免40%,5月1日至6月15日减免10%;3)悲观情景,1月24日至2月29日减免40%,3月1日至4月30日减免10%,5月1日至6月15日不减免。保持其他条件不变,测算得出2020上半年和下半年各院线公司享受国家电影事业发展专项资金和租金减免后带来的毛利率及净利率变化。中性假设下,2020年减免国家电影事业发展专项资金及租金将为各院线公司的毛利率带来0.00-3.60pcts的提升,净利率带来0.46-3.60pcts的提升;金逸影视毛利率及净利率弹性或最大。

4、 内容为王,优质影片库存或影响制片及发行公司业绩弹性

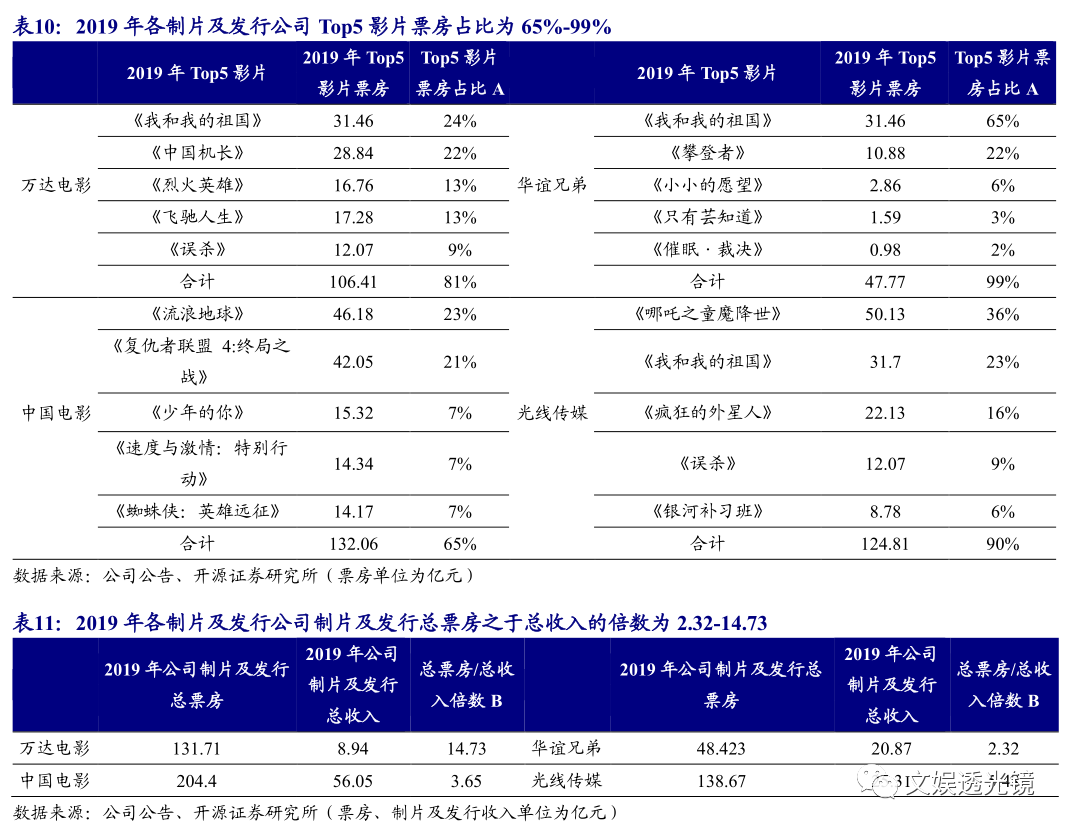

我们整理了2019年万达电影、中国电影、华谊兄弟及光线传媒4家公司制片及发行票房Top5的影片,并统计了各家公司制片及发行总票房和制片及发行总收入,计算得出Top5影片的票房合计数占公司制片及发行总票房的比例A,以及公司制片及发行总票房之于其制片及发行总收入的倍数B。根据统计结果,2019年各制片及发行公司Top5影片票房占比为65%-99%;制片及发行总票房之于总收入的倍数为2.32-14.73;2019年华谊兄弟Top5影片票房占比最高;万达电影制片及发行总票房之于总收入的倍数最高。

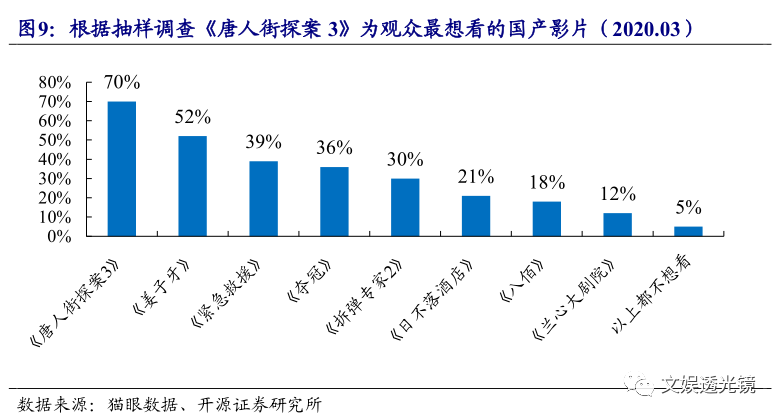

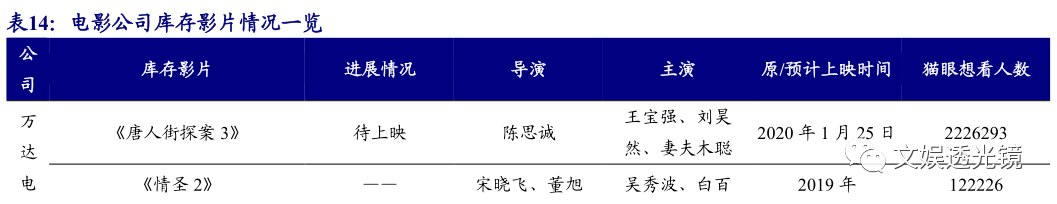

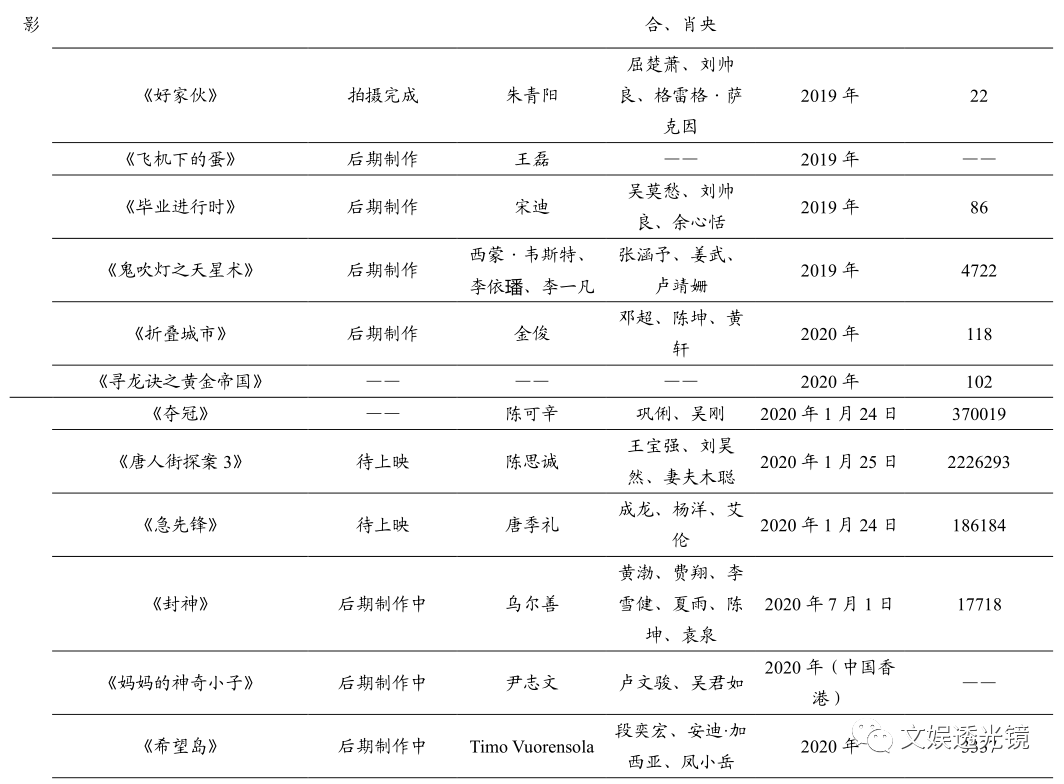

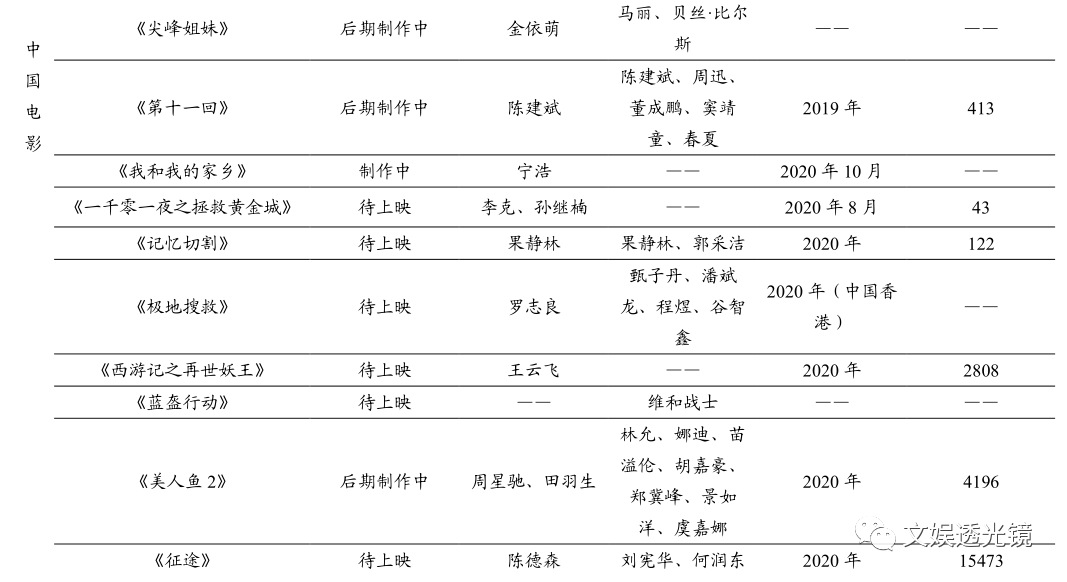

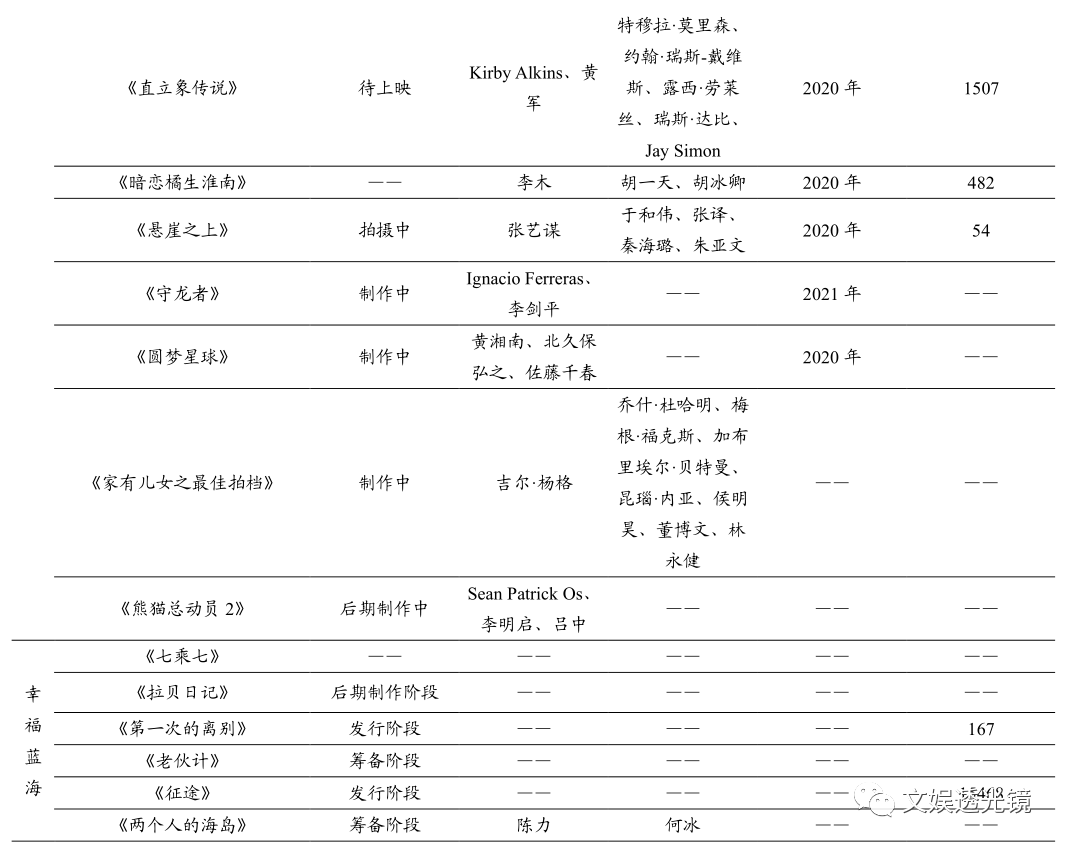

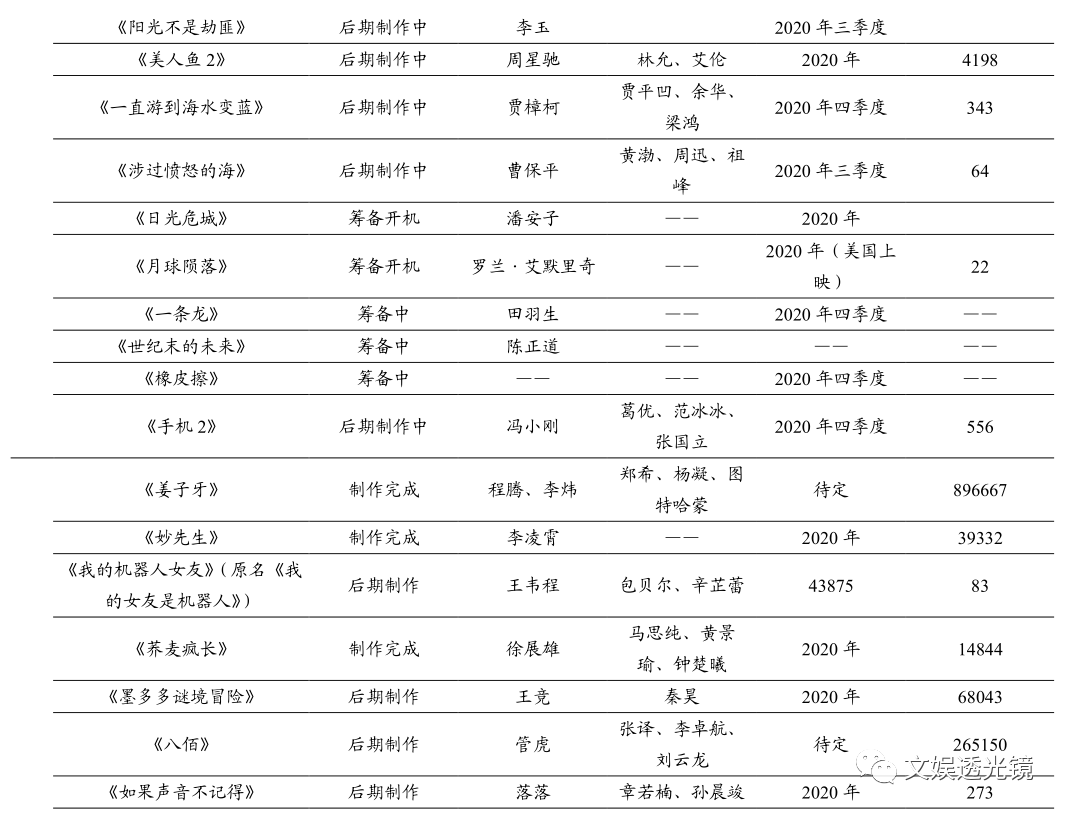

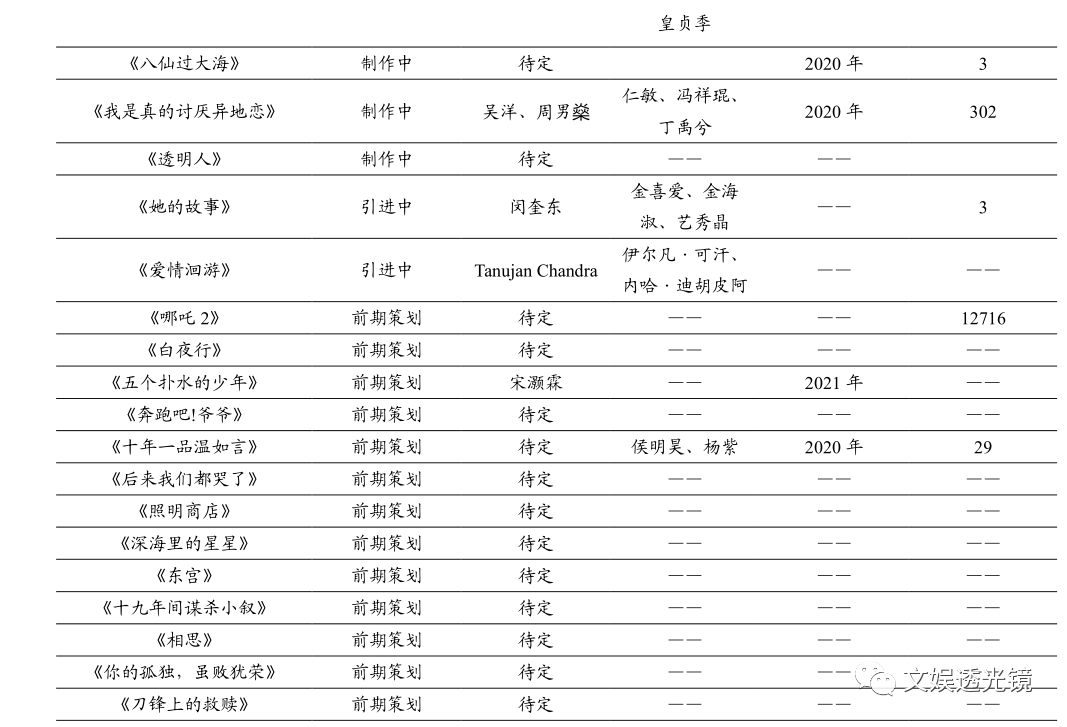

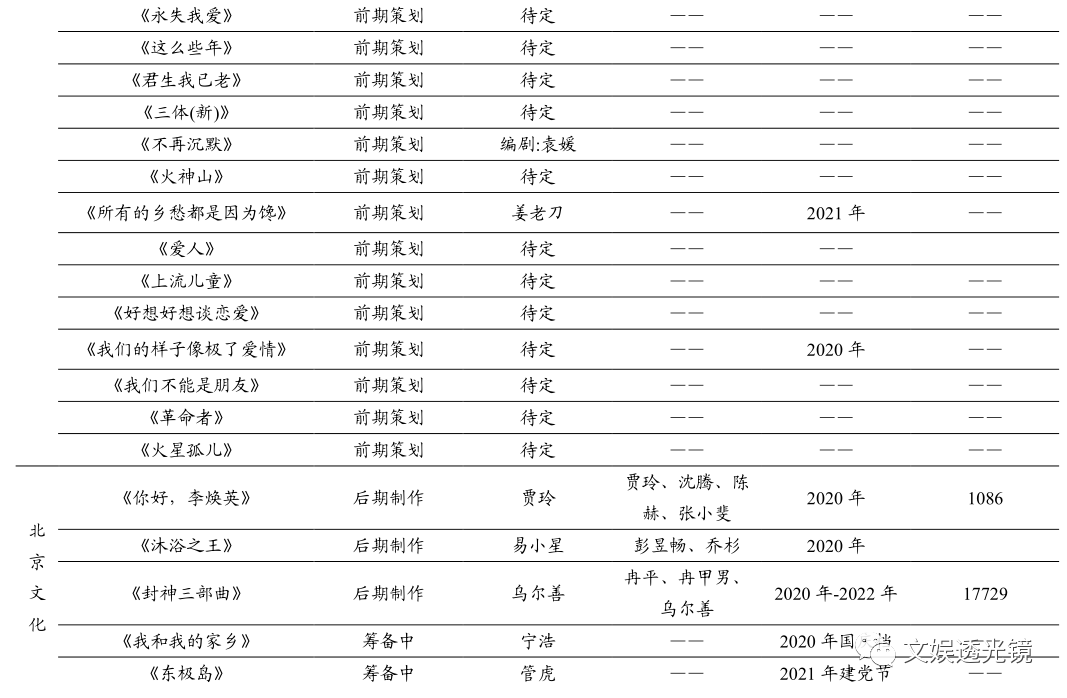

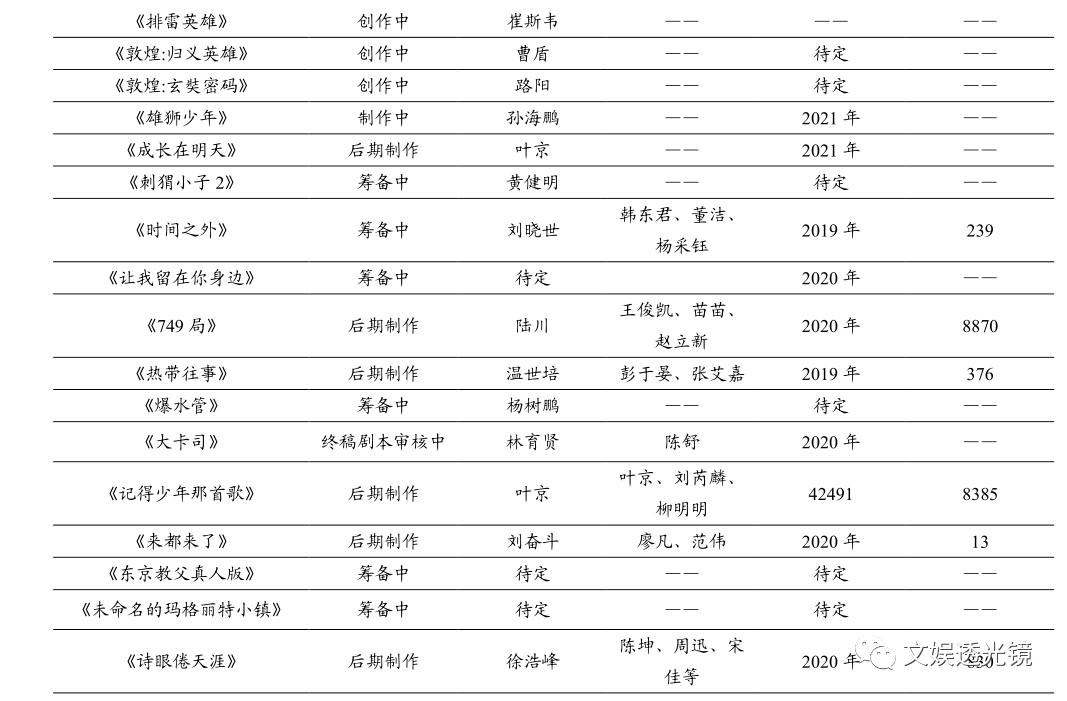

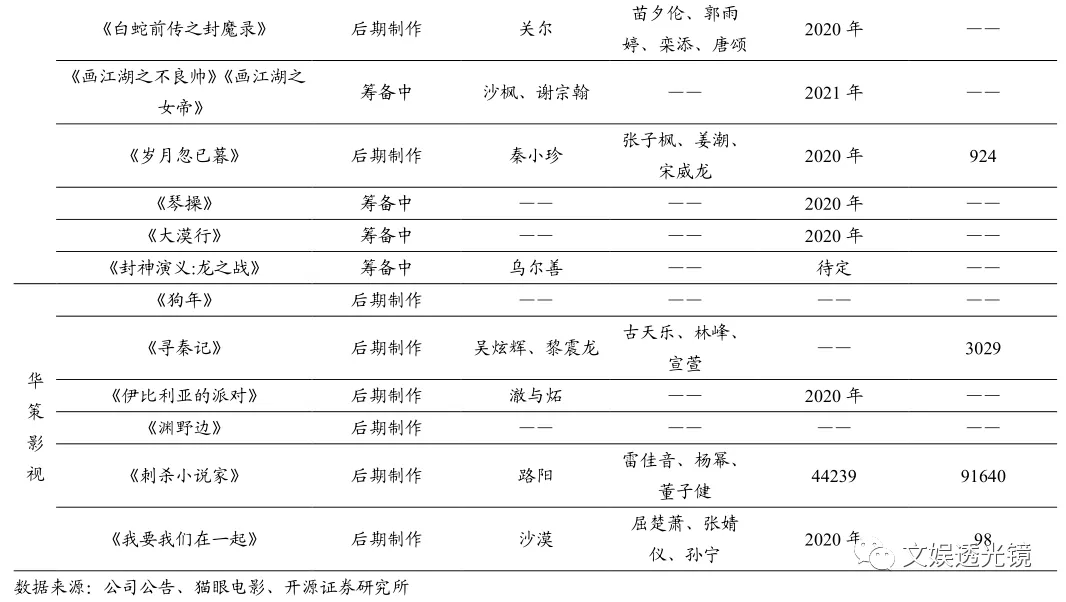

我们整理了2020年头部电影制片及发行公司预计上映电影名单,假设名单中的电影均在2020年下半年如期上映,参考猫眼(01896)数据上的想看人数、类比往年同类型影片,预估2020年各公司制片及发行电影票房Top5,并区分乐观情景、中性情景、悲观情景计算Top5影片票房合计数。考虑到公司库存影片制作进展情况,假设完成制作的库存电影10月(国庆档)发行上映,还在制作中的库存电影12月(贺岁档)发行上映。中性假设下,2020年各制片及发行公司Top5影片合计票房为48.57-94.44亿元;光线传媒制片及发行Top5影片合计或斩获最高票房。

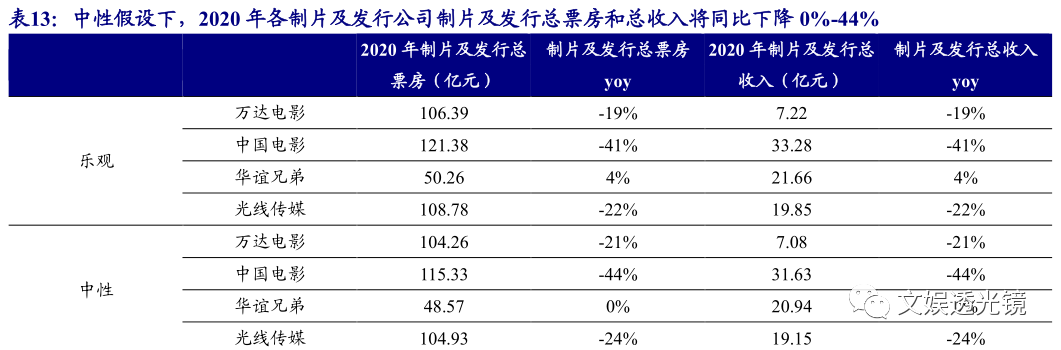

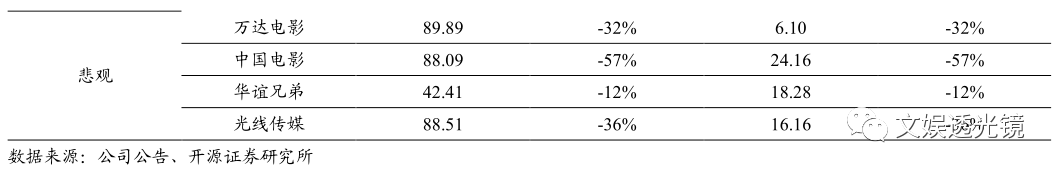

我们假设2020年,Top5影片的票房合计数占公司制片及发行总票房的比例A,以及公司制片及发行总票房之于其制片及发行总收入的倍数B维持2019年水平,基于估算出的乐观、中性和悲观情景下的2020年各公司前五名影片票房合计数,预测2020年各公司制片及发行总票房及其制片及发行总收入。中性假设下,2020年各制片及发行公司制片及发行总票房和总收入将同比下降0%-44%;华谊兄弟制片及发行总票房与总收入或下降幅度最小,在乐观假设下甚至能取得4%的增长。

内容为王,优质影片库存或为影响制片及发行公司业绩弹性主因素。2020 年,由于公共卫生事件影响,影视基地关闭、拍摄工作暂停,截至5月13日仍未全面复工,或影响正在拍摄中、筹备开机及已立项的影片制作进度。我们认为,影院复业后的半年内上映电影将以库存(待上映及后期制作中)影片为主,优质影片库存丰富的公司,将更大程度享受影院复业及行业回暖带来的收益。根据预测结果,头部电影《美人鱼2》、《唐人街探案3》、《夺冠》、《封神三部曲》(原名《封神》)、《姜子牙》、《哪吒2》、《八佰》等优质资源或将在复业后收获较高票房,为所属制片及发行公司带来业绩修复。

5、 风险提示

(1)公共卫生事件持续时间存在不确定性:全球公共卫生事件影响下,电影行业内容出品、院线渠道等公司业务受到不同程度的冲击,公共卫生事件蔓延持续时间存在不确定性。

(2)线下娱乐恢复进度低于预期及影院复业时间晚于预期的风险:影院暂无明确复业时间表,影院复业时间点存在不确定性;公共卫生事件对于国内民众观影意愿的影响亦存在不确定性。

(3)上市公司商誉减值损失或资产减值损失风险:影视行业以无形资产为主,商誉减值损失及资产减值损失计提存在不确定性。

(编辑:陈鹏飞)

扫码下载智通APP

扫码下载智通APP