华虹半导体(01347)Q1业绩缩水,基本面稳健、低估值却引人注目

4月份以来随着复工复产的推进,科技板块逐渐升温,呈现多板块轮动的局面。近期由于华为产业链受制等消息的放出,科技国产替代逻辑被进一步加强。不过短期看,以芯片、半导体等上游产业链依旧受到了明显冲击。

但是,从港股半导体板块看,目前板块指数从4月份以来已经反弹了超过30%,已经接近2月底的前高。在短期承压和长期看好的情绪冲击中,近日半导体板块呈现较大幅度震荡。

中芯国际(00981)、华虹半导体(01347)等成为港股半导体板块中的热门标的。智通财经APP观察到,近日华虹半导体发布了2020年一季度业绩,Q1销售收入2.029亿美元,同比下降8.1%,环比下降16.4%;毛利率21.1%,同比下降11.1个百分点,环比下降6.1个百分点;股东应占溢利2030万美元,上年同期4750万美元,上季度2620万美元。

业绩的下滑对股市造成了一定程度影响,次日股价低开高走,日内下跌0.72%。虽然业绩不佳,但是可能收到市场预期和板块热度的影响,反而没有大幅杀跌,日内情绪得到修复,随后几日也处于正常震荡调整中。

销量和售价均下滑,汽车半导体需求增加

智通财经APP了解到,华虹半导体处于行业上游,从事晶圆代工业务,旗下拥有两家生产晶圆产品的载体,分别是华虹8吋和华虹无锡。其中华虹无锡为该公司和国家集成电路产业投资基金等多家公司合资成立,于2018年4月开工建设,一期工程总投资约25亿美元,已完工并于2019年9月正式投产。

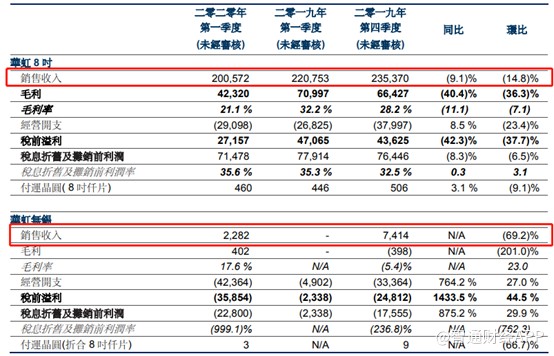

由于华虹无锡于去年四季度才投产,因此目前华虹8吋仍然是公司的营收主体。从数据中心可以看到,华虹8吋收入2.006亿美元,同比下降9.1%,主要是由于平均售价下降,而环比下降14.8%,则是因为销量和销售均价都有所下滑。这从毛利也可以看出来,同时结合毛利率同比下降幅度更大,可以看出2020Q1的销售均价比2019Q1下降幅度较大。而同比人员费用和研发费用上升8.5%,令净利润进一步承压,这其中一部分原因与华虹无锡投产有关。

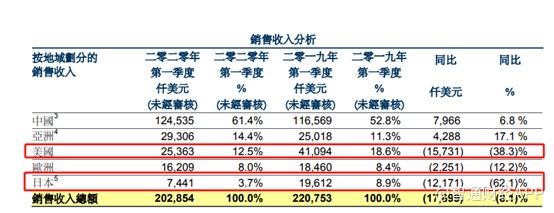

而分地区看,Q1业绩下滑主要受到国际业务的影响,而这可能主要是因为受到公共卫生事件影响,据业绩报告披露,受到海外形势影响,公司参与设备调试的厂商技术人员到岗有所推迟,不过公司正在协力推进复工复产。

数据显示Q1来自中国地区收入1.25亿美元,同比增长6.8%,收入占比61.4%,同比增加8.6个百分点,得益于MCU需求增加;来自亚洲其他地区(不包括中国、日本)收入2930万美元,同比增长17.1%,得益于MCU产品需求增加。

其他地区则不同程度下滑,来自美国的收入2540万美元,同比下降38.3%,主要是由于通过MOSFET、超级结、逻辑及MCU产品的需求减少;来自欧洲收入1620万美元,同比减少12.2%,主要是因为智能卡芯片需求减少,来自日本的收入740万美元,同比减少62.1%,主要是逻辑、MCU及超级结产品需求减少。

若按照工艺技术节点划分,0.13μm及以下收入同比减少20.8%,而该项业务收入占总收入比接近三分之一;0.35μm及以上收入同比减少7%,该项业务收入占比达到49.6%,除此之外的产品同比增长明显,但是因为收入贡献低,所以整体收入仍然下滑。

值得一提的是,按照终端市场分部划分,电子消费品收入仍然是核心占比61.8%,基本持平,而工业及汽车收入占比达到24.7%,同比增加了4.4个百分点,收入方面也是唯一一个同比增长的分类。据了解这是因为,随着新能源汽车渗透率逐渐增加代替传统燃油车,汽车对于半导体的需求也在增长,而这有可能成为未来一个新的增长点。

华虹无锡投产新增产能,国产替代下有望释放业绩

智通财经APP观察到,去年华虹无锡投产后,华虹半导体的产能进一步扩充。

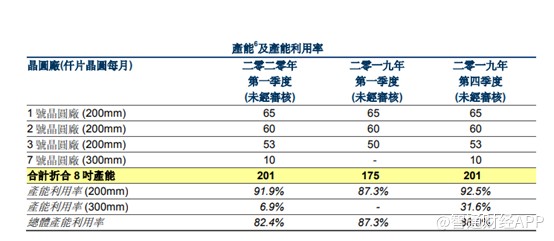

2019Q1,华虹半导体的上海三个工厂折合8吋月产能分别为6.5万、6万和5万片,合计17.5万片/月,当季总体产能利用率87.3%。而2019Q4华虹无锡投产后产能进一步扩充,据了解月产能规划为4万片,目前产能为1万片,公司合计月产能为20.1万片。

Q1因为华虹无锡刚刚启用并且受到公共卫生事件影响,产能利用率6.9%,因此总体产能利用率下滑至82.4%,不过单看上海三厂,产能利用率91.9%,同比增加。而随着复工复产推进,并且在国产替代逻辑催动下,其产能利用率可能加速,华虹无锡的投产可谓正合时宜,后期产能也有望尽快释放。

资产结构稳定,抵御风险能力较强

虽然华虹半导体的业绩短期内受到了冲击,不过其稳健的资产结构增加了其抵御风险的能力。截至2020年3月31日,华虹半导体资产总额35.4亿美元,负债总额4.98亿美元,资产负债率14.1%,比2019Q4下降0.6个百分点,总体相当稳健。

具体看,Q1末除了因为公允值影响导致金融资产减少约2.5亿美元之外,其他数值并无明显变动,期末现金5.18亿美元,环比增加4200万美元,流动比率和速动比例分别为2.9和2.5,现金流动性较好。

不过贸易应收款和票据的周转天数从58天增加至73天,存货周转天数从70天增加至83天,这也反映了一季度的销售境况确实不佳,与此同时还增加了存货成本及折旧成本低,增加费用开支。

但是鉴于华虹半导体的业绩下滑主要是受到外围环境影响,而自身在运营和财务层面依旧稳健,且未来产能还有望进一步释放从而推动业绩增长,且公司的市盈率19.7,板块均值45,估值远低于板块均平均,值得长期关注。

扫码下载智通APP

扫码下载智通APP