卫生事件期间,黄金在全球央行储备资产中分量有多重?

智通财经APP获悉,全球央行储备的构建通常遵循三个指导原则:安全性、流动性和收益率。卫生事件大流行强化了这些原则的重要性,进而强化了明智和可持续储备管理的重要性。

但是,为了有效地履行职责,央行储备经理需要了解不同资产在压力时期的表现。只有这样,他们才能在面对市场压力的情况下,同时符合储备管理的三项核心原则,开发出稳健且有弹性的投资组合。

回顾最近几周,金融市场以几乎前所未有的速度恶化,各国央行被迫部署其储备,以确保货币稳定和金融体系的流动性。

传统上,美国国债和10国集团(G-10)主权债券等资产构成了央行储备资产组合的大部分。但黄金也被广泛持有,主要是因为在市场压力时期,黄金往往会跑赢其他资产。

事实上,今年黄金已经产生了强劲的回报,从1月1日到4月17日,其价值增长了10.91%。一些央行已经将其黄金储备付诸行动:例如,厄瓜多尔中央银行今年3月将其3亿美元黄金储备进行了置换,以增加流动性。

然而,尽管几乎每家央行都持有一定数量的黄金,但大多数央行仍保持着相对较低的黄金配置,尤其是来自新兴经济体的黄金配置。最近的市场行为促使人们重新审视黄金相对于其它传统储备资产的作用。

为了更好地理解黄金作为央行核心资产的角色,本文回顾了黄金作为储备资产在最近金融危机中的表现。本文还评估了不同的黄金配置在本次危机期间将如何影响总储备的表现。

分析显示,典型的央行总储备投资组合在黄金占比较高的情况下会表现得更好。

卫生事件期间的储备资产

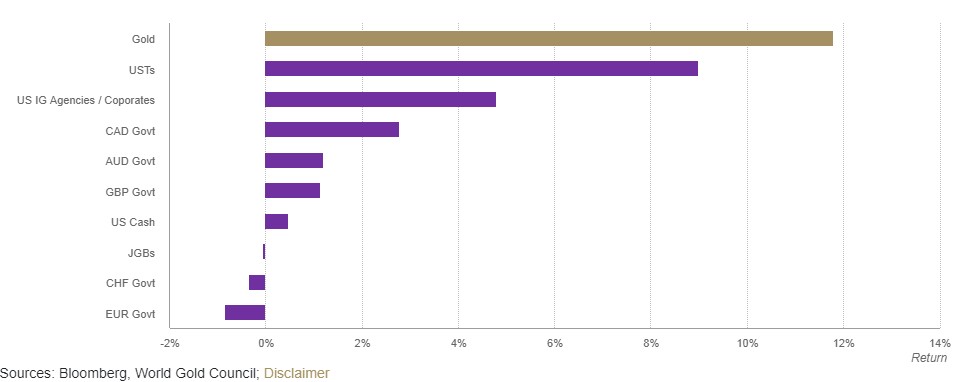

最近几周,风险资产迅速失宠。随着卫生事件引发对全球经济前景的广泛重新评估,投资者纷纷转向黄金等避险资产。然而,一些避险资产的回报率要高于其他资产。黄金一直是今年表现最佳的避险资产之一。在2020年1月1日至4月20日期间,黄金的表现优于美国国债和票据、以美元计价的投资级美国机构债和公司债,以及欧元区主权债券(图1)。

图1:1月1日至4月17日典型储备资产的表现

然而,近几个月金价也曾出现下跌,尤其是在风险规避严重的时期。这引发了人们对黄金避险地位的担忧:黄金理应与风险背道而驰。那么,为什么在金融市场动荡加剧之际,黄金会失守呢?

这种行为似乎有违直觉,但并非没有先例。在2008年金融危机最黑暗的日子里,黄金与风险资产一起在大幅抛售的日子里下跌。这种现象的关键在于黄金的流动性。由于投资者面临追加保证金的要求,迫切需要为赎回筹集现金,黄金等流动性资产成为第一批被出售的资产。美国国债也成为这一趋势的受害者,在一些风险规避程度最高的日子里,与股票和黄金一起遭到抛售。然而,最终,黄金是当年少数几个实现积极业绩的资产类别之一。根据伦敦金银市场协会黄金价格计算,2008年黄金的年回报率为4.3%,年末为每盎司869.75美元。

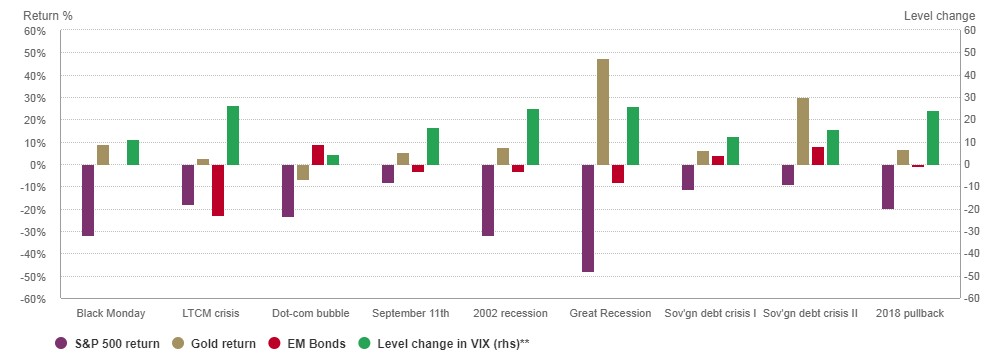

这一突出表现突显出黄金在动荡时期的长期韧性。在过去的30年里,黄金几乎在每一个主要的市场低迷时期都表现优于风险资产(图2)。在卫生事件大流行期间,黄金的这种优于风险资产的表现一直在持续,这加强了黄金在市场压力时期作为反周期资产的作用。

图2:黄金在历史金融压力事件中的表现

对当前危机期间假设的央行总储备组合的分析

鉴于黄金在卫生事件期间的出色表现,现在似乎是审查黄金如何影响总储备组合产生的回报的时候了。根据2019年世界黄金协会关于黄金储备管理的调查,91%的央行将黄金与其他储备资产分开管理。因此,本文评估了黄金对总储备资产表现的影响,而不是专注于某一特定类别或单一货币投资组合。

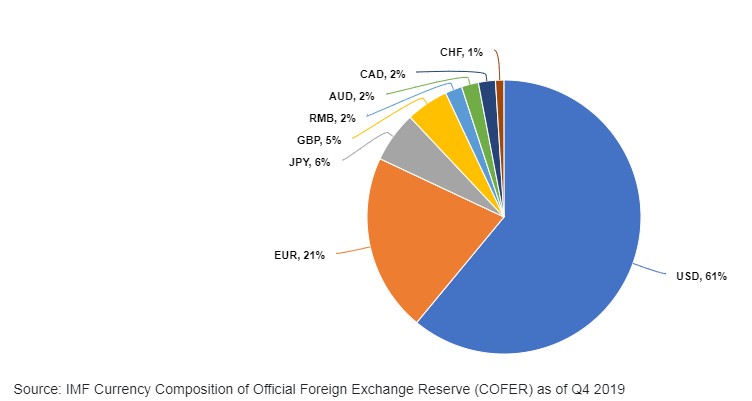

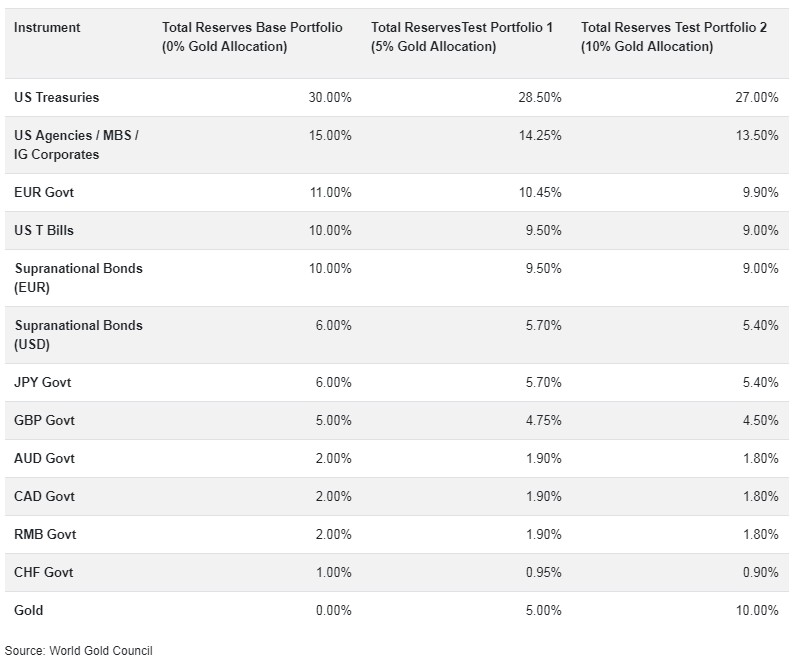

本文分析考虑了三种假设的总储备投资组合——一种无配置黄金,一种配置5%,另一种配置10%。无黄金投资组合是根据国际货币基金组织(IMF) COFER的最新货币权重构建的(图3)。特定资产类别和工具配置的选择是对典型新兴市场储备组合的复制(图4)。这两个测试配置黄金投资组合分为5%和10%,而其他组合组件的权重比例减少。该分析反映了2020年1月1日至2020年4月17日期间的情况。本文关注的是新兴市场央行,因为它们的黄金敞口往往保持在相对较低的水平。

图3:基本投资组合中0%黄金的货币配置

表1:基础投资组合中0%黄金的资产类别配置,以及假设测试投资组合中5%和10%黄金的资产类别配置

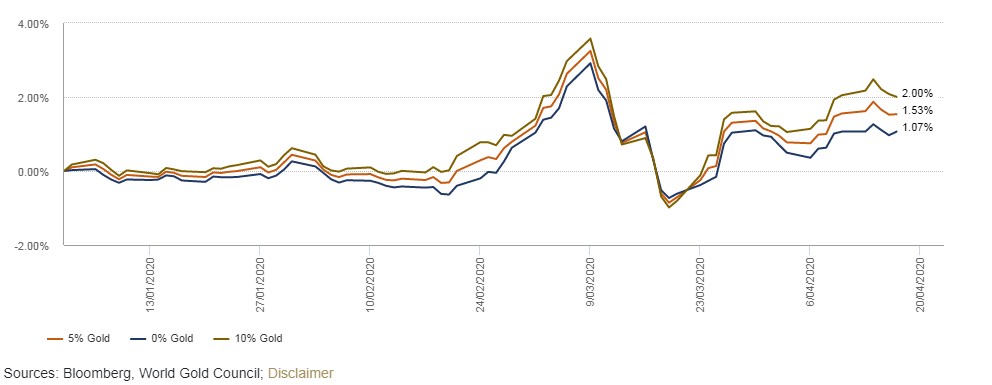

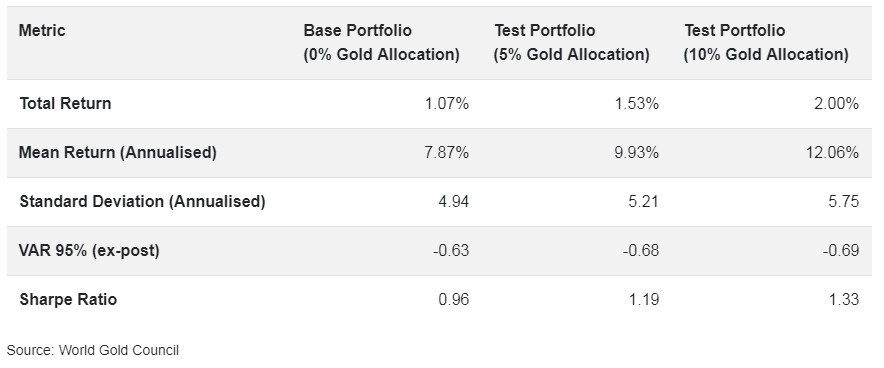

分析结果具有启发性。结果表明,这两种假设的测试投资组合都优于无黄金配置的基本投资组合。基本投资组合(不配置黄金)的回报率为1.07%。假设投资组合中有5%黄金配置的回报率为1.53%;黄金配置为10%的回报率为2.00%。

较高的黄金配置确实会给测试投资组合带来更大的波动性,但随着黄金的加入,这两种假设测试投资组合的夏普比率都得到了改善。基础投资组合的夏普比率为0.96,而黄金配置为5%的假设测试投资组合的夏普比率为1.19,黄金配置为10%的假设测试投资组合的夏普比率升至1.33(图5和图6)。

图4:假设储备组合表现的变化(今年1月1日至4月17日)

表2:基本测试组合和假设测试组合的性能度量(今年1月1日至4月17日)

分析显示,在卫生事件期间,黄金配置较高的总储备投资组合的表现优于零黄金破配置假设储备组合。

结论

卫生事件大流行对于经济、社会和金融影响几乎肯定会持续很长一段时间。随着大流行的继续,不可能准确预测金融市场的走向,但迄今为止,黄金的反应肯定是可预见的——保值,并在风险资产抛售时提供金融安全。

在此次危机期间,对于典型的央行总储备投资组合,如果黄金配置比例高,将会表现得更好,从而保留更多的金融火力来支持货币稳定和市场流动性。央行储备经理已经意识到了黄金的战略价值和弹性。它最近的表现突出了这些属性的优点。

展望未来,卫生事件引发的金融动荡,是对外汇储备管理者能否在安全、流动性和投资组合回报之间取得恰当平衡的又一次考验。如今,与以往的危机一样,黄金仍是央行不可或缺的储备资产。

扫码下载智通APP

扫码下载智通APP