京东(JD.US)赴港,看点几何?

本文来源微信公众号“安信国际”。

据报道,京东(JD.US)日前已通过保密方式正式向香港联合交易所递交上市申请,最快在6月上市,这也意味着京东在港二次上市已迈出实质性的一步。公司目前是中国最大的自营零售商,同时也是中国第二大的B2C平台。2019年总GMV达到20854亿人民币,同比增长24%。

业务要点

1.公司介绍

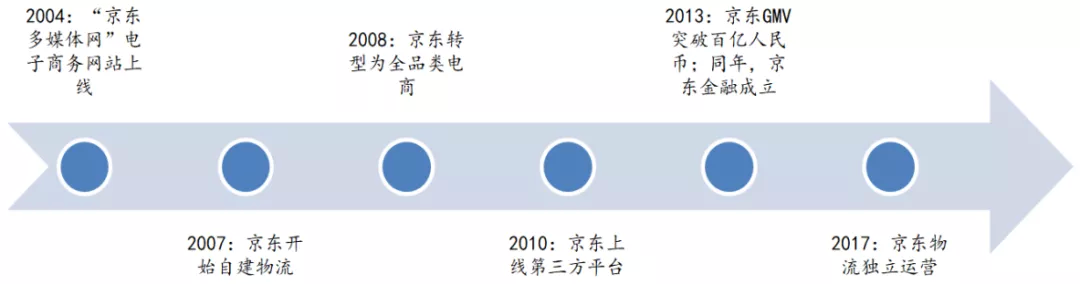

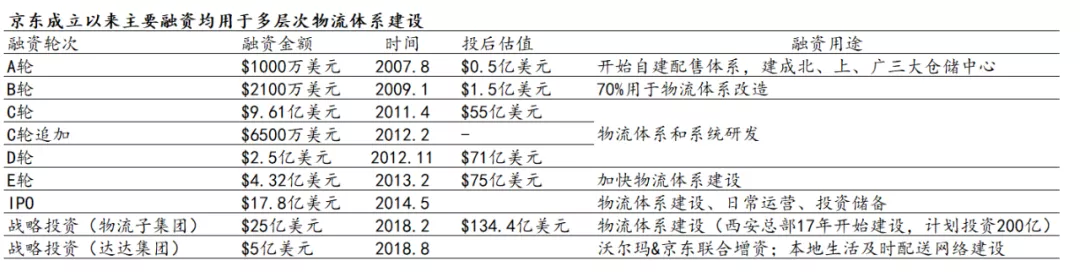

京东发展脉络清晰,定位国内最大的自营零售商。自2004年起,历经十余年,公司构建起全品类、全渠道,业务覆盖零售、物流服务及消费金融的线上零售帝国。

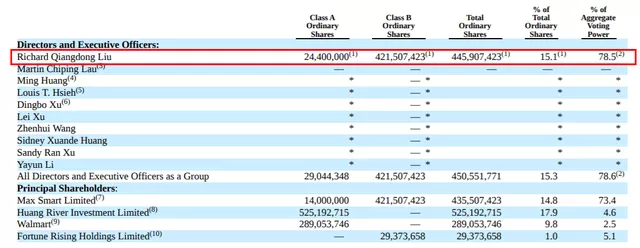

2019年年报文件显示,京东当前一共有4.46亿股普通股,其中,京东董事会主席刘强东持股15.1%,投票权为78.5%,与去年相比分别下降0.3%、0.5%。

外部股东中,腾讯(00700)全资子公司Huang River Investment Limited(黄河投资)仍是京东最大的外部股东,持股比例达17.9%,投票权为4.6%。此外,沃尔玛(WMT.US)对京东持股9.8%,投票权为2.5%。

2.业务概览

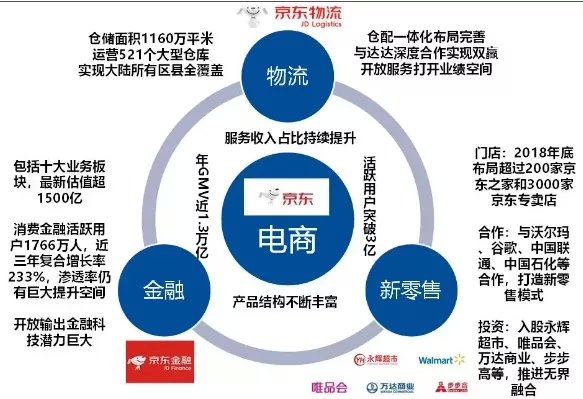

京东以电商起家,不断拓展自身的业务版图,形成以电商为核心,物流、金融、新零售相互协同的生态圈。以电商业务为核心,各个业务板块协同效应明显,从自给自足到开放赋能,为京东未来的业绩增长提供了持续的动力。

1)电商行业:赛道增速快,格局清晰

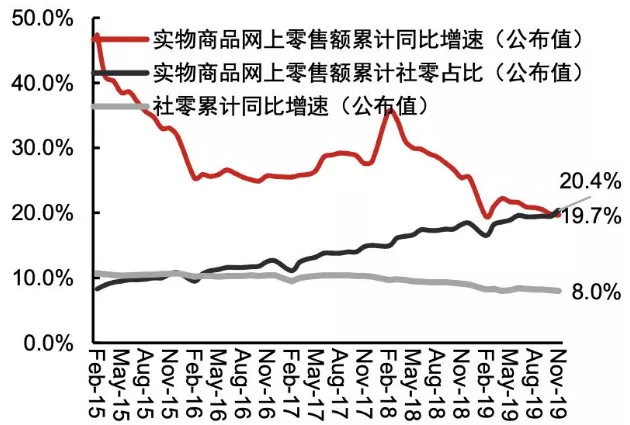

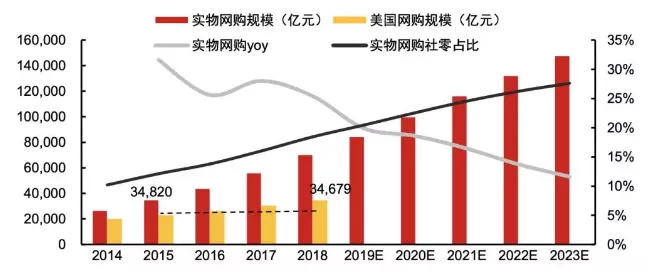

依据国家统计局数据, 2019年1-11月,从存量占比来看,国内实物电商交易规模7.6亿元,在社零总额中占比达到19.7%;从增量贡献来看,实物电商累计同比增长19.7%(社零整体增速为8.0%),实物电商对社零整体的增量贡献占比达到50.2%。电商是零售成长性赛道,并已成为国内消费市场“系统重要性”终端渠道。

预计2023年实物电商将达14.7万亿,未来五年CAGR约16%,电商社零占比将达到27.46%。我们预计未来五年实物电商将保持稳健增长,主要原因在于:1)技术及物流的快速发展助力电商履单成本下行,在低线市场、低渗透品类上提速;2)直播、游戏等新玩法增加用户触点,深度绑定网购用户,增强粘性;3)电商渠道价值再认知,从价格驱动转向新品驱动,从单一销售渠道转为营销+销售“种拔一体”的复合渠道。

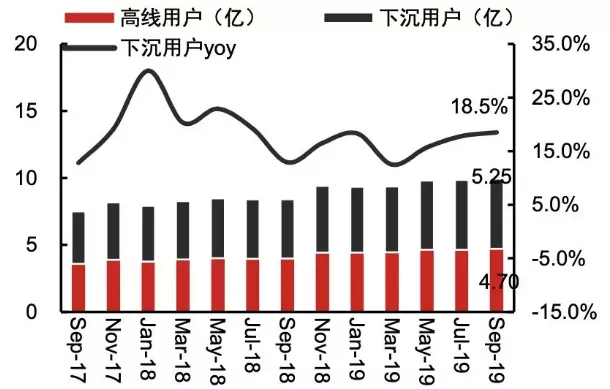

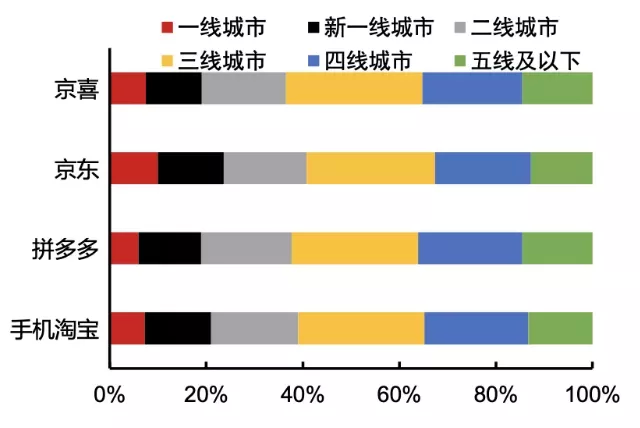

截至2019前9月,低线市场(三线及以下城市)电商用户同比增长18.5%至5.25亿人(高线市场4.7亿人),考虑人口基数,低线市场电商用户仍有进一步扩张空间。且由于相对高线市场更低的住房消费挤占和更加缺乏的线下零售设施,低线市场用户电商购买力释放更加充分。

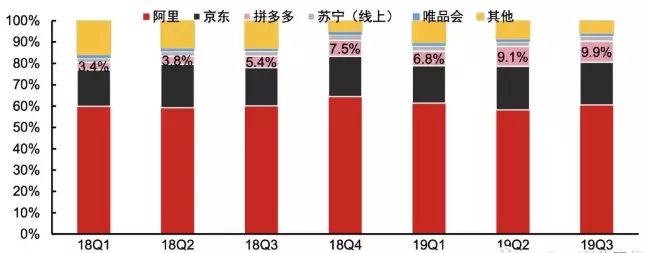

2019Q3除拼多多(PDD.US)(111%)继续保持三位数高增长外,天猫(26%,仅实物)、京东(26.6%,仅自营)增速同样领先行业。第二梯队中,苏宁(19.5%)、唯品会(17%)增速基本与电商行业增速持平(整体电商14.9%/实物电商18.4%)。Top3电商平台强者恒强,测算阿里(含天猫&淘宝)、京东、拼多多三家合计市场份额约90.4%,市场集中度持续提升。

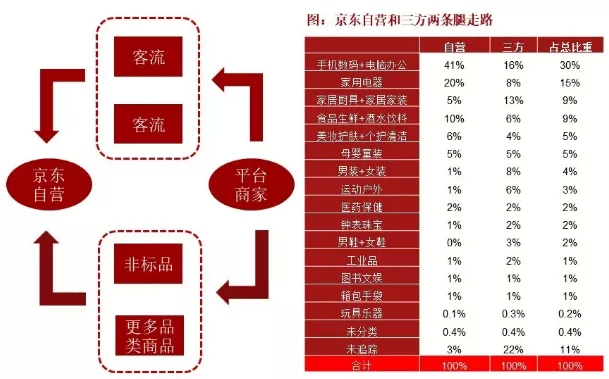

2)零售:规模效应改善利润率,科技驱动技术变革

目前京东自营和平台互补,未来随着渠道规模进一步扩大,与供应商议价能力进一步提升,盈利能力有望逐渐提升。

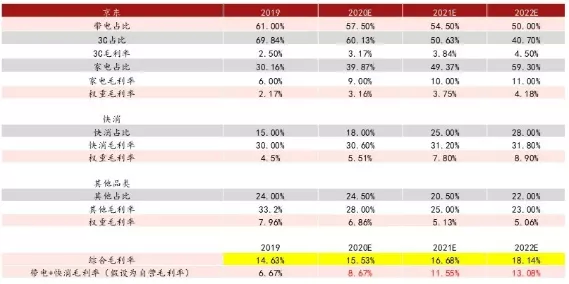

京东毛利率预判

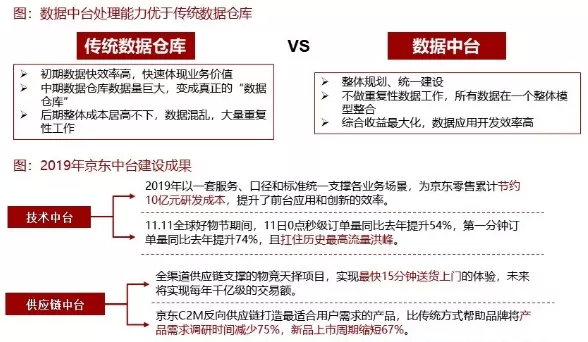

京东数据中台的理念,就是连接各个业务单元,打造一套大数据中心,从而降低各项费用率。

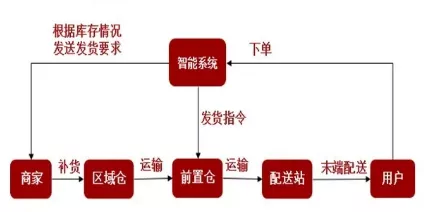

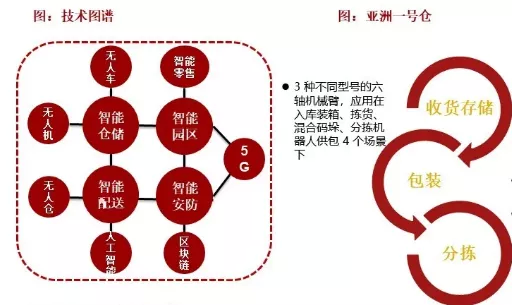

3)物流:构建闭环,提升效率

京东物流仓配一体化打造闭环生态,有利于提高消费者体验感,增加粘性和复购率,整个过程无需第三方参与,提高了配送效率,且物流速度优于行业平均水平。

目前所有亚洲一号单体仓库订单日处理在10万以上,广州、武汉等智能仓库处理能力在百万级别以上。自动化立体仓库运营效率是传统仓库的三倍以上,截止2019年底,在全国布局的亚洲一号智能物流园达到25座以上,未来逐渐实现核心城市全覆盖。

3)发力企业购,挖掘直播渠道+拼购业务

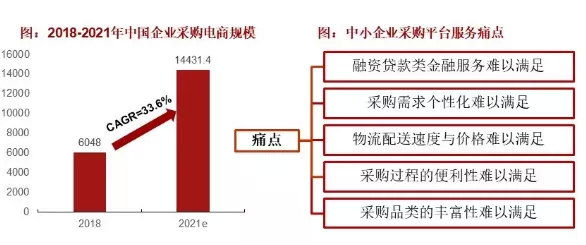

据统计,2018年企业采购电商业务达6000亿人民币,预计年均复合增速33%以上,其中京东企业业务发展良好,已经服务超6000家大型企业客户,超700万家中小企业客户,平均帮企业客户降低18%采购成本。

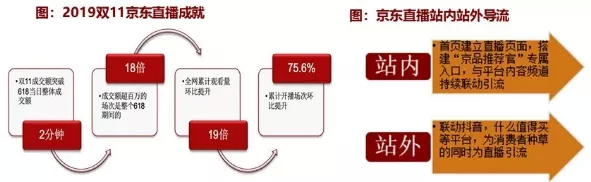

2019双十一期间,京东直播带货累计成交是618期间的15倍,并且首次实现品类100%覆盖,自营品牌开播率超60%,通过明星直播帮助品牌商实现精准导流,提高用户购买转化率。

2018年2月,京东打造首个社交电商盛典“京东好玩节”,用户拓展目标战略性转移至低线市场,拼购业务作为在低线市场“跑通”的模式,在京东内部战略地位提升。2018年12月,京东拼购事业部成立;2019年9月,京东拼购升级品牌为“京喜”,10月原微信平台的京东购物改版为“京喜”并推广独立app,“京喜”正式走向台前。

京喜平台运营复刻成熟打法:

1)降低商家入驻标准。京东拼购2018年首次对外招商,平台保证金1-3万元不等,平台使用费500元/月,佣金扣点率1%。此后,为加大招商力度,先后进行两轮的资费下调,当前京喜平台保证金4000元起,全类目免平台使用费,佣金扣点率0.6%,基本对标拼多多1000/2000/10000元三档保证金和0.6%交易佣金。

2)社交趣味化app页面设计。对比京喜和拼多多APP,首页居中位置各有十个入口,其中“9.9特卖”、“清仓特卖”、“话费充值”、“百亿补贴”四个入口完全相同,京喜的“天天领金币”对应拼多多的“现金签到”均为签到领奖励,而“养猪领大奖”对应“多多果园”、“金猪赚大钱”则是趣味游戏类的社交打法,通过好友互动、分享等获得奖励,同时形成社交裂变。

京喜上线三月日单量稳定破百万。成熟打法+微信一级流量入口加持,京喜上线后快速起量。依据京东微信公众号披露,2019年双十一当天,京喜销量破亿。双十一促销过后,连续一个月(2019.11.18—12.18)日均订单量稳超百万。且从Questmobile披露的双十一期间app新增用户分布来看,京喜63.5%新增用户为三线及以下城市,占比领先主要电商平台。

财务分析

1.收入保持增长,用户增长显著

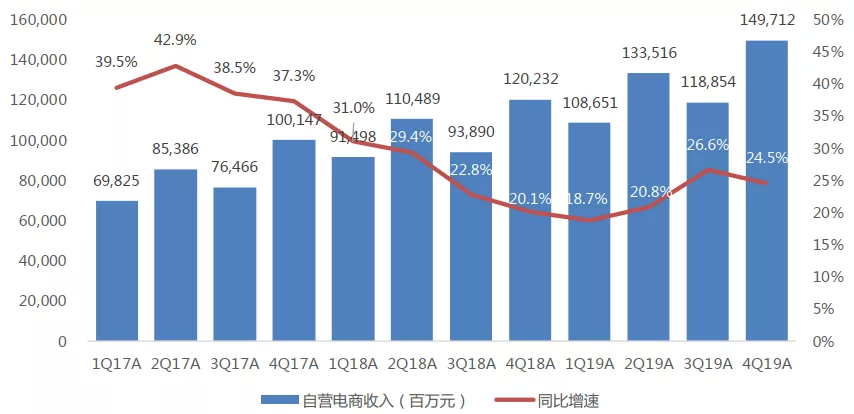

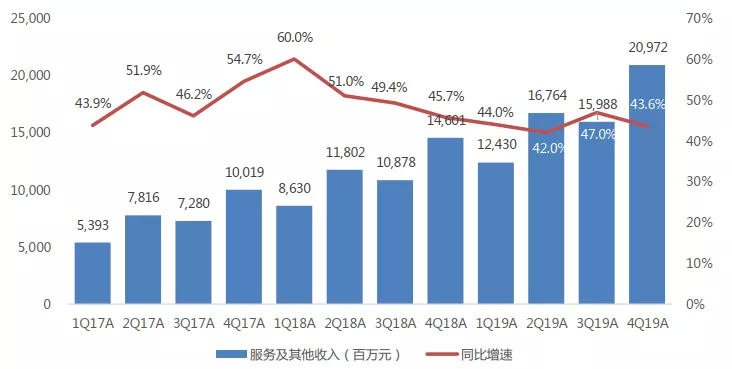

从全年来看,2019全年收入为5768.9亿元,同比增长24.9%。其中:自营电商业务收入为5107.3亿元,同比增长22.7%,服务与其他业务收入为 661.6亿元,同比增长44.1%;

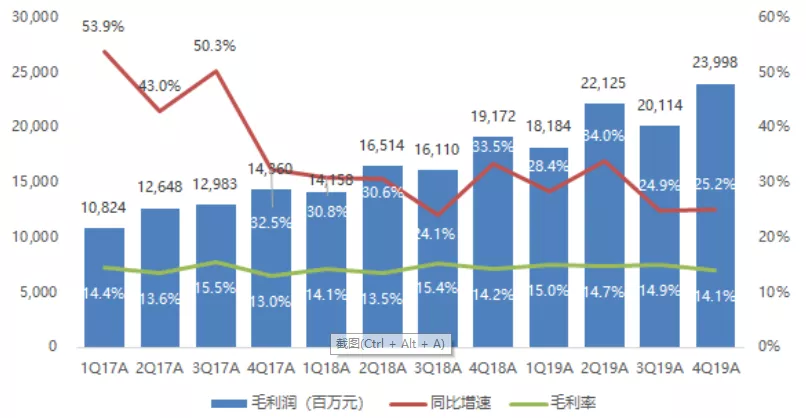

2019年全年调整后归母净利润为107.5亿元,同比增长210.7%,超指引上限2.4%,调整后归母净利率为1.9%,同比提升1.1%。截至2019年12月31日,公司账上现金及现金等价物、限制性现金及短期投资约645亿元。全年毛利率同比提升0.4%至14.6%。

从公司主要运营指标来看,2019Q4公司存货周转天数环比提升0.7天至35.8天,应付账款周转天数环比降低2.1天至54.5天,应收账款周转天数环比持平至3.2天。

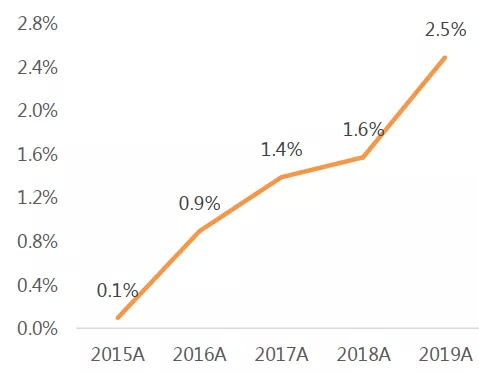

受益于仓储使用率与人员效率带动下的规模效应,京东零售业务运营效率继续提升。2019Q4京东零售业务运营利润率同比提升0.3%至1.4%,全年运营利润率同比提升0.9%至2.5%。随着物流前期投入逐步减少,规模经济效益下物流使用效率与人员效率有所提升,京东零售业务的盈利水平有望延续上升趋势。

京东零售业务运营利润率

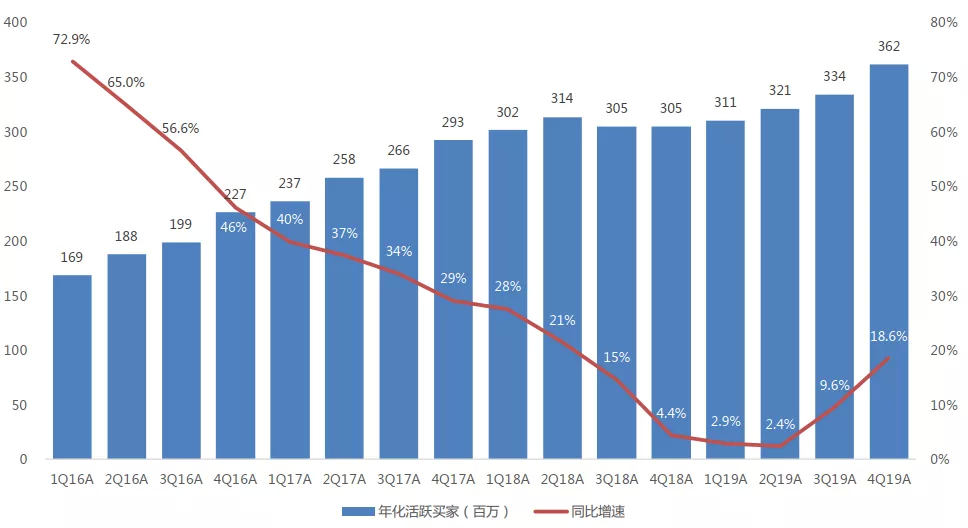

渠道下沉效果逐步显现,本季度京东年化核心活跃买家达到3.62亿,同比增长18.6%,增速相较上季度的9.6%继续回升,单季度实现买家环比净增 2760万,创三年以来新高,其中超过70%新用户来自于下沉城市。活跃用户方面,2019年12月12月移动端MAU同比增长41%,DAU同比增长 38%,为过去八个季度以来最高增速。此外,2019年全年GMV 同比增长 24.4%至2.09 万亿元,对应人均GMV同比增长4.9%至5761元。

2.估值及建议

我们预计2020-2022年公司调整后归母净利润将达到139亿元/190亿元/233亿元,分别同比增长29.3%/36.7%/22.6%,对应当前市值的市盈率分别为35x/25.6x/20.9x。考虑到公司用户回流趋势以及在降本提效下盈利能力的持续改善, 我们将京东的合理市值定为741.6亿美元(每ADR约 50.68 美元),相较当前市值仍有近8.27%的提升空间,港股IPO定价以美股ADR价格为锚,或许有些许折让(类似阿里),可以适当参与打新操作。 (编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP