美国负利率预期渐浓,鲍威尔有个大麻烦,本周三是关键

本文来自万得资讯。

近日,市场对于关于美国实行负利率预期渐浓,美联储的无限量救市,终于将美国的金融政策带入这个历史性的抉择点。

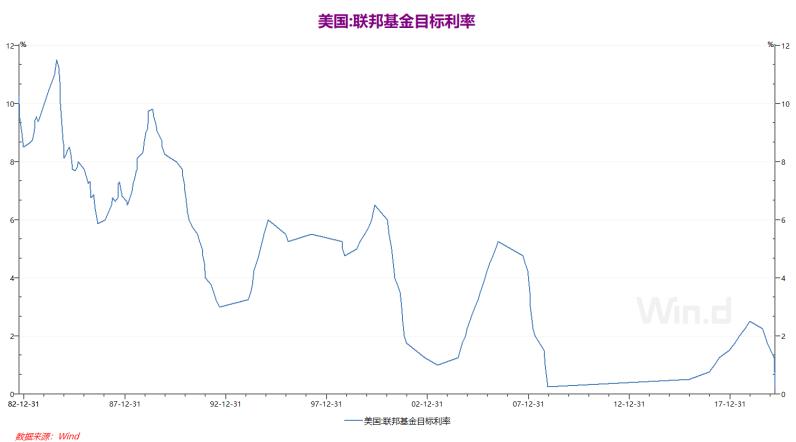

上周市场对美联储实行负利率政策的预期开始逐渐发酵。截至5月10日,市场预期到2021年1月27日,基准利率就将降为负值。当前联邦基金利率区间是0~0.25%,距离负利率还有一次降息空间。这意味着,在2021年1月之前的五场议息决议中,只要有一场决议宣布降息,就意味着美国进入负利率时代。

与欧元、日元不同,由于美元的世界性货币地位,以及美债的全球资产定价锚作用,美国若实行负利率势必引发全球金融市场的剧变。

负利率市场预期渐浓

今年3月,美联储将联邦基金利率降至0-0.25%,并推出了9项紧急贷款计划,以应对公共卫生事件带来的对就业和经济的冲击。

目前,期货交易员正在消化几个月内出现美国负利率的可能性,联邦基金利率合约扩大了本周的涨势,2021 年第一季期货价格水平突破 100,表明基准美国利率将为负数。与此同时,押注在2021年末以前美联储降为负利率的头寸今年已经明显增长。

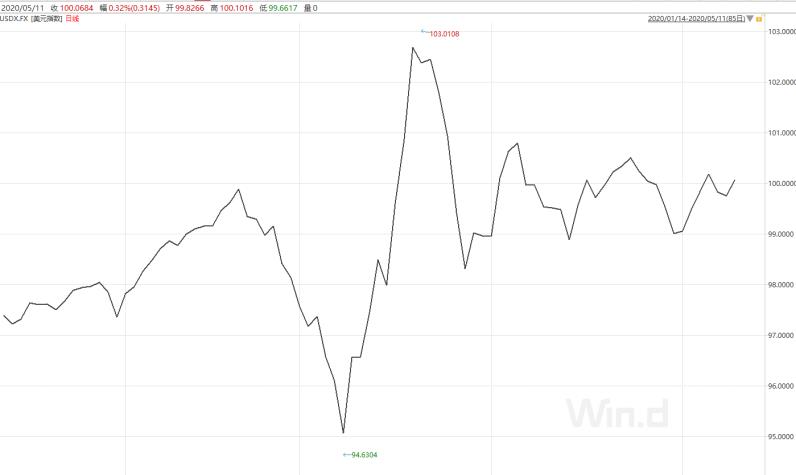

虽然,美联储主席鲍威尔一直坚决反对利率降至负数的观点。然而,这并未阻止交易员按照负利率模型进行下单。上周,美联储5月7日鸽派价格行动席卷了货币市场。除了联邦基金利率合约外,通常用作对冲美联储政策行动的欧元美元期权也显示,到2021年中前美联储政策利率将低至负45个基点,两年期国债收益率跌至创纪录的低点0.1388%。在外汇市场方面,受负利率押注袭扰市场影响,美元指数隔夜大幅回落。

美联储若不快速消除负利率预期,将有大麻烦

市场目前关注的焦点是,周三北京时间21:00,美联储主席鲍威尔讲话。此前美联储反复强调负利率效用不大,不会采用,将在零水平维持一段时间。但鲍威尔如何消除市场的负利率市场预期,以及能否做到,还是引发投资者翘首以盼。

如果这一预期不断得到强化,将对美元构成持续下行压力。

莫尼塔宏观研究认为,就本次而言,倾向于相信美联储的政策定力,实施负利率的可能性很小,因此,联邦基金利率期货价格会倾向于下跌,负利率预期也会有所下降。

对于负利率来说,对美国、美元、美债都有较大且深远的影响,负利率意味着储户支付利息,而不是获得利息。虽然实践中,大多数实施负利率的央行只对一小部分银行准备金实施最低利率,但名义上的负利率仍然将对商业银行、保险公司造成致命打击,美国也面临资本外流的压力。所以,负利率对美国以及鲍威尔而言,是一个大麻烦,而当务之急,是消除市场的负利率预期。

美国为什么不能实行负利率

2008年次贷危机暴发后的一段时期内,很多发达经济体已经实施负利率政策。第一个吃螃蟹的是瑞典央行,早在2009年就推行了负利率政策。首创负利率概念的日本,到2016年才真正实施负利率。欧洲央行也于2014年6月推行负利率。

但美元和欧元、日元不同,两者都不是世界性货币,欧元虽然有较大体量,但也主要是在欧盟区范围内使用,负利率的推行也主要是欧盟区个别国家的债务危机,而日元更是一个国家的区域性货币,流转于自身的金融市场,更重要的是,从全球资产配置的角度,欧元、日元的地位都不能与美元相比。

若美国实行负利率,最着急的可能是持有大量美元资产的各国央行。这无异于,世界金融市场的重构。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP