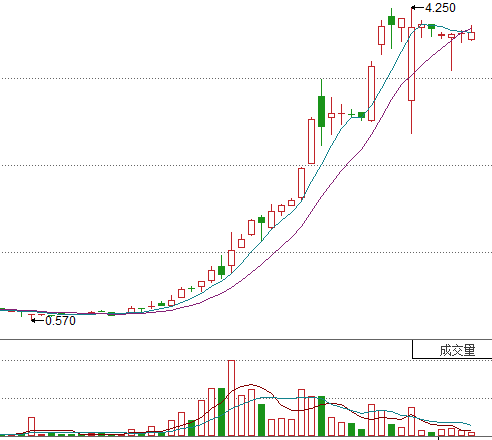

卖壳遭到爆炒 日成控股(03708)还能飙涨多久?

日成控股(03708)因新主慧亚国际借壳,股价走势如虹,在短短的两个月涨幅高达640%,夺得今年港股涨幅榜第三的宝座,成为众多散户心目中的大牛股。

近日,日成控股创始人兼大股东Profound Union Limited(Profound)向要约人慧亚国际出售公司53.5%股权,现金代价3.37亿港元(单位下同),相当于每股0.563元,按此计算,日成控股这个壳估值约6.3亿。而慧亚国际的无条件强制性现金要约收购价同为每股0.563元,较前日收市价大幅折让约86.33%,比今年8月31日的历史最低价每股0.57元还低。

而近日的伊利股份收购中国圣牧(01432)要约价为2.25元每股,较中国圣牧停牌前报价2.43元仅仅折让7.41%。两者比较,日成控股的要约价折让幅度就显得非常大。但折让如此之多,为何日成控股的股价依然如日中天呢?是因为新主慧亚国际即将注入优质资产还是市场的纯粹炒作?

二次卖壳终获成功

如此大幅折让出售股份,日成控股大股东Profound并不是第一次。早在2015年7月24日,Profound折让19.41%配售占公司股本5.36%的6000万股股份,涉资8220万;同月30日,Profound折让40.48%出售占公司股本16.09%的1.8亿股股份,涉资1.8亿。有意思的是,日成控股在今年10月28日宣布折让出售股份的当天,其股价在当天的早盘暴跌近30%,但随后被大资金拉起。其实在日成控股9月29日公布可能出售股份的之前,股价已经翻倍,而且成交量持续放大,不排除有聪明的资金提前得知日成控股即将易主的消息。

日成控股折让出售股份的目的是稀释手中股份,从而有利于卖壳。今年2月26日Profound把剩下的5.991亿股全部质押给香港某一放债公司,以换取3.38亿港元的抵押贷款。至此,Profound共收到8220万+1.8亿+3.38亿,共约6亿港元,涉及股份刚好相当于发行股份的75%(总股本约11.19亿股,上市后公众需持股至少25%)。Profound将手中股份全部出手,但是Profound在2016年4月29日向贷方的放债公司全部偿还贷款,股份解除质押。

大股东Profound在4月份变相卖壳失败后,目前成功向新主人慧亚国际出售余下的53.5%股份,而市场之前猜测的神秘新主人慧亚国际,其背后的东家是谁呢?

新主人实力如何?

智通财经了解到,由戴剑全资拥有的慧亚国际为一家空壳公司,自注册成立至今并无开展任何业务。日成控股表示,慧亚国际入主后将继续进行日成控股的现有主要业务,其目前拟提名戴剑为执行董事,同时也在物色董事会其他候选人。

据公告显示,年仅30岁的戴剑从2016年9月起担任云南河口县锦鑫矿业有限公司的执行董事和总经理。该公司成立于2014年3月31日,注册资本为500万元人民币,法定代表人为戴剑,出资475万元人民币。经营范围为矿产品、矿山机械设备、五金、建筑材料购销以及矿业项目开发等。

此外,戴剑从2013年12月起担任江阴市友佳珠光云母有限公司(江阴友佳珠光)研发部副经理,从2015年1月起担任江苏省特种合成云母工程技术研究中心副总经理。据了解,成立于2003年的江阴友佳珠光,注册资本2000万元人民币。是一家合成云母生产企业,拥有年产人工合成云母3万吨的产能,占到全球产能的近90%,规模全球第一。2009年,该公司与国内外云母行业的顶级科研机构合作,发起成立了“江阴市友佳特种合成云母研究所”。

值得一提到是,慧亚国际背后的东家江阴友佳珠光为中国晶体新材料控股有限公司(中晶新材)的附属公司。而中晶新材在2012年2月在开曼群岛注册成立,中晶新材的前身即为江阴友佳珠光。随着两国政府共同推进,两国的资本合作加强,中晶新材于2016年1月28日在韩国证券交易所上市(股票代码:900250)。中晶新材是五年来第一家在韩国交易所上市的中国公司,首次公开发行1100多万股,但募集资金仅仅为1.8亿元人民币。

这次借壳日成控股,也是走中晶新材一样的路线,先在境外的英属处女群岛注册空壳公司慧亚国际,后借道日成控股。据此,智通财经推测,这背后很可能是由于韩国上市并不能满足中晶新材的扩张需求,从而进行韩国、香港两地上市。

日成控股估值如何?

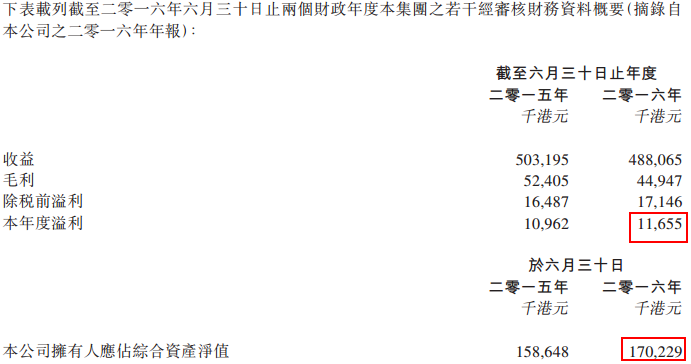

资料显示,日成控股为香港楼宇维修保养及翻新服务商。根据Ipsos报告,按2013年行业总收入计,日成控股在香港楼宇维修保养及翻新服务商中排名第6位。截至2016年6月30日年度日成控股的净资产为1.7亿元,净利润为1165万元。此次的要约价每股0.563元,相较每股净资产的每股0.1522元,仍有270%的溢价。其净资产如下图所示:

日成控股在2014年、2015年及2016年的营收分别为6亿、5.03亿及4.88亿港元,净利润分别为4600万、1100万及1165万港元。从年度来看其营收和净利润出现下滑,而市盈率高达将近400倍,市净率则为26倍,目前日成控股的市值44.3亿港元。从市值这个刚角度来看,对于慧亚国际来说,花6.3亿港元的价钱买下市值达44.3亿港元的日成控股,看起来算是比较划算的。

两大股东准备出逃?

值得一提的是,日成控股的另外两大股东陈琼珊和陈慰忠,在前面股价趴地后进行大幅增持。其中陈琼珊分别于2016年2月18日、2月25日、5月4日买入1600万股、2124万股、1305万股,成交均价分别为0.74、0.78、0.78港元。而早在2015年通过大股东Profound的减持,陈琼珊就拥有了约5000万股,成本介于每股1到1.37港元。

陈琼珊在9月28日减持234.5万股,令人匪夷所思的是,又在10月4日、5日分别增持224万股、187万股,所谓低卖高买。至此,陈琼珊目前持有低成本的1.02595亿股,持股占比9.17%。目前日成控股市价每股约4港元,按每股成本1港元计算,账面净获利高达约3亿港元。

而另一股东陈慰忠分别于2016年1月29日、2月25日、2月26日买入660万股、987.5万股、2657.5万股,成交均价分别为0.75、0.78、0.82港元。而早在2015年通过大股东Profound配售的方式,陈慰忠就拥有了约7000万股,成本介于1到1.37港元每股。

但陈慰忠也在9月28日减持134万股,减持后持股占比为9.95%。至此,陈慰忠持有低成本的1.1131亿股,同样按每股成本1港元计算,账面净获利高达约3.3亿港元。

日成控股股价在短短的两个月,涨幅高达640%。尽管目前两个大股东减持的量比较小,但是说明两个大股东手上的股票禁售期已过,随着股价大幅上扬,随时有大幅减持的可能,投资者应密切关注这两大股东的动态。

且两任拿到成本每股约1港元的股份,比要约收购价每股0.563港元要高得多,那么可以肯定的是,这两位大股东是不会愿意被要约收购,其通过二级市场减持岂不是更划算?

公告称,如果要约结束时,公众持股不足25%的话,那么港交所将要求日成控股停牌。但是目前三大股东持股已达72.42%,而散户手中的股票基本是从二级市场高价买入,也不可能愿意被低价要约收购。

日成控股的股价已经大幅上升,而大股东拥有大量低成本的股票。尽管存在新主即将注入优质资产的可能,但投资者仍需谨慎。

扫码下载智通APP

扫码下载智通APP