一文看懂欧洲美元(Eurodollar)的前世、今生和未来

本文来源于Global Market Detector ,作者YGAMN&chdr。

1、什么是欧洲美元(Eurodollar)?

欧洲美元是在美国境外持有的无抵押美元存款。它们不受美国法律管辖,也不受美国储备系统监管。欧洲美元这个术语早在欧元出现之前就已出现,“欧洲美元”与欧洲无关。欧洲美元的说法与欧洲债券类似,欧洲债券也不是欧元计价的债券,而是以与发行公司所在国家不同的货币发行的债券。例如,武士债券(即由非日本发行人以日元发行的债券)也是一种欧洲债券。

举一些日常生活中的例子,亚洲国家/地区新建的世界一流的高尔夫球场所需的美元贷款,墨西哥房地产开发商以美元购买酒店,一家欧洲养老金公司借入欧元换成美元去购买美元资产,一家非洲零售商进口待售的中国制造玩具,并以美元付款。这些都是全球欧洲美元市场的例子。

2、欧洲美元(Eurodollar)的背景介绍

那么,欧洲美元体系是如何形成的,又如何发展成为今天的庞大的市场呢?

1950年代后期,一些同时发生的事件,促使了欧洲美元的诞生。二战后,欧洲美元市场开始兴起,当时随着美国从海外消费越来越多的商品,在美国境外持有的美元开始不断增多。一些人还援引了《马歇尔计划》的作用,在该计划中,美国向西欧转移了超过120亿美元(相当于现在的1,320亿美元),以帮助他们重建和对抗苏联共产主义的吸引。

当然,这些只是美国以外的美元,而不是欧洲美元。但是越来越多的外国美元接受者开始担心美国可能会使用自己的货币来玩权力游戏。随着冷战的到来,共产主义国家特别担心自己存在美国银行的美元的安全性。毕竟,在1956年,美国已经利用其金融的力量来获取地缘政治好处:美国就苏伊士危机期间英国入侵埃及的侵略行为,向英国施压,威胁在布雷顿森林体系下,英镑必须钉紧美元。这迫使英国屈辱的退缩,并承认他们的大国地位与他们日益衰退的经济和金融状况不符。

苏联越来越担心美国可能冻结自己的美元储备,于是采取了行动:1957年,苏联将其美元储备转移到伦敦的一家银行,创建了第一笔欧洲美元存款,并种下了目前以美国为中心的全球金融体系的种子。

同时,欧洲美元市场催生了一种广为人知的金融工具,即伦敦银行间同业拆借利率(LIBOR)。LIBOR是一种离岸美元利率,该利率在1960年代出现,因为那些借入欧洲美元的人尤其是需要大规模银团贷款的人需要一个参考利率。

3、现在的欧洲美元市场有多大?

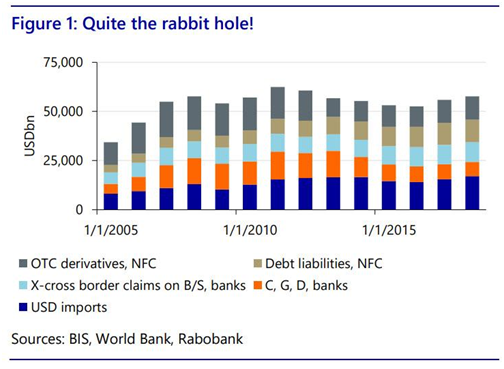

像黑客帝国一样-巨大。欧洲美元市场并不是透明的。我们用国际清算银行(BIS)数据来估算一下:

•非美国银行持有的资产负债表上美元负债;

•非美国银行的美元信贷,担保和衍生品合同;

•非美国非金融公司的美元债务;

•非美国非金融公司的场外交易(OTC)美元衍生品;

•以美元计价的全球进口商品,不包括美国和欧元区内贸易。

截至2018年底:57万亿美元,几乎是美国受到COVID-19打击之前经济规模的三倍。即使数据不是最新的,但是也说明欧洲美元市场的庞大。

从BIS的数据我们还可以看出:全球对美元的结构性需求同样巨大,进口,债券,贷款,信用担保或衍生品都需要以美元结算。

4、特里芬难题

部分准备金制度意味着银行可以将初始的欧洲美元增加几倍(例如,吸收来的1亿欧洲美元存款只需要存一部分在央行,剩下的资金可以用于贷款和投资,循环下去创造更多的存款)。但是,非美国实体并不是需要多少欧洲美元就能获得多少,因为它们背后没有中央银行发行美元,只有美联储才能做到。

全球金融市场和全球经济依赖于美元进行定价,会计,贸易和交易。想象一下,世界上有一百种即使只有十几种不同的货币,这也是一个巨大的管理难题。欧洲美元体系是基于仅使用美元作为全球储备货币,这意味着全世界依赖于一个无法按需求来创造的货币。

当危机到来时,如目前,欧洲美元体系中的每个人突然意识到他们没有能力创造美元,必须依靠本国的美元外汇储备和/或美联储货币互换额度(一段时间内用自己的货币换成美元)。显然,这赋予了美国巨大的权力和特权。比起本国的货币政策,世界其他国家可能受美国货币政策影响更大,尤其是对于那些与美国没有直接经济或金融联系的国家而言,美国提高利率和/或美元走强对他们是毁灭性的。

第二个问题是,从美国到世界其他地方的美元流通量必须足以满足贸易和其他交易的需求。然而,在过去几年美国占全球经济的比重逐渐减小。即使这样,美国也必须保持足够美元的流出,否则发生全球性的欧洲美元流动性危机不可避免。

这意味着,要么美国必须承受巨额的资本账户赤字,向世界其他地方放贷;或保持经常巨大的经常账户赤字,即支出(向全球其他国家进口商品支付美元)。近十几年,美国用创造的美元债务来支付世界其他地区的商品和服务。这样一来,造成了巨大的公共部门或私人部门赤字---数万亿美元的财政赤字。但是,代价是,持续的经常账户赤字意味着工业,制造业和相应工作的净流出。

综上,欧洲美元体系面临着特里芬难题。这是罗伯特·特里芬(Robert Triffin)在1959年提出的论点,美元作为全球储备货币,国际贸易必须用美元结算和储备货币,美国被迫使更多的货币外流,来满足海外的需求,对美国来说会发生长期贸易逆差,而美元作为国际货币核心的前提是币值稳定,这又要求美国是长期顺差国。

此外,欧洲美元系统另外一个弱点在于:政治。制造业的萎缩破坏了国防部门所需的供应链,对国家安全产生了重大影响。美国逐渐失去了大规模制造军工产品的能力:但是,如果没有军事霸权,美国将无法长期维持其全球范围内的地位。而美元和欧洲美元支撑着美国在世界范围内的霸权地位。这意味着美国需要采取(军事)工业政策和保护主义来维持自己的地位-但这可能会限制美元通过贸易流入全球经济的速度。

的确,从长远来看,这样的系统最终只能通过三种方式自我解决:

1.正如特里芬所说,美元摆脱储备货币地位,或者其他国家对美元失去信心;

2.美联储逐步和/或突然接管全球金融体系;

3.美国宣称只对部分金融体系享有主导地位时,全球金融体系支离破碎。

当我们了解了欧洲美元体系,我们总是会担心是否发生系统性风险。然而,可以说,在我们处在当前由卫生事件引起的全球金融系统不稳定的状态时,这种潜在的地缘政治危机有可能爆发。

5、欧洲美元的现状和未来

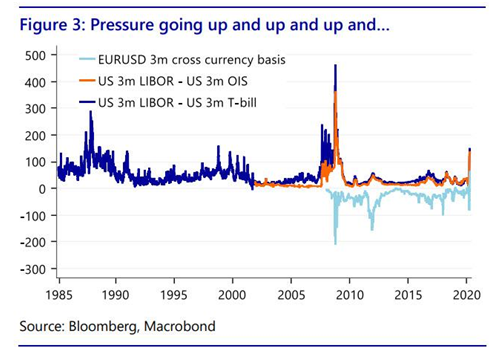

前两个月,由于恐慌,我们已经感受到了欧洲美元市场的压力。

从根本上讲,欧洲美元体系总是缺美元,一旦失去信心,每个人都会争先恐后地抢夺美元,这无形中引发了对美元的挤兑。不幸的是,卫生事件及其引起的巨大的经济损失和不确定性使得全球信心受损,欧洲美元体系也可能崩溃。

最近全球外汇市场的剧烈波动就说明了这一点,澳元,墨西哥比索,南非兰特都经历了下挫,外汇互换利率和LIBOR/联邦基金(离岸美元对在岸美元借贷利率)大幅上行。很多国家向IMF寻求紧急美元贷款。美联储开启与多国央行的货币互换协议来解决离岸美元稀缺的问题。这减轻了某些市场的压力,但与欧洲美元负债水平相比,却是沧海一粟。

国际清算银行BIS表示,美联储必须大规模提供欧洲美元,不仅向外国中央银行提供,而且向全球美元供应链直接提供。

如果美联储这样做,那么欧洲美元会走向我们先前提出的第二种路径---美联储将接管全球金融体系。然而,如果美联储不这样做,欧洲美元将走向第三种路径--部分崩溃。

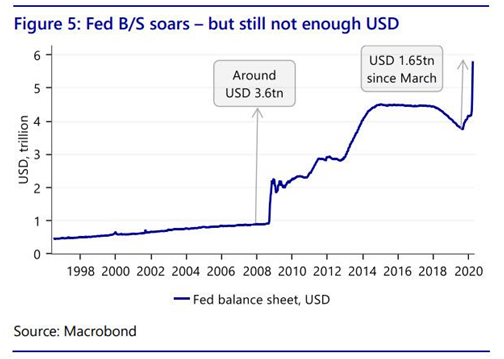

为了维持美元地位,美联储以从前所未有的步伐迅速扩大其资产负债表,向市场提供流动性。在短短一个月之内,美联储就将其资产负债表扩大了1.65万亿—2008年金融危机后三轮QE总和的50%。

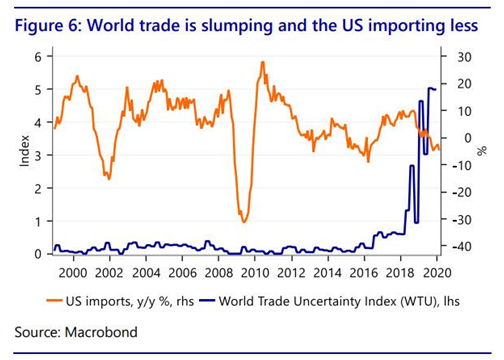

然而,卫生事件对全球经济的影响才刚刚开始,全球商品、贸易和服务将受到非常非常严重的打击,美国进口将大幅下降。这威胁到美元进入欧洲美元体系的主要渠道之一。资源出口国尤其是新兴市场国家压力巨大,因为全球贸易受影响,出口商品所赚取的美元收入减少,还要偿还巨大的外债。

如果美联储选择bailout全球金融系统+实体经济(贸易),那么美联储需要进一步/更快地扩大其资产负债表,美国的财政赤字将扩大到前所未有的程度。

其实已经发生了,卫生事件发生之前的财政赤字为1万亿美元,现在为了救助经济已经扩大到3.2万亿美元,最终财政赤字可能占GDP的20%至25%,这是二战以后的最高峰。

这种财政刺激引出的问题--美元会贬值多少?这是不是欧洲美元体系的终点?

(编辑:孟哲)

扫码下载智通APP

扫码下载智通APP