新股消息 | 虎视传媒再次递表港交所,主要向中国广告主提供海外线上广告服务

智通财经APP获悉,据港交所3月30日披露,

虎视传媒有限公司向港交所递交主板上市申请,光银国际担任其独家保荐人。据悉,该公司曾于去年9月申请港股上市,目前显示资料已失效。

虎视传媒是一个直接或透过媒体发布商的指定经销商,并间接连接广告主与媒体发布商的线上广告平台。公司主要向中国广告主提供海外线上广告服务。

公司覆盖顶级媒体发布商,包括脸书、谷歌、Snapchat、推特及雅虎。公司为脸书中国区优质合作伙伴(「CEP」)及于2018年的脸书使用流量方面,公司在脸书的25家CEP中排名第二。公司也自2016年起成为谷歌在谷歌关键字广告经销商项目(Google AdWords Reseller Programme)中的合作伙伴。此外,公司自2018年起成为百度授权的Snapchat销售代表。

公司的服务是由公司专有的广告优化管理平台—AdTensor支持。AdTensor利用AI技术实现自动、智能及实时的广告优化及管理。AdTensor拥有一个内含海量广告内容模板的模板库,提供由公司的内部设计团队及外聘设计师制作的文本、图片、视频及音频,帮助广告主快速生成广告内容。于2019年,AdTensor平台为逾100名广告主提供服务,占公司广告主总数的约50%。未来,公司希望鼓励更多广告主使用AdTensor平台。公司现时并无就使用AdTensor平台收取任何额外费用。

于2019年,公司的媒体发布商覆盖协助公司的广告主投放广告至约250个国家及地区的用户,共实现广告展示次数约83,029百万次。于往绩记录期间,公司的总收益由2017年的人民币1.16亿元增加至2019年的人民币1.91亿元,复合年增长率为18.0%。

业务模式

公司的线上广告平台提供一站式服务,满足广告主获取用户的需求以及满足媒体发布商的变现需求。平台向广告主提供用户获取服务,其中包括于媒体发布商平台开设广告主账户及╱或进行充值、广告设计、广告优化及广告活动整体管理等服务,并向其收取费用。

公司采用多种定价模式确认收益。公司按CPA或每次完成行动成本基准就发生的协定行动向广告主收取费用。该等协定行动通常根据广告投放后广告主应用程式的新安装数量计量。公司也会使用CPC或每次点击成本(根据广告的点击量计算)及CPM或每千次成本(根据广告的每千次曝光计算)作为定价模式。

于往绩记录期间,公司于截至2017年、2018年及2019年12月31日止各年的收益中分别有78.3%、88.5%及76.4%是来自采用CPA定价模式向广告主收取的费用。

主要客户

公司的客户为需要第三方广告服务提供商协助进行线上广告宣传以获取用户流量的广告主,以及(数量相对较少)由需要公司服务的广告主指定的广告代理商。于2017年及2018年2019年,与公司有直接合约关系的广告主分别占99.3%、99.5%及99.0%。

于2017年—2019年,公司的广告主人数分别达到140、200及273名。

于截至2017年、2018年及2019年12月31日止年度各年,公司的五大客户分别占公司收益的80.2%、70.7%及51.9%。于截至2017年、2018年及2019年12月31日止年度各年,公司的各最大客户分别占公司收益的46.6%、30.5%及13.1%。

主要财务数据

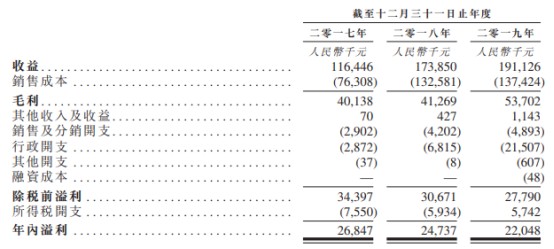

2017年-2019年财政年度,公司的收益分别为人民币1.16亿元、人民币1.74亿元和人民币1.91亿元。于往绩记录期间的收益增长乃主要由于公司的业务规模扩张及广告主群增加,而公司认为主要是由于AdTensor提供的服务提升,而得以进行更佳优化及实时调整以及实施广告投放策略所致。

公司的纯利由2017年的人民币2680万元减少人民币210万元至2018年的人民币2470万元,减幅为7.8%。公司的净利率由2017年的23.1%减少至2018年的14.2%。经历2017年业务快速扩张后,公司于2018年达到更稳定的收益增长阶段。于2019年,公司的纯利从人民币2470万元增加40.1%至2019年的人民币3460万元。公司的净利率从2018年的14.2%上升至2019年的18.1%。

风险因素

公司的主要风险因素包括:

(i)公司经营历史短暂,在迅速发展及不断演变的行业中面临着各种风险及不明朗因素;(ii)公司严重依赖公司的数名最大客户;(iii)公司的线上广告服务很大程度上依赖于有限数量的顶级媒体,包括脸书、谷歌、Snapchat、推特及雅虎;假如公司未能与该等顶级媒体发布商维持关系,则可能会严重损害公司的业务;(iv)若公司无法推出新的或升级的服务,以紧贴在线广告行业的技术发展或新业务模式,或广告主及媒体发布商不断转变的需要,则公司的业务、财务状况及经营业绩可能受到重大及不利影响;(iv)公司的业务须符合复杂且不断演变的法律法规,尤其是有关数据私隐的法律法规;(v)公司预期将继续面对激烈的竞争。

募资用途

据招股书,公司募集资金的主要用途是:

用于加强公司的AI及技术能力、提升AdTensor平台的服务;用于提升公司的本地服务能力及拓展公司的全球业务布局;用于提升公司的IT基础设施、管理系统、ERP系统、ORACLE系统及绩效监控系统;用于透过加强销售与营销工作及扩增在中国选定地区的本地业务据点,扩大公司的广告主群;用于探寻战略投资及并购。公司尚未确定任何收购目标;用作一般营运资金。

扫码下载智通APP

扫码下载智通APP