东吴证券:猪肉贸易量继续创新高,万洲国际(00288)2020年业绩可期

本文来源微信公众号“

纺服新消费马莉团队”,作者东吴证券研究所。原标题《万洲国际(00288):中美猪肉贸易联动下利润大幅增长,20年业绩大年可期》。

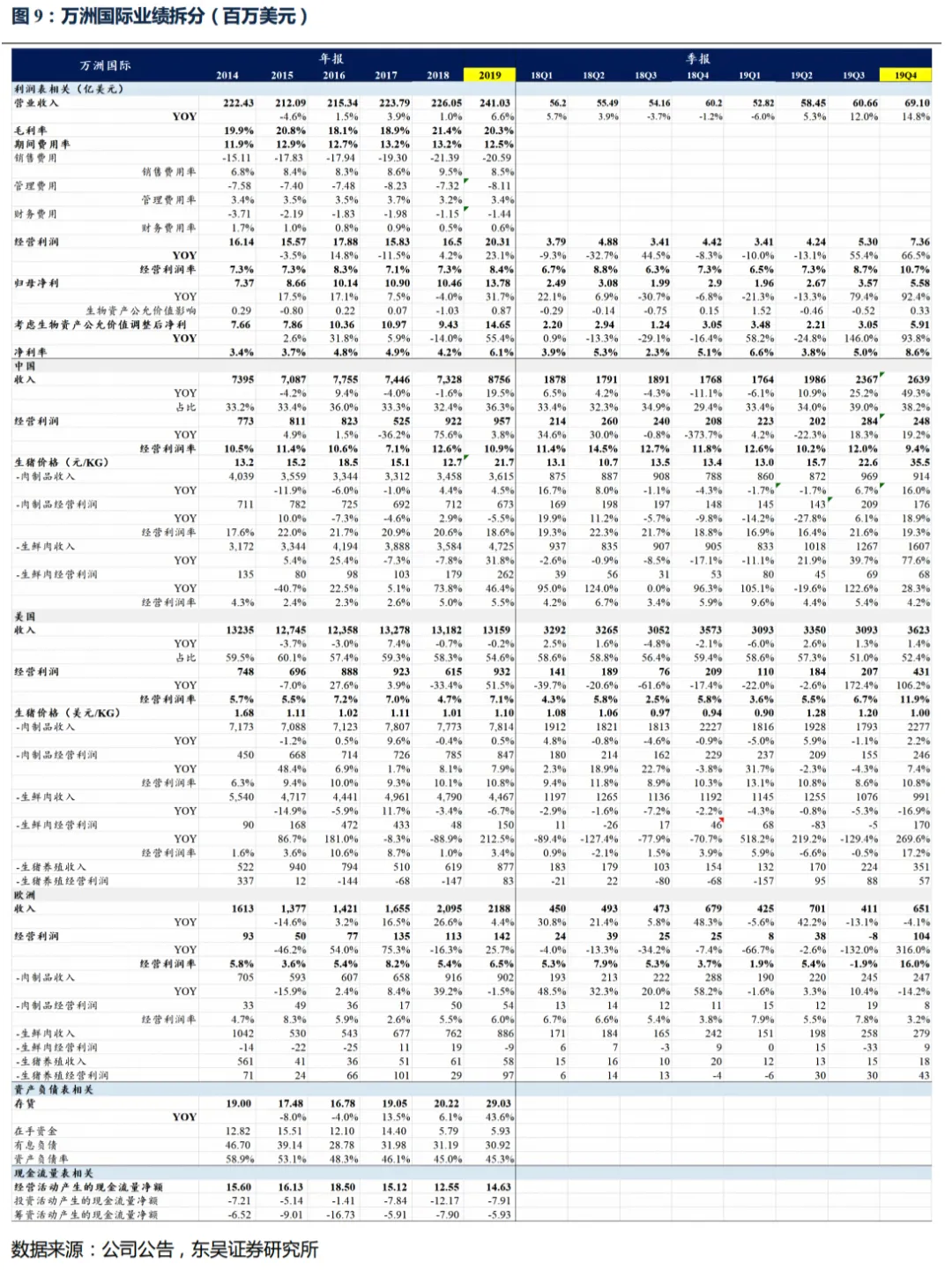

投资要点:万洲国际(00288)发布FY19经营业绩:FY19实现营收241.0亿美元同增6.6%,经营利润20.3亿美元同增23.1%,不考虑/考虑生物公允价值调整归母净利13.8/14.7亿美元同增31.7%/55.4%;其中Q4单季实现营收69.1亿美元同增14.8%,经营利润7.4亿美元同增66.5%,不考虑/考虑生物公允价值调整归母净利5.6/5.9亿美元同增92.4%/93.8%。

美国业务:盈利持续大幅增长,20年业绩弹性有望进一步释放。

FY19营收131.6亿美元同降0.2%,经营利润9.3亿美元同增51.5%;其中Q4单季营收36.2亿美元同增1.4%,经营利润4.3亿美元同增106.2%。

1、生猪养殖:史密斯菲尔德年出栏约1700万头,19年经营利润0.83亿美元,较18年增长2.3亿美元,其中19Q4单季盈利0.57亿美元,较18Q4增长1.25亿美元,主要受益于有效的对冲策略使生猪养殖盈利大幅增长,持续贡献利润弹性。此外,欧洲业务也由于非瘟导致高猪价带来近1亿美元的利润增量。

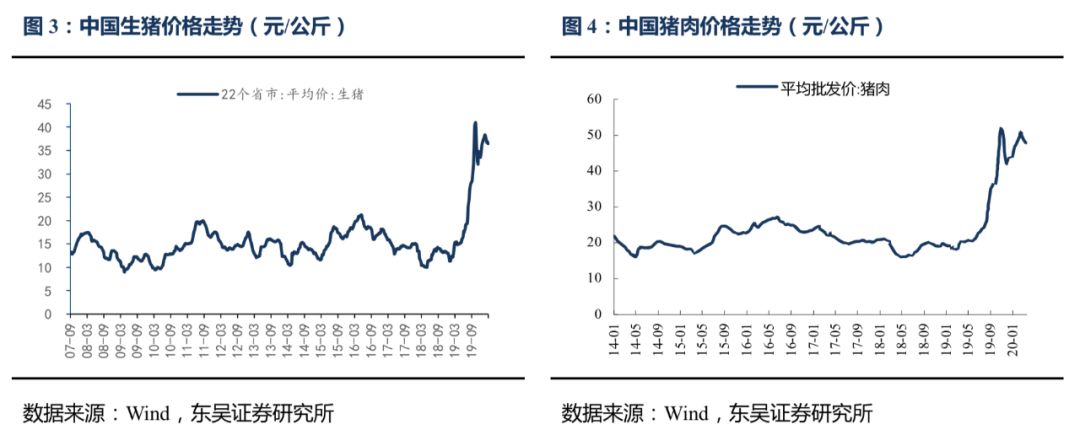

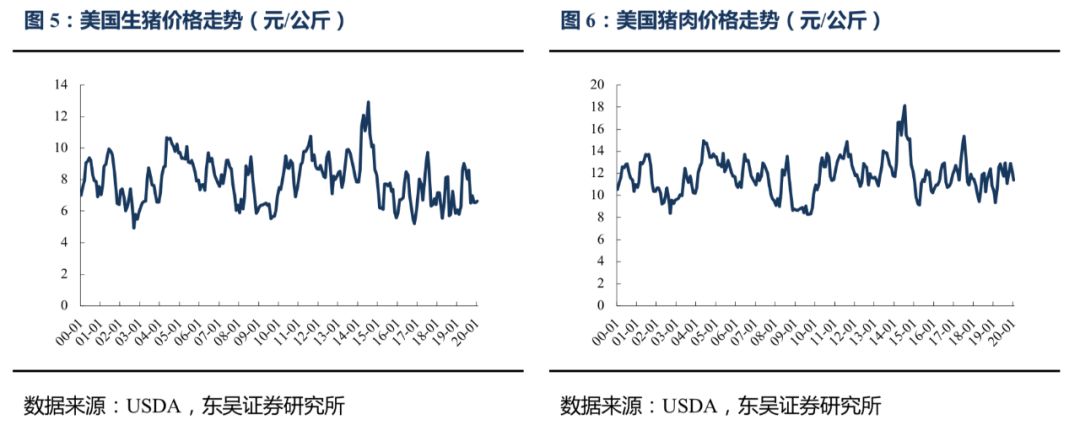

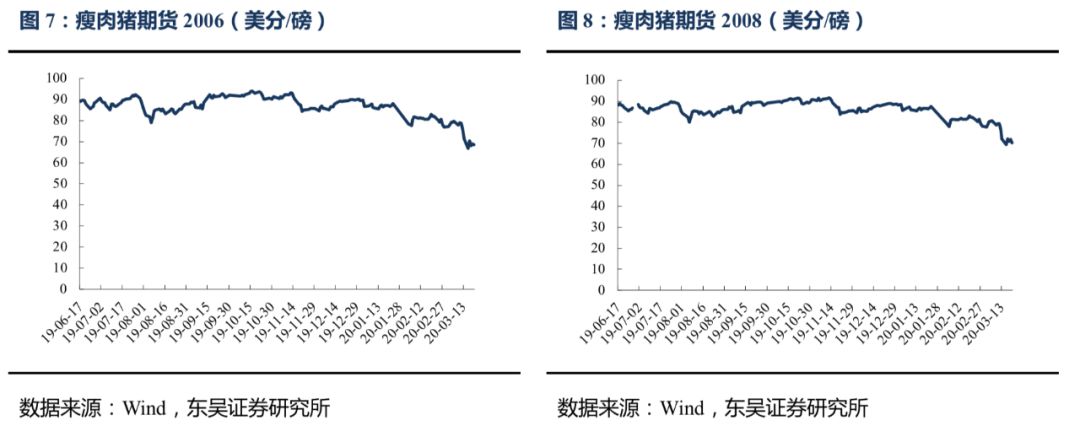

目前美国生猪价格约1.2美元/公斤(8.3人民币/公斤),与中国生猪价差超过4倍(中国生猪价格36.4人民币/公斤),且20年全年中国猪价均将保持高位运行,中美猪肉贸易量增有望联动抬升美国猪价。同时,考虑到19Q1大幅亏损1.6亿美元形成低基数,20Q1生猪养殖板块有望进一步贡献利润弹性。此外,公司继续积极执行对冲策略,有效降低养殖波动风险。

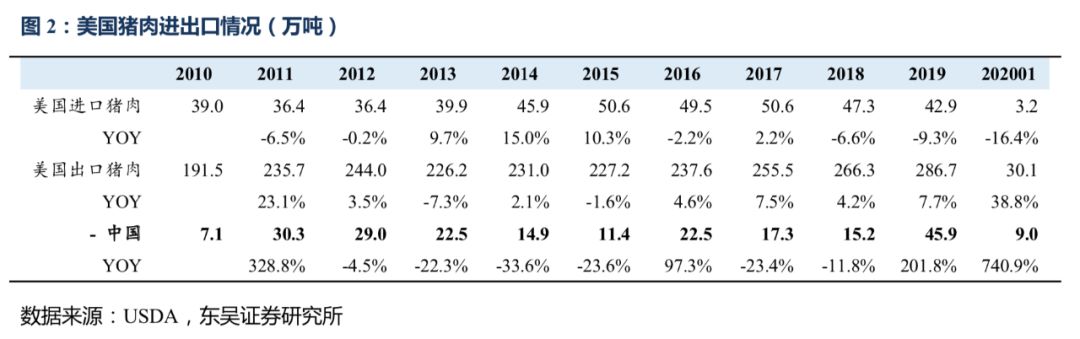

2、生鲜肉:史密斯菲尔德年屠宰约3400万头、生鲜肉销量约380万吨,19年经营利润1.5亿美元,较18年增长1亿美元,其中19Q4单季大幅盈利1.7亿美元。自19Q3开始受益于对中国出口顺畅(我们测算19年万洲体系肉类贸易量近40万吨,其中下半年贸易量超过30万吨),一方面通过贸易价差套利,另一方面改善美国本土生猪和猪肉的价差,生鲜肉板块亏损显著收窄至几近盈亏平衡,并在四季度实现大幅盈利。

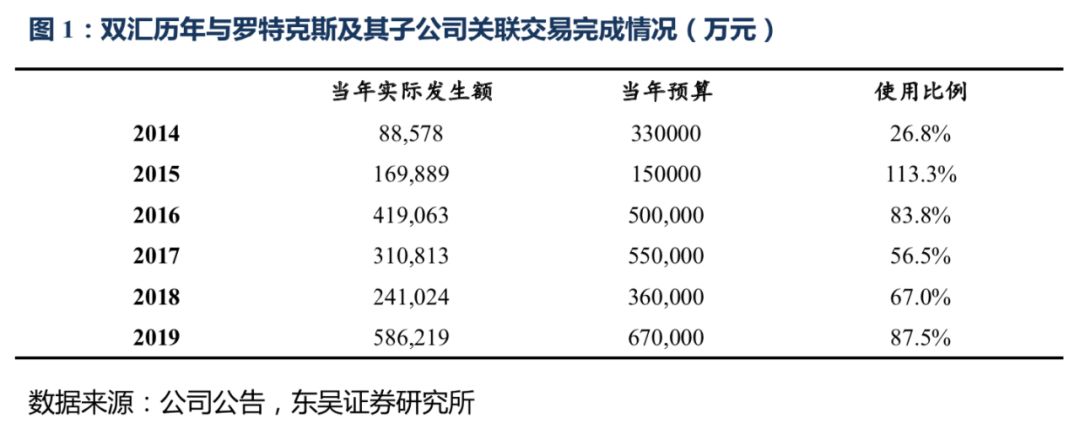

20年来看,根据双汇发布的关联交易预算,20年相关关联交易额预计高达175亿元,历年关联预算完成比例在60%-90%,假定完成80%,折合进口肉约80万吨(其中来自美国的猪肉占大头)。预计生鲜肉业务将直接通过出口猪肉增厚利润,间接通过出口进一步改善本土肉价,20年盈利能力大幅提升,有望达到历史高位,且并未看到新冠卫生事件对猪肉贸易的影响。

3、肉制品:史密斯菲尔德年销量约140万吨,19年经营利润8.47亿美元同增7.9%,其中19Q4单季盈利2.46亿美元同增7.4%。由于肉制品以成本加成方式定价,利润率基本保持稳定。

目前卫生事件虽然已扩散至海外,但肉制品具有刚性需求的属性。从中国的表现来看,卫生事件期间虽然餐饮渠道受限,但家庭端的消费不降反升,美国肉制品餐饮渠道占比约25-30%,卫生事件的冲击对整体销量影响不大,预计20年将保持稳定增长。

中国双汇:进口肉贡献屠宰弹性,肉制品利润率将保持稳定。

FY19营收87.6亿美元同增19.5%,经营利润9.6亿美元同增3.8%;其中Q4单季营收26.4亿美元同增49.3%,经营利润2.5亿美元同增19.2%。

1、屠宰:双汇全年屠宰1320万头同降19%,生鲜肉销量148.5万吨同降3.1%,经营利润2.6亿美元同增46.4%,其中19Q4单季屠宰193万头同降54.9%,生鲜肉销量36.7万吨同降4.5%,盈利0.7亿美元同增28.3%,单吨利润1287元人民币,持续历史高位水平。19年利润大增部分主要来自于下半年的进口肉及储备冻肉投放,全年万洲体系关联交易58.6亿人民币,其中Q1/Q2/Q3/Q4分别为3.3/11.7/19.1/24.4亿人民币,20年175亿的关联交易预算将进一步贡献利润弹性。

2、肉制品:双汇全年肉制品销量160.2万吨持平,经营利润6.7亿美元同降5.5%,其中19Q4单季肉制品销量38.3万吨同降0.9%,盈利1.8亿美元同增18.9%,Q4利润率19.3%基本符合预期,主要由于:1)提价,从18年年底迄今共计提价6次,累计幅度达到20%,提价成效陆续显现;2)进口肉有一部分作为原料降本;3)低成本库存肉运用,19Q4库存88亿人民币同增108%,也将为后续的成本端提供一定支撑;4)通过技术创新、工艺创新、流程创新等进一步消化成本上涨的压力。

卫生事件影响来看:1)鸡价在Q1大幅下跌,成本压力进一步释放;2)由于肉制品具备囤货属性,商超渠道动销提速、大幅增长,而受到冲击最大的餐饮、学校渠道占比仅10-15%。此外,我们预计20年下半年猪肉价格将开始缓慢地小幅回落,成本端将释放部分利润,部分投入到市场渠道,进一步激活消费属性,为肉制品的长期成长蓄势。

进口关税有望下调,进一步贡献利润弹性。

从18年开始我国对美进口猪肉三次加征关税后19年关税累计达到72%。20年开始关税出现3次调整,目前对美关税63%,且自3月2日起,接受相关中国境内企业申请,在一定期限内不再加征我对美301措施反制关税,即若申请核准后对美关税有望调整至33%(基础关税8%+反制美232措施所加征的25%)。若关税降至33%,进口肉理论价差将从约2万元/吨扩大至2.5万元/吨,超历史高位的进口量、结合内外价差,产生的套利收益将非常大。

盈利预测与投资建议

我们预计19-21年公司实现营收265.8/260.6/264.6亿美元,同增10.2%/-2.0%/1.5%;归母净利17.1/17.1/17.2亿美元,同增16.7%/0.2%/0.6%,当前股价对应PE为7.3X/7.3X/7.3X,在20年中国猪价保持高位运行的情况下,万洲体系的猪肉贸易量将继续创新高,带动利润弹性释放,目前由于港股市场受海外波动,万洲国际对应20年估值仅7倍,维持“买入”评级!

风险提示

猪价波动,中美贸易,产品调整乏力,汇率波动

(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP