东北证券:碧桂园服务(06098)2019业绩略超预期,在管面积同比增加,维持“买入”评级

本文来自“东北地产研究”

碧桂园服务(06098)公布2019年全年业绩,实现营业收入96.45亿元,同比增长106%;若剔除三供一业业务,年内收入为81.30亿元,增幅约74%;年内净利润由2018年同期的9.34亿元上升至17.18亿元,同比增长84%。

业绩如期兑现,结构不断改善。截止至2019年底,公司在管面积达2.76亿平米,较2018年底增长约9500万平米;合同管理面积6.85亿平米,储备面积与在管面积比值约为1.47倍。快速增长的在管面积带来基础服务收入的规模扩张,2019年公司录得基础服务收入58.17亿元,同比大幅增长69%。剔除三供一业业务后,基础服务、业主增值服务、非业主增值服务在收入中占比分别为72%、11%、18%;在毛利中占比60%、20%、20%,公司在维持基础服务占据收入、利润的主要来源的前提下,非业主增值服务收入、利润占比有所下降,结构进一步改善。此外,我们的模型显示未来3年公司在管社区中交付时间不满3年的项目比例将保持较高水平,有助于公司维持可观的基础服务毛利率,结合业主增值服务、非业主增值服务收入结构的改善,剔除三供一业后的综合毛利率有望维持行业中较高位置。

三供一业迈入实质阶段,有望成为第二个增长极。2019年,公司三供一业业务合计贡献收入15.15亿元,其中供热业务9.9亿元,物业业务5.25亿元,且均实现盈利:供热、物业管理业务分别实现毛利率6.0%、13.4%,净利率为2.7%,5.4%;合计接管面积已达1.21亿平米。公司在三供一业业务具备先发优势,随着对业务模式的持续探索,未来有望在服务内容上进一步深挖,使之成为公司业绩增长的第二极。

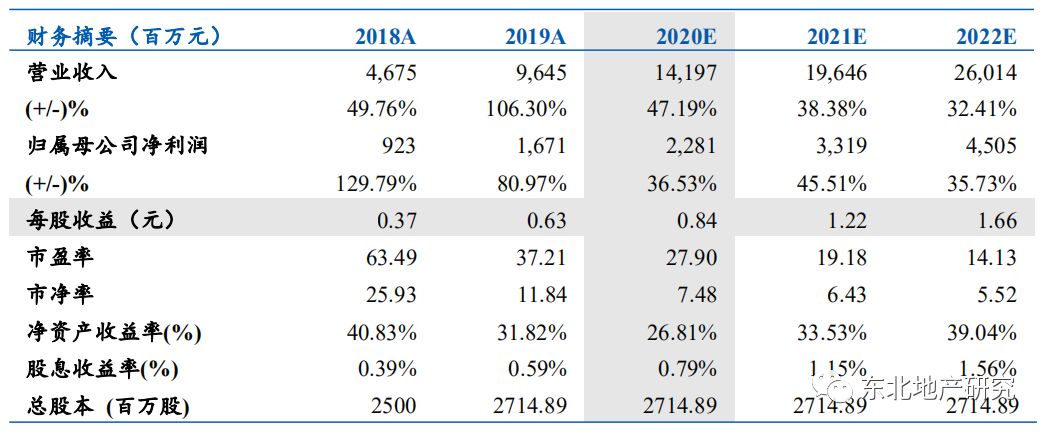

维持公司买入评级,考虑到公司三供一业业务带来的增量收入和在管面积的确定性快速增长,我们上调公司2020、2021、2022年EPS至0.84、1.22、1.66元,对应的PE为27.9、19.2、14.1倍,上调目标价至40.75港元,维持2021年30倍的估值水平。

风险提示:非业主增值服务受公共卫生事件影响;关联方销售不及预期

(编辑:彭谢辉)

扫码下载智通APP

扫码下载智通APP