熔断,还真和桥水有关

本文源自“全天候见闻”微信公众号。

“成熟的资本市场”——欧美股市、期指、油价、黄金,近期都太不成熟了,动不动就熔断,暴涨暴跌,“头天跌熔断,第二天涨熔断”的戏码都连着演了几遍。

到最后,风险资产跟避险资产一起跌,传统的经济理论一概不管用,简直逼死经济学家了。

看看美股,自2月中旬触顶以来,道琼斯指数每天上串下跳,有六天下跌了1000多点,同时又有四天反弹至少1000点。

是因为石油价格战?是因为公共卫生事件?好像这些都是原因,但仔细分析这些原因好像又都不能完全解释这么巨大的波动性。

经历过1929年大萧条、珍珠港事件、1987年股灾,美股各种大风大浪都见过了,但从来没有一次行情像现在这么动荡,历史上4次熔断就让我们见识了3次。

问题到底在哪里?

01 桥水的锅还没有卸下

尽管桥水基金昨天亮出了仓位,驳斥了公司爆仓的传言。但市场如此动荡不安,依然有一口“老锅”可能需要桥水基金背上,这就是桥水基金的风险平价基金。

为什么是老锅?因为桥水的风险平价基金已经几十年的历史了。

所谓的风险平价基金,是目前华尔街最为流行的对冲基金模式。与传统资产组合“6股4债”的分配比例不同,平价基金(Risk Parity或又称volatility-targeting)强调的不是配置资产,而是根据资产的波动率(volatility)属性来配置风险。

08年金融危机时,由于压准方向,桥水旗下Pure Alpha策略基金大涨10%,而当时标普500跌幅近40%。

随后的几次危机中,桥水基金都是迎难而上,并且取得了辉煌成绩。

有人成功就有人模仿,跟平价基金类似的程序化交易基金大量涌现,逐渐成为了市场主流的投资策略。到2018年的时候,类似的资产配置仅在美国管理的总金额就高达1.5万亿美元。

这些基金的策略并不怎么关注基本面,只是跟随价格的波动,调整头寸的特定算法也是提前规定好的。

平价基金配置风险的方式严重依赖各资产间的历史数据和历史关系,并会根据风险变化情况,自动重新配置资产,以达到风险配置再平衡的目的。

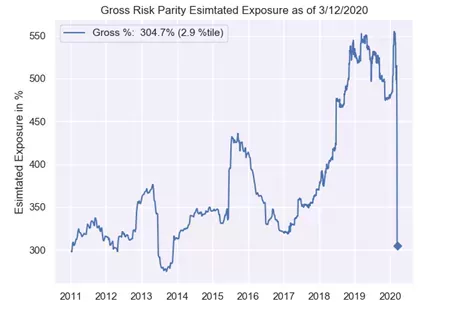

同时,为了利益最大化,还会加不小的杠杆。

问题就出在了自动配置资产以及杠杆上面。

当大量的资产配置采用了相同或者相似的方法,并且市场发生重大变化时,应对市场的反应就会高度雷同。

你卖啥,我就卖啥;你买啥,我也买啥。

以往,作为风险资产的股票跌了,那么平价基金会自动降低股票跌仓位,同时补仓避险资产,比如债券、黄金。

但到了3月的第二周,在美股继续下跌的背景下,美债和黄金也开始纷纷跳水,金价跌幅达到了单周8.6%,是近10年来最大的一个单周的跌幅,10Y美债收益率也从低点的0.54%攀升至3月18日的1.18%,上升64个BP。

传统避险品种失灵。几乎所有的资产都被“通杀”。

加上杠杆的作用,平价基金就面临了巨亏的风险。此时平价基金就必须被迫平仓,降低杠杆水平以减少损失。

据摩根大通的报告,光是2月23日这一周(今年以来最糟糕的一周),就有超过1000亿美元的抛售来源于这种策略。

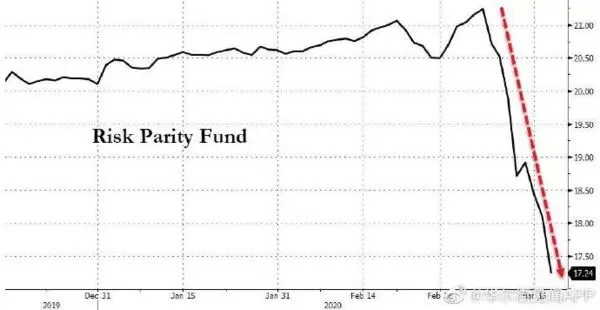

(近期平价基金表现惨淡)

02 波动率抛售的自我循环强化

值得注意的是,这种基于波动率变化的交易策略还在不断自我循环,持续加强这种破坏趋势。

波士顿梅隆投资公司(Mellon Investments)的高级投资组合经理克罗斯(Croce)就这样描述他们的操作:他从2月初开始抛售股票,并在3月2日当周继续抛售,因为市场整体的抛售都在加速。“很明显,风险上升时我该怎么办?我必须减少头寸。所有这些操作都是根据我们提供给计算机的指令列表进行的。”

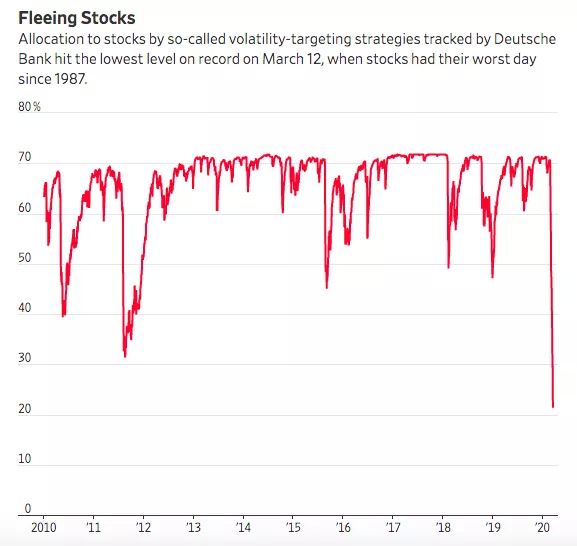

德意志银行跟踪的数据就更直白了,平价基金的股票头寸自股市大跌以来,已经从70%以上,削减到20%出头(截至3月12日)。

仓位砍掉了50个百分点,而且大多数是不计成本的剁仓,股市不跌才奇怪了。

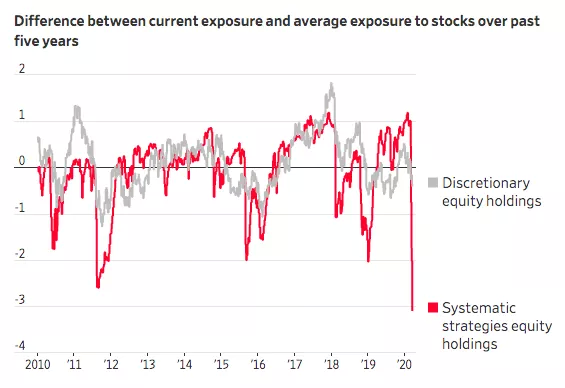

采取这种系统卖出策略的基金,卖出的股票头寸也远远超过其他基金。

果然是木有感情的机器人,卖起股票来比正常的基金经理狠多了。

与头寸同步暴跌的,是平价基金的杠杆水平。加杠杆死得快的道理大家都懂。

现在的市场情况非常接近“明斯基时刻”——好日子过久了,最终会滋生不稳定。好日子的时候,投资者敢于冒险;好日子的时间越长,投资者冒险越多,直到过度冒险。最终导致资产价值的崩溃。

其实不只是基金,现在越来越多的投资者依赖计算机化交易。最重要的观察指标就是波动率(volatility)和动量(momentum)。这种计算机化的交易,会促成大量同质化的交易,不只在下跌行情如此,上涨行情中也一样。

以上周五(3月13日)的道琼斯指数为例,收盘前的半小时,指数惊天反击。道琼斯指数上涨了近2000点,涨幅达到9.4%,创下了自2008年以来的最大单日涨幅。

从后来交易商反馈的数据看,因为计算机化的投资指令,让买盘急剧增加,其中大部分发生在最后30分钟内,这次集中爆发推动指数上涨了1400点以上。

成也萧何,败也萧何。

这些基于波动率的许多技术交易策略,在过去11年的美股牛市中提振了市场。它像一只无形的手,不停地拉低波动率又推升波动率。当波动率下降,人们购买风险资产。现在波动率在上升,所以人们卖出风险资产。但这种集中卖出的结果,最终导致了市场的无序和剧烈动荡。(编辑:任白鸽)

扫码下载智通APP

扫码下载智通APP