新股消息 | 华夏视听再次递表港交所,影视制作业务毛利率达47%高于业内均值

智通财经APP获悉,据港交所3月19日披露,

华夏视听教育集团向港交所递交主板上市申请,麦格理和招商证券国际为其联席保荐人。据悉,该公司去年9月曾申请港股上市,目前显示资料已失效。

华夏视听是一家依托于影视制作业务与传媒及艺术专业高等教育业务等两大支柱业务的传媒集团。

据悉,该公司是中国民办电视节目制作行业的先驱之一,公司于往绩记录期间的所有制作节目首播时收视率全国排名第一。就公司制作的最后十部电视剧而言,其所有首播权甚至已在制作完成前卖出。在往绩记录期间,影视制作业务的毛利率为47.2%,而根据弗若斯特沙利文的统计,业内平均值仅为35.0%。

公司过往曾与业内一线编剧、制片人、导演及演员合作,包括张纪中、赵宝刚、胡军及陈乔恩。公司的品牌CathayMedia(华夏视听)制作的节目收视率一直高居不下。《影视同期声》于2000年、2002年及2003年获得全国电视栏目最高奖之一星光奖,及电视剧《天龙八部》于2004年在中国电视金鹰奖上摘得「十佳长篇电视剧优秀作品奖」、「最佳摄像奖」和「观众最喜爱电视剧男演员及女演员」,且电视剧《倚天屠龙记》于2019年获得「最佳原创节目奖」。

公司也在经营中国传媒大学南广学院(根据中国大学校友会的统计,2020年在中国传媒及艺术独立学院中排名第一)。根据弗若斯特沙利文的统计,2018/2019学年传媒及艺术相关专业在校学生有12,697名,旗下大学是中国第二大民办行业传媒及艺术高等教育提供商。于2019/2020学年,超过63,000名申请人角逐进入旗下大学,而最终仅4.3%获录取。

旗下大学由南京美亚及中国传媒大学(「中国传媒大学」)于2004年合作创办。于2019年7月,南京美亚及传媒大学南广学院与中国传媒大学订立终止协议,并向中国传媒大学一次性支付人民币160百万元。在教育部正式批准将独立学院转设为民办高等教育机构后,公司将开始以新学校名称南京传媒学院(拼音:Nanjing Chuanmei Xueyuan)登记为民办高等教育机构的流程。

业务模式

公司在影视制作业务中制作各种内容以通过有线网络、互联网和银屏发行。

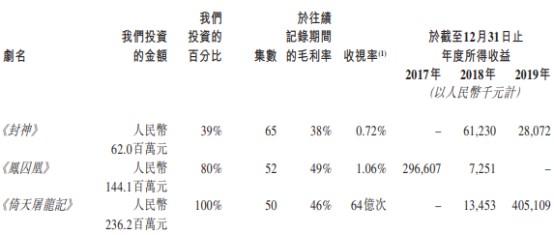

公司有三部电视剧于往绩记录期间进行首播,即2019年湖南卫视及芒果卫视的《封神》、2018年爱奇艺的《凤囚凰》以及2019年腾讯视频的《倚天屠龙记》。下表载列有关该等电视剧的资料。

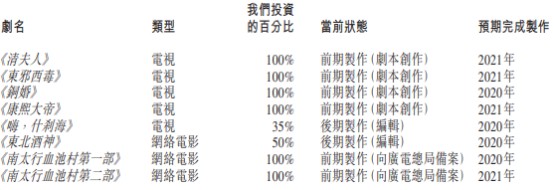

此外,公司正在制作五部电视剧及三部适合在线观看的网络电影。

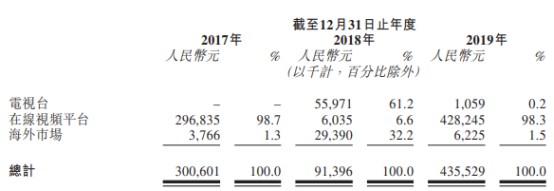

于公司所有的客户中,在线视频平台为公司重要的发行渠道,截至2017年及2019年12月31日止年度,产生的收益占影视制作业务总收益98%以上。下表载列往绩记录期间公司的影视制作业务按发行渠道划分的收益贡献的明细:

于大多数情况下,公司与电视台及在线视频平台订约,以于首播后两至八年期间播放公司的节目。总集数范围预先厘定的授权费一般按集数磋商。授权费可分期支付-客户通常于签订合约及审阅若干基础文件(例如,公司的营业执照)后支付占总价20%至30%的第一期分期付款(公司于资产负债表中将其确认为合约负债),其后于交付母带时支付另外30%至40%,并于电视节目已播放或可在线收看后支付余额。

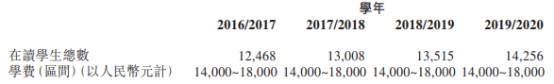

于教育业务方面,公司运营中国传媒大学南广学院,专注于传媒和艺术相关专业。下表载列相关学年本科课程学习的在读学生人数及学费:

行业机遇

根据弗若斯特沙利文的统计,中国传媒行业的总收益从2014年的人民币12,359亿元快速增长至2018年的人民币20,960亿元,复合年增长率为14.1%。在整个媒体业务中,中国对优质内容的需求日益殷切。

就教育行业而言,民办传媒及艺术高等教育行业实现快速增长。于2018/2019学年,中国有1.0百万名学生角逐传媒及艺术大学提供的0.6百万个名额。受对人才及媒体专业人士的殷切需求所推动,民办传媒及艺术高等教育享有优质学费架构,2018/2019学年可向每位学生平均收取人民币19,029元,而中国普通民办高等教育向每位学生收取学费的平均值为人民币13,530元。加上学生群体规模日益壮大,民办传媒及艺术高等教育的总市场规模从2014年的人民币89亿元增长至2018年的人民币129亿元,且预期于2023年进一步增长至人民币181亿元。

主要财务数据

于2017年、2018年及2019年,公司的总收益分别为人民币5.57亿元、人民币3.68亿元及人民币7.47亿元,而利润分别为人民币1.81亿元、人民币1.49亿元及人民币1.95亿元。

公司的高等教育业务于往绩记录期间稳定增长。高等教育业务产生的收益从2017年的人民币2.56亿元增至2018年的人民币2.77亿元,再增至2019年的人民币3.12亿元。另一方面,公司的影视制作业务于往绩记录期间因公司每年的作品数量有限以及使制作及交付延迟的行业政策的意外变动而呈波动状态。公司的影视制作业务于2017年、2018年及2019年分别产生收益人民币3.01亿元、人民币9140万元及人民币4.36亿元。

风险因素

公司的重大风险因素包括:

公司的影视制作业务主要依赖于(包括其他因素)观众接受度,这极难预测,因此存在固有风险;公司的影视制作业务取决于每年发行的少数新片能否成功,任何一个商业失败能对公司造成重大不利影响,且此模式令公司来自影视制作业务的收益呈现明显的季节性波动;旗下大学最近终止与中国传媒大学的合作协议,在终止与中国传媒大学合作后,公司在学生入学及就业方面将面临重大不确定因素。

募资用途

据招股书,公司募集资金的主要用途是:

用于投资制作高质素内容;用于改善或扩大旗下大学容量、设施及教育设备;用于收购传媒及艺术高等教育机构或培训机构,以补充公司传媒及艺术教育业务;用作营运资金及其他一般企业用途。

扫码下载智通APP

扫码下载智通APP