如果不是流动性问题,美联储才面临着最大的无奈

本文来自Refinitiv路孚特 ,为东北证券首席经济学家付鹏受邀为Refinitiv路孚特撰写的专栏文章。

专栏正文

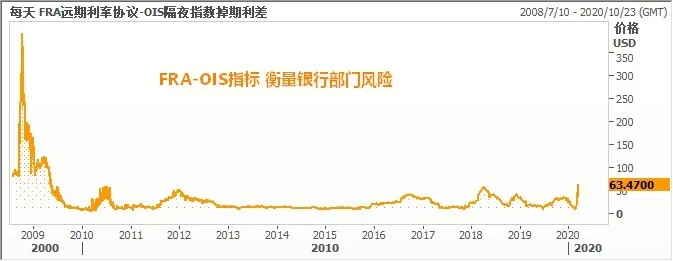

不是所有的抛售都是流动性危机,流动性危机的定义要看货币市场的停摆,现在可以看到一定的流动性开始出现收紧迹象,但是远达不到2008年那种货币市场停滞、各种利率掉期、互换,以及货币市场融资断裂的情况;

图:IRS-LIBOR利差(数据来源:路孚Eikon)

图:FRA-OIS利差(数据来源:路孚Eikon)

图:LIBOR-OIS利差(数据来源:路孚Eikon)

图:欧元美元三个月CCSWAP利差(数据来源:路孚Eikon)

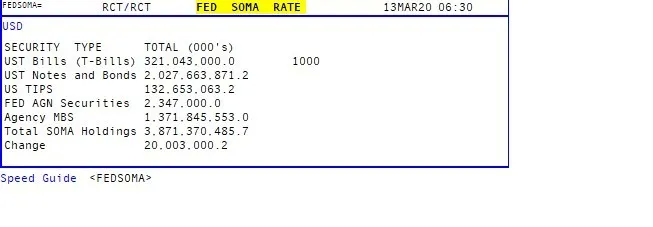

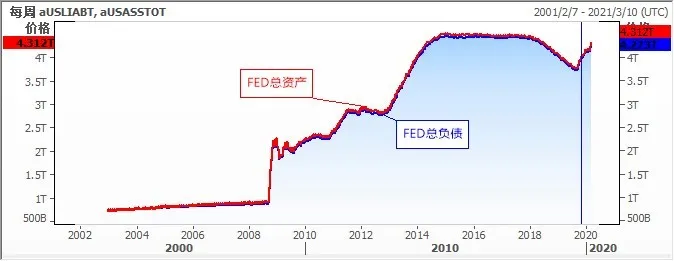

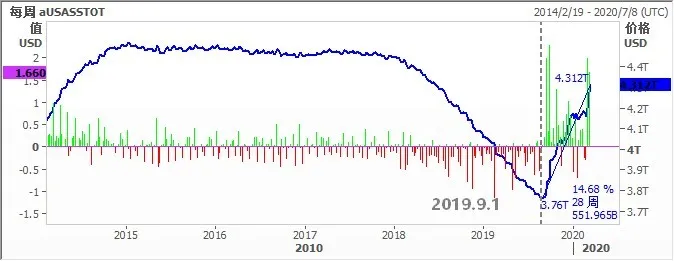

美联储金融危机后SOMA账户的回购机制一直保持正常,随时可以加大回购市场规模,这些操作其实一直都在,FED随时可以进行规模更大的回购操作,加上美联储将最初为短期票据推出的600亿美元储备金管理购买扩大至更长的时间期,事实上美联储早就开始了所谓了的资产负债表扩张,重回量化宽松的模式;

图:美联储资产负债表从2019年9月就已经再次的扩张(数据来源:路孚Eikon)

美联储维持流动性、充当最后借款人以保持金融机构之间流动性稳定的这个职责和角色在金融危机后一直都在。目前并不是类似2008年那种流动性危机的被动性资产负债表调整引发的抛售,对于权益市场而言,FED可以做的事情并不多。现在就如同债券市场远端隐含的一样,面对着潜在的衰退和长期通缩的预期,大家在快速、主动地收缩管理自己的资产负债表进行防御,而目前债券市场曲线的挑战是大问题,超低收益率且扁平的曲线不仅反映了宏观远期的定价,也造成了巨大的微观上债券交易和配置的麻烦。

推荐阅读

真正担心的是目前的债券曲线结构

过于扁平的债券收益率曲线,并且还是极低的利率水平,甚至连通胀保值债券长端收益率也完全抹平,宏观含义上大家做出了一个长期衰退、长期无增长、无通胀的定价,这也是史无前例的情况,对于大量的权益端组合来说,当然这种定价和配置的麻烦也同样存在;

美债不是其他的债券市场,而是全球之锚,是巨大的全球资产负债表中需要配置的资产端。美债的定位与类似欧洲或日本有着非常大的区别,如果美债收益率过低,超低利率的扁平化的美债收益率曲线,已经没有了足够的久期的收益,使得很多长期资金无法在美债市场上进行配置,这就是一个大的问题,巨大的全球资产端如何配置?是否需要做出调整?如何调整?这都是不曾面临的情况。

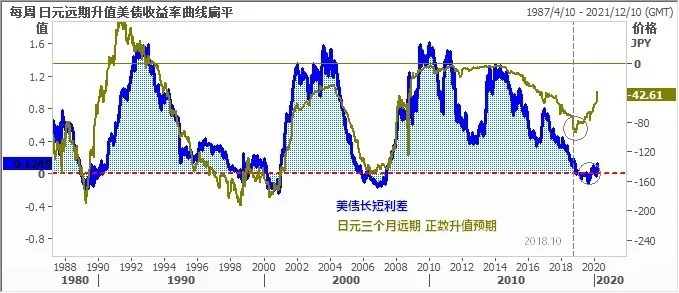

欧洲可以负利率,日本可以负利率,负债端通过carry加上basis swap来获取美债套利的收益,要么干脆就敞口汇率风险,来获得额外收益,资产端美债收益各个期限扁平化下沉,本身美债收益率下降就会进一步缩小和负利率之间的利差,而这会导致汇率部分出现类似日元升值或欧元升值的现象,这相当于敞口部分的负债端升值,资产端收益率曲线无法进一步配置;

图:日元远期隐含大幅度升值 而美债收益率曲线低利率扁平化(数据来源:路孚Eikon)

超低利率的扁平化的美债收益率曲线下,债券市场进一步买入的动力消退,需求方并不是不想买,而是不知道该买什么怎么买,交易行为迷失了方向,这导致了债券市场迅速出现了交易快速萎缩的局面,其实并不是很多人理解的“流动性”紧张,而是超低利率扁平化的美收益率曲线逼得目前买家或债券持有者尤其是一些长期资金保险公司等,以及养老社保等债券配置盘的参与者现在没法做出下一步行动;

图:30年期TIPS通胀保值债券负收益率出现(数据来源:路孚Eikon)

图:纽约联储一级交易商美债交易对手规模大幅度增加(数据来源:路孚Eikon)

目前纽约联储一级交易商美债交易对手规模大幅度增加,而美债收益率也不再进一步的下行,市场对于美债买入的动力不足,需要防止出现股债双杀的局面,这个角色需要FED来承担,进行大比例的债券回购。由美联储承担最后的角色,才能够让目前一部分交易盘可以有买入的预期,压住美债收益率失控上行的可能。但是在收益率曲线扁平化这个问题上,则或许需要更多的财政来进行配合。(编辑:孟哲)

扫码下载智通APP

扫码下载智通APP