净利润同增36倍 丘钛科技(01478)价值为何带不动股价?

净利润同增36.7倍,然而股价却不为所动,丘钛科技(01478)的走势令人捉摸不透。

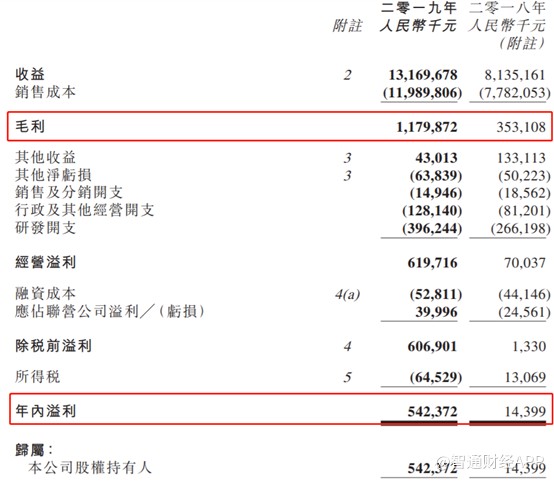

智通财经APP观察到,3月9日午间,丘钛科技发布了截至2019年12月31日的年度业绩,期内公司营业收入约为人民币131.7亿元(单位下同),较2018年度增长约61.9%。集团的溢利约为人民币5.42亿元,较2018年增长约3666.7%,也即2019年的净利润是2018年的37.66倍。

业绩发布后,9日午盘开盘随即拉升4个点,然后随后便一路下跌,收盘下跌5%,全天振幅近7%,随后10日和11日又分别录得8.5%和5%的振幅,两日累计仅涨0.36%。虽然从成交量上看并没有明显放大,但是长长的上下影线却也展示出了激烈的多空对决。那么是什么原因阻止了其股价上涨呢?

行情来源:智通财经

37倍净利增长的真实“含金量”

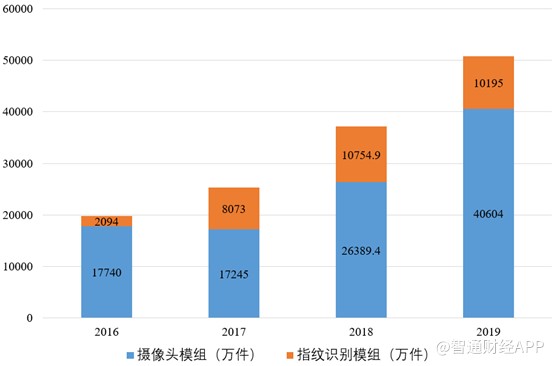

丘钛科技于2007年由何宁宁创立,2008年开始规模量产手机摄像头模组,2014年登陆港交所后,开始业务扩张策略,并于2015年布局了指纹识别模组业务。该公司产品路线比较清晰,发展到现在,主要业务及产品有两块,分别为摄像头模组及指纹识别模组。

智通财经APP了解到,2019年丘钛科技执行三大策略:扩大销售规模、优化客户结构、改善产品结构。2019年,丘钛科技在收入上实现了61.9%高速增长,而净利润大幅增长首先要归功于毛利润。期内实现毛利润11.8亿元,同比增长234.1%,毛利率由2018年的4.3%增长至月9%。虽然在毛利率只有不到5个点的提升,但是因为2019年的净利润基数比较小只有1440万元,毛利润的绝对数字为净利润的增长速度提供了广阔空间。

毛利润的增长主要得益于期内摄像头模组产能规模大幅提升,销售数量大幅提升,保持较高产能利用率,令边际成本大幅下降;另外生产自动化改造升级取得初步效果,使得生产人员明显减少降低了人工成本;最后是高端产品比例提升,附加值提升,综合来看提升了毛利率。

从产品结构看,摄像头模组依旧为公司的核心产品,且占比继续提升。2019年摄像头模组销售数量约40604万件,同比增长53.9%,其中1000万像素及以上的摄像头模组销售数量为21844万件,较2018年的11472万件同比增长90.4%。而指纹识别模组销量约为10195万件,同比微跌5.2%。

摄像头模组销量大幅增长的主要原因是多摄像头模组设计继续成为智能手机的主流选择,2019年5G建设速度加快,换机预期越来越强,虽然整体手机销量有所下滑,但是摄像头模组需求量比较强劲。

而因产品结构变化带来毛利率增长的逻辑在于高端产品占比提升明显,期内1000万像素及以上摄像头模组销售占比约为53.5%,较2018年同期43.5%提升10.3个百分点,其中2019年下半年更是达到了59.5%;屏下指纹识别模组占指纹识别模组销量比约为49.3%,较2018年同期11.8%增加37.5个百分点。由于高端产品占比提升,使得年内摄像头模组平均售价由23.86元提升至25.52元,指纹识别模组单价更是从17.1元提升至27.06元,同比增加58.2%。

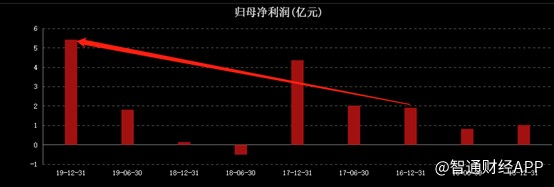

因此,2019年丘钛科技收入和利润大增的原因主要是产能增加,产品结构优化,成本降低的结果,但是实际上并没有净利润同比增加36.7倍这么厉害,拉长一下时间线便一目了然。

智通财经APP观察到,因为受到市场和贸易方面的影响,2018年丘钛科技业绩“折戟”,全年营业收入同比仅增加2.47%,毛利润“腰斩”,归母净利润上半年转为负,全年同比下滑96.7%,因此2019年是在极低基数上的“伪高增长”,只能称得上恢复元气之年。

换机预期强,横向竞争能力仍有待提升

对于投资者来讲,业绩一出,关心的重点便成了未来一年的预期,其中最大的驱动因素便是5G换机潮。

智通财经APP观察到,2017年四季度,全球智能手机出货量进入负增长,至今已有两年,可能原因是智能手机渗透率接近饱和,而且面对5G时代的到来,部分消费者选择延迟消费。不过这种负增长的趋势在2019年四季度有所缓和,主要原因便是2019年进入了5G建设的赛道。

据IDC预测,2020年全球智能手机出货量有望复苏,而5G手机成为主要带动因素,从4G手机渗透速度看,国内从2014年初开始至2016年底达到高峰,将近三年。若从2019年算起,5G手机在2020年和2021年两年内加快渗透。

而且新型机在摄像头数量和像素方面提升明显,智通财经APP了解到,2019年智能手机平均单机摄像头数量达到2.9个,2020年预计将达到3.2个。像素方面,目前3000万及以上普及率越来越高,近期小米的新产品像素达到1亿。伴随着多摄像头模组手机的增多,以及对屏下指纹识别模组需求增加,未来两年对于丘钛科技的产品需求仍将继续提升。

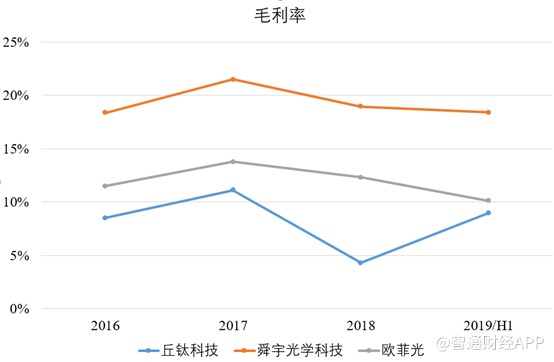

但是这并不意味着,丘钛科技就可以有恃无恐,丘钛科技的毛利率虽然大幅提升,但是在同业竞争中并不具备优势。据统计,按照2019年12月光模组的月出货量,欧菲光出货5900万排名第一,龙头地位稳固,其次为舜宇光学科技和丘钛科技,丘钛科技约为3500万,跟前两名差距较为明显,而且从利润率上也有差距。

智通财经APP观察到,2016年至2019年(全年/H1),舜宇光学科技(02382)毛利率约为19%左右,欧菲光近三年有所下滑,但也在10%以上,而丘钛科技只有2017年超过10%,在不具备龙头优势的情况下,想要进一步追赶,需要另辟蹊径。

因此综合来说,未来丘钛科技的业绩依旧有较强增长动能,但是几十倍的盈利增长不再会有,考虑到今年公共卫生事件影响,营收增速可能还会有所下滑。不过从目前的估值上看,最新数据显示PE为21倍,PB约为4倍,不论是纵向还是横向对比都不算高,具有关注价值。

扫码下载智通APP

扫码下载智通APP