新股消息 | 诺诚健华医药通过港交所聆讯,施一公为联合创始人

智通财经APP获悉,据港交所3月2日披露, 诺诚健华医药有限公司通过港交所聆讯,摩根士丹利和高盛为其联席保荐人。

诺诚健华是一家处于临床阶段的生物医药公司,致力于发现、开发及商业化潜在同类最佳或首创的用于治疗癌症及自身免疫性疾病的分子靶向药物。

根据弗若斯特沙利文的报告,2018年,全球肿瘤药物市场规模达到1,281亿美元,而自身免疫药物的全球市场规模则达到1,137亿美元。

公司的特色产品为处于临床阶段及涵盖了-主要癌症适应症的三种高分化型或新型候选药物,包括奥布替尼(BTK抑制剂)、ICP-192(泛FGFR抑制剂)及ICP-105(FGFR4抑制剂)。公司正研究将此等候选药物用于单一疗法,以及探索用于与标准疗法或其他疗法相结合的潜力。公司也正在开发用于治疗由B细胞或T细胞功能异常引起的自身免疫疾病的多种候选药物,包括奥布替尼及ICP-330(TYK2抑制剂)。

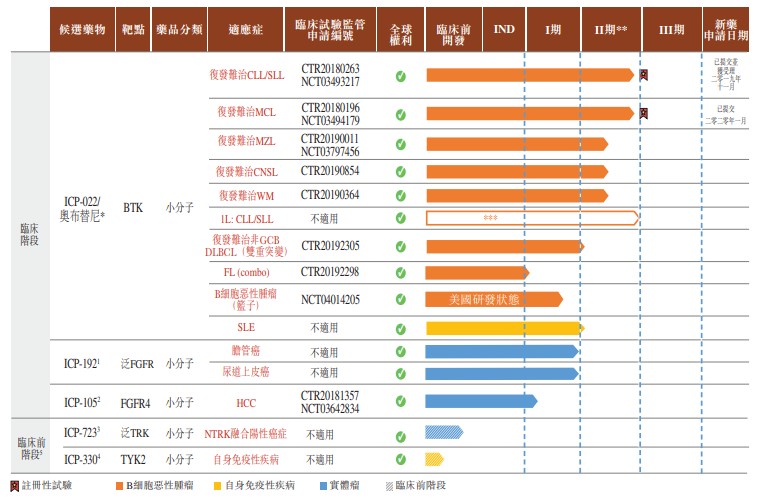

候选药物

公司目前有九种高分化型及新型候选药物,包括一种复发难治CLL/SLL的新药申请提交予NMPA并获受理及MCL的新药申请提交予NMPA的候选药物、两种处于I/II期试验的候选药物及六种处于IND准备阶段的候选药物。

选药物面对全球获批准药物及临床阶段候选药物的竞争:奥布替尼面对来自第一代BTK抑制剂的竞争,如强生╱Abbvie的ibrutinib,以及面对来自第二代BTK抑制剂的竞争,如AstraZeneca的阿卡布韦尼布及BeiGene的zanubrutinib,相比起第一代BTK抑制剂,第二代已显示出疗效及较低脱靶活性。

ICP-192面对来自全球首个获批的泛FGFR抑制剂erdafitinib的竞争,以及面对来自其他临床阶段候选药物的竞争,如Janssen的JNJ-42756493。目前全球并无已上市的FGFR4抑制剂,ICP-105面对来自临床阶段候选药物如BlueprintMedicines╱基石药业的BLU-554/CS3008的竞争。

其中,奥布替尼(ICP-022):目前正在中国及美国的广泛临床计划中接受评估的一种潜在同类最佳、高选择性及不可逆BTK抑制剂,用于治疗多种B细胞恶性肿瘤及自身免疫性疾病。公司正在从开展的注册性试验中以评估奥布替尼针对两种适应症(复发难治慢性淋巴细胞白血病或小淋巴细胞淋巴瘤(CLL/SLL)及复发难治套细胞淋巴瘤(MCL))的疗效。复发难治CLL/SLL的新药申请已于2019年十一月提交予NMPA并获受理,复发难治MCL的新药申请已于2020年一月向NMPA提交。

公司目前正在广州建造一个占地50,000平方米的生产设施用于商业化大规模生产,年产能为十亿粒药片,预期将于2020年第四季度完工并准备接受检验。

公司已组建销售及营销领导团队,且正在扩大公司的商业化团队,公司预期截至2020年底将拥有80至90名销售代表,覆盖约300家全国领先的医院。假如奥布替尼获纳入国家医保目录,公司计划将商业化团队扩大至约150名销售代表并覆盖800多家顶级医院,以支持奥布替尼的市场扩展。

独家战略合作协议

诺诚健华的内部研发能力由全球知名的结构生物学家施一公博士(诺诚健华联合创始人兼科学顾问委员会主席)及癌症基因组学专家张泽民博士(诺诚健华科学顾问)提供支持。公司已分别与施一公博士及张泽民博士订立独家战略合作协议。

根据各有关协议,施一公博士及张泽民博士对该公司的研发活动提供若干协助和指导,合作费用视乎具体项目而单独确定。合作产生的知识产权将分配予负责开发该知识产权的一方,而共同或利用公司提供的关键资源所开发的知识产权的所有权将通过双方协定或依法确定。两份协议订有专有条文限制施一公博士及张泽民博士与任何第三方订立类似合作。

主要财务数据

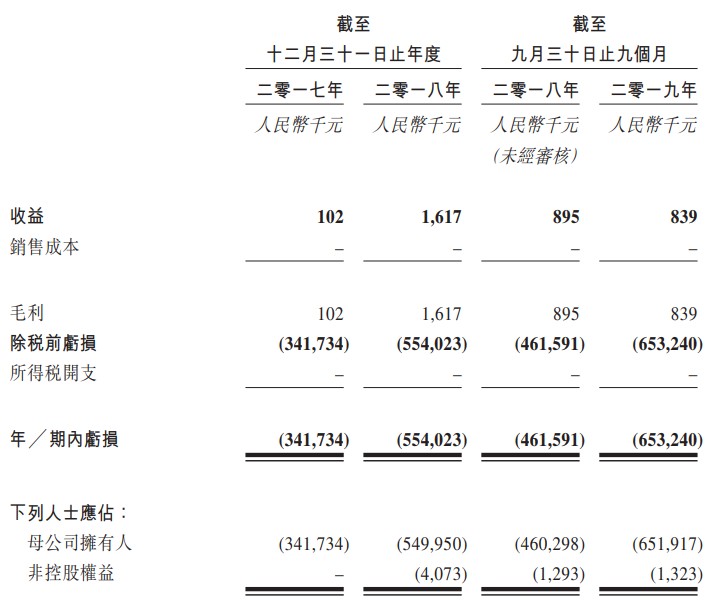

目前,公司的产品尚未获准进行商业销售,公司尚未从产品销售产生任何收益。自成立以来的各年度内,公司概未盈利并产生经营亏损,截至2017年12月31日止年度及截至2018年12月31日止年度,经营亏损分别为人民币3.42亿元及为人民币5.54亿元,且截至2018年及2019年9月30日止九个月,经营亏损分别为人民币4.62亿元及人民6.53亿元。公司绝大部分的经营亏损乃可转换可赎回优先股、研发开支及行政开支公平值变动所致。

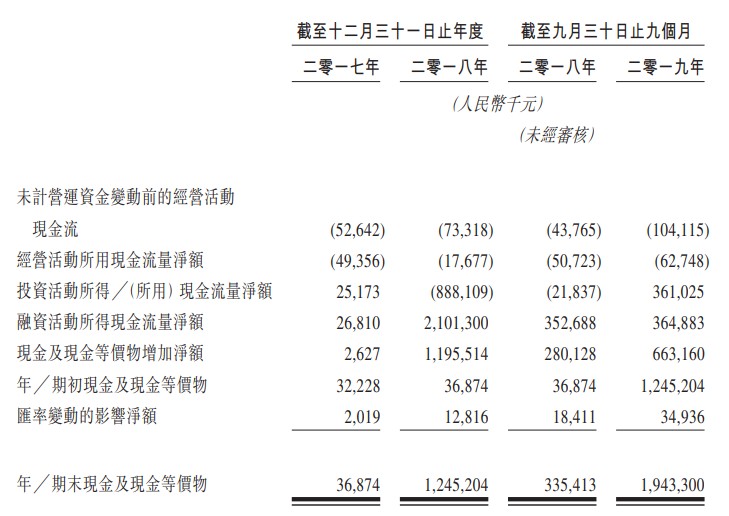

往绩记录期内,公司依赖股权及债务融资作为流动资金的主要来源。公司董事认为,经计及(i)各种可动用的财务资源(包括截至2019年9月30日现金及现金等价物人民币19.43亿元)、可动用融资等,(ii)后期候选药物(尤其是奥布替尼(ICP-022))预期商业化时间表,以及(iii)现金消耗率(即现金及银行结余除以经调整平均每月经营及投资活动所用现金净额),公司拥有充足的营运资金以应付至少未来12个月的成本(包括研发成本、业务发展及销售开支以及行政开支)的至少125%。

截至2017年及2018年12月31日止年度以及截至2019年9月30日止九个月,公司的研发开支分别为人民币6290万元、人民币1.5亿元及人民币1.48亿元。

竞争优势

公司旨在开发全球潜在同类最佳首创疗法的自主研发能力;潜在同类中最佳的用于治疗B细胞恶性肿瘤的后期阶段BTK抑制剂;潜在同类中最佳的泛FGFR及首款FGFR4抑制剂用以解决巨大未满足的医疗需求;潜在同类中首创的治疗SLE及其他自身免疫性疾病的BTK抑制剂;公司拥有知名及拥有丰富行业经验及专业科学知识的团队

业务策略

快速推进奥布替尼对于B细胞恶性肿瘤的临床研发并探索全球市场机遇;在中国及全球推进用于治疗FGFR信号异常实体瘤的ICP-192及ICP-105的研发;开发用于治疗自身免疫性疾病的奥布替尼及其他潜在候选药物;通过自主研发及业务发展提升公司的在研产品。

主要风险

公司的主要风险因素包括:

公司自成立以来已产生大量亏损净额及经营现金流出净额,且预计可见未来将继续产生亏损净额及经营现金流出净额,也可能始终无法盈利;公司可能需要额外的资金满足经营现金需求,但可能无法以公司可接受的条款获得融资,或根本无法获得融资;公司将需要获得额外融资为公司的营运提供资金,假如无法获得该等融资,或无法完成主要候选药物的开发及商业化;筹集额外资金可能导致股东的权益摊薄,限制公司的营运或要求公司放弃对技术或候选药物的权利;公司很大程度上依赖候选药物的成功(所有候选药物均处于临床前或临床开发阶段)。

扫码下载智通APP

扫码下载智通APP