预警!一场大风暴即将来临,创新高的美元大麻烦来了...

本文来自微信公众号“中金在线外汇网”。

周二(2月11日)欧市盘中,美元指数小幅走高,日内最高触及2019年10月10日以来新高98.92。

去年10月,美指一度抵达99.69的两年半,随后有所回吐年内部分涨幅,去年年底触及96.49的低位。然而,今年重新开启了美元“开挂”模式,一路狂飙,势不可挡。

然而如此强势的美元,可能有大麻烦了...

自从2019年11月1日,美国财政部公布的数据显示,美国联邦政府债务即美国国债的未偿余额突破了23万亿美元的大关后,美国国债依然在持续的破新高。

最新数据显示,美国联邦债务总额已经高达23.25万亿美元。

过去三年以来,这一数字增加了至少3万亿美元,美国经济已步入每年高达约万亿美元赤字的时代。

而美国债务经济模式的背后,则是美元作为全球储备货币地位驱使下,美国一些离美元“印钞机”最近的一些人,始终沉醉于美元的美梦中,不能自拔。这对全球任何一个市场而言,都是不公平的货币现象。也使美国经济隐藏了巨大的债务危机风险。

华尔街商品大王、亿万富翁吉姆·罗杰斯认为,在庞大的债务问题重压下,美国面临着比2008年金融海啸还要严重的一场危机,受美国债务及美股高估值的影响,美元资产(美股为代表)或将成为威胁。

而从当前全球债务水平、股市泡沫和流动性泛滥的情况来看,新的危机似乎已经离我们不远了。

2008年金融危机让“明斯基时刻”这个名词成为经济学家们热议的焦点,时至2020,“明斯基时刻”的讨论热度再度飙升,这是否预示着金融危机的噩梦将要重演?

“明斯基时刻”的到来?

按照经济学家海曼•明斯基(Hyman Minsky)的说法,所谓“明斯基时刻”,是指推动经济周期的主要因素为银行体系和信贷供应激增,而不是传统上更重要的企业与劳动力市场繁荣的时期。

明斯基认为,金融市场存在固有的不稳定性,一个异常漫长的牛市增长周期将刺激市场投机不对称上升,最终导致市场不稳定和崩溃。换句话说,在牛市期间,如果不计后果的投机行为持续出现,其产生的市场泡沫最终将导致一场危机。

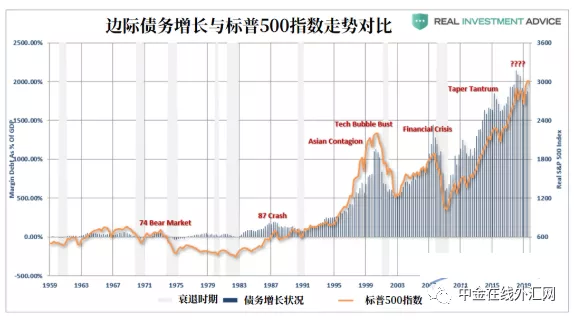

而按照明斯基的说法,在“明斯基时刻”来临之前,市场一般会长时间出现看涨性投机行为,这与散户和机构投资者背负的巨额债务有关。在这一时期,投资者可能会通过杠杆借钱进行投资,从而导致保证金债务飙升,自由现金水平降至负值。因此,负债和现金流水平,最能反映市场现状。

主流分析认为,保证金债务水平反映的是市场的“乐观态度”。在健康的经济增长周期早期阶段,通过杠杆推动市场上涨是正常的现象。但经济学家们普遍认为,目前全球经济已明显处于周期后期,投机性看涨行为在此时抵达顶峰,高杠杆负面影响就会凸显。一如明斯基所言:

“当投资者的心理与杠杆以及与市场流动性相关的问题发生冲突时,就会出现这种情况。这就好比点一根火柴,点燃一根炸药,然后把它扔进装满汽油的油罐车里——这就是‘明斯基时刻’”。

换句话说,“明斯基时刻”之所以发生,是因为投资者在繁荣时期或牛市期间进行了过度激进的投机,承担了额外的信贷风险。牛市持续的时间越长,投资者就会借越多的钱用于投资,推高市场波动率。

那么现在的债务水平到底如何呢?从数据上看,当前的债务杠杆水平比1999年或2007年要高得多,这一点也可以从标普500指数与保证金债务增长率的对比中看出。

正常情况下,经济是由消费驱动的,企业应该因生产目的举债,以满足日益增长的需求。因此,分析企业债务与基础经济增长的关系,可以让我们了解债务的杠杆水平。而举债的问题在于,高杠杆所产生的债务附加成本必须由企业的潜在现金流来偿还。

不幸的是,尽管资产价格已飙升至历史高点,但自2014年以来,美国企业整体利润一直持平。也就是说,除了投资者利用债务来从牛市的上涨中获利之外,企业也通过非生产性支出、股息发放和股票回购等方式大肆举债,这就等于自己亲手挖下了一个债务“大窟窿”。

此外,IMF一直在发布全球高债务水平和全球经济增长放缓的警告,这也在侧面证实了“明斯基时刻”的到来。

一方面,根据IMF发布的数据,全球约有15万亿美元的负收益率债券,资产价格与企业获利能力基本无关,且估值水平过高。另一方面,高风险的美国杠杆贷款市场规模已经增长到1.3万亿美元以上,而今天全球杠杆贷款市场的规模是2008年美国次贷市场规模的2.5倍,这些都是目前市场投机

谁是经济危机的幕后黑手?

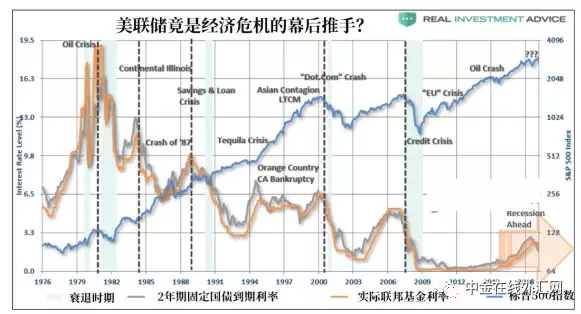

有不少“不良记录”。1970年后,美联储开始积极尝试通过货币政策来控制利率和通货膨胀,但有分析指出,自那之后市场反而开始失控——自上世纪70年代以来,美联储成为了众多重大金融事件背后的催化剂。如下图所示,当美联储将短期贷款利率提高到高于2年期固定国债到期利率的水平时,往往就会出现糟糕的情况。

那么现在呢?很不幸的是,美联储似乎正在“故技重施”。分析师约翰•奥瑟斯(John Authers)在近期一份报告中指出:

“为什么市场流动性看起来如此充足?与以往一样,我们要感谢各国央行,尤其是美联储。12个月前,美联储曾试图通过自动操作来缩减资产负债表上的资产规模,以稳定地限制流动性。然而,这种情况很快就改变了,美联储先是连续三次降息,继而在去年9月开始重新扩表,试图支撑回购市场。就过去12个月而言,根据CrossBorder的测量,美国市场流动性的增长规模为史上之最。”

要知道的是,在美国,美联储资产负债表的扩张与金融市场的投机风险之间存在明显的正相关性。奥瑟斯认为,从过去10年央行资产负债表增长幅度来看,市场流动性的“泛滥”状况十分明显。目前,全球央行的资产负债表已从2007年的约5万亿美元增至目前的21万亿美元。换句话说,央行的资产负债表相当于整个美国经济的规模。

2007年,全球股市市值为65万亿美元。2019年,全球股市市值达到85万亿美元,增加了20万亿美元,大致相当于央行资产负债表的扩张规模。流动性泛滥,似乎已经成为了股市新的危机。

压垮市场的最后一根稻草:过度自满

说到这,其实距离“明斯基时刻”的真正降临,就只差一条导火索:市场自满情绪。

尽管有许多迹象表明,全球信贷配置严重失衡,全球信贷风险定价存在严重错误,投资者和政策制定者似乎仍非常乐观。他们最不可能想到的是,我们可能会再次经历一次“明斯基时刻”(或者最不愿相信)——即对风险资产进行彻底的重新定价。这种盲目的乐观、自满,可能会给金融市场带来真正的压力。

总的来说,目前资产价格、杠杆率、债务均创历史新高,加之经济增长放缓,自满情绪却异常高涨,一切都在往不利的方向发展。

正如明斯基的那句名言那样:

“市场的记忆是短暂的,它们不断欺骗自己,让自己相信这一次会有所不同。”

可悲的是,从今天不断上升的经济和政治风险以及市场的虚假繁荣来看,明斯基很可能再次被证明是正确的。在这个周期中,出现又一个“明斯基时刻”似乎是不可避免的。(编辑:孟哲)

扫码下载智通APP

扫码下载智通APP