第二批集采结果曝光:石药(01093)百紫最低价中标,阿卡波糖原研报价降幅78%秒杀全场

本文来自微信公众号“ MedTrend医趋势”。

国家医保局今天(1月17日),上海联采办收集第二批药品集采企业申报资料并公布中标信息,医趋势在现场获得了一手信息。

本次集采是继“4+7”之后的第二批全国性药品集采,从“4+7”的11个城市直接扩展至全国。共涉及33个品种,采购总额超过87亿元,15种药品采购额过亿元,其中阿卡波糖采购额最高,达29亿元。

医趋势在现场了解到:

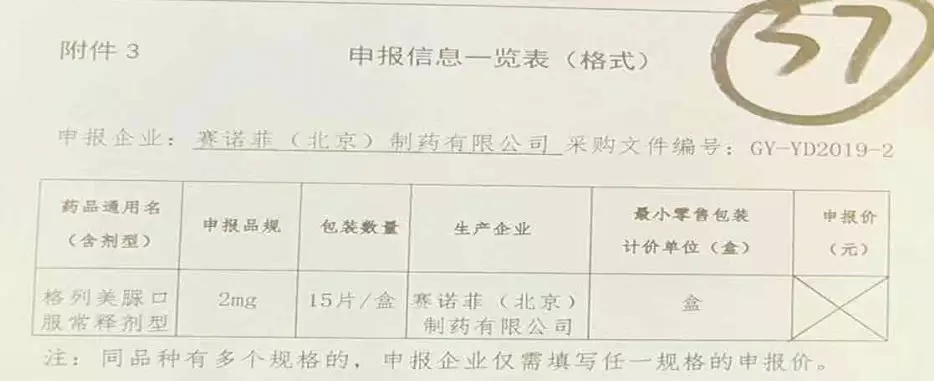

格列美脲,1mg限价0.1765元,2mg限价0.3元;

重庆康刻尔报价0.0530元/片,降幅70%;

原研药赛诺菲2mg规格弃权。

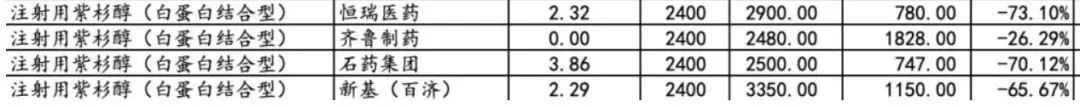

白蛋白紫杉醇,限价2400元:

恒瑞报价780元,降幅67.5%;

石药报价747元,降幅68.9%,以最低价中标;

齐鲁报价1828元,降幅44.3%,未到50%,属于基本放弃该品种;

原研代理百济报价1150元/瓶,降幅52%。

阿卡波糖,50mg,限价0.8385元:

绿叶报价0.322元;

中美华东报价0.465元;

北京福元报价0.43元;

拜耳报价0.18元,降幅78%,秒杀全场。

碳酸氢钠口服常释剂型全体流标。

▲报价现场

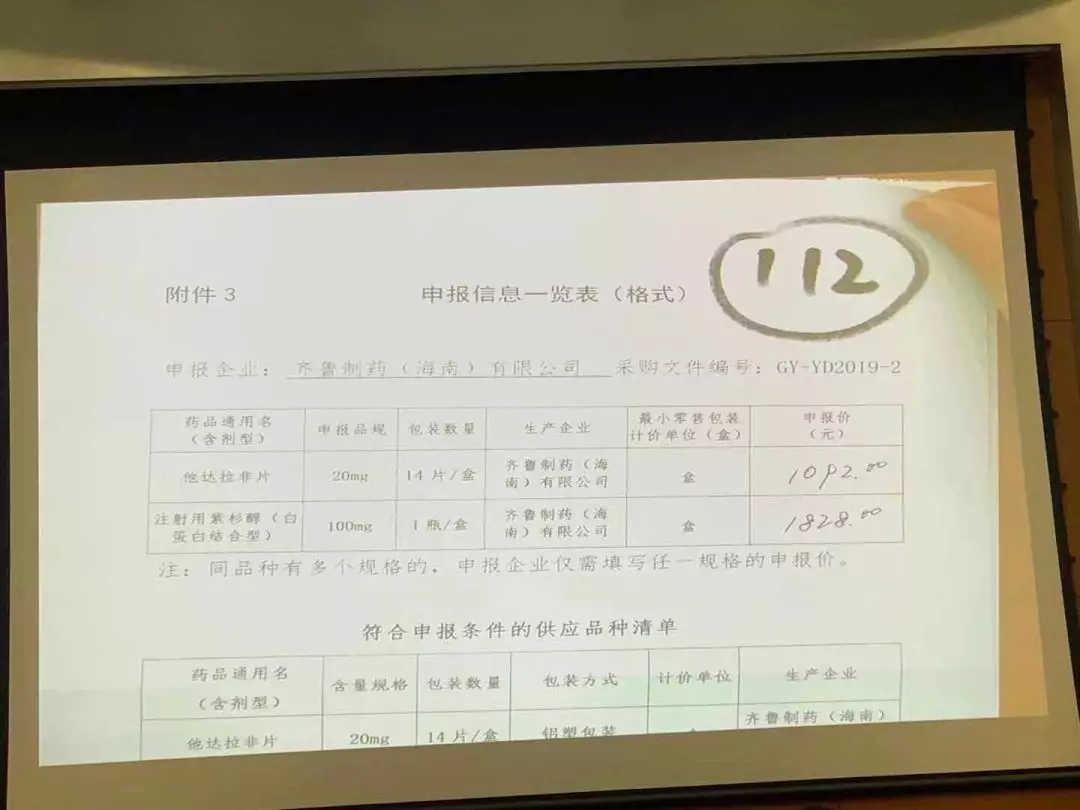

齐鲁变“理性”,赛诺菲放弃格列美脲

此次集采品种中,国内企业里齐鲁制药、扬子江、石药集团(01093)(包括子公司)涉及产品最多,达7个,是本轮集采机会最多的选手。

其中,齐鲁制药主要有阿德福韦酯片、盐酸曲美他嗪缓释片、琥珀酸素利那新片、替吉奥胶囊、盐酸左西替利嗪片、他达拉非片、白蛋白紫杉醇。

值得一提的是,在第一轮国家集采中,齐鲁制药表现最为抢眼,5个参评品种(吉非替尼、利培酮、阿托伐他汀、奥氮平和替诺福韦酯)全部中标,降价幅度达到49%-78%。

因此,有业内人士戏称,药品国采的竞标企业分三类:原研药企、仿制药企、齐鲁制药。

能实现“不战而屈人之兵”的齐大哥底气十足的原因在于手握超多仿制药品种,2019年底,以22个过评产品数量位居全国制药企业No.1。

但在目前流出的信息中,白蛋白紫杉醇限价2400元,齐鲁报价1828元,还未到限价的50%,齐大哥似乎也学会了克制。

本次集采,共有26家外企参与。其中,

原研企业里拜耳涉及的产品最多,共有3个品种,4个品规,主要包括阿卡波糖、铝碳酸镁、莫西沙星;

其次葛兰素史克(GSK.US)、辉瑞(PFE.US)、施维雅等都有2个品种。

目前来看,赛诺菲已经放弃重磅品种格列美脲的2mg报价。

阿卡波糖原研比限价低78%

阿卡波糖是本场品种之中的数量和金额“双料冠军”,也是本场品种之中最“苦”的选手。刚刚于11月遭遇国家医保药价谈判(阿卡波糖咀嚼片),又要马不停蹄地面对新一轮国家带量采购的冲击。

“连环炮”式的攻击或许源于超高份额的药物用量。阿卡波糖是国内2型糖尿病市场份额最高的药物。据米内网数据显示,截止到2018年,国内阿卡波糖总体市场规模已向100亿迈进。

目前,阿卡波糖由拜耳、中美华东、四川绿叶(02186)、北京福元四家占领市场,前三家2018年市场份额分别为66.19%、29.91%、3.90%。

▲阿卡波糖过评及原研企业情况

本次集采中,阿卡波糖50mg,限价0.8385元,

2019年6月过评的绿叶,报价0.322元;

中美华东显然也不会轻易放弃自己的第二大品种,报价0.465元;

北京福元2019年12月刚刚过评,报价0.43元;

原研拜耳在赚的盆满钵满后,一改“高姿态”,报价0.18元,降幅78%秒杀全场。

自费药明星“白紫”四分天下,石药拔得头筹

白蛋白紫杉醇,限价2400元:

恒瑞报价780元,降幅67.5%

石药报价747元,降幅68.9%,拔得头筹;

齐鲁1828元,降幅44.3%,未到50%,属于基本放弃该品种;

原研代理百济报价1150元/瓶,降幅52%。

本次带量采购涉及到三个未在医保的品种(安立生坦、他达拉非、白蛋白紫杉醇),根据补充规则,非医保品种享受同等的预付货款等政策,但与医保报销无关。

其中,白蛋白紫杉醇是本场最“特别”的品种,原因在于它集三大标签于一身:抗肿瘤品种+唯一一个注射剂品种+自费药品。

白蛋白紫杉醇由美国Abraxis BioScience公司开发,是一种紫杉醇与白蛋白结合的全新制剂,克服了普通紫杉醇水溶性差、效率低和副作用大等缺点,于2005年1月被FDA批准上市治疗乳腺癌(商品名Abraxane),随后又获批治疗肺癌、胰腺癌。2010年新基以29亿美元首付款收购Abraxis,将Abraxane收入囊中。

2017年9月28日,百济神州(06160)与新基达成肿瘤领域的全球战略性合作,Abraxane(注射用紫杉醇白蛋白结合型)的商业化权利落到了百济神州的肩上。

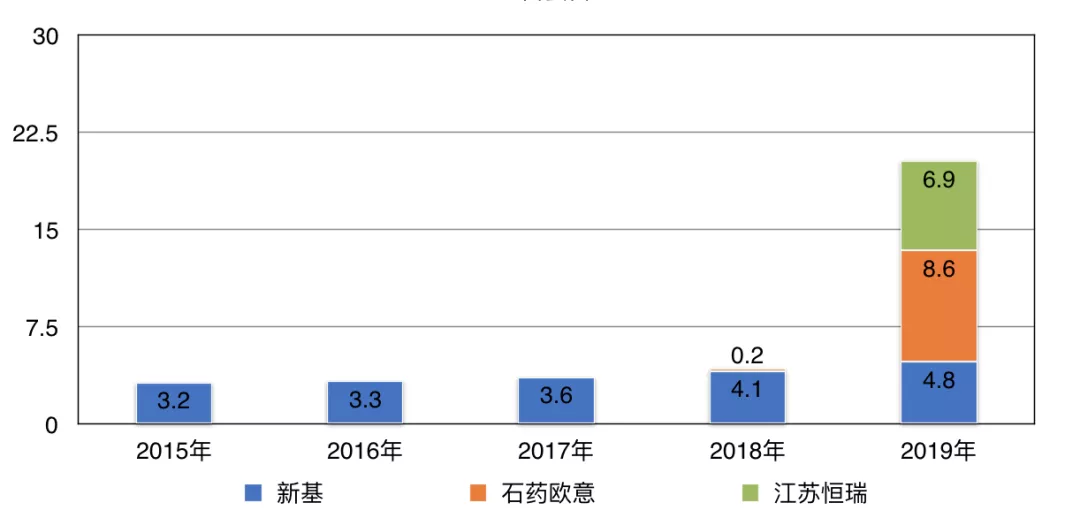

且2018年之前,Abraxane并无竞争对手,市场一直被原研药垄断。

2018年2月,石药集团的“艾克力”获批上市,这一局面得到扭转。同年8月,恒瑞医药的 “艾越”上市。

凭借价格优势, 2019年,石药集团的克艾力销售收入已达8.6亿元;恒瑞医药的艾越销售额在6.9亿元左右。

2019年11月初,齐鲁制药的白蛋白紫杉醇也拿到了生产批文。齐鲁制药在2019年9月份完成的联盟地区带量采购中以多个最低价拿下5个中标资格,如此能“砍价”的齐鲁制药此番入局,或将令白蛋白紫杉醇市场重新洗牌。

另外,由于白蛋白紫杉醇是自费药品,销售渠道大多数来自于院外药房,并不会挤占公立医院药占比,过评品种入场后并没有抢占原研药的市场,而是获得了新的增量。

据IMS数据显示,2018年白蛋白紫杉醇中国市场份额为4.3亿元,2019年达20.3亿元,同比增长372%。

▲2015-2019年白蛋白紫杉醇国内销售情况(IMS数据)

白蛋白紫杉醇第二梯队选手:正大天晴、海正药业、科伦药业目前正在进行一致性评价,且均已报产。

“前有狼,后有虎”,对于白蛋白紫杉醇这种上升期品种来讲,石药此次依靠带量采购抢占市场,抢夺两年的市场独占期,意义尤为重要。

集采持续三年,落标企业“死路一条”?

1月10日,全国医疗保障工作会议上,医保局局长胡静林提出了带量采购三年工作计划:

国家集采由国务院来制定政策,国家医保局来作为执行单位;

将医院采购金额前160多个品种作为集采的重点,持续三年,再做5-6批;

有三家及以上通过的仿制药,凑满25个品种,自动启动国家集采;

其他不符合条件的品种由地方组织采购。

据中国药学会下属的科技开发中心的统计数据,2019年上半年样本医院通用名层面品种总数为2145种。

加上已经进行带量采购的55个品种,那么带量采购品种数量共210左右,在医院用药数量占比10%左右。

这210多个品种遴选原则:

其一是,按照医院采购金额从高到低;

其二是,有仿制药过一致性评价,且超过3个以上仿制品。

销售额高,除非仿制药工艺特别复杂,第二个条件只是时间问题。

所以未来,除中药外,只要在公立医院的销量足够高,被带量采购似乎已是“命中注定”。

带量采购的车轮滚滚而来,那些落标的企业路在何方?

在近日上海发布的带量采购补充规则中,我们仿佛看到了未中选药品的命运走向。

①采购限制:过评品种≥3家的,上海市所有的定点医疗机构、药店都不再采购其它未过评同品种;过评品种<3家的,未过评品种可继续采购使用,但其价格应低于中选价。

这个是常规操作,2016年国务院一致性评价文件中的明确要求,对企业而言,过评了会被集采,不过评,如果别人过评了,家数超过3家,就会被挤出去。

②价格限制:未中选的最高价药品,根据价差实现梯度降价后(以中选价托底)方可继续采购使用,同品种未中选的非最高价药品不得高于调整后的最高价药品价格。

这条基本还是第一轮4+7的思路,阶梯降价,且上海的价格大概率会成为各省阶梯降价的红线价格。

③使用限制:未中选药品使用数量按比例关系折算后不得超过中选药品。

使用比例的约束力远高于绝对量的约束力,根据之前执行的经验看,如果有比例要求,大部分中选品种使用比例均可以达到80%以上用量占比,未中选品种院内使用空间被急剧压缩。

可以看出,文件对于未中标的品种,在采购、价格、使用方面,设定了“三重门”,院内、院外市场几乎全部封死,根据规则来看,落标品种的市场空间“所剩无几”。

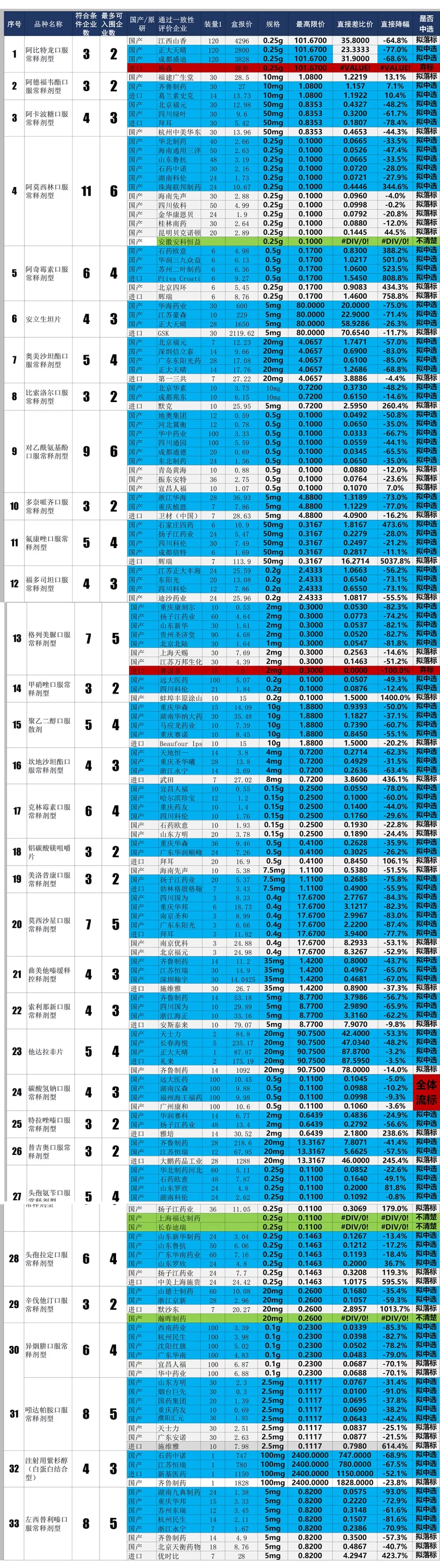

附:目前最全品种报价

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP