财报季来袭!小摩(JPM.US)、高盛(GS.US)等投行打响“第一枪”

本文来自“万得资讯”。

本周美股大型银行披露四季报,摩根大通(JPM.US)等投行将打响第一枪。分析师预期,受今年市场强劲表现推动,美股大型银行交易收入有望增长,但利息收入或将疲软。

活跃的市场表现推动银行四季度收入

本周,美国排名前六位的银行——摩根大通,富国银行(WFS.US),美国银行(BAC.US),花旗集团(C.US),摩根士丹利(MS.US)和高盛(GS.US)将公布2019年最后三个月的收益。分析师预期看,强劲的市场表现有望支撑大型银行四季度的交易收入。

截至2019年末,主要股票市场指标均接近纪录水平。标准普尔500指数全年飙升约29%,欧洲斯托克600指数上涨超过23%,被视为新兴市场股票替代指标的iShares

MSCI新兴市场指数在2019年上涨约18%。

摩根大通(JP Morgan)分析师维维克•朱尼贾(Vivek

Juneja)在预测大型银行收益时表示,随着市场在2019财年最后一个季度竞相创纪录,投行四季度交易收入有望表现强劲。另一方面,其他有关市场的收入则有望受益于行业整合。

2019年,衡量美国区域型银行表现的SPDR标准普尔区域银行业ETF相关标的中,有35笔并购交易,创下自1999年以来的最高纪录。随着2020年美国内部活动临近,美国区域性银行或急于在今年上半年完成并购。

标准普尔全球市场情报机构(S&P Global Market Intelligence)表示: “银行可能只有很短的时间才能完成这些交易。”“在监管机构提高关键资产门槛后,区域银行的并购正处于一个甜蜜的时期。但这可能会在2020年发生变化,从而导致一些预测称,大笔交易将集中在2020年上半年进行。”

此外,美国银行在四季度的回购举动也有望助力其业绩增长。标准普尔500强金融公司第三季度回购了近480亿美元的股票,创下了1998年以来的最高记录。股票回购会将一家公司的部分股票撤出市场,因此,即使这家公司的基础利润没有提高,它的每股收益也可以有所增长。

利息收入成弱点

另一方面,全球央行的低利率政策打击了投行放贷业务的利润空间。美国投行Keefe, Bruyette &

Woods(KBW)预计大型银行第四季度收益将比去年同期增长约6%,但他们预计收益将比第三季度下降约6%。

KBW分析指出,在连续15年持续增长之后,净利息收入(银行从贷款中获得的收入金额减去他们的存款支付额)在整个2019年第四季度环比下降。在新的一年中,由于利率预计将保持稳定,这种情况不太可能改善。

值得注意的是,在银行放贷业务中,商业和保险贷款将由其受到冲击。朱尼贾认为不确定性因素、机构杠杆贷款的增长以及持续强劲的高收益债券发行,都对商业和保险贷款造成了伤害。而信贷贷款表现或相对较好,主要受益于消费者支出同比增长。

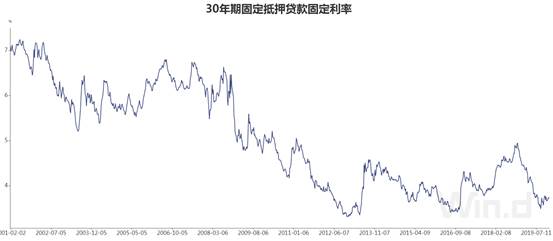

但是较低的利率对住房和汽车贷款等消费类企业来说是有利因素。在客户急于寻求再融资的推动下,贷款人在第三季度取得了7000亿美元的抵押贷款。根据行业研究机构Inside Mortgage Finance的数据,这是自金融危机以来最高的季度表现。

房地美(Freddie Mac)上周表示,30年期固定抵押贷款的平均利率降至3.64%,为13周以来的最低水平。预计这种热势将基本保持不变,这将提振富国银行和摩根大通等拥有大型抵押贷款业务的银行。

此外,由于高管们对持续的不确定性因素感到担忧,因此商业贷款环境一直不太乐观。分析师表示,许多公司在多年廉价借债后负债累累,他们选择不承担更多债务。根据美联储的数据,工商业贷款增长速度在整个2019年放缓。

(编辑:余光捷)

扫码下载智通APP

扫码下载智通APP