短期调整不影响长期价值 静待康臣药业(01681)内在价值释放

销售收入增长15%,药业分部在2019财年再度挑起了康臣药业(01681)稳健发展的大梁。

1月9日,康臣药业发布一则公告,受玉林分部销售收入下跌及相关商誉确认减值的影响,公司预估2019财年权益股东应占溢利或将同比减少70-80%。

不过公司同时表示,公司的药业分部业绩在2019财年表现良好,当期销售收入同比增长约15%。正是因此,康臣药业在2019财年的总销售收入同比减少幅度降至10%以内。

智通财经APP了解到,康臣药业净利润下滑的主要原因是,需要对有关玉林制药分部约3.2亿元人民币(单位下同)账面价值的商誉确认部分或全额减值。值得注意的是,此项商誉减值为非现金项目。

也就是说,这并不会对康臣药业实际的经营活动现金流造成影响。另外,若该项目在2019财年得以全额减值的话,反而是一种“利空释放”,毕竟未来再无商誉问题了。

实际上,此次康臣药业盈警公告披露,正值国内非处方药市场竞争加剧的大环境,及玉林制药业务进入调整小周期。

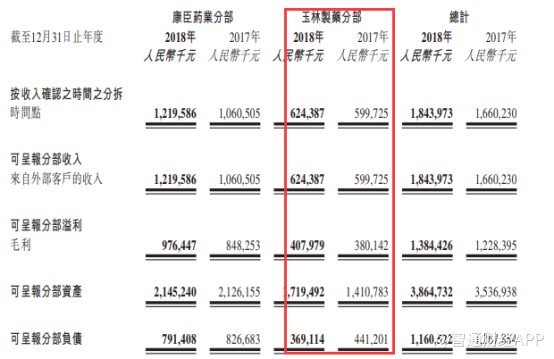

作为著名中成药生产商,玉林制药在传统中成药市场拥有雄厚的基础。康臣药业在并购玉林制药后,通过对其经营管理层面改革,以及销售网络的优化和扩张,使其业绩实现了3年的高速增长。

如2016年玉林的收入为4.87亿元;2017年,该分部收入直接飙升值5.99亿元,同比增长23%,净利润为1.23亿元,同比增长52%;2018年而继续保持 4.1%的增长,约6.24亿元。

虽然增长仍在继续,但为了应对国内非处方药市场竞争加剧的新一轮变化,康臣药业主动对玉林制药的营销模式、渠道网络及推广队伍进行优化整合。

由于玉林的主要产品均为知名品牌,无论在药物疗效还是在品牌效应上均表现出色。因此可以预计,在销售层面完成新一轮升级后,玉林制药将进一步深化向“品牌+渠道+终端”营销转型,在深耕连锁药店和基层医疗市场的基础上,加速提高单店产出、提升营运效率,促进玉林制药业务的产品竞争力进一步提升,而届时公司也将迎来更加健康、持续的发展周期。

在玉林制药业务进入调整周期时,包括肾病中成药、医用成像及妇幼药品在内的药业分部成为了公司稳健发展的支柱。

根据康臣药业最新的财报数据显示,截至2019年上半年,公司肾科系列产品收入同比增长16.2%;医用成像对比剂销售同比增长11.7%;妇幼系列产品销售同比增长14.2%。

业绩增长的背后,是公司高质量产品带来的放量效应。2019年8月,康臣药业发布公告称,公司共有70个产品进入国家医保药品目录。尿毒清颗粒、钆喷酸葡胺注射液等多个产品继续获保留在国家医保药品目录,碘帕醇注射液在国家医保药品目录维持为甲类。另外,养阴清肺膏在国家医保药品目录由乙类升为甲类;而益肾化湿颗粒、右旋糖酐铁口服溶液、盐酸西替利嗪口服溶液等三个产品则是首次进入国家医保药品目录。

可见,玉林制药业务的短期调整并不影响其长期价值,而药业分部业务的优秀表现则奠定了康臣药业持续稳健发展的基石。目前康臣药业的PE(TTM)仅约6倍,处在公司历史估值的低位且行业对比上有一定的估值优势。待未来调整期结束,公司定能实现在经营和业绩上的跨越式增长,向市场兑现自身的投资价值。

扫码下载智通APP

扫码下载智通APP