把投资策略建立在货币政策基础上太疯狂?分析人士:还是“别跟美联储作对”

智通财经APP获悉,如今市场上有些人认为,把投资策略建立在美联储的货币政策上是疯狂且不负责任的。对此,有分析师近日撰文表示不同意这种观点。

在The 'Don't Fight The Fed' Mantra Continues To Dominate Trading, But Earnings And Dividends Might Be The Icing On The (Monetary) Cake一文中,分析师强调,我们在关注货币政策的同时,还关注并依赖许多其他东西。但货币政策过去、现在、将来仍然是决定股市走向,进而决定我们整体立场的最重要因素,当然也是最重要的驱动力。

主要内容如下:

经济数据继续令人失望

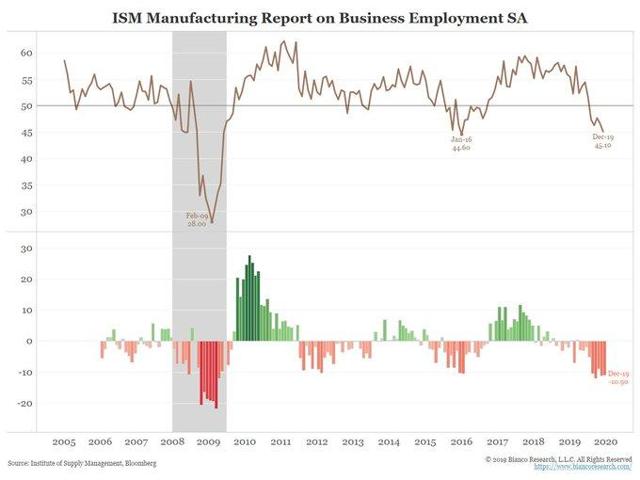

美国12月份供应管理协会(ISM)制造业指数处于47.2的极低水平,显示出相当严重的收缩。

有多低?这是自2009年6月以来的最低数据!

当然,没有哪个单一指标能说明全部情况,然而,ISM报告只能被解读为一个非常负面的信号。

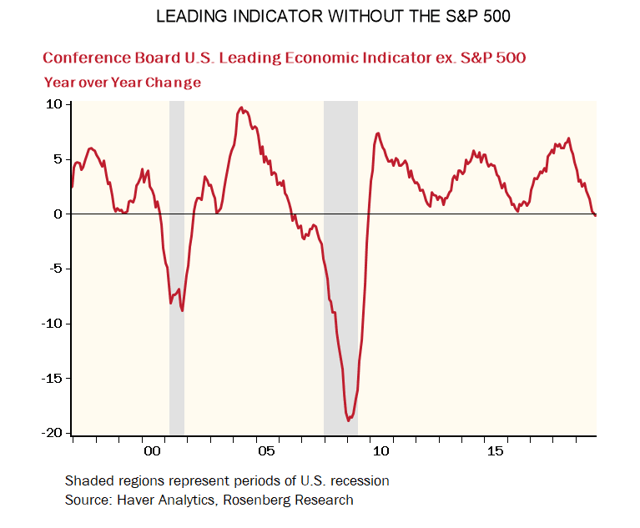

世界大型企业联合会领先经济指标现在是同比负增长。金融经济(即股票交易接近历史高点)与实体经济(即实际增长率仅为1%左右,且还在放缓)之间的脱节还在继续扩大。

这个脱节相当重要并难以置信,市场是如何做到仅仅遵循“不要与美联储作对”的咒语,忽视掉所有坏的经济数据?

事实是,我们不能责怪任何人,因为我们坐在一条船上。

经济增长与预算赤字

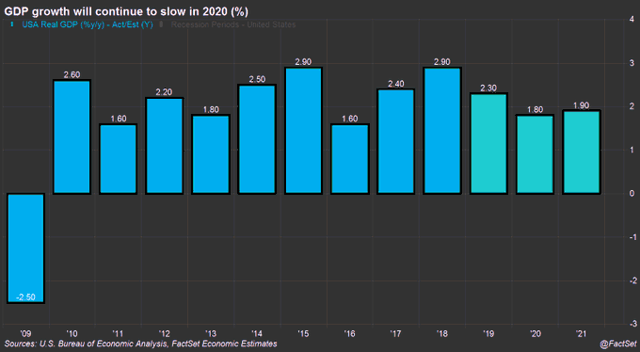

经济增长预计将继续放缓,延续2018-2019年的趋势。如果当前估计准确,2020-2021年将是过去12年(自2008-2009次贷危机衰退以来)GDP增长率首次低于2%的连续年份。

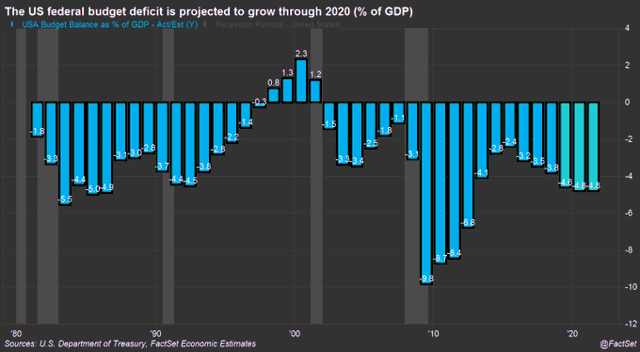

问题是,虽然到2020年经济增长预计将继续放缓,但预算赤字预计将继续扩大。

如果预算赤字占国内生产总值(GDP)的比例为4.8%的预测成真,那将是2015年的两倍。

预算赤字在五年内翻倍,显示出财政政策未起到作用。

失业率和制造业产出

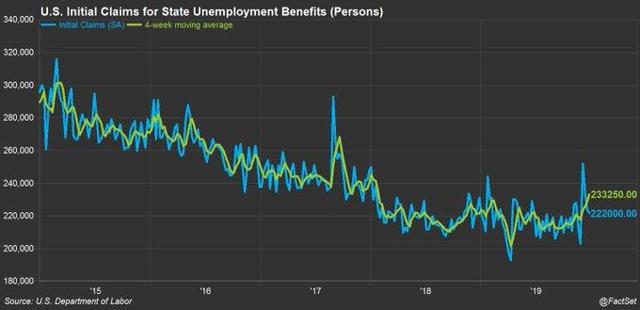

尽管失业率仍处于50年低点,但上周初请失业金人数的四周移动平均值升至233250人。

这是两年来的最高水平(自2018年1月以来),也是就业市场疲软的另一个迹象。

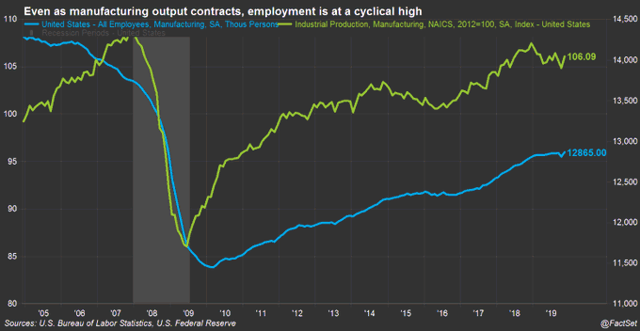

造成这种疲弱局面的一个可能原因是,制造业产出下降,导致近年来推动就业增长的关键工厂就业岗位减少。

话虽如此,有必要指出的是,它们仍处于接近扩张的历史高位,因此我们在这里谈论的是相对、而非绝对的疲软。

收益增长很受欢迎且有必要

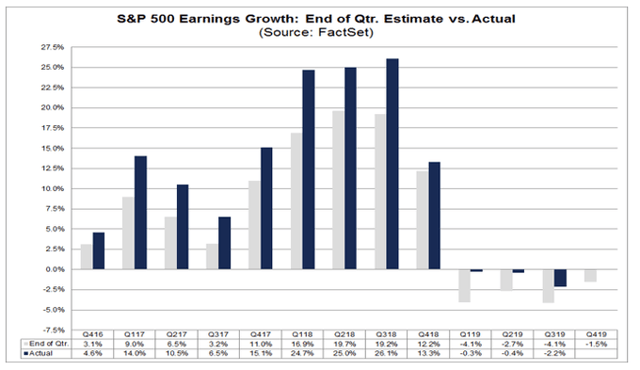

假设标准普尔500指数成分股公司报告的每股收益惊喜的数量和幅度继续徘徊在平均水平附近,这些公司可能会在2019年第四季度报告2%的收益增长。

如果(这一目标实现),并且尽管这仍远低于历史标准,但从收益增长的角度来看,这也是2019财年最好的一个季度。

股市正在寻找新的催化剂,尤其是在过去几天发生的事件之后,因此收益增长将是非常受欢迎的。

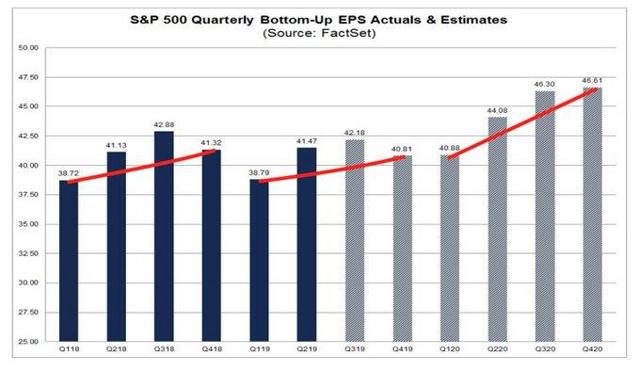

好消息是,目前来看,2020年的收益增长预计将大幅增长,尤其是与过去几年相比。

投资者不仅应该受到收益的鼓舞。相对而言,分红——包括支付的金额和股息收益率——也使股票比以往任何时候都更具吸引力。

锦上添花的标普500股息

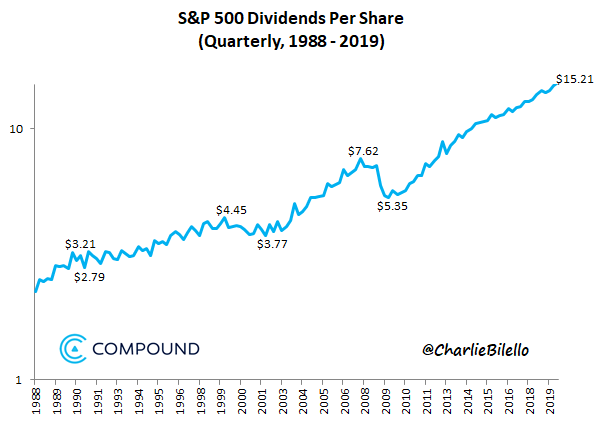

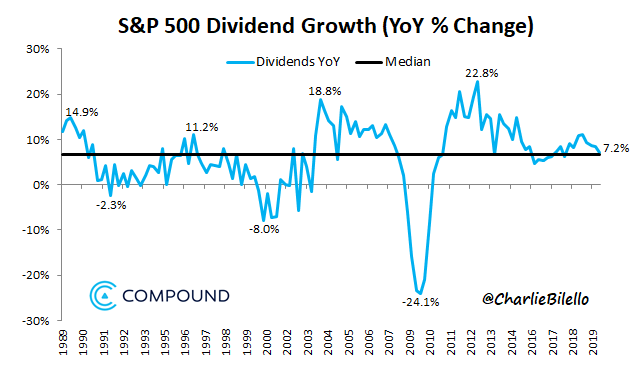

根据2019年第四季度的数据,标准普尔500指数成份股公司现在支付的股息(每股)相当于15.21美元。这是一个新的历史新高,但同比也显著上升7.2%!

令人惊讶的是,过去10年,标普500指数成份股公司通过股票回购和分红两种方式向股东返还资金。

然而,如果我们把过去30年分成三个独立的十年,看看每一个十年的年化股息增长率,过去的十年是突出的时间:

1990-1999:+3.5%

2000-2009:+3.4%

2010-2019:+10.4%

我们只能希望收益能增加那么多。或者,到2020年,这个惊人的增长率将增加一半。

结语

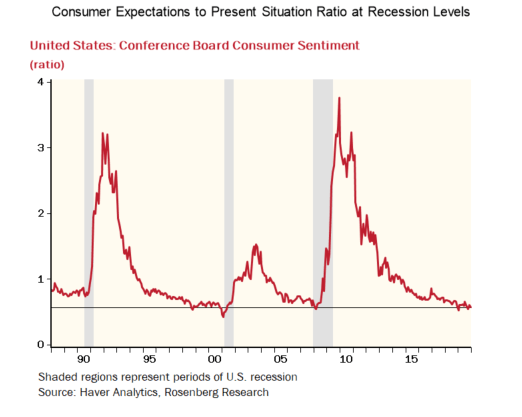

消费者预期与当前财务状况之比是一个相当可靠的动能晴雨表,显示了投资者在不远的将来应该接受什么。

因此,从纯经济数据的角度来看,前景相当黯淡。然而,如果盈利增长转为正值,如果股息增长速度能跟上当前的步伐——仅这一点就足以让投资者持有微观(以公司为中心)的积极因素,而忽视宏观(以经济为中心)的消极因素。

2019年仅仅是多重扩张,收益下降,因此对主要股指的上涨没有贡献。

然而,到2020年,不仅预计收益将恢复增长,而且这对保持本轮美股牛市至关重要。

扫码下载智通APP

扫码下载智通APP