引入特斯拉(TSLA.US),只是激活中国制造产业链的一个棋子而已

本文来自微信公众号“月球密探阿波罗”。

来中国后,特斯拉当起了价格屠夫。

30万,这是国产Model 3的定价,一个以前几乎难以想象的价格。

上午逛雪球的时候还看到一个大V开玩笑说:要在自己买的Model 3上贴上“进口”两字,以示身份的差别。

进口的Model 3四五十万一辆,比国产的高出一大截。

马斯克看了看三个月翻倍的股价已经先开始飘了,而特斯拉官号也开启疯狂嘲讽模式:2020,你们加油吧。

提到特斯拉,大家首先会想到马斯克,但其实特斯拉并不是马斯克创立的。

特斯拉由马丁·艾伯哈德和马克·塔彭宁共同创立。这两位是上世纪末美国互联网创业大潮中的佼佼者,据说艾伯哈德不仅是个极有才华的工程师,还是个理想主义者,他对地球变暖忧心忡忡,一直想用新能源汽车替代燃烧汽油的汽车。

与“环保少女”的只怒吼不干活不同,雄心勃勃的二人为了实现伟大理想在2003年创建了一家公司,就是日后的特斯拉,明确的目标就是研发电动汽车。

而日后成为特斯拉老大的马斯克,是在卖掉PayPal之后的2004年才入局特斯拉并成为最大股东的。(你没听错,就是现在市值1200亿美金的那家公司)

卖掉PayPal之后财大气粗的马斯克在特斯拉A轮融资中领投650万美元,并给出了苛刻的附加条件:他出任该公司的董事长,并拥有所有事务的最终决定权。

这很马斯克。

拿下特斯拉之后,和我们的五年规划一样,马斯克也给特斯拉画了一幅发展的蓝图,取名叫“MasterPlan”。

这个计划翻译成我们的语境就是,三步走战略:

一、打造一台牛逼的跑车;

二、用挣到的钱,打造更便宜、销量中等的车;

三、用挣到的钱,打造更具经济性的畅销车型;

一、踢下创始人亲自当CEO

确定Masterplan之后,特斯拉在06年7月份迈出了第一步,推出了Roadster跑车,这款车起步价9.8万美元。

要知道10W美元在美国可以买到奔驰S级和宝马7系这样的顶级轿车,也可以买下保时捷911,所以Roadster符合马斯克战略的第一步:打造一台牛逼的跑车。

然而,受制于供应链和核心零部件技术瓶颈,Roadster生产成本失控、量产艰难。

独裁的马斯克实在看不下去了,在07年把创始人艾伯哈德踢下马,自己亲自干CEO。

为实现Roadster正常上市,马斯克开始了大刀阔斧的改革,首先将核心配件变速箱给替换掉,然后开始削减不必要的开支。

通过一系列艰难地操作,第一辆Roadster在2008年2月终于正式交付。

产品虽然交付了,但其竞争力却很弱,从2008年2月上市到2012年停产,Roadster全球销量还不到2500辆。

踏出不太成功的第一步后,特斯拉要想靠第一步赚到的钱来走后面的路是没什么希望了,唯有赶紧上市。(最近都说瑞幸开创了IPO融资先河,其实在特斯拉面前瑞幸就是个弟弟)

2010年6月,特斯拉在美国纳斯达克完成IPO上市,成为继1956年福特上市后第二家上市的美国车企。

特斯拉靠着IPO融资到的1.84亿美元开始了第二步计划。

特斯拉的第二款车是Model S,就是那款拥有17寸中控触摸屏的豪华车。在Roadster推出受挫之后,model s凭借其过硬的技术创新和产品创新成为了特斯拉第一款真正意义上的量产车型,于2012年6月正式交付。

Model S当时共推出三款,售价5.74万美元-8.74万美元,对应百公里加速度最快达4.4秒,续航里程最高可达483公里。

作为首款高端电动车,Model S一经推出便大受好评。2012年年末,ModelS预定量从推出时的520辆上升至15000辆。2013年Model S在美国中大型豪华轿车市场的市占率超过奔驰S系、宝马7系等老牌豪车品牌,排名第一。

随着ModelS交付,特斯拉收入成倍增长,也于2013年第一季度扭亏为盈净利润1125万美元,并且同年成为第一个还清能源部低息贷款的汽车制造公司。

对了,这一年特斯拉股价涨幅是344%。

二、Masterplan最终还得靠中国

第二步完成后,特斯拉开始畅想第三步了,推出一款更畅销的车型,也就是一款中型轿车。

中型轿车是规模最大最具性价比的细分市场。根据汽车轴距、车长、价格和功能,汽车市场可以分成微型、小型、紧凑型、中型、中大型和大型这六大细分市场。

汽车价格每下降5000美元,潜在买家数量便会翻倍的行业定律决定了中型市场在所有细分市场中的重要性。

对于特斯拉而言,中型汽车不仅是第三阶段发展目标的关键,更决定了特斯拉能否真正成为一家主流车企,战略意义重大。

特斯拉在16年3月发布了中型车Model 3,并于2017年年底交付。Model 3标准版起步价3.5万美元、续航里程354公里,极具性价比。

随着产能爬坡,Model 3在美国的销量超越同类型的宝马5系、奔驰E级、奥迪A6等传统豪华燃油车型,全年销量超过14万辆,市占率达35.7%,成为2018年美国中型豪华轿车市场冠军。

Model3的大获成功,令特斯拉的营收更上台阶。2018年全年特斯拉收入达214.6亿美元,净利润从2017年亏损19.6亿美元缩窄至亏损9.8亿美元。

然而,虽然model3在美国大获成功,但是其产能却一直无法释放。特斯拉迟迟未能达到周产5000辆的目标。

无法达到周产5000辆的目标,就意味着无法挣钱,这对于连亏了十几年的特斯拉来说是致命的。

马斯克试图使用机器降低人工成本,但是整车制造中许多人工步骤依然无法被省略,与此同时,相比起经营了数十年的传统整车厂,特斯拉在供应链上的劣势很明显。

面临危机,在18年上半年的特斯拉股东大会上,马斯克正式确认了传言已久的中国工厂计划。

为什么要建中国工厂?特斯拉在财报中透露了:“相比于美国工厂,上海工厂Model 3生产线的生产成本(单位产能的资本支出)低了65%。”

成本低就算了,没想到进度还如此之快。

2019年1月7号,特斯拉工厂才举行了奠基仪式。

2019年8月19号,仅7个月后,特斯拉工厂就收到了首张验收许可证;

2019年9月19号,一个月后,全面验收通过;

2019年10月23日,特斯拉拿到正式生产证;

12月30号,首批model 3开始交付。

从0到正式交付,耗时仅仅12个月。而传统车企,至少需要18-24个月。特斯拉中国工厂的设计产能达到了50万辆/年(每周1万辆),2020年即可年产15万辆。

三、快速上量背后的产业链基础

特斯拉能够如此快速地把上海工厂落地,离不开国内成熟的新能源产业链基础和规模。

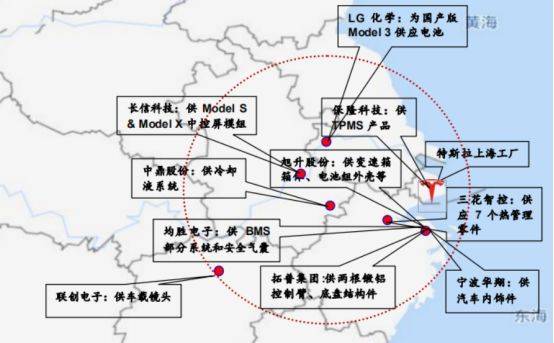

依托中国最大的轿车制造商上汽集团以及吉利等优秀自主品牌,江浙沪已形成较成熟的产业链,上海工厂所需的大部分零部件均能配套覆盖:

图示:特斯拉产业链核心公司区位

前面阿波罗在宁德时代新王上位的文章中说过了:我们现在已经拥有全球最完整的锂电池产业链和最好的成本控制能力。

当时介绍得比较粗糙,今天再详细地补充一下国内整个新能源产业链的情况。

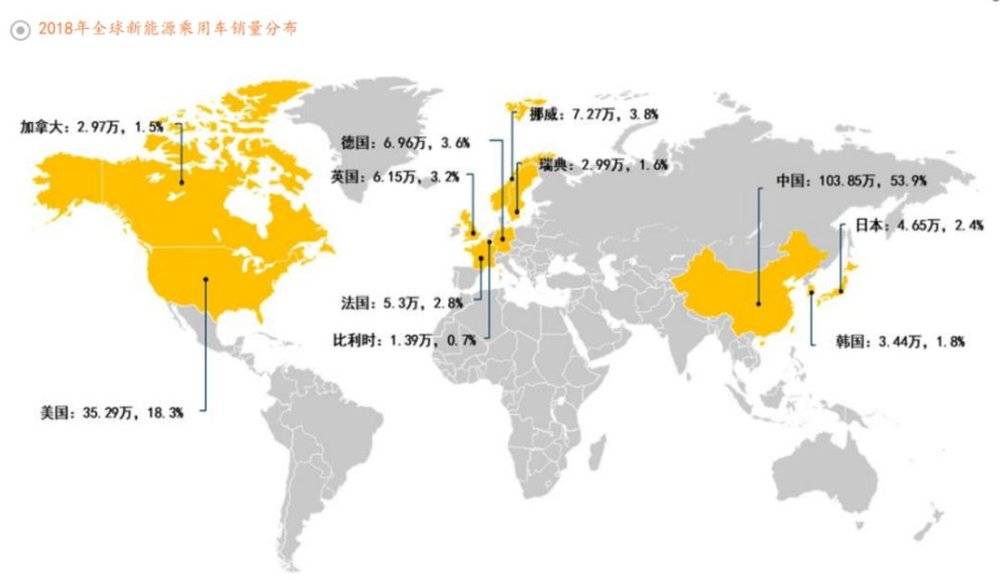

以2009年“十城千辆”新能源汽车推广应用示范工程为起点,中国新能源汽车产业经过近十年的发展,2018年销量突破百万辆、占全球市场份额超过50%。

全球每卖两辆新能源车,就有一辆在中国:

要卖这么多车,自然少不了配套的新能源车产业链。产业链根据生产环节和生命周期,可分为四大部分:

上游-资源:主要由金属资源锂矿、钴矿、稀土矿产类等企业组成。

中游-三电:主要由电池材料、电池、电机、电控等环节组成。

下游-整车生产与销售:主要由主机厂、批发零售体系组成。

后市场-汽车充电、运营、报废回收:主要由充电桩制造与运营、整车运营、电池回收等企业构成。

新能源产业链最重要的就是上游和中游,在这些领域,全球前十的公司,我们都占了一大半。

现在国内的新能源产业链成熟到什么地步呢?在国内已经形成了不止一个新能源产业集群。现在京津、长三角、泛珠三角、西南、中部等全国主要的汽车产区都有对应的新能源产业集群。

就是靠着这样的产业基础和规模,特斯拉才能迅速在上海把工厂盖起来,然后快速量产。

四、特斯拉产业链,会是下一个苹果产业链吗?

对于苹果(AAPL.US)产业链,阿波罗是很有感情的。刚入行时候遇到的第一只翻倍股,是苹果产业链的信维通信。而刚过去的19年,又是苹果产业链的歌尔股份带给我全年最多的利润。

从iPhone4开始,苹果凭借着完美的智能手机产品成为了世界上市值最大的公司,股价港股突破了300美金,市值1.3万亿美金。

在其持续赚钱的背景下,也养活了国内电子产业链上的数十家公司。

7年前,苹果公司全球156家供应商中中国大陆厂商仅有8家。而在苹果2019全球200大供应商信息,中国大陆苹果产业链供应商增长近3倍,供应商数量占比已升至15%(中国大陆+中国香港合计40家,中国台湾6家)。

过去十年,苹果产业链几乎贡献了A股数量最多的十倍股:

从声学部件做起的歌尔股份;

从天线做起的信维通信;

从连接器做起的立讯精密;

从金属结构件做起的长盈精密;

从电池做起的德赛电池和亿纬锂能。

……

依靠苹果的快速发展,我国建立起了全球最完善的消费电子产业链。

除了众人皆知的iPhone代工厂富士康,面板的京东方、深天马,触摸屏的欧菲科技,射频天线的信维通信,声学器件的瑞声科技(02018)、歌尔声学,玻璃盖板的伯恩光学、蓝思科技,连接器件的立讯精密,电池器件的ATL、德赛电池、欣旺达等等,它们均在各自细分零组件领域做到全球领先。

这个产业链牛逼的地方在于,不仅仅是在依靠苹果吃肉,而且能够在发展后期,为我国的手机品牌突飞猛进做出了重大的贡献。

华为、小米、OV的大跨步发展,除了自身的产品设计牛逼,研发出色,更离不开我国在苹果的带动下建立起来的完整供应链。

对比苹果的iPhone,特斯拉在行业颠覆性、产品认可度、产业链长度及广度、产品单体价值等方面均不亚于甚至优于苹果,现在唯一的问题在于:

Model 3能否像当初苹果的iPhone4一样放量成为业内人人追随的产品。

iPhone4作为苹果的第一款成熟产品,开启了视网膜屏幕,在视觉和功耗上平衡性绝佳,实为iPhone首个爆款机型。之后随着软硬件的不断成熟和配置、性能的提升,iPhone推出了一代又一代新品,坐实了智能手机行业霸主的机会。

从目前的新能源车发展趋势来看,特斯拉无疑是那个产品力最强的厂商,拥有最一流的技术和产品号召力。

唯快不破的马斯克结合了唯快不破的中国制造,现在无论是国内还是国外的汽车厂商,面临的不再是一条搅局的鲶鱼,而是真正的虎狼。

据报道,特斯拉预计2020年在中国大陆地区新增4000个以上超级充电桩,该数量是过去5年超级充电桩建设总量的一倍。

特斯拉,真的来了。

五、特斯拉产业链的投资机会

说了那么多,最重要的部分不能落下,特斯拉牛逼了,我们还是得想想怎么从这个趋势里赚到钱。

特斯拉供应链特点是垂直化、平级化。由于发展初期生产规模较小,以前采购模式以小批多次为主,降价幅度不高,且特斯拉的供应体系中,中小型零部件垂直供应商较多。

特斯拉国产化之后,为了降低成本,保证量产质量,选择大供应商是趋势。规模化对于提高交付水平有着至关重要的作用,所以特斯拉将加快本土化采购步伐。

而且特斯拉带动的投资机会不再于特斯拉产业链本身,而是会带动整个新能源高端供应链。

明年除了国产Model 3要量产之外,宝马、大众、丰田也纷纷寻找中国“联姻”,加快新能源车型产品的研发和投放。

受到退补政策的影响,今年新能源汽车销量在130万辆左右;按照规划2020年将达到200万辆,2025年新能源汽车销量达到500万辆,行业长期将保持向上。

但同时,目前国内新能源供应链中核心的锂电池产能还是过剩的。按照规划产能,预计2020年国内锂电池产能将超过200GW,可以满足400万辆新能源汽车用电需求,行业整体产能过剩明显。

所以整个新能源产业链,主要关注高端供应链的几个核心标的就好了,其实就是宁德时代和LG化学两条线,目前阿波罗觉得以下几个公司都是干得不错的。

做动力电池的宁德时代,已经拥有全球接近40%的份额,目前是业内整合能力和盈利能力最强的公司。

做隔膜的恩捷股份,隔膜行业属于重资产行业,新进入者较少。从盈利能力来看隔膜毛利率在45%以上,恩捷股份市占率接近五成,正在持续扩产中。

做负极材料的璞泰来,相比于正极材料的同质化严重,负极材料格局稳定,净利率较高,璞泰来净利率约为13%,是行业最高。

做锂电设备的先导智能,是高端锂电设备龙头,受益于宁德时代的增量和欧洲市场崛起,未来两年有望重拾增长。

此外还有直接深度受益于特斯拉产业链的拓普集团和旭升股份未来可期,拓普集团受益于国产Model 3单车配套价值量超5000元;产品种类齐全,包括内饰件、减震及轻量化产品。旭升股份是A股中最典型的、最早进入特斯拉产业链的标的,特斯拉营收占比过半,业绩增量最大。

在补贴全面退坡和传统龙头车企全面电动化的背景下,新能源车产业链需求与降本压力齐升,机遇与挑战并存。

马斯克在很多人眼里是个疯子,但天才在左,疯子在右,靠着中国工厂的大获成功,他在汽车行业的屠龙梦迎来最关键的决战。

当初乔布斯带着iPhone4改变了手机行业,这一回,看马斯克的了。

(编辑:林喵)

扫码下载智通APP

扫码下载智通APP