深度价值投资者的暗夜,隧道尽头终会迎来曙光

本文来自微信公众号“长信基金e服务”,译者:长信投资 刘亮。

James Montier是GMO的资产配置委员会成员,著名基金经理,行为金融学专家。长信投研团队将其投资佳作《Value Investing: Tools and Techniques for Intelligent Investment》翻译出来,在长读长信连载。

今天与大家分享的是第20章:深度价值投资者的暗夜。

对于深度价值投资者,这段时间无疑是黑暗的日子。我们以格雷厄姆选股标准在欧洲市场挑选出一篮子股票,今年以来收益率为-24%,那些最优秀的长期价值投资者的收益率情况也类似。在投资领域很多人患有难以治愈的“多动症”,整日里追着自己的尾巴兜圈子,在这种环境下,基于长期视角的投资者几乎难以避免会经历表现不佳的阶段。然而理性投资者应当抱有信念:价值不会缺席。当市场最终对伪装成成长的周期性失去信心时,价值就会回归,这是科技股泡沫破裂给我们的启示。对于当下,要小心采矿业和新兴市场股票!

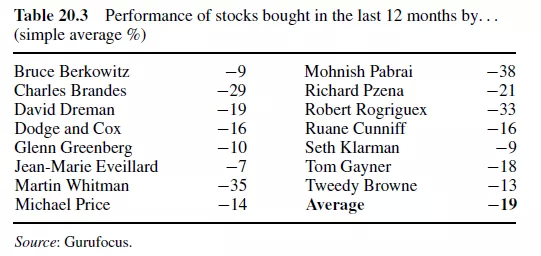

近期的路演证实了我们的深度价值策略正在呈现的一种现状:现时对于理性投资者是多么艰难啊!那些长期优秀的价值投资者的糟糕表现也证明了这一点,他们今年以来的收益率是-19%。当然,他们通常会持有大量现金头寸,并且视股价下跌为加仓买股的大好机会(假定这些股票的基本面没有发生变化)。

不幸的是,投资者们似乎患上了一种难以治愈的“多动症”,短期表现不佳的股票会被市场严厉惩罚。然而我们相信,业绩不佳很可能是理性投资策略的一项副产品。布兰德斯研究所(Brandes Institute)研究表明,长期表现最优秀的基金经理(10年维度)都会经历明显的业绩低谷期。在表现最差年份,这些最优秀的基金经理平均跑输基准将近20%。即使以3年的维度看,他们中也有40%的人业绩排名位于市场最后10%。

好消息是,那些坚定信念的投资者最终会迎来隧道尽头的曙光。如果价值策略继续表现得像今年上半年一样糟糕,这将是价值策略(相对于热门股策略)表现最差纪录之一,甚至比科技股泡沫最狂热那几年更糟!然而,对于有足够耐心的投资者,所忍受的痛苦会被加倍补偿。在表现不佳的年份之后,紧接着是价值股的强劲反弹——超越热门股大约17%的年收益率(长达7年的时间维度看)。

从科技股泡沫破裂的经验中,我们可以看到深度价值策略在什么时点重拾光芒:直到投资者对伪装成成长的周期股完全失去信心时。这次的是采矿业和新兴市场股票将周期伪装成成长,他们在聚光灯下的日子快要到头了。正如约翰·邓普顿爵士所说,“牛市在悲观中诞生,在怀疑中成长,在乐观中成熟,在狂欢中死亡”。Lakshmi Mittal最近的荒谬言论,“我敢十分确信地说,萧条与繁荣交替的动荡年代已成为过去”,在我看来实在有点狂热过头。

我近期路演的唯一收获,是确认了有这样一群迷茫的逆向投资者,因践行深度价值投资策略而正在经历一段艰难时期。考虑到我自己深度价值投资组合的业绩表现,这就一点都不意外了。

我挑选深度价值投资机会的方法,是沿用本格雷厄姆在他去世前(70年代末)所设计的选股标准。这一标准清单由Rea在1977年发表于《投资组合管理周刊》,并且额外补充了3条标准。一个深度价值投资标的必须满足如下要求:

1.过往收益率超过AAA级债券收益率的2倍;

2.5年移动平均市盈率低于峰值市盈率的40%;

3.股息率不低于AAA级债券收益率的2/3;

4.股价低于有形账面价值的2/3;

5.股价低于净流动资产的2/3;

6.总负债小于有形账面价值的2/3;

7.流动比率大于2;

8.总负债小于(或等于)2倍净流动资产;

9.10年盈利复合增速超过7%;

10.在过去10年中盈利降幅大于5%的年份不超过2年;

格雷厄姆这一方法的核心理念是:留足适当的安全边际。也就是说,投资者应去寻找那些市场价格在内在价值上大打折扣的证券。事实上,格雷厄姆本人最钟爱的选股标准是股价低于近流动资产的2/3(上述第5条)。

在当今世界,低于“净流动资产价值”(net-net)的投资机会越来越罕见。目前在全球范围我仅能找出2个(只考察大盘股)——泰勒温佩公司(Taylor Wimpey)和巴莱特开发公司(Barratt Developments),两者均是英国房地产开发商,目前股价隐含的预期是整个房地产行业要消亡!事实上,将泰勒温佩、巴莱特和柿子公司打包一起考虑,分析师们认为他们今明两年将持续60%以上的下滑,并且未来长期增长率为-17%!这难道不是悲观过头了吗?

如果投资者无法找到完全满足net-net的投资机会,格雷厄姆建议重点关注以上1、3、6条标准。标准1和3是很有效的价值股约束准则,标准6保证了即使发生破产清算依然有一定的股权价值。当前,按照深度价值标准筛选,我在美国市场能找到0只符合要求的股票,在欧洲能找到15只,在日本能找到20只。

深度价值投资者的暗夜

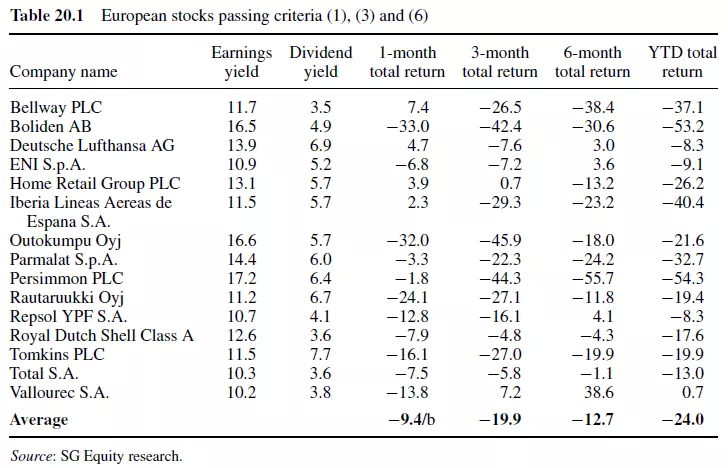

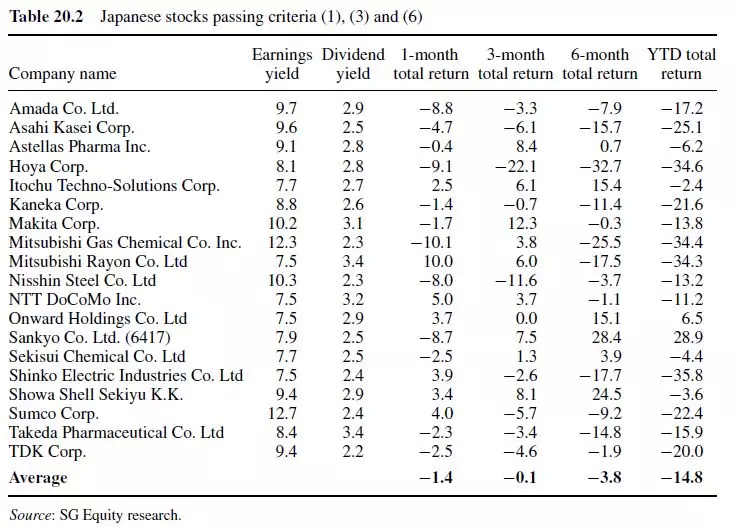

如表20.1和表20.2所示,今年以来这些股票组合创造了相当差的绝对收益,欧洲组合下跌24%,日本组合下跌15%。当然,若以相对收益论,这样的表现与整个市场大体一致。然而,我的长期读者都知道,我对相对收益那套一点也不感冒。

深度价值策略在长期有效

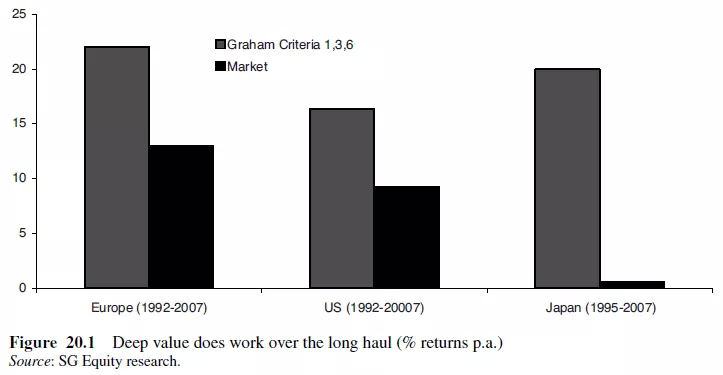

按照深度价值标准回溯挑选出的投资组合中,这是表现最差的一次(在现实中也是如此)。好消息是拉长时间周期深度价值策略会见效(图20.1)。事实上,以标准1、3、6选出的股票,在欧洲市场过去20年里,其最佳表现是接近市场平均收益率的2倍。

在美国市场和日本市场的组合回报表现也同样令人印象深刻。在这两个市场,有一些年份我一只符合标准的股票也选不出,这种情况下我就假设组合收益率为0,若我假设一个合理的现金回报率则整体收益率会更高!

价值策略阶段性过时

不只是我自己的选股组合经历了艰难时期,根据网站Gurufocus提供的信息,许多长期表现一流的价值投资基金经理在过去12个月内组合也遭受重创。在表20.3中所列示的组合经理,他们在过去一年买入的股票今年以来平均下跌19%。(当然,他们中许多人同时选择了持有大比例现金仓位。)

当然,这些基金经理对这一表现可能不那么担忧,毕竟作为长期投资者他们乐见股价下跌,并视之为加仓的好机会(假设公司基本面没有发生变化)。

短期业绩不佳是理性投资的副产品

理性投资策略通常会带来一项副产品——短期业绩表现不佳。举个例子,如果其他所有人整日奔忙于猜测下个季度盈利数字,而只有你自己在探索一套长期框架,那你很可能要以一轮业绩不佳为代价来试错。

事实上,布兰德斯研究所(Brandes Institute)研究表明,最优秀的基金经理会有规律地经历明显的业绩低谷期。在591名美国基金经理和147名EAFE(欧洲、澳洲及远东)基金经理中,他们挑选出10年业绩表现最佳的基金经理作为样本。在这10年中,这组最优秀的美国基金经理相对标普500指数获得2.5%的年均超额收益,而最优秀的欧洲基金经理们平均每年战胜MSCI EAFE指数4.6%。

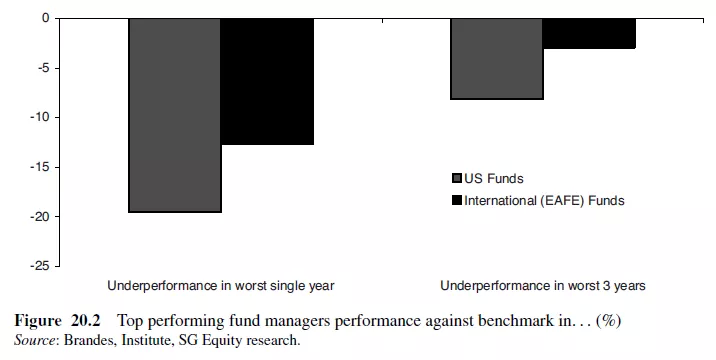

尽管有这样令人艳羡的长期战绩,这些基金经理也无法幸免于短期业绩不佳的重压。在他们表现最差的年份,美国组落后指数20个百分点,EAFE组落后指数13个百分点(图20.2)。

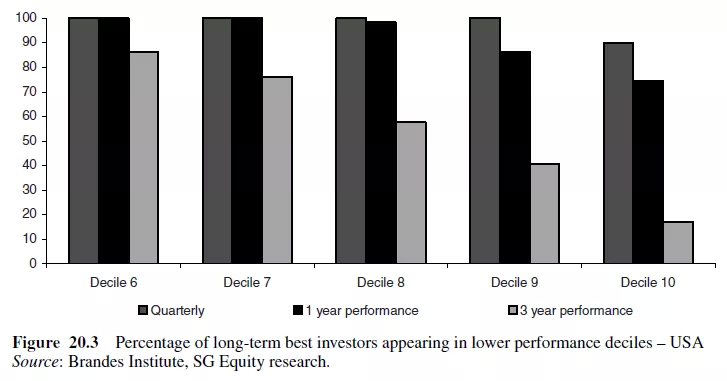

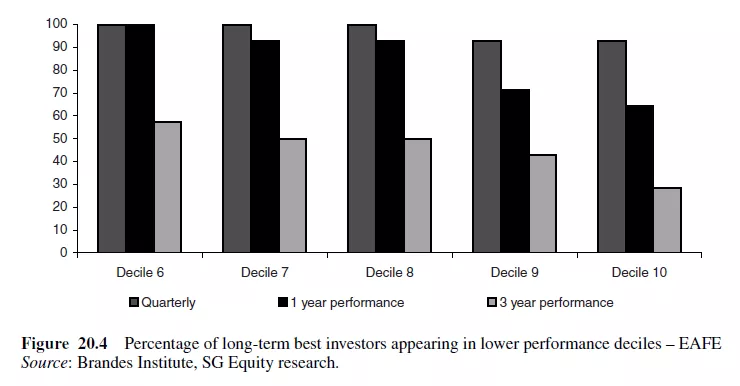

或者换一个角度,你会想看看这些长期优秀的明星基金经理相比同行表现如何。图20.3和20.4,是他们出现在业绩排名后半区各分位的比例。看,如果按季度考察,几乎每个基金经理都在最末10%出现过;若以年度衡量,75%的最优秀基金经理曾排在最后10%;即使以3年维度看,仍有20%-30%的长期优秀基金经理会出现在倒数10%!

正如一位在美国市场的基金经理上周所说,“你告诉我要以长期眼光去帮客户赚钱,那我现在只能忍受煎熬”。

隧道尽头是否有曙光

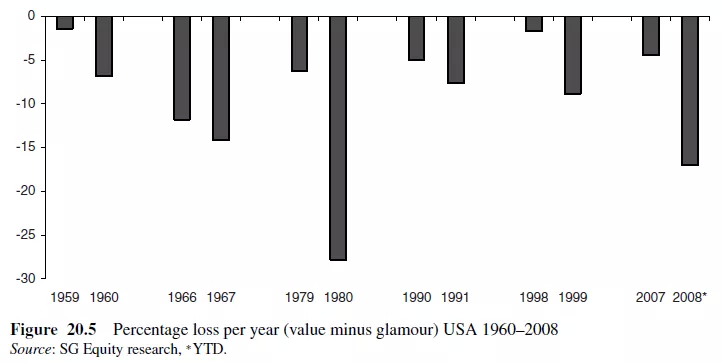

好消息是价值最终不会缺席。图20.5列出了在1960年后的美国市场,一个简易价值策略(买入高现金流/股价比率股票)连续2年显著跑输热门组合(买入低现金流/股价比率股票)的时间段。有趣的是,现下的情况甚至比科网泡沫年份更糟糕。

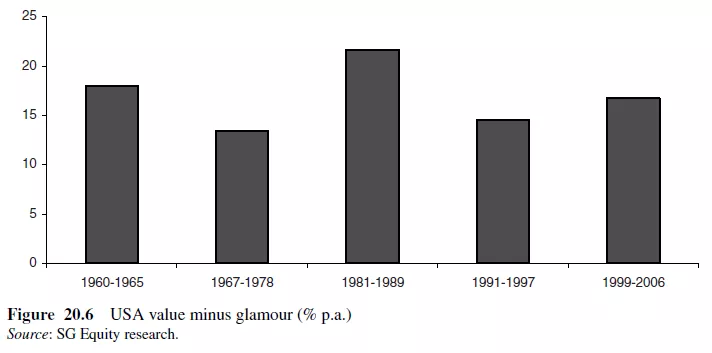

好消息是,价值组合往往会在度过这“困难的两年”后开始反弹。图20.6显示,价值组合将在热门股行情尾声开始持续有超额收益,直到下一个热门股行情来到。在一段引人注目的热门股行情后,紧接着是价值股接近17%的年化超额收益率(7年平均来看)。

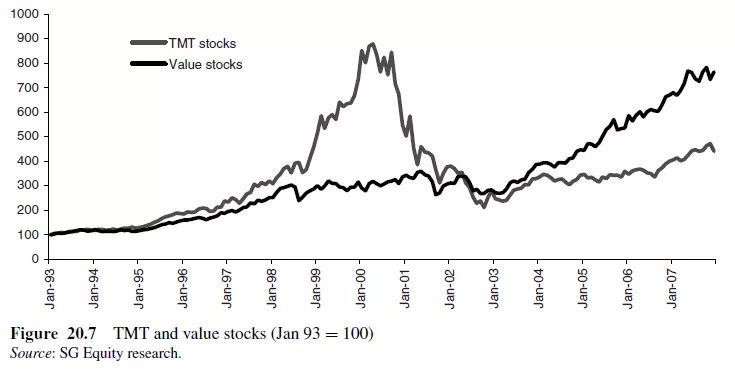

是否存在使价值股重获青睐的触发因素?科网泡沫的经历可能会提供一些线索。如图20.7所示,只有当投资者最终放弃对TMT股票的期待时,价值股才会重返舞台。

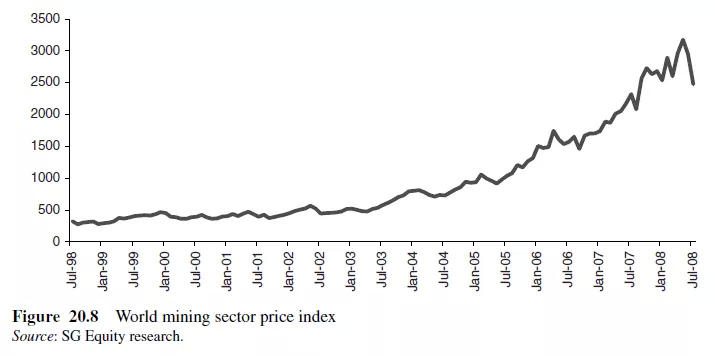

我们可以看到,直到周期风险的最后一张多米诺骨牌倒下,价值选股才会重新流行。对我们来说,当下对应的就是采矿业、大宗商品和新兴市场股票。只有当投资者对这些周期性转变为结构性增长的故事失去信心时,我们才可能看到老派而经典的价值投资回归。好消息是,这一天正在慢慢临近(见图20.8)。

已故伟大的约翰·邓普顿爵士曾说过,“牛市在悲观中诞生,在怀疑中成长,在乐观中成熟,在狂欢中死亡”。来自安赛乐米塔尔(ArcelorMittal,全球知名钢铁制造商)的Lakshmi

Mittal最近宣称,“我敢十分确信地说,萧条与繁荣交替的动荡年代已成为过去,我们已经成功转型为稳定盈利性行业”,这在我看来实在有点狂热过头!

伴随一场熊市/经济衰退,深度价值股被市场忽略抛弃,但却是出手买入的最佳时机。当然,正如约翰爵士所说,“在别人沮丧卖出时买入,在别人贪婪买入时卖出,这需要巨大的勇气,但同时也带来丰厚的回报”。

扫码下载智通APP

扫码下载智通APP