新股前瞻 | 净利突然“腰斩”后,服装吊牌制造商常达控股二次递表

今年向港交所二次递表的公司较以往显著增加。据智通财经APP不完全统计,今年以来截至12月13日,二次递表,拟在香港上市的公司至少26家,其中大部分公司收入规模较小。

最近“再闯关”的是常达控股。公司曾于今年6月首次递表,但之后一直没有新进展,直到12月12日,常达控股才再次向港交所递交上市申请,千里硕为其独家保荐人。

招股书显示,常达控股主要从事制造及销售服装标签及装饰产品,大部分均为附于服装产品的配件,例如吊牌、织唛、印唛及热转印产品。以2018年收益计,在中国市场排名第五,市场份额约2%。

以印刷业务在香港起家

公司的历史最早可追溯至1991年成立的集美印刷,1992年开始在香港印刷业务,2000年通过与独立第三方合作在惠州开展生产业务,2009年在惠州建立自家工厂。从2011年开始将业务版图扩展至世界其他地区。

截至目前,公司在中国、孟加拉及越南均设有工厂,总建筑面积分别约为37902平方米、3300平方米及2370平方米。此外,公司在美国设有支援生产线,拥有逾400部机器,可生产种类繁多的服装标签及装饰产品。常达控股还在比利时和美国设有销售及营销团队,在印度及巴基斯塔设有办事处,以扩展销售网络。目前公司雇员总共约1080名。

过去几年,常达控股超过70%的收益产生自销售吊牌及织唛,订单主要来自香港、中国内地、孟加拉、土耳其、越南及美国。

今年业绩“变脸”

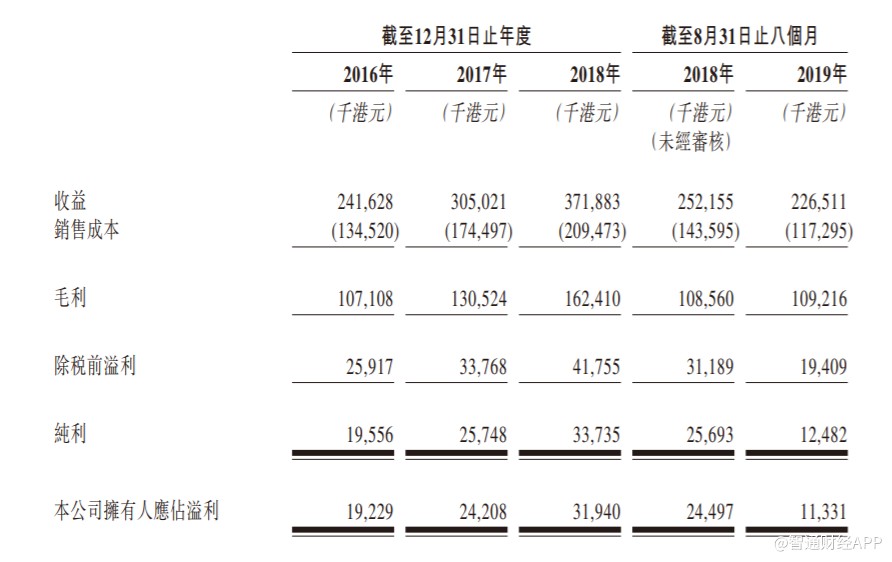

2016-2018年,随着产能扩张及销量增加,公司收入和盈利保持稳定增长。期内收益分别为2.42亿港元、3.05亿港元及3.72亿港元;公司拥有人应占溢利分别为1922.9万港元、2420.8万港元及3149.7港元。

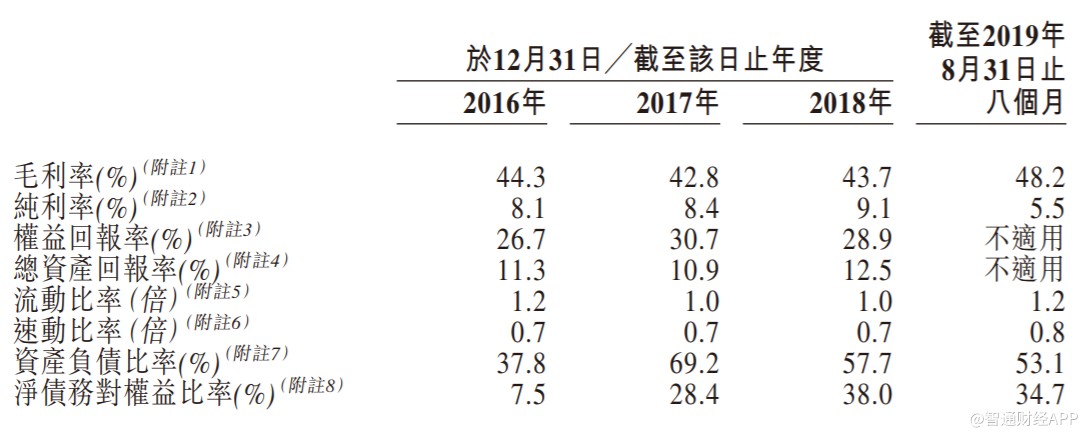

相应毛利率分别为44.3%、42.8%及43.7%,纯利率分别为8.1%、8.4%、9.1%,呈上升趋势。收入增速从2017年的26.24%略微放缓至2018年的21.92%,净利润增速从25.89%上升至31.94%。

然而,今年前8个月,公司业绩突然“变脸”,收入同比下降10.17%,归母净利润同比下滑53.75%。尽管毛利率升至48.2%的高点,但纯利率仅为5.5%。

据智通财经APP了解,今年前8个月公司收入减少主要由于期内两名主要客户订单减少。翻看招股书,常达控股确实比较依赖大客户,其来自五大客户的收益在过去三年分别合共占公司总收益的 30.8%、28.4% 及 24.5%,最大客户近三年分别占总收益的20.2%、17.4%及12.8%。公司称,如果这些主要客户的订单减少,而公司未能取得替代的采购订单,或未能开发新客户,公司的经营业绩收益可能会受到重大不利影响。

值得一提的是,虽然常达控股的大部分收入来自中国,但其客户主要依赖来自美国及欧洲服装品牌的采购订单,全球经济不景气,比如贸易摩擦、英国脱欧等不明朗因素都会对公司业务造成间接影响。公司来自美国的直接收入占比约为5.4%,2018年及2019年前8个月,分别支付约7000美元及7700美元净关税。

期内,毛利及毛利率上升不是因为生产效率提升,而是由于人民币兑港元贬值,导致以港元计的原材料成本及劳工成本下降。

作为一家传统制造业公司,常达控股的主要成本是原材料成本和直接劳工成本,其中原材料成本约占销售成本48%,直接劳工成本约占24%。原材料成本、劳工成本及汇率主要受大环境影响,而公司对下游议价能力较弱,一旦成本上升,额外的成本可能很难转嫁给客户,所以公司通过提高运营效率来提升盈利能力的空间有限。

净利润下降令常达控股的经营活动现金流入也大幅减少。2019年前8个月,公司经营活动现金流净额为2796.5万港元,同比下降51.49%。2016-2018年,经营活动所得现金流净额分别为3414万港元、4360.9万港元、5608.1万港元。

业务结构方面,常达控股超过50%的收益来自吊牌产品的销售,2016年-2018年,该产品分别贡献收益1.42 亿元港元、1.69 亿港元及1.97 亿港元,分别占公司总收入约 58.6%、55.3% 及 52.9%。今年前8个月吊牌业务收益1.22亿港元,占总收入54%。

从整个行业来看,服装零售和服装标签及装饰产品的增速都不算快。据预计,2019-2023年,全球服装及纺织产品生产价值复合年增长率将为4.6%。中国服装标签及装饰产品市场预计复合年增长率为8.6%,规模将达217亿元人民币,增长主要由国内市场推动。在中国,服装标签及装饰市场相当分散,相关企业数量超过2000家,大部分为小型企业。在增长缓慢,进入门槛低,竞争格局分散的市场,常达控股想要争取更大的市场份额恐怕不容易。

计划扩充孟加拉产能

面对中国劳动力成本持续上涨,制造商纷纷将设施迁至越南、孟加拉等东南亚国家。继2018年完成越南厂房扩张后,常达控股也正着力提高孟加拉工厂的产能。按照其业务策略,常达控股将扩充其在孟加拉的生产设施及提升产能,及购买新印刷机器提升生产力。目前公司已在孟加拉Adamjee出口加工区租赁一块面积约为5100平方米的地块。

根据招股书,常达控股集资所得拟将用于在Adamjee出口加工区建设额外的生产厂房,以增加公司在孟加拉的产能,其次为中国现有的生产设施及孟加拉的新厂房购买机器,其余用作一般营运资金。

孟加拉是常达控股的第三大市场,仅次于香港及中国内地,2016-2018年,公司在孟加拉产生的收益录得逾45%的同比增长,预计孟加拉将成为公司新的增长动力。

扫码下载智通APP

扫码下载智通APP