徐小庆最新演讲“把脉”2020:房地产、人民币、美元、港股投资机会都在哪?

本文源自“资本深潜号”微信公众号,作者:江向前,原文标题《敦和投资徐小庆“把脉”2020:最大预期差是外储!大方向应该做多制造业》。

“美国现在的M2增速已经快7%了,但美国的信贷增速是低于中国的。如果大家以前说中国M2增速高于GDP增速导致人民币有贬值压力,那么现在这个逻辑,也可以套用在美元上。”

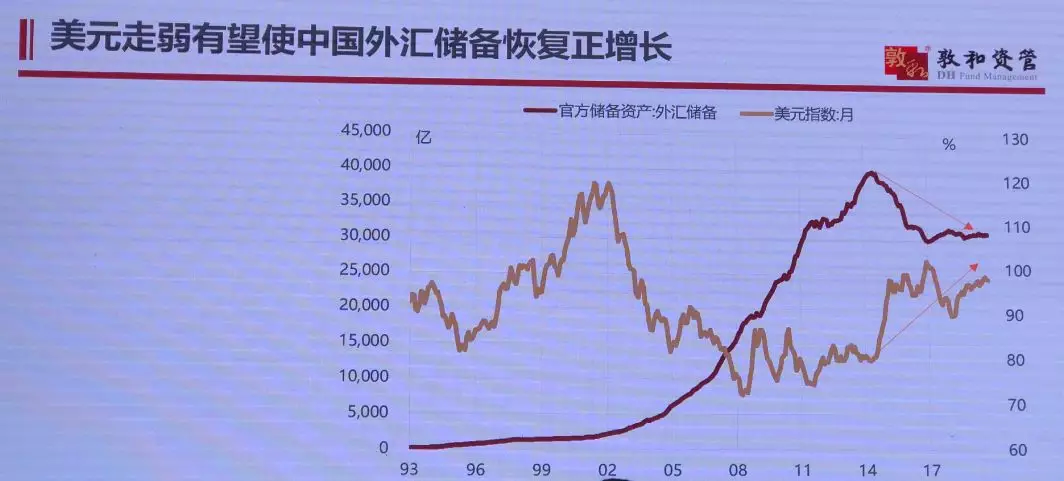

“美国财政扩张加上美联储扩表背景下,最大最确定的一件事情就是美元会开始持续走弱。而最大的超预期是,人民币升值带来中国外汇储备重新开始增加。”

“以往货币政策都是靠利率,但永远都是房地产受益。今年以来,政策上一个减税、一个汇率,都是过去宏观调控中不常用的。这些手段有利于经济逐步摆脱对地产的依赖,而转向制造业的升级上。”

“大的方向,应该是去做多那些跟制造业相关的行业,或者是跟制造业需求相关的商品,同时相对看空那些跟地产相关的行业或者商品。”

“今年地产表现超出年初预期,但从中周期看,非住宅类地产明年有望率先转为负增长。”

“未来几年(住宅类)房地产市场最大的增量,在于35~49岁人群的改善性需求,这从过去一段时间居民贷款占销售比值回落就可以看出。如果政策上有调整的话,未来是可以看到改善型需求上升的。”

以上是敦和投资首席经济学家徐小庆在最近一次演讲中的部分观点,除这些观点外,徐小庆还分享了他对投资策略、房地产、汇率、投资出口、以及A股/港股投资机会等的一些看法。本文根据其演讲实录整理,部分内容有删减。

宏观重要性在下降

今年股票市场从4月份以后,指数基本是一个震荡的走势,但是我们所有的股票基金今年的业绩会在历史上是第二好的年份。

“这个现象本身就说明了其实宏观的重要性在下降,自下而上的选股策略在占优。”

徐小庆认为,宏观的重要性下降源于两个方面的原因。

第一是,传统经济指标的波动大幅下降,比如大家关注的增长,通胀是过去从美林时钟的角度,对大类资产影响最重要的指标;再比如货币信用框架下M2、社融等现在都基本没波动了,怎么用它们来指导投资?

第二是,真正大家觉得重要的、影响资产价格的因素都不是传统的东西。比如去年的中美贸易关系,以及今年某些地区发生的事情等等。

这些问题引起了各种各样我们过去不常见的现象,然后对市场发生影响,这些怎么去预测,怎么去把握发现对资产价格的影响,其实对我们所有人都是一个新的问题。

我不知道该怎么办,因为我自己也在思考。

房地产增量看“改善需求”

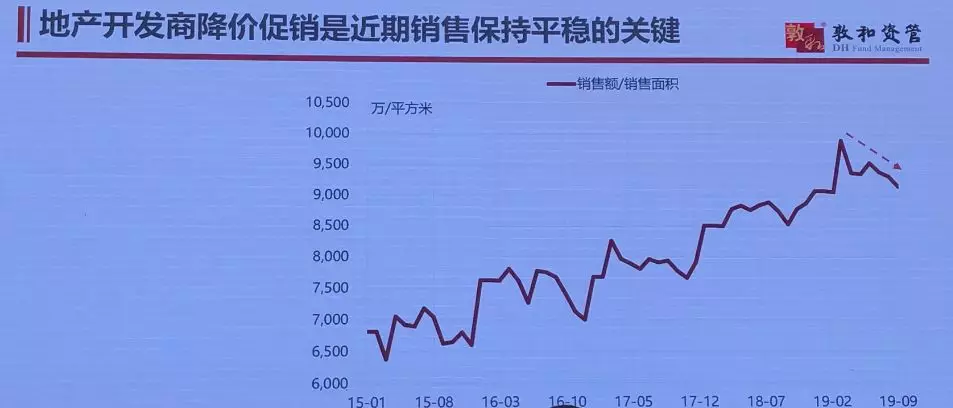

徐小庆表示,年初他预估的是(今年地产)销售应该至少要有5%的下滑,但实际上地产到目前为止是1.5%的增长,而且下半年的增长相对上半年有提升。

地产的销售一直保持在一个比较高的水平(现在每年住宅的销售面积大概有15亿平米)。“我们是不是对地产的整体看法有一些问题?”

徐小庆认为,从购买意愿的角度讲,应该说目前还没有进入到一个实际下行的(趋势),但是居民的购买能力,是到了一个瓶颈,也就是说过去几年房价的上涨应该远远超过收入的上涨。

“老百姓对价格的敏感度大幅提高,如果房价能够出现明显回落的话,这个销售是可以起来的,他没有进入到一个越跌越不买的状态。”

徐小庆指出,这点从上市公司的数据中可以很明显(看到),上市公司为了加快资金的回流,确实是实实在在的降价促销,而促销也带来了比较好的效果。

此外,徐小庆表示,虽然从出生人口看,二胎的政策效应开始消退,人口增速已经非常低,但城镇化还再进行。“在城镇化这个过程当中,城镇的人口数量增长会高于总的人口增长,也就是说对需求还是有些支撑的。”

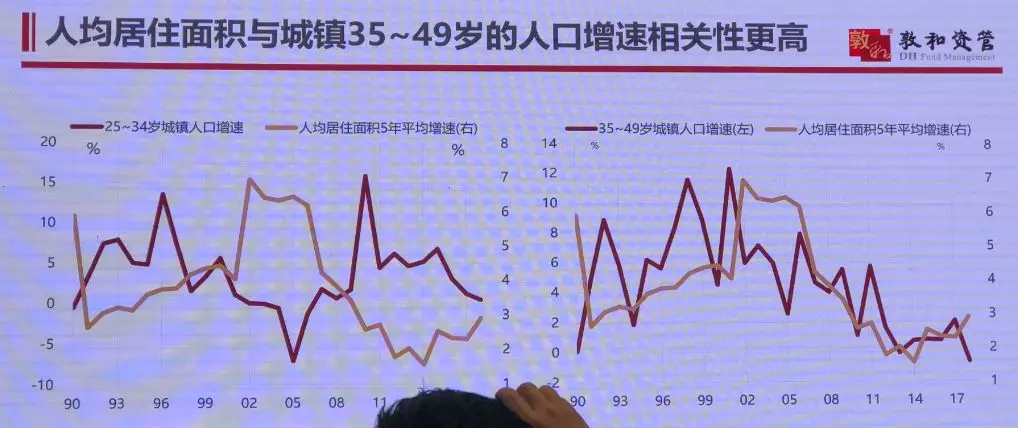

对比韩国、日本、台湾地区等城镇化率达到60%以后,人均居住面积的数据变化,可以看到人均住房面积和35~49岁这个年龄段的人口绝对数量有关系。徐小庆分析称:

首先,能够买房的人群是在25~49岁范围,但25~34岁主要是刚需购房,更多的是和购房数量相关;

其次,35~49岁是大家所说的叫改善性需求,如果看人均居住面积的增长和人口的关系,会发现这个年龄段的绝对数量的增加和人均居住面积的变化相关。

再次,通过日本和韩国房地产开工面积,也可以看到是和35~49岁人口的变化更相关一些。

徐小庆总结指出,从中国城镇人口变化看,未来25~49岁人群数量基本变化不大,但如果切开看,25~34岁人群的绝对数量开始下降,也就是首次购房的需求开始下降了。

“中国最后一个人口出生的高峰是在85年到91年,这些人正好从明年开始就会进入35岁以上。”

未来几年,房地产市场最大的增量是改善性需求,而不是首次购房的需求。

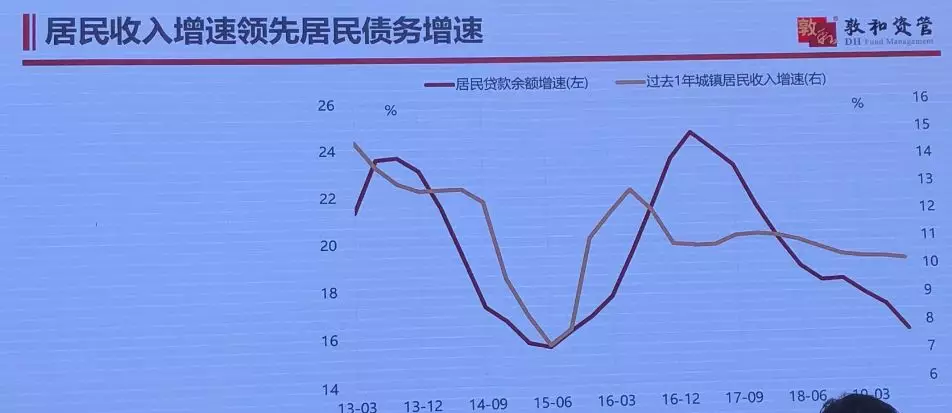

徐小庆认为,从销售增速角度,看长一点时间的话,中枢大体上是零增长。但如果从居民信用周期的波动看,明年商品房的销售还是会往下走。

“居民的债务增速其实和他的收入增速是有相关性的,而且是滞后于它的收入变化,因为居民的收入增速总体是在慢慢的回落。所以我们认为明年居民的贷款增长相对于今年来讲会有所放缓。”

如果我们假定销售(面积)是零增长,那么销售额应该就是轻微的负增长,对应库存是零变化的话,那么开工数据可能在明年二季度就可以看出来(可能转负)。

徐小庆表示,在住宅开工转负之前,非住宅类(商住和写字楼)等由于今年销售已经是负增长,所以这类地产的开工也会在明年率先转负。

出口型制造业在好转

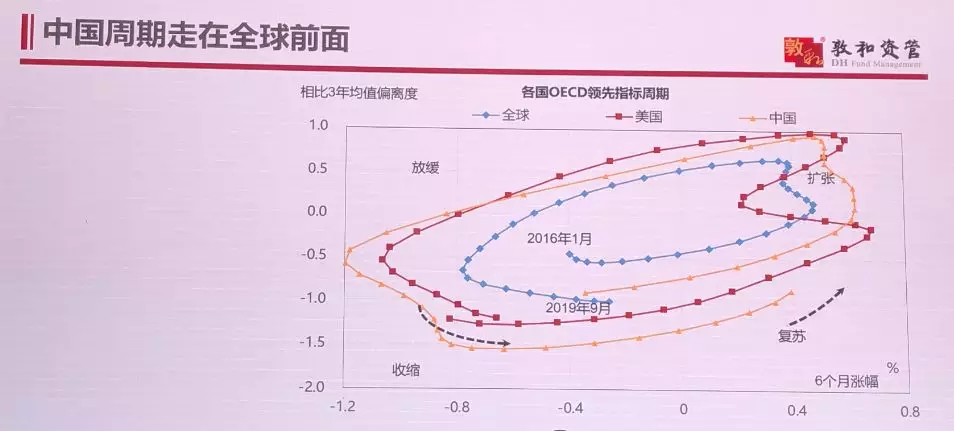

徐小庆表示,制造业本身具有全球共振性的特征,过去一段时间,全球货币政策的宽松其实已经开始有一些作用。

“虽然我们也认为货币政策的效果在边际上在递减,但是他还是有用的。”

徐小庆指出,从全球利率的变化,其实已经能够看到持续的利率下降,对于PMI的提升从统计来看,这几年都是中国在全球的大周期当中走在最前面,然后是其他新兴市场,然后是欧洲,然后是美国。

因为欧洲是受出口依赖大的经济体,而美国则是相对更内需型的,所以美国一定是最后。

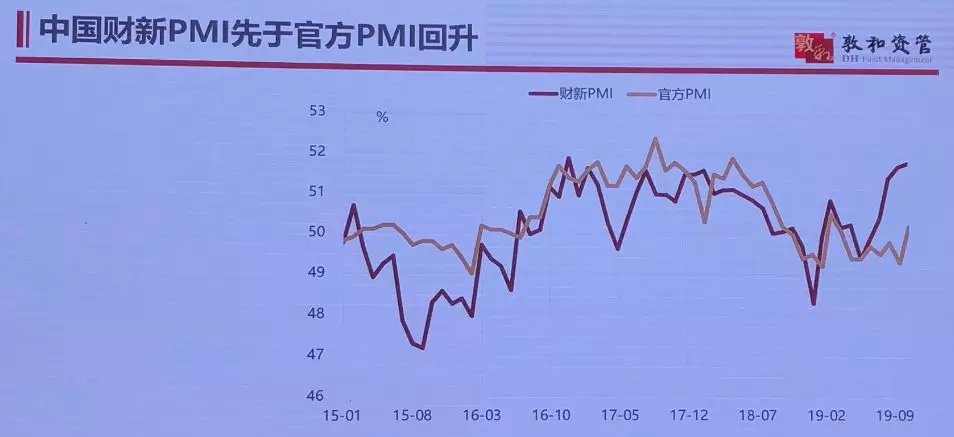

“我们看到最近的PMI是,新兴市场先起来,财新的PMI也是比官方PMI起来的早。”

徐小庆指出,上次出现财新PMI比官方PMI先起来是在2015年四季度,因为财新统计当中中小企业居多,所以它对出口的敏感度是比较高的,一般财新的数据好,往往说明出口的改善会比较明显。

此外,从利润增长来看,总的利润增长还是在下滑,但盈利企业的数量在上升,说明总体的盈利的相对比较差,(可能)是因为大企业盈利现在还不太好,但是小企业营业已经开始向上。

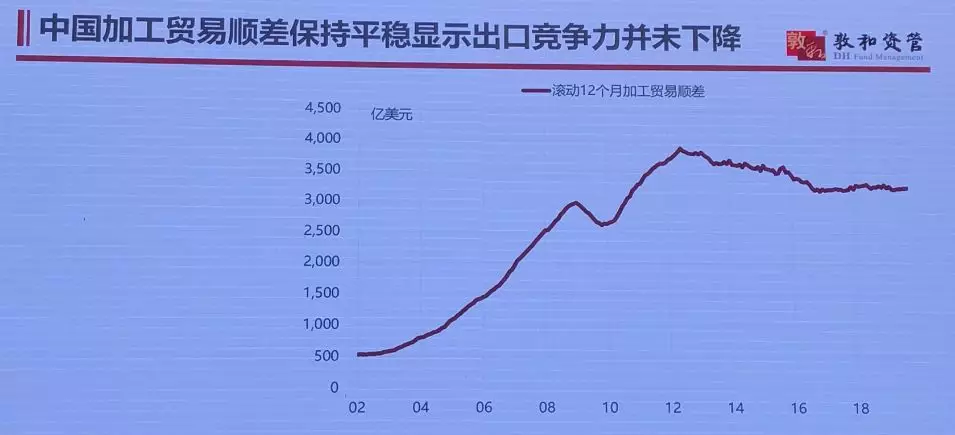

从中国加工贸易顺差来看,中国的出口份额基本没有变化,其实还稍微有所上升。

“我对出口和制造业这块是比较乐观的,一方面可能跟中美贸易摩擦缓解有关,但更重要的是全球的货币宽松的一个溢出效应。”

此外从PMI库存与GDP库存数据变化看,PMI库存往往会领先一年左右,也就是说,今年PMI的原材料、产成品库存开始往上走,意味着明年的GDP当中的这部分库存对GDP的贡献会由负转正。

汇率政策效果“被低估”了

徐小庆指出,今年货币政策最大的感受是,从单一的利率角度转向利率汇率双管齐下的做法上了。

其中最大的看点是,人民币在破7之后,并没有出现市场此前担忧的股票下跌、房价大跌,资本外逃等情况。

因为以前总是担心贬值会带来大量的资本外流,所以中国过往每一次宏观经济下滑时,都是用利率来解决问题。

大家都知道,用降息去刺激经济最大的问题就是,只利好房地产;此外还有一个问题就是,它对制造业传导不出去。

汇率手段的好处在于,他对所有企业都是平等的,没有歧视;且是立竿见影,不存在传导时间的问题。

另外,对于大家担心的输入性通胀问题。徐小庆表示,“中国如果是因为自己的需求不好而去贬值,全球又怎么可能会出现高通胀?”

徐小庆认为,当汇率政策一旦摆脱7的束缚之后,就没有什么可怕的了。

他指出,当汇率的空间打开之后,中国的经济转型就开始要往成功的方向走了。就可以摆脱对房地产的依赖,重新回到制造业立国。

“靠利率的结果永远都是房地产受益,今年政策上一个减税,一个贬值,这都是过去宏观调控当中不常用的。这些手段其实有利于经济逐步摆脱对地产的依赖,而转向制造业的升级上。”

徐小庆表示,这个变化从投资的角度来讲,最重要的逻辑是,大的方向应该是去做多那些跟制造业相关的行业,或者是跟制造业需求相关的商品,而应该是相对看空那些跟地产相关的行业或者是商品。

外汇储备回升或“超预期”

徐小庆指出,货币政策现在因为猪的问题不能放松,但是由于不是全面性的通胀,也很难收紧,基本是这么一个状况。

他认为,货币政策如果要宽松的话,只有一种可能,就是房价要持续性的下跌。

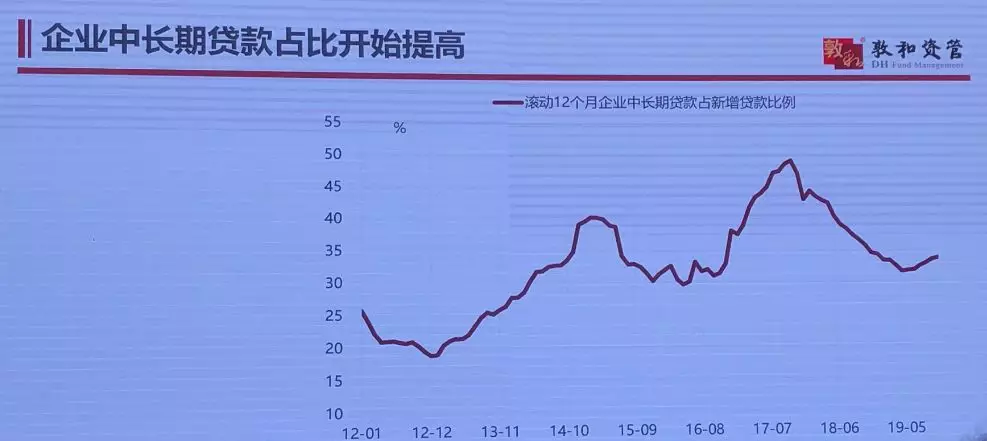

徐小庆分析称,信用结构层面,可以看到企业的融资开始回升,企业的融资结构当中的贷款也都开始往上走。他认为这本身就(说明)是在逐步削弱房地产,更多转向支持制造业;它是结构的调整,而不是总量的宽松。

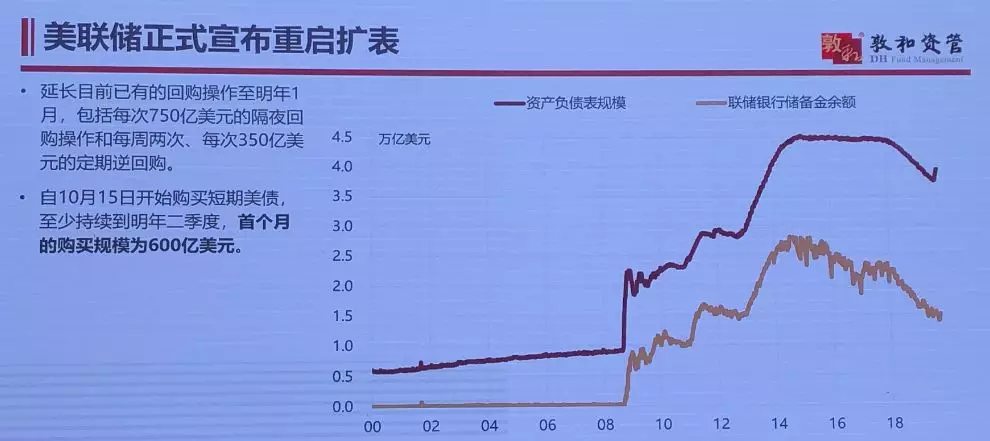

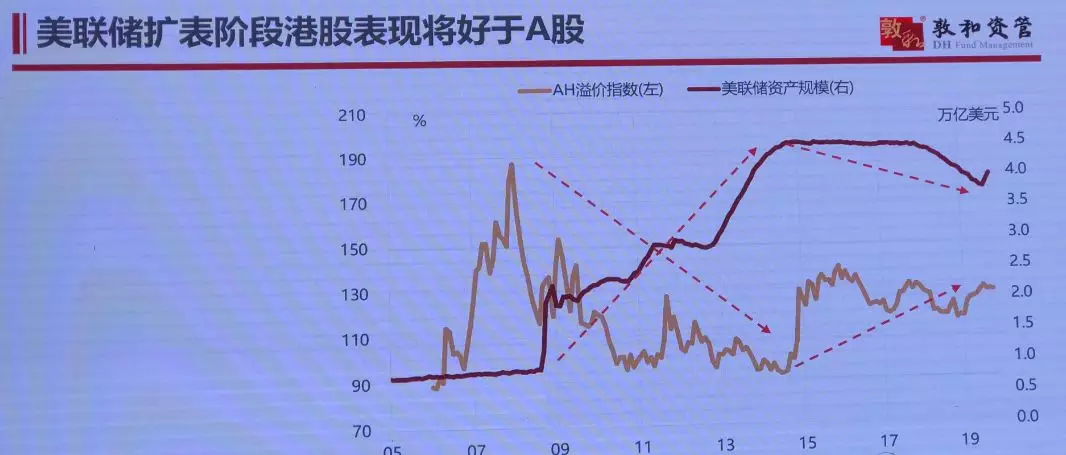

外部方面,徐小庆认为最大的看点是美联储的扩表,它会带来美元强势周期的结束。

“我认为美元明年是大概率是要持续走弱的。”

徐小庆分析称,这里面主要的逻辑是美国的高赤字的问题。“因为美国现在也是居民不带杠杆,企业不加杠杆,只有政府加杠杆。”

他认为,虽然这次美联储扩表与前几次QE有区别,但效果都是一样的,(可以)看到最近美国的M2增速上得很快,美国现在M2增速已经快7%了,(都要)赶上中国了。

“大家以前老用中国M2高于GDP来说人民币有贬值压力,那么为什么不可以用这个逻辑来解释美元有贬值压力呢?”

徐小庆指出,美国财政扩张加上美联储扩表,最大最确定的一件事情就是美元会开始持续走弱,而且这件事情对于新兴市场,对于A股,尤其是对于港股,都是非常重要的。

“港股已连续两年在全球股市表现中落后,根据统计,美元弱的时候,往往港股表现更好。现在的港股,其实就是一年前的A股。”

股市债市机会

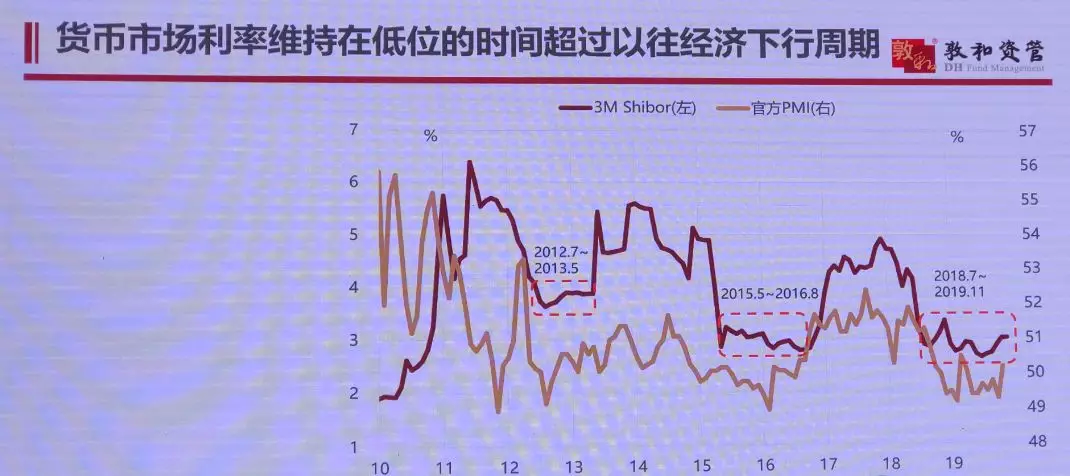

徐小庆认为,虽然不觉得短端利率现在能够有下降的可能,但是觉得它会在相当长的时间维持在低位,就是这一轮低利率持续的时间会超过以往宏观经济下行周期的(持续)时间。

这里面最大的原因是地产起不来。过去短端低利率被打破,都是因为地产起来,而且都是因为一年宽松就能够运转起来。

现在的低利率它维持的时间会很长,但不代表说低利率可以通过持续的下降来刺激估值的上升,这是两个问题。

只是说它维持一个低利率的环境,债券市场总体就是跌多了可以买,但是涨多了还是要卖;暂时还没有趋势性的机会。

对于股票来讲,如果讲贝塔的话,港股的贝塔会比A股要大。

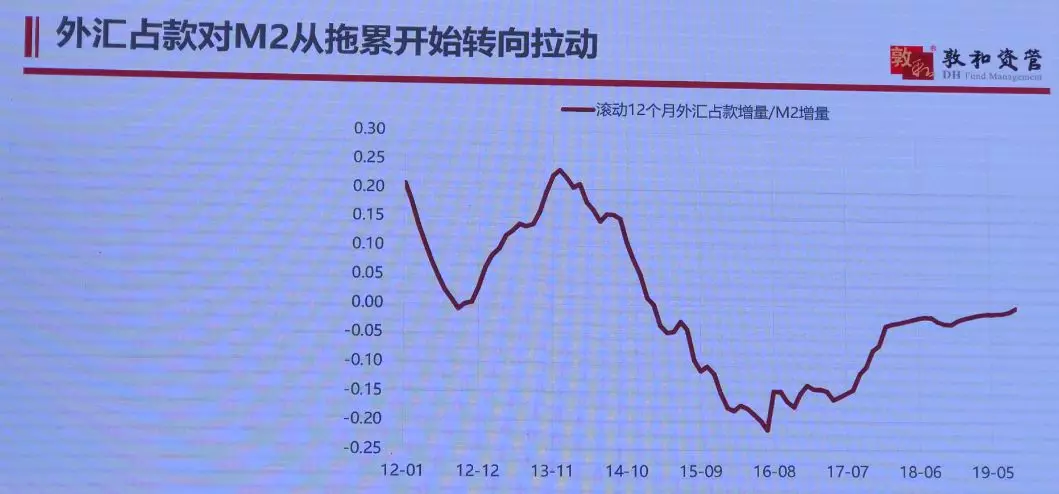

A股如果有贝塔,就是说如果指数整体有机会的话,最大的超预期是在人民币升值带来中国外汇储备结束过去5~6年的不增长,重新开始增加。

具体来说,就是A股要出现指数型行情的话,一定要看到有增量资金,但是增量资金看M2,M2的问题在哪?

现在信用周期很难出现持续性扩张,另外一个办法就是靠外汇占款。

外汇占款在过去几年对M2是负贡献,现在慢慢的开始回到正贡献,这个趋势会不会持续?这才是最大的市场预期差,就是现在没有人认为中国的外汇储备会重新开始增长。

中国的资产相对便宜,而大家一旦意识到中国没有大的风险,加上中国利率是处在全球相比比较高的水平。

可能出现资本持续大量的流入,进而会改变现在A股里面存量博弈的格局。

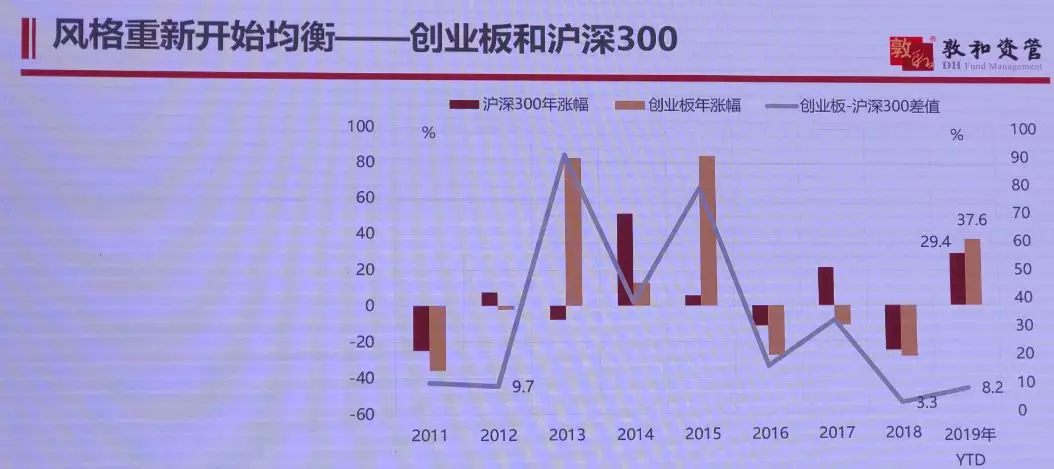

对于指数内部来讲,这个风格切换其实已经开始了,今年是第一次出现创业板涨幅超过了上证50,但是风格切换还是大股票占优。

过去表现差的行业,包括一些周期性行业和地产行业,以及科技,从指数内部来讲是最有机会的两个板块。

其中科技代表的是大趋势;而地产和周期则是在预期已经充分反映到股票上后,未来或出现预期差修复,这两个的逻辑不太一样。

(编辑:任白鸽)

扫码下载智通APP

扫码下载智通APP