殡葬业暴利中国万桐园(08199)盈利能力“彪悍”,转主板麻雀变凤凰?

一纸转板公告短短数行字,让中国万桐园(08199)四个交易日大涨近40%。

随着消息的发酵,鲜有人关注的中国万桐园逐渐引起市场注意。据智通财经APP了解,中国万桐园是经河北省民政厅批准,廊坊市民政局主管,于2007年11月在河北廊坊创立,是廊坊的殡葬服务提供商。

虽然中国万桐园所在的殡葬服务行业较为冷门,但却是朝阳行业,主要是中国大部分家庭受根深蒂固的传统观念影响,殡葬服务可以说是绝对的 " 刚需 "。同时,作为全球人口最多且老年人口基数不断增加的国家,也让中国的殡葬服务行业拥有巨大的市场活力。

资料显示,中国万桐园虽然体量较小,根据两幅可作墓园使用土地河北省廊坊经营一座墓园,但是盈利能力却十分“彪悍”,销售毛利率、销售净利率和净资产收益率都超过港股“殡葬第一股”福寿园(01448)。

但是作为一个特殊的行业,中国万桐园想做大并不容易,如政府提倡生态殡葬,对墓地审批愈加严格。如果中国万桐园想成为下一个福寿园,任重而道远。不过,分析认为,中国万桐园估值仅为福寿园一半,转主板或受到资金的炒作。

中国迈进深度老龄化,殡葬行业增长空间巨大

受传统儒家有关孝道及敬老思想的影响,殡葬服务对中国大部分家庭来说是绝对的 " 刚需 "。同时,作为全球人口最多且老年人口基数不断增加的国家,中国的殡葬服务业拥有巨大的市场活力。

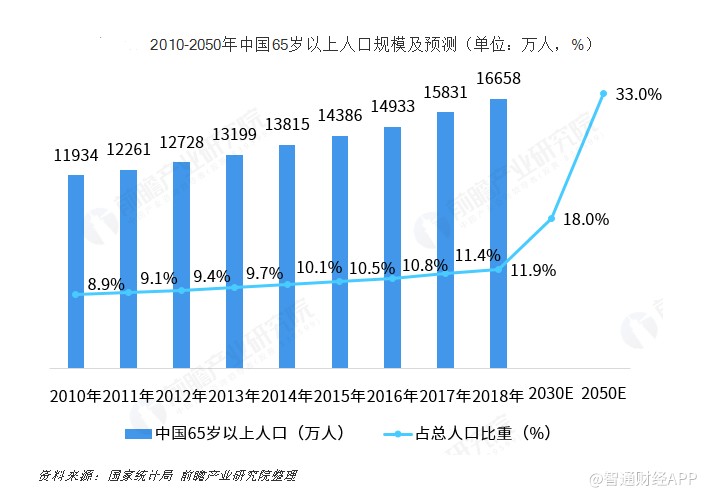

根据前瞻产业研究院数据显示,从1990年开始,中国的生育率就已低于人口正常更替所需要的水平,2000年便步入老龄化社会,并且正在朝着深度老龄化社会快速迈进。中国65岁及以上老人占总人口的比例从1980年的4.7%提升到2018年的11.9%,预计未来将继续提高到2030年的18%、2050年的33%。

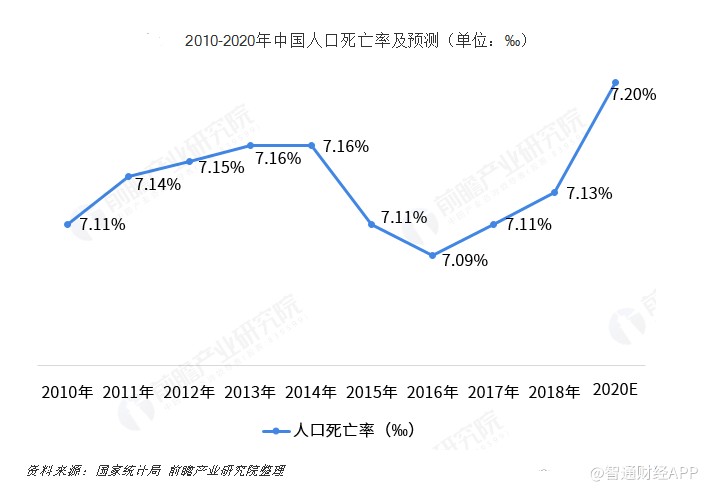

随着老龄化人口的增加,我国人口死亡率死亡也将有所上升。据国家统计局数据,2017年中国死亡人口数量为986万人,人口死亡率为7.11‰。2018年中国死亡人口993万人,人口死亡率为7.13‰。随着老龄化人口的增多,预计到 2020 年我国人口死亡率会有小幅上升,达到7.2%左右。

人口老龄化的深化和人口死亡率的攀升,让殡葬服务的需求快速提升,市场规模进一步扩大。前瞻产业研究院结合行业均价进行测算,2017年行业的市场规模在1320亿元左右,预计到2020年行业市场规模在5000亿元左右。中国殡葬协会曾在2014年预测,2020年我国殡葬业消费将达到6000亿元,到2023年会达到1万亿元。无论通过哪种口径,都可以看出,我国殡葬行业未来的增长空间巨大。

中国万桐园盈利能力“彪悍”,想做大做强任重道远

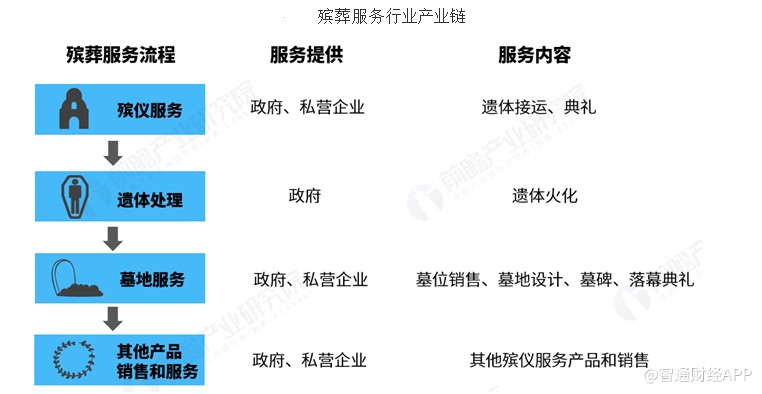

殡葬行业由殡仪服务、遗体处理、墓地服务、其他产品销售及服务四大部分组成。其中,殡仪服务业务私营企业参与程度不高,且赚钱效应较弱。遗体处理业务目前只能由政府机构提供服务,且价格受到严格管制。而以墓地服务业务为主的葬业,市场化程度较高,通过自主定价经营,行业利润水平高,资本参与较为积极,主要管控来自于特殊用地性质和民政部的“经营性公募”牌照。

中国万桐园(08199)是经河北省民政厅批准,廊坊市民政局主管,于2007年11月在河北廊坊创立,是廊坊的殡葬服务提供商。目前,中国万桐园主要业务为出售墓地和骨灰廊及提供其他殡葬相关服务及墓园维护服务。

日前,中国万桐园公告称,根据主板上市规则第九A章及附录二十八,该公司已申请批准全部已发行股份透过由GEM转往主板上市的方式上市及买卖,并于2019年12月9日获联交所批准,预期股份将由2019年12 月17日上午9时正开始于主板(股份代号:06966)买卖。

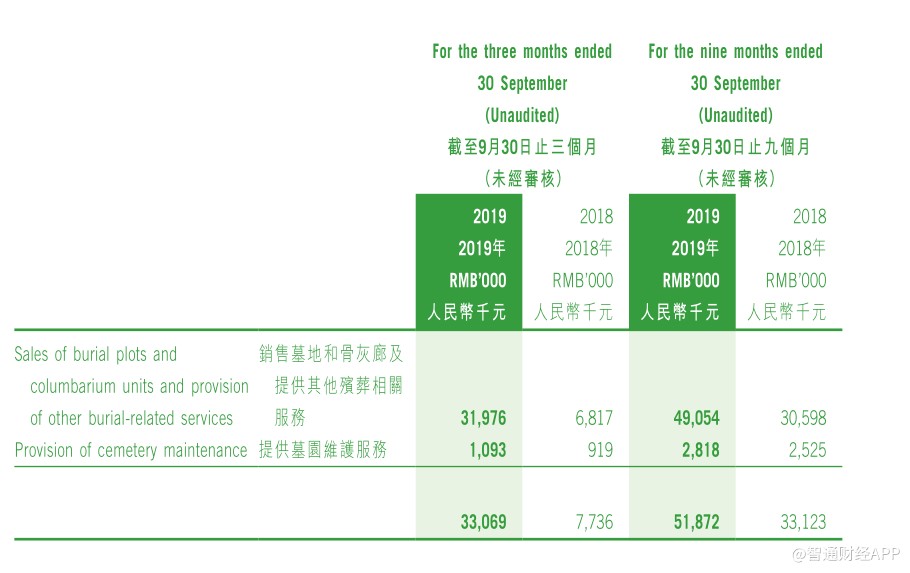

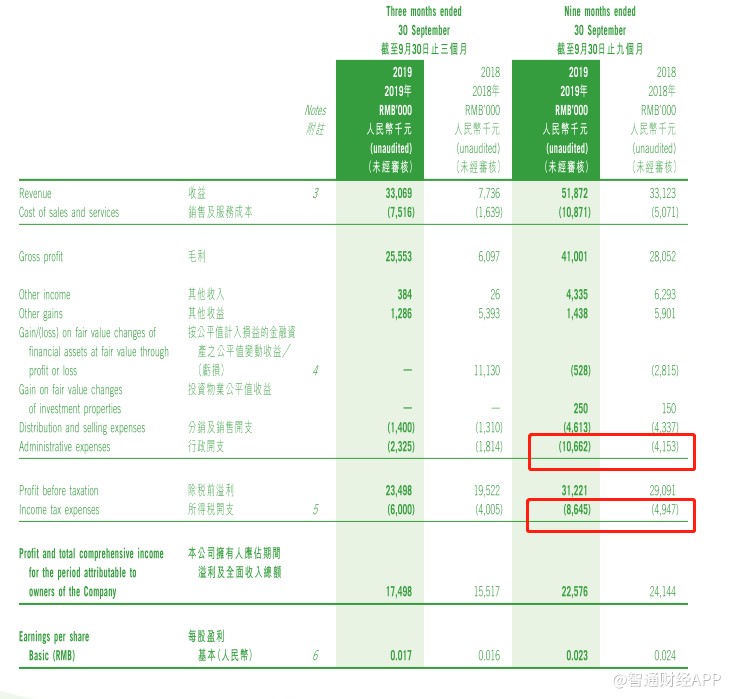

受此消息影响,鲜有人关注的中国万桐园在短短的4个交易日里大涨近40%,引起市场的注意。财报显示,2019年前三季度,实现营业收入为5187.2万元(人民币,下同),同比增长56.6%;净溢利为2257.6万元,同比下降6.5%。单从营业收入和净利润来看,中国万桐园的体量较小,且净利润出现下滑,业绩表现一般。

中国万桐园透露,其营业收入的增加主要是由于殡葬服务收入的增加。殡葬服务是中国万桐园营业收入的“大头”,主要包括销售墓地及骨灰廊,营收占比超过94%。2019年前三季度,该业务实现营业收入4905万元,同比增长60.3%。净利润的减少主要是因为行政开支和税务开支增加,行政开支大增156.7%是因为转板产生的费用,税务开支大增74.8%是因为金融资产之公平值变动亏损导致递延税项抵免增加。

但是从盈利能力来看,在如印钞机一般的殡葬服务行业里,中国万桐园也有着很强的盈利表现,在毛利率方面甚至超过港股“殡葬第一股”福寿园。

据智通财经APP了解,福寿园则是中国最大的殡葬服务提供商,于1994年开始在上海经营墓园,是首批进入中国殡葬服务业的私营企业之一,目前业务已拓展至中国11个省、自治区或直辖市的二十余座城市。福寿园已于2013年在港股上市,年营收规模是中国万桐园近40倍。

据智通财经APP统计,可比历史数据显示,2016-2018年以及2019年中期,中国万桐园的毛利率分别为82.22%、81.87%、83.97%和82.16%,均明显高于福寿园。

值得一提的是,历史数据显示,2016年,中国万桐园传统殡葬墓地平均售价为3.59万元,艺术殡葬墓地平均售价为16.54万元。而福寿园2018年墓穴的平均销售单价为11.01万元。简单来看,中国万桐园艺术殡葬墓地销售较高,但其传统殡葬墓地的销售占比较高,占比超过90%。这意味着,中国万桐园的拿地成本非常低。

不过,由于净利润表现波动,中国万桐园的销售净利率和净资产收益率变动较大,而福寿园则稳中有升。但细究之下,2017年和2019年中期,中国万桐园均是因为上市和转板而行政开支大增,若无此影响,其销售净利率和净资产收益率将明显高于福寿园。如2016年和2018年,中国万桐园的销售净利率分别为51.94%和65.11%,而福寿园则分别为35.38%和37.28%;中国万桐园的净资产收益率分别为34.42%和26%,而福寿园则为14.21%和14.96%。

因此,中国万桐园虽然体量较小,但盈利能力“彪悍”。中国万桐园也希望进一步扩大业务规模,以巩固其在廊坊的市场地位并扩大在京津冀都市圈及其他地区的业务。

但实际上,作为一个特殊的行业,中国万桐园想做大并不容易。因为政府提倡生态殡葬,对墓地审批愈加严格。此外,殡葬服务供应商的竞争力建基于口碑,而客户更倾向选择著名的服务供应商,中国万桐园的品牌知名度较低。即便在廊坊,按营收计算,中国万桐园的2016年的市占率仅为9.3%,与第一名相差41%。如果中国万桐园想成为下一个福寿园,任重而道远。

中国万桐园此前也指出:“我们能否成功实施扩张策略取决于多项因素,例如能否物色合适的商机或扩张墓园的计划、能否自政府及其他第三方取得经营业务所需同意书、许可证及牌照、能否于中国墓园土地供应受政府严格管控的环境下以合理价格收购符合扩张计划的额外土地、能否善用管理及财务资源、能否筹集扩张所需资本开支、能否聘僱、培训及留任熟练及合资格员工以及能否开展我们不熟悉的新业务或开拓新的区域市场。”

扫码下载智通APP

扫码下载智通APP