新股消息 | 高瓴张磊认购3500万美元,首日超购近30倍,保利物业(06049)为何这么火?

本文来自微信公众号“资事堂”,作者:张雨娜。文中观点不构成投资建议。

在港股“跌跌不休”的表象下,一股暗涌已悄然涌动。

本周一开始招股的保利物业(06049),招股首日融资额即高达178.91亿,公开发售超购接近30倍。

保利物业IPO火热的背后,不仅有高瓴资本张磊为其“站台”,它还获得了"亚洲最大及最神秘的投资者"的青睐。

此外,本次保利物业拟发行1.33亿股,如果悉数触发超额配售权,市场预估它将成为2019年度最大市值的物业管理股。

那么,保利物业,究竟是一家怎样的公司?

首日招股超购近30倍

12月9日,保利物业发布了招股书。招股首日,其融资额即高达178.91亿,超购倍数接近30倍。

与之形成鲜明对比的是,同日开始招股的另外两只新股的火热程度远远不及保利物业。时代邻里(09928)的融资申购额度超9000万,接近足额,九阳豆浆机母公司JS环球生活(01691)的融资申购倍数还不足五成。

公开发售超购倍数越高,说明市场申购热度就越高,新股越被看好。

为什么保利物业这么火?

我们先看下保利物业是一家怎样的公司。

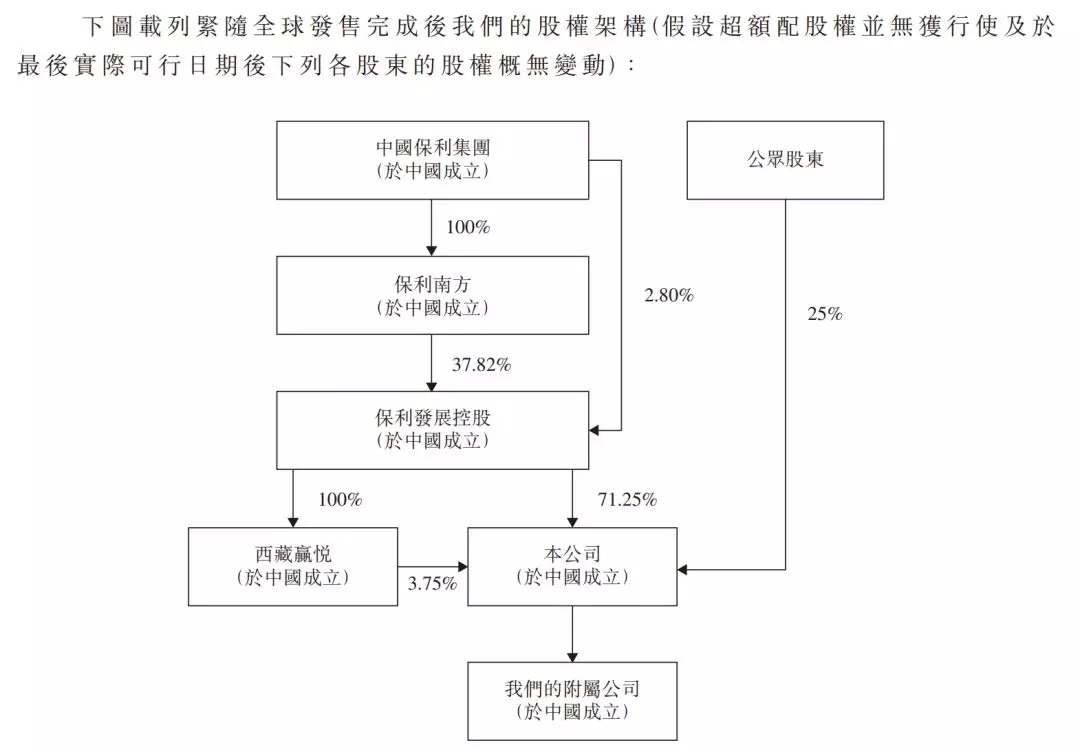

资料显示,保利物业于1996年成立,由保利发展控股及保利南方分别直接拥有80%和20%,总部位于广东省。2016年为了筹备新三板挂牌,公司改制成为股份有限公司。2019年4月保利物业终止三板挂牌,为此次港股上市做准备。

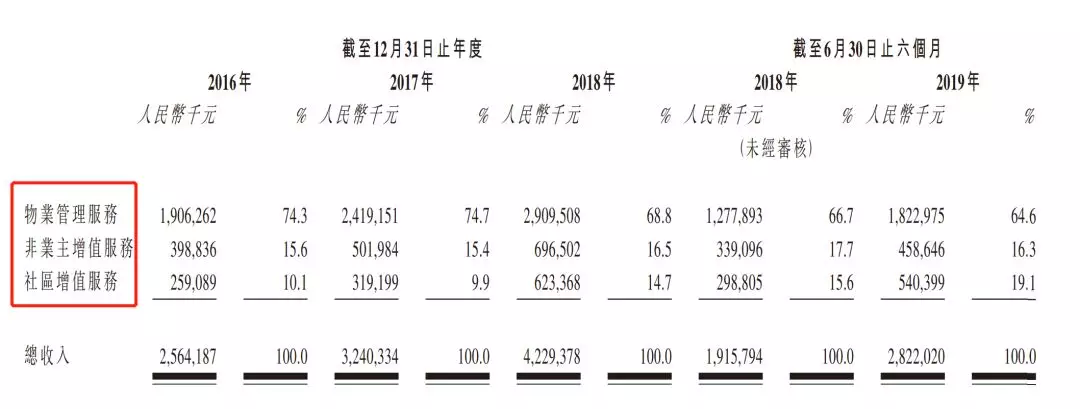

从具体业务来看,目前保利物业有三条主要业务线:物业管理服务、非业主增值服务和社区增值服务。截至2019年4月末,保利物业物业管理服务实现营收12.11亿元,占总营收的70.5%,是其收入的“大头”。

不过,从近三年收入构成的变化来看,保利物业社区增值服务占总收入的比例呈现了上升的趋势。

事实上,在收入结构的变化之下,保利物业近几年的业绩也在提升。 在2016年到2018年,保利物业的总收益分别为25.64亿、32.4亿及42.29亿元,年复合增长率28.4%。净利润分别为1.49亿元、2.25亿元及3.36亿元,年复合增长率50.1%。

值得一提的是,本次保利物业拟发行1.33亿股。市场预估的市值区间为163.7至187.2亿港元,如果悉数触发超额配售权,其市值最大将达215亿港元。市场预计它有望成为2019年度最大市值的物业管理股。

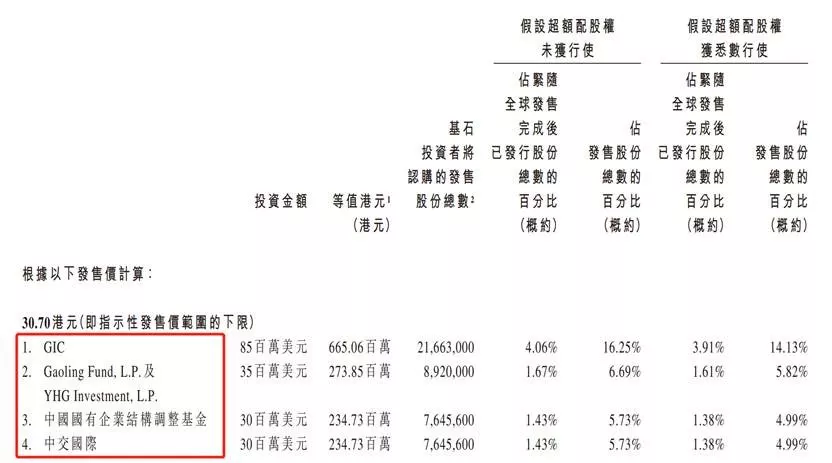

高瓴、GIC为基石投资者

此外,保利物业强大的基石投资者,这是申购火爆的“加分项”。 招股书显示, 保利物业的基石投资者中出现了名称为GAOLING FUND,L.P.的基金,这也是高瓴资本张磊创办的亚洲地区资管规模最大的投资基金之一,该基金拟认购保利物业3500万美元的发售股份。

值得一提的是,高瓴资本过去投资了一大批国内外优秀企业,其中包括:百度(BIDU.US)、腾讯(00700)、京东(JD.US)、携程(TCOM.US)、去哪儿、Airbnb、Uber(UBER.US)和百济神州(06160)。

此外,拟认购保利物业8500万美元的发售股份的投资机构GIC的知名度也不低。

GIC全称为 Government of Singapore Investment Corp,即新加坡政府投资公司。资料显示,它是新加坡最大的国际投资机构,该公司一直被称为"亚洲最大及最神秘的投资者",目前管理的资产超过千亿美元,其规模与巴菲特掌管的投资帝国Berkshire相当。

值得一提的是,港股市场上那些年火热的中国铁塔、百威亚太,它们的基石投资者中均有GIC的身影。

因此,有着新加坡政府、高瓴资本张磊做“定心丸”,投资者借钱也要去买保利物业也就能更容易理解了。

不少物业股已“翻倍”

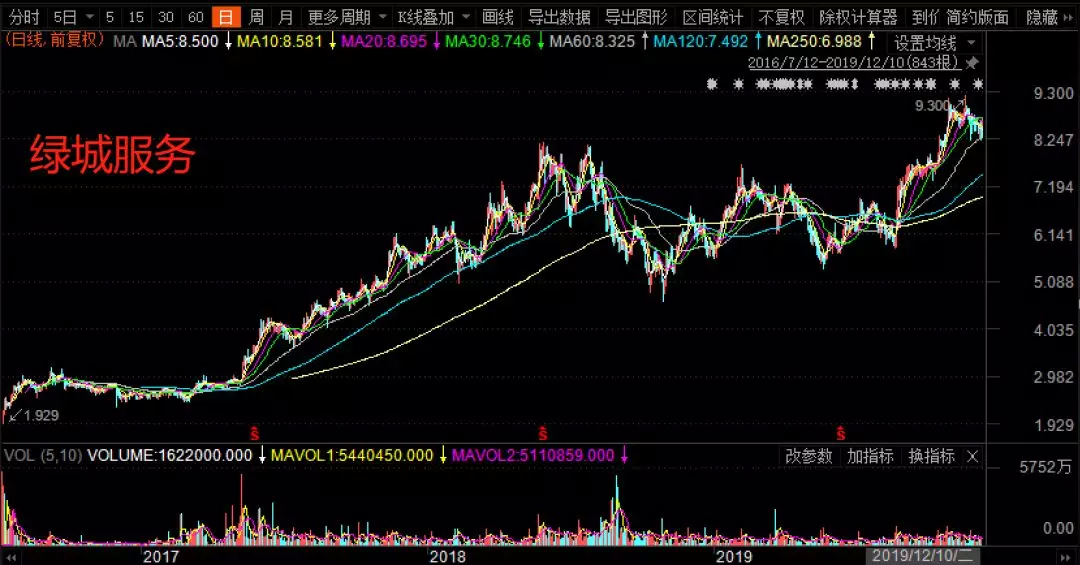

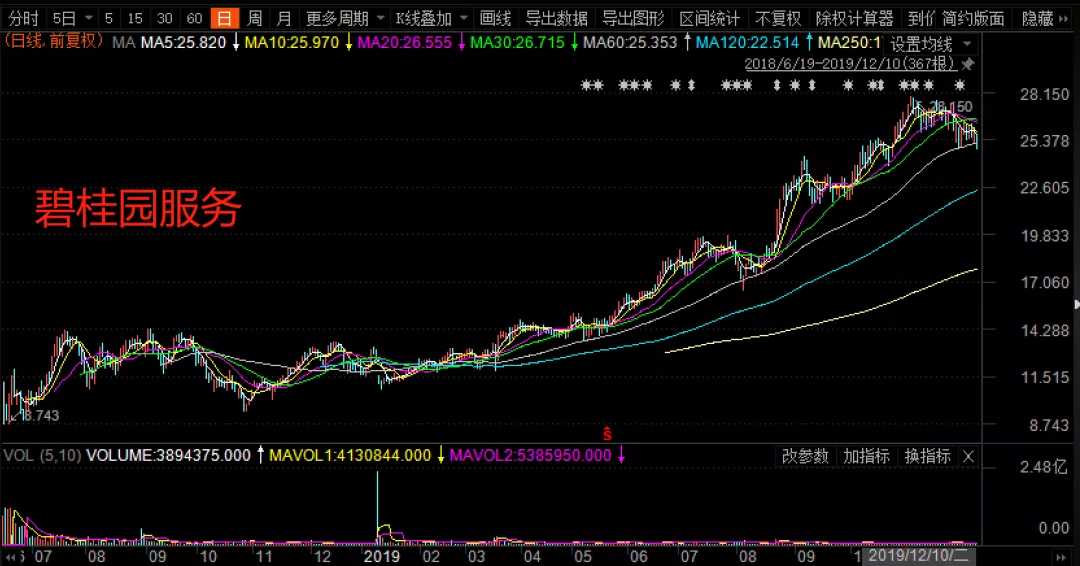

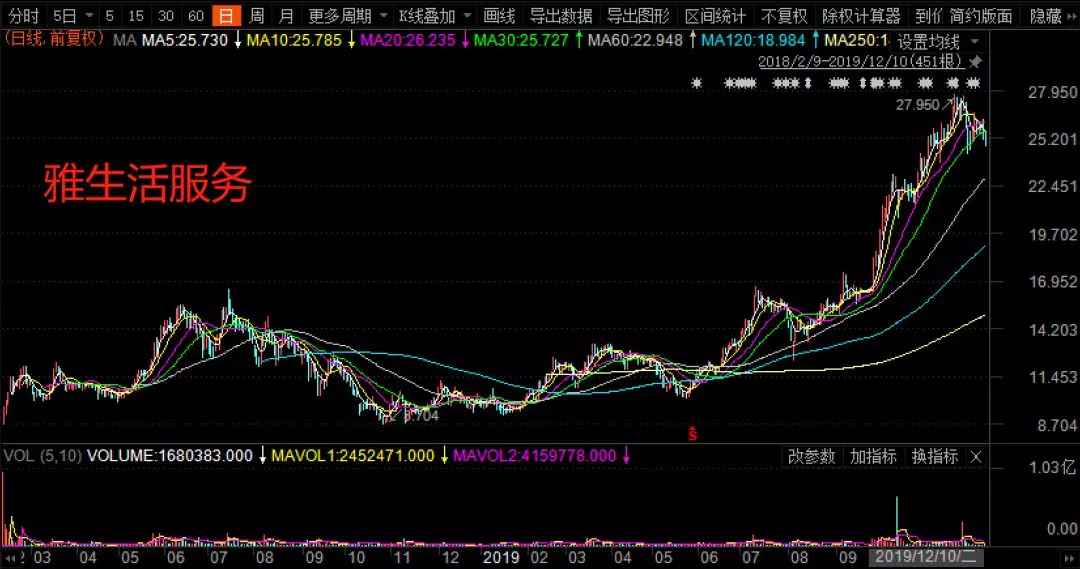

事实上,除了“名人效应”,这两年赴港上市的物业股“赚钱效应”,也给投资者巨大的吸引力。

从2018年至今,房企分拆物业板块在港上市已成为一种潮流,大到龙头房企碧桂园,小到和泓服务。重点是,这些物业股上市后的表现非常好。

截至发稿,新城悦服务(01755)从年初至今的涨幅已经超过190%。与此同时,雅生活服务(03319)、中海物业(02669)和碧桂园服务(25.55)的涨幅也超过了100%。

此外,物业股在香港上市的“打新”情况也较为乐观。

数据显示,2019年在港股上市的物业公司共有7家,包括保利物业、银城生活服务(01922)、蓝光嘉宝服务(02606)、鑫苑服务(01895)、和泓服务(06093)、奥园健康(03662)和滨江服务(03316),它们在挂牌首日全部收涨。 其中,鑫苑服务上市首日就一度涨超100%,市值超20亿港元。

而且,相关政策对于有刚需的购房者而言,也是显得较友好。

我们来感受一下:

风险不容忽视

然而,在市场对香港物业股较为憧憬的环境下,也需要“留个心”。

首先,不难发现的是,保利物业的盈利能力并不突出。

招股书显示,2016-2018年,保利物业的毛利率均值约为16.7%、17.9%、20.1%。其中,公司主营物业管理服务毛利率则更低,分别为13.1%、13.7%、14.1%。

东边日出西边雨。同为央企的中海物业,在2016-2018年的毛利率分别为24.8%、23.9%、20.4%,其中,物业管理毛利率分别为21.1%、21.3%、18.0%。 这保利物业形成了鲜明的对比。

此外,保利物业净利率表现也相对较弱期内的净利率约为5.8%、6.9%、7.9%,远不及港交所上市的同业公司。

其次,中泰证券分析师在保利物业的风险提示中,提及到要注意四个风险,包括:市场竞争风险、行业政策影响、合同交付速度不及预期、住宅物业面积及增值业务增长不及预期。

而这些因素在招股说明书中也有明确提到:

(编辑:孟哲)

扫码下载智通APP

扫码下载智通APP