最乐观的投行也变了:明年下半年资本市场恐有大变故

本文来自“Wind”。文中观点不代表智通财经观点。

华尔街2020年预测陆陆续续出现,除了法兴,几乎所有大行都认为在2020年上半年,资本市场将与2019年上半年一样,顺风顺水。但说到2020年下半年,共识认为资本市场将会风起云涌。一向乐观的摩根大通,也对2020年下半年表示非常担忧。

摩根大通首席股票分析师Mislav Matejka 警告称,众多负面因素的潜在影响最终会变成现实,市场最终会在2020年下半年某个时候开始大跌。

在Mislav Matejka 罗列的负面因素中,美国政治可能是一个双输的局面;英国退欧和全球贸易关系的不确定性还会反复的扰动资本市场。该分析师还发表了“独家观点”:在2020年,美联储的信用将会被质疑,信贷方面的问题将会成为核心焦点。

关于美国是否在2020年进入经济衰退的问题,摩根大通也独辟蹊径,认为“人们不应该有经济在明年大选之前衰退的预设;但同时又表示,美国经济在明年11月之后进入衰退的概率会出现实质性的上升。

由于摩根大通是华尔街有名的乐观派,对2020年的乐观预测多少有些“老调重弹”的意思,而对明年比较谨慎的看法,却代表了该行多年以来观点的转变。因此本文主要呈现摩根大通对2020年较为谨慎的一些观点。

以下是摩根大通对2020年预测的部分重要内容:

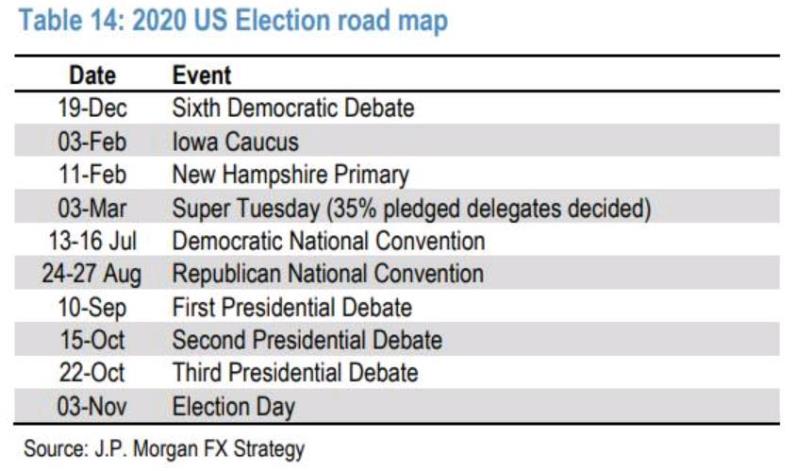

美国大选路径

据摩根大通,由于民主党提名程序将在一季度末升温,美国大选和美国总体政治,可能很快成为市场的主导问题。

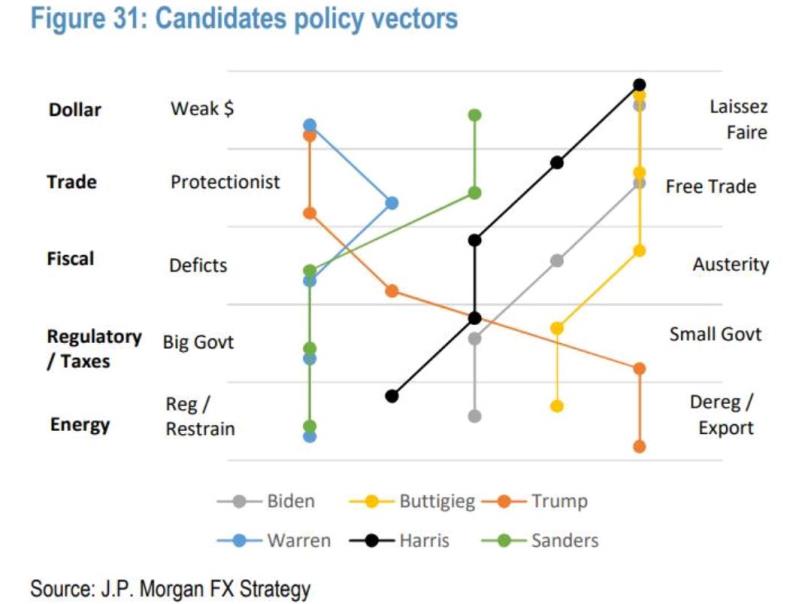

该行在报告中写到:最终可能会有两位候选人,他们的主张都比较极端。这种极端不仅存在于,现任总统与对手之间,也存在与不同民主党候选人之间。

在著名的民主党候选人中,拜登胜率可能比沃伦胜率更大。

但据Mislav Matejka 的说法,对于市场来说,美国大选无论结果如何,都是不友好的,因为所有的候选人都坚持“双输”主张。可能的结果是,现任总统连任,那么他的贸易策略将不再受到市场的牵制;或者民主党的候选人获胜,但对市场并没有那么友好,出现更多的管制和税收。

全球贸易关系的不确定性仍然存在

在一系列美国经济数据的打压下,比如不及预期的PMI数据和非农数据,美国当局可能会对全球的贸易伙伴释放善意。但问题是,一旦现任美国总统获得连任,出于各种综合性目的,他有可能会在贸易方面实施更加严厉的政策。

曲折的信贷周期

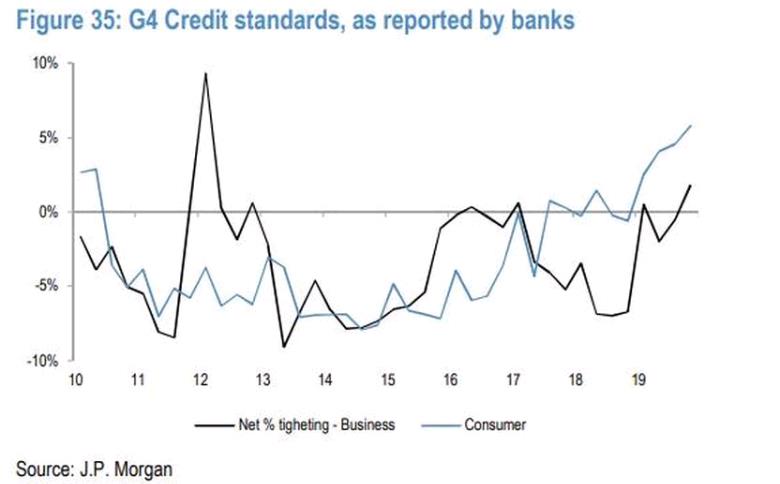

进入2020年,一些信贷指标很快将成为股市的逆风。

值得注意的是,G4的信贷标准近来似乎对企业和消费者都在收紧。人们通常会在经济衰退之前看到信贷标准收紧。

美国公司杠杆率飙升,美股危险

美国公司的杠杆率在近几年一直在持续提升,美国公司净负债与股本比率中值创历史新高。

为什么这会是股市的一个风险因素?因为“如果信贷市场削弱,这会大大减缓公司回购的频率和力度。如果没有公司回购,美股牛市的根基也就动摇了……“

经济指标明显处于周期后期

本轮经济周期几乎是上个世纪40年代之后,最长的一个。一些经济指标已经开始出现异常。其中一个指标是,就业率似乎已见顶。这通常是在经济衰退之前发生的事情。

总结来看,摩根大通承认,虽然“再次做空的时机可能即将到来”,但该行仍认为“不应过早降低交易风险敞口。因为目前正在向熊市行进,唯一的问题是,目前谁也不知道,触发市场转向的时机和事件是什么?但摩根大通表示,一旦催化事件发生,美股将面临长期的熊市。(编辑:孟哲)

扫码下载智通APP

扫码下载智通APP