真正驱动股市的不是特朗普,而是债市曲线

本文来自“万得通讯社”。

9月初以来,美国股市出现了一个过去10年大部分时间很少出现的现象:与过去备受市场追捧的成长型股票相比,价值型股票出现了上涨。

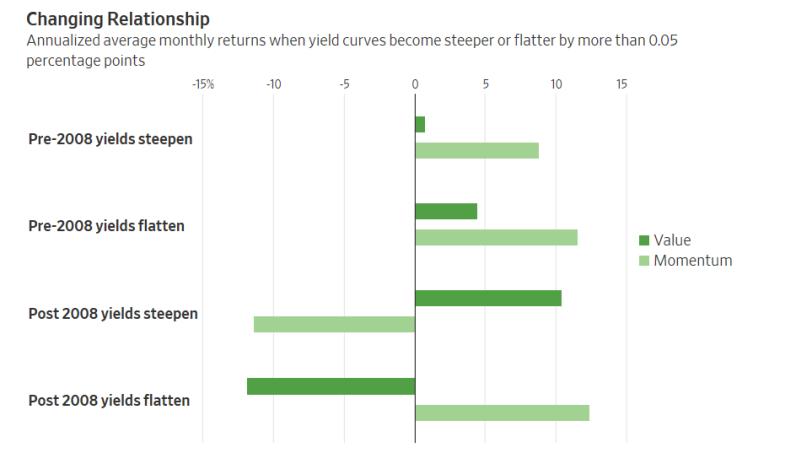

近年来,一种更为明显的关系推动了这种转变:当收益率曲线变得更陡时,也就是长期和短期政府债券收益率之间的差距会扩大时,价值型股票的表现会更好,这种10年前不存在的相关性如今变得更加明显,尤其是自2016年以来。

股票和债券收益率之间的联系显示自全球金融危机结束以来,最近投资者的行为发生了不小的变化。一些投资者认为,这种债券收益率的驱动因素将决定未来几年价值型股票的表现是否会好于成长型股票。

价值型股票是巴菲特等传奇投资者的投资领域,它们的市盈率通常较低,因此往往不受欢迎,原因包括资产缺乏吸引力或商业模式岌岌可危。

卡夫亨氏(KHC.US)和马拉松石油公司(MRO.US)以及花旗集团(C.US)等大银行就是当前的例子。作为一个整体,近年来它们的表现落后于成长型股票,后者通常是估值较高、收入快速增长的科技公司。

但是拿9月3日至9月11日期间举例,在这段时间里美国2-10年收益率扩大了约30个基点。卡夫亨氏(Kraft Heinz)在这段期间里上涨了12%以上,马拉松石油(Marathon Oil)上涨了10.5%,而Facebook(FB.US)只上涨了3.3%,Netflix(NFLX.US)下跌了0.4%。债券收益率与价值型股票之间关系趋紧的可能原因多种多样。

日本野村银行(Nomura)电子交易业务Instinet的定量投资策略师约瑟夫•迈兹里希(Joseph Mezrich)表示,其中一个原因是,自金融危机以来,投资者对那些在经济放缓期间可能难以获得融资的公司变得更加谨慎,他们往往更青睐较为稳定的资产。

不同之处在于流动性:那些拥有现金的公司和那些没有现金的公司。价值型股票公司一直未能通过廉价的长期债务来强化其资产负债表。美国国债收益率也可能发出与过去不同的信号。

高盛(Goldman Sachs)多元资产策略师克里斯蒂安•米勒-格里森曼(Christian Mueller-Glissmann)表示,长期政府债券的持续需求现在对收益率的影响更大,部分原因是美国正在老龄化,人们在临近退休时往往会将储蓄从股票转移到债券。

在过去的经济周期中,随着央行提高利率,短期收益率上升,收益率曲线趋于平缓。同时,投资者可能担心美国经济的缓慢增长“日本化”,并涌入安全的长期债券,压低收益率。

最近几个月曲线变得更陡峭,这表明“日本化”的可能性更小,因此投资者认为成长型股票的溢价过高。穆勒.格里森曼说,这提振了对债券的需求。

另一个强调价值股和债券之间联系的催化剂是被动投资的增加。这些被动策略根据价值、增长、质量或势头等类别来挑选股票。尽管这些策略最初受到专业量化投资者的欢迎,但银行和资产管理公司已开发出简单、廉价的产品,使任何人都能更容易地买入这些策略。

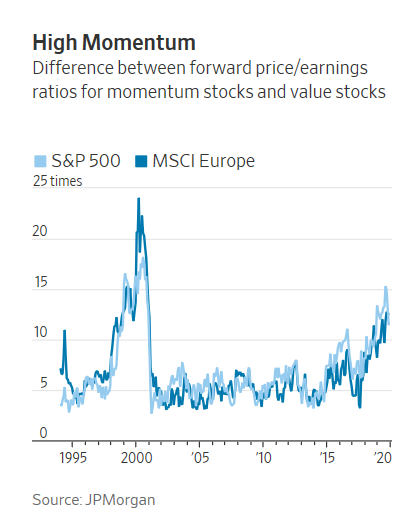

尽管价值型股票上涨,但成长型和动量型股票相对于价值型股票的溢价仍接近互联网泡沫以来的最高水平。同样重要的是跨资产投资分析的广泛应用。投资者越来越关注股票、债券和其他风险敞口的风险与回报的平衡。再加上被动投资的流行,一个区域的价格变化很快就会波及到其他区域。

Research Affiliates欧洲研究主管维塔利•卡列斯尼克(Vitali Kalesnik)表示市场会开始更好地理解风险,如果市场朝着某个方向移动,投资者在资产中的定位也会随之更快地改变。

与此同时,普通指数被动型投资的增长创造了另一个自我强化的循环:标普500等指数是根据其所包含股票的市值来加权的,因此被动型投资将更多的资金投入最有价值的股票,为它们创造更多的动力。(编辑:孟哲)

扫码下载智通APP

扫码下载智通APP