鹰派鸽派已过时,猫头鹰派崛起意味着什么?

本文源自“见闻VIP”。

临近季末,市场对于季末美元流动性是否会再次出现积压,开始有些担心,特别是原来的短期流动性滚动操作陆续到期,美联储的资产负债表扩张势头看起来也有点掉头向下。

实际上,美联储对于短期流动性的控制力仍非常强,季末是否会再现流动性问题,在很大程度上取决于美联储的态度。

但问题是,目前美联储的流动性操作在很大程度上已经是在被美国国债发行的节奏牵着鼻子走,美联储的所谓独立性正在慢慢丧失;更重要的是,美联储一直“迁就”国债并向市场提供流动性的能力,真的是无限的么?

目前美联储内部的分歧已经不再是传统的鹰派和鸽派之争,猫头鹰派正在崭露头角。

01 季末流动性担忧

每逢季末,市场就开始变得有点忧心忡忡。去年季末出现了“圣诞劫”,今年三季度末因为流动性问题,美国隔夜市场利率突破了美联储的利率上限,而市场对今年四季度的些许担忧也并非空穴来风。

在很大程度上,对今年四季度末流动性的担忧,是今年三季度末留下的“隐患”。

事情的起因是这样的。在三季度美联储议息会议前发生了让人匪夷所思的一幕:在美联储准备降息之际,美国的有效联邦基金利率(EFFR)反而爆升至2.3%,超过了美联储降息前规定的2%-2.25%的利率区间。主要是美国国债的大量发行,将市场的流动性“吸干”了。

为此,美联储紧急向货币市场注入流动性,但此后发现根本不够用,于是干脆就提高了每次注入流动性的上限,以防整天“爆表”。

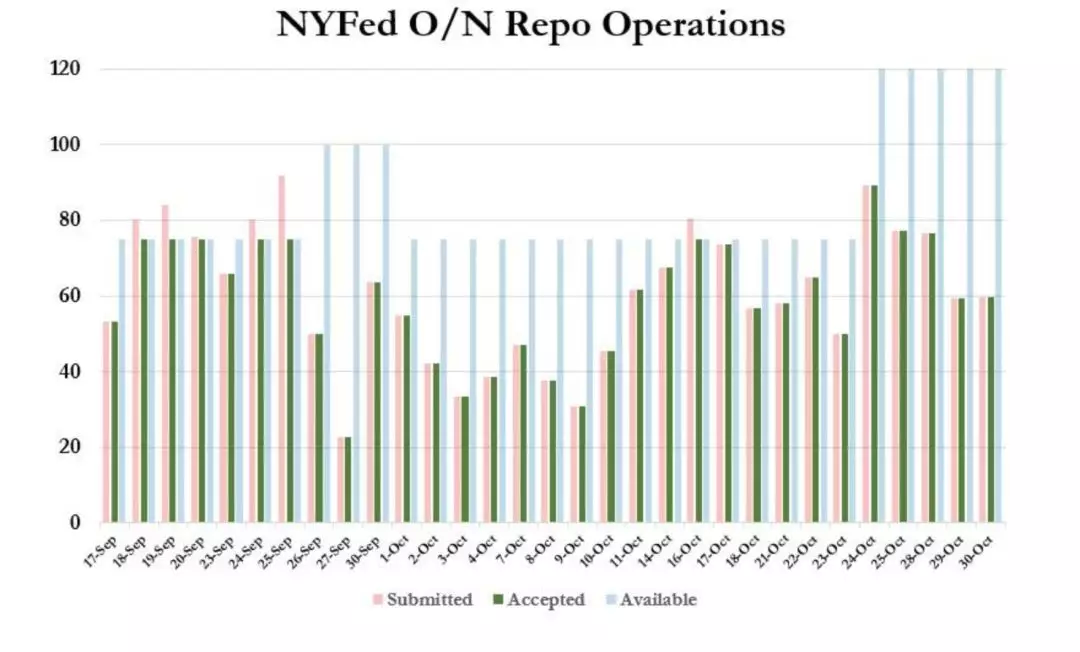

图:美联储发现此前750亿美元的隔夜回购“上限”被频频突破后,干脆将上限提高到史无前例的1200亿美元。

上图清晰地展示出,美联储将隔夜短期应急流动性工具,通过不断滚动续作,用出了中长期流动性注入的效果。

此后,美联储为了稳定市场预期,公布了一份滚动续作的计划表,到四季度末滚动续作将陆续到期。

图:美联储滚动续作计划表

实际上,从美联储的资产负债表的变化上来看,一些短期流动性确实是正在被收回。

图:美联储资产负债表规模变化

02 美债的“困境”

短期内,美联储对于流动性具有很强的控制力,其可以像三季度末时一样,在流动性发生紧缩的时候通过扩表向市场注入流动性,说得简单明了一些就是直接印钱买国债,以防止国债过分吸收市场流动性。

关键问题是,美联储是否有长期这么做的能力?这对市场又意味着什么?

从目前的情况来看,美联储有长期这么做的必要性,因为美国国债的发行节奏的要求——2019财年,美国政府赤字超过1万亿美元(相比之下,2018年的赤字仅有7790亿美元);2020财年特朗普的预算赤字超过1.1万亿美元,实际上在刚刚开始的2020财政年度,第一个月的赤字就已经高达1345亿美元,按照这种扩张速度2020年度全年的赤字将高达1.6万亿美元!

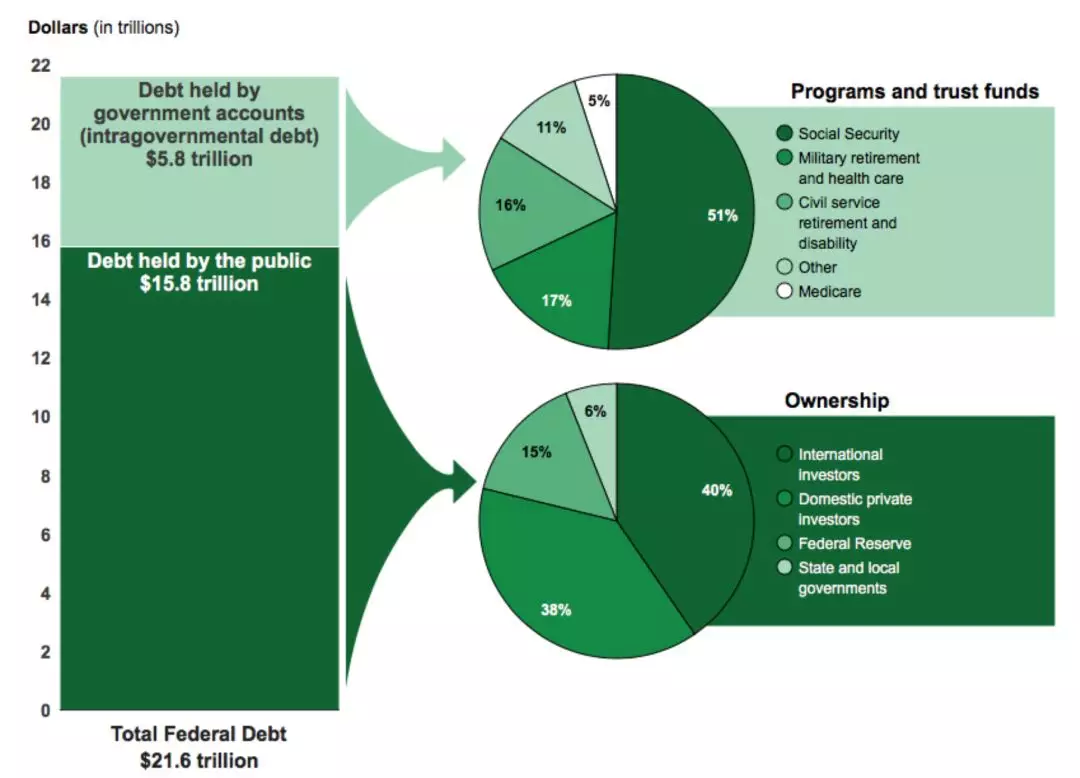

美债发行的接收方大体可以分为两大类:政府内部和政府外部。

图:美债持有方分类图

目前美债发行节奏加快,其重任越来越压到了美联储身上,主要是因为不管是政府内部还是政府外部的主要需求都在减弱。

政府内部持有的美债主要是为了应对未来民众退休支出的需求,随着美国人口结构的老龄化,未来政府内部基金持有的美债需要陆续兑现以应对更大开支,对美债的需求是在减少,而不是增加——即其无法成为吸收大量新增美债的接收方。实际上,目前美国联邦养老金缺口已经大幅扩大至5.4万亿美元,未来美债发行的很大一部分就是要补这个“窟窿”,更别提有“余钱”吸收美债了。

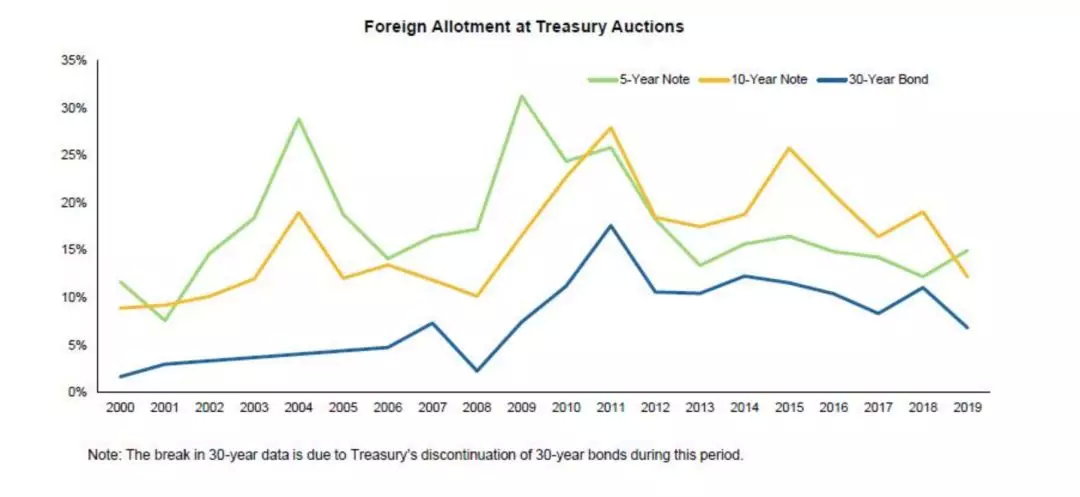

同时,政府外部持有美债的大头是国际投资者。但由于美国致力于缩减贸易逆差,在很大程度上是缩减了国际投资者对美债的购买力,同时美国目前的举动也让国际投资者越来越对美债避而远之。

图:外国对美债的需求“江河日下”

最后,大量美债的吸收就只能靠美联储和美国国内投资者,归根结底是要靠美联储印钞。

03 猫头鹰派的崛起

问题是,美联储一直“迁就”国债并向市场提供流动性的能力,是无限的么?

美联储圣路易斯联储最近在官网上首次公开提及猫头鹰派。所谓的猫头鹰派认为拥有用自身法币发行债务能力的政府不受财务约束,因为其拥有采用印钞方式偿还债务的能力,因此不必担心预算平衡问题。

实际上,历史上大多数采用这种方式的政府和央行最终都以超级通货膨胀收场,如德国等。但是,目前的美国与人类工业化后出现的所有国家都不一样。

历史上,猫头鹰派的主张之所以都无法成功,主要是因为即便每个国家都掌控自己的法币并以法币发债,但因为当初处于多极化的环境中,国与国之间的没有法币信用,国际间只能采用“诚实”的黄金作为交换媒介,在这种情况下用多发币的方式来满足发债需求只能是“内循环”,在国内生产力跟不上货币创造速度的情况下,最终结果只能是大通胀。

但是,美国却是人类历史上独一无二的国家,因为冷战后其处于全球唯一超级强国的地位,在强权的保证下,美元顺理成章地成为了全球信用货币。所以,美国在08年后大印法币并没有引发国内的大通胀,因为美元充斥在全球经济活动的每一个角落,美联储印钞对应的是全球生产力而不仅仅是美国国内生产力。

中国在08年危机后所谓的4万亿财政刺激,帮全球和美国“力挽狂澜”,在本质上是生产力的大发展,不仅带动全球重回增长,更是让为多出来的大量美元提供了生产力对应物,让通胀无法抬头。

所以,即便是美元仍充当全球储备货币和全球贸易媒介的角色,美联储一直“迁就”国债并向市场提供流动性的能力并非无限,提供流动性但又不引发通胀的能力,归根结底其取决于生产力。

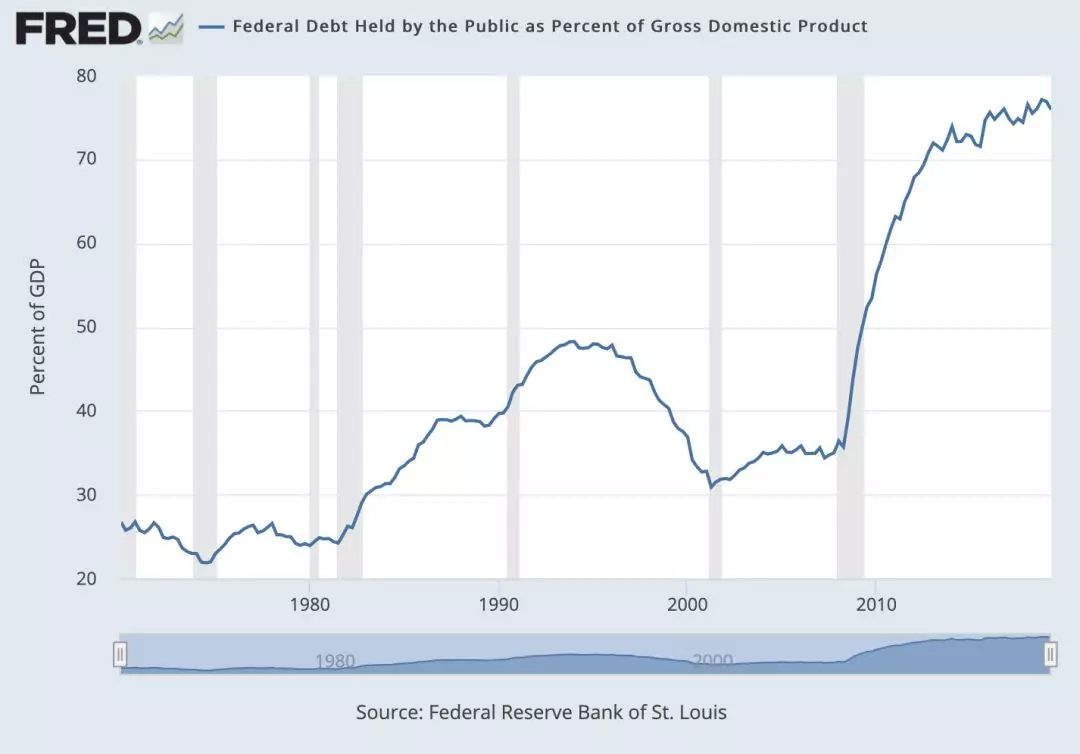

但是,美债发行的速度在08年之后远超生产力上升的速度,所以这一次美联储即便在“偷偷”用扩表的方式向市场提供流动性,也不敢轻言QE4。

图:美债发行的速度在08年后远超生产力上升速度,体现在联邦债务占GDP比例的快速上升

从目前美债的扩容速度和美国经济增速来看,未来相当一段时间美国联邦债务占GDP比例还将继续上升。美联储继续支持美债发行节奏的能力在短期不成问题,但长期能力成疑。同时,美联储的能力反过来还受制于美国政府的“表现”,因为美国一超的地位正在经受考验,其对自身历史特殊地位的保卫战,也将深刻影响全球市场最底层的结构,全球大类资产配置也正在经历百年未有之大变局。

(编辑:任白鸽)

扫码下载智通APP

扫码下载智通APP