雷诺兹消费品公司欲年底前赴美IPO 拟募资超10亿美元用于偿还债务

作者:

智通财经 程翼兴

2019-11-26 16:33:29

如果该公司在12月申请上市,彼时正值假日销售旺季和雷诺兹季节性业绩表现最为强劲的第四季度。

智通财经APP获悉,有媒体报道称,雷诺兹消费品公司(Reynolds Consumer Products)预计将向美国证监会(SEC)申请于今年年底前在美国上市,拟募集资金逾10亿美元,股票代码或为“REYN”。

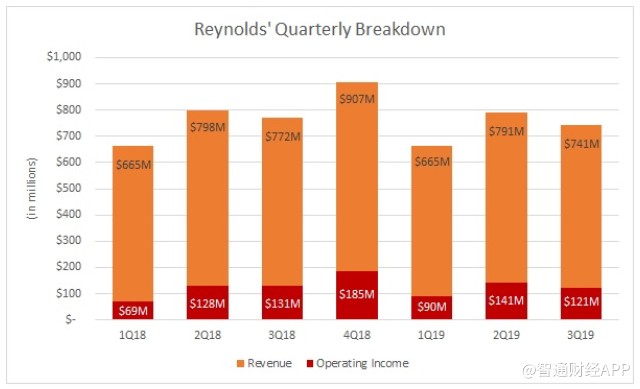

如果该公司在12月申请上市,彼时正值假日销售旺季和雷诺兹季节性业绩表现最为强劲的第四季度。2018年Q4,雷诺兹的营收环比增长了17%,该季度的销售额甚至占到全年总销售额的29%。

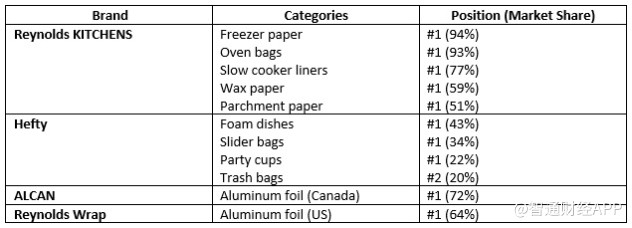

智通财经了解到,雷诺兹的主要品牌组合包括Reynolds Wrap、Reynolds Kitchens、Hefty、Presto、Alcan、以及商店品牌产品。该公司旗下有四个经营管理部门:Reynolds Cooking & Baking (该部门营收占2018财年总营收的37%)、 Hefty Tableware (24%)、 Hefty Waste & Storage (22%),、以及Presto Products (17%)。

据雷诺兹估计,其业务覆盖了95%的美国家庭,它的品牌在公司几乎所有的主要产品类别中都占有第一的市场份额。

据悉,雷诺兹被新西兰亿万富翁Graeme Hart的基金Rank Group收购,并计划利用本次IPO所募集的资金来偿还债务。截至2019年9月30日,公司营收同比下降了2%至22亿美元,调整后息税、折旧及摊销前利润(EBITDA)增长4%至4.41亿美元,利润率为20%。

智通声明:本内容为作者独立观点,不代表智通财经立场。未经允许不得转载,文中内容仅供参考,不作为实际操作建议,交易风险自担。更多最新最全港美股资讯,请点击下载智通财经App

相关阅读

庆祝“回家”——阿里(09988)敲锣现场直击

2019-11-26 16:29

孟哲

医疗合并公司(HCCOU.US)申请纳斯达克IPO,拟募资最多2亿美元

2019-11-26 16:22

任白鸽

新股消息 | 辰林教育通过港交所聆讯 传最快于本月底招股

2019-11-26 11:26

林喵

扫码下载智通APP

扫码下载智通APP