新股消息 | 甜食产品制造商久久王食品再次递表港交所

智通财经APP获悉,据港交所11月21日披露,久久王食品国际有限公司向港交所递交主板上市申请,力高企业融资担任其独家保荐人。据悉,该公司曾于今年5月申请港股上市,目前显示已失效。

久久王食品于1999年在中国成立,是一家甜食产品制造商,主要生产及销售甜食产品,包括胶基糖果、压片糖果、充气糖果及硬糖。

公司工厂位于福建省晋江市,面积约为117,589平方米。于最后实际可行日期,公司拥有32条用于生产产品的生产线,年产量为约15045.4吨。

公司的主要销售渠道包括:(i)以公司中国及海外国家的OEM客户及贸易商所拥有或获授权的品牌销售公司的产品;(ii)透过电子商务渠道以公司的自有品牌(即酷莎、拉拉卜及久久王)向中国的分销商或终端消费者销售公司的产品。截至2019年5月31日,公司拥有126名分销商,其销售网络覆盖中国一个直辖市、两个自治区及19个省份。

根据弗若斯特沙利文资料显示,按收益计,公司在福建省整体甜食市场排名第二,占2018年该区域市场份额约2.5%及2018年中国市场份额约0.6%。

2016—2018财年及截至2019年5月31日止五个月,公司向OEM客户销售产品所产生的收益分别约为人民币1.43亿元、人民币1.91亿元、人民币2.16亿元及人民币0.81亿元,分别占公司相应期间总收益的约45.7%、53.8%、56.6%及46.8%。于相同期间,公司向分销商及终端客户销售自有品牌产品所产生的收益分别约为人民币1.7亿元、人民币1.65亿元、人民币1.65亿元及人民币0.92亿元,分别占公司相应期间总收益的约54.3%、46.2%、43.4%及53.2%。

主要客户

于往绩记录期间,公司的客户主要包括OEM客户及分销商。2016—2018财年及截至2019年5月31日止五个月,公司分别向34名、33名、33名及23名客户销售公司的OEM产品,及向183名、196名、125名及142名分销商出售公司的自有品牌产品。

于相同期间,来自公司的五大客户的收益合共分别占公司总收益约35.1%、46.7%、48.8%及44.9%,而来自公司最大客户(格瑞兄弟糖果)的收益分别占公司总收益约13.0%、22.2%、25.1%及23.1%。直至2018年12月5日,格瑞兄弟糖果由公司的执行董事郑国思先生拥有15%的权益。

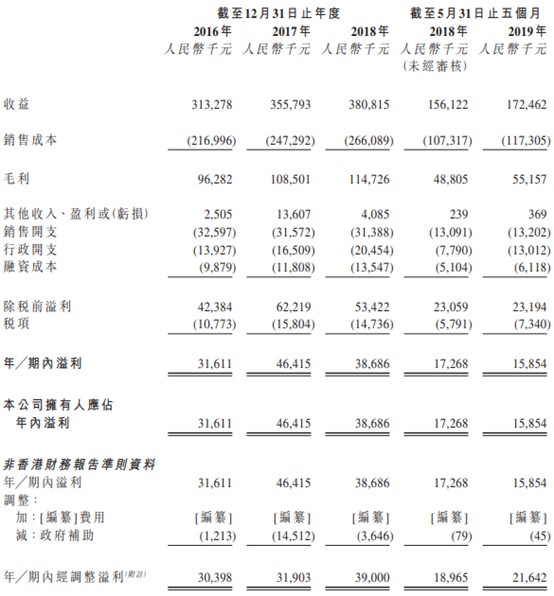

主要财务数据

2016—2018财年及截至2019年5月31日止五个月,公司分别产生收益约人民币3.13亿元、人民币3.56亿元、人民币3.81亿元及人民币1.73亿元,并录得毛利分别约为人民币0.96亿元、人民币1.09亿元、人民币1.15亿元及人民币0.55亿元,其中毛利率保持稳定,分别为30.7%、30.5%、30.1%及32%。

于2017年12月31日,公司录得流动资产净值约人民币0.37亿元,而公司分别于2016年及2018年12月31日以及2019年5月31日录得流动负债净额约人民币0.18亿元、约人民币0.65亿元及约人民币0.88亿元,乃主要由于公司于2016年、2017年及2018年12月31日以及2019年5月31日的外部短期借款分别约为人民币1.79亿元、人民币1.89亿元、人民币2.27亿元及人民币2.22亿元所致。公司逐年与主要银行续借短期银行借款,且董事确认,公司于续借短期银行借款方面并无困难,且于往绩记录期间并无违约付款。

风险因素

公司面临的主要风险包括:(1)来自OEM客户的大量收入乃来自数名主要OEM客户;(2)依靠第三方分销商各自的子分销商及零售商销售公司的自有品牌产品;(3)原材料价格、供应及质量的不利波动可能会导致公司的产品出现重大延误并增加公司的销售成本;(4)公司的业务容易受到食源性疾病申索及产品责任申索的影响,从而可能会增加声誉风险的可能性;(5)公司于往绩记录期间录得流动负债净额。

募资用途

据招股书,公司募集资金主要用于:

更换现有生产线机器;部分偿还银行贷款;加大营销力度;用作一般营运资金。

扫码下载智通APP

扫码下载智通APP