等菲利普斯曲线再次觉醒,美国人就大呼物价贵了

本文来自微信公众号“肖立晟宏观经济分析”,作者:Peter Hooper等。原文标题《菲利普斯曲线在什么情况下会重新有效?》。

导读:经典的菲利普斯曲线理论认为,失业率与通胀水平的运动应存在反向关系,而在劳动力市场趋于饱和时这种关系将体现出非线性的特征。然而,近30年来,该模型的解释力却变得越来越弱,许多人认为平缓的菲利普斯曲线意味着该理论已经过时。笔者提出了相反的意见。编译如下:

在今年9月的一场活动上,美联储副主席Richard Clarida表示:“近几十年来,我们观察到菲利普斯曲线正变得愈发平滑,这是我们政策制定背后的核心假设。”平滑的菲利普斯曲线意味着通胀压力愈发减小,这使得美联储得以在金融危机期间采用更有力的政策刺激就业,而不用担心随之而来的通胀压力。在如今的美联储看来,通胀危机似乎已不再是个威胁。而许多市场人士则更加激进,他们认为,菲利普斯曲线不仅是“变平缓了”,而是已经失效了。在目前的市场环境下,高通胀已经成为一件难以想象的事。

近年来美国、欧洲和日本的经验支持这一观点——尽管劳动力市场表现喜人,但通胀水平依然维持在较低的位置。过去两年来,美国的失业率已达到历史低点,就业率接近(乃至略有超出)充分就业水平,然而通胀率依然显著低于美联储设定的2%目标。这一切都与菲利普斯曲线的基本结论背道而驰。那么,这是否说明菲利普斯曲线已经过时了呢?如果不,是什么因素导致了这一现象?又有哪些因素可能逆转这一趋势,并使菲利普斯曲线重新生效呢?

近年来,许多实证文献——例如Yellen (2015), Kiley (2015), Blanchard (2016), Nalewaik (2016), Powell (2018)和Hooper et al. (2019)——都试图回答这些问题。从上世纪50年代到80年代,菲利普斯曲线都具有惊人的解释力。在这一时期,价格与工资水平显著受失业率影响,在失业率下行时,通胀压力随之走高。而当劳动力市场接近充分就业时,这种负相关关系就变得更加敏感。在60年代,美国的劳动力市场一度饱和。起先,通胀率并未随之上涨。但仅仅几年后,美国便爆发了70年代的高通胀危机。奇怪的是,自80年代末以来,价格与失业率的关系突然变得相当微弱。此后,鲜有基于国别数据的实证研究显示菲利普斯曲线依旧有效。

那么,这是否意味着菲利普斯曲线已不再有效了呢?笔者认为,这种论断恐怕过于草率。在近期的一篇论文(Hooper et al. 2019)中,笔者提出了相应的三条证据。一是市场预期已被锚定:由于美联储长期以来成功将通胀率维持在很低的水平,市场对通胀的预期也随之固定,这使得价格对劳动力市场的变化更不敏感;二是国别数据本身的问题:过去三十年间,由于各国的失业水平都相对较低,因而该变量的变化幅度相当有限,这使得我们使用计量方法估计菲利普斯曲线时很难得出显著结果;最后是货币政策内生化的问题:近年来美联储的主要目标是稳通胀、保就业。有研究(Fitzgerald and Nicolini, 2014; McLeay and Tenreyro, 2018)发现,这种政策将对菲利普斯曲线的规律形成对冲,从而使得其曲线斜率变得平缓。简单来说,美联储近年来的政策目标使得菲利普斯曲线变得更加平缓,但这并不意味着菲利普斯曲线已经失效。

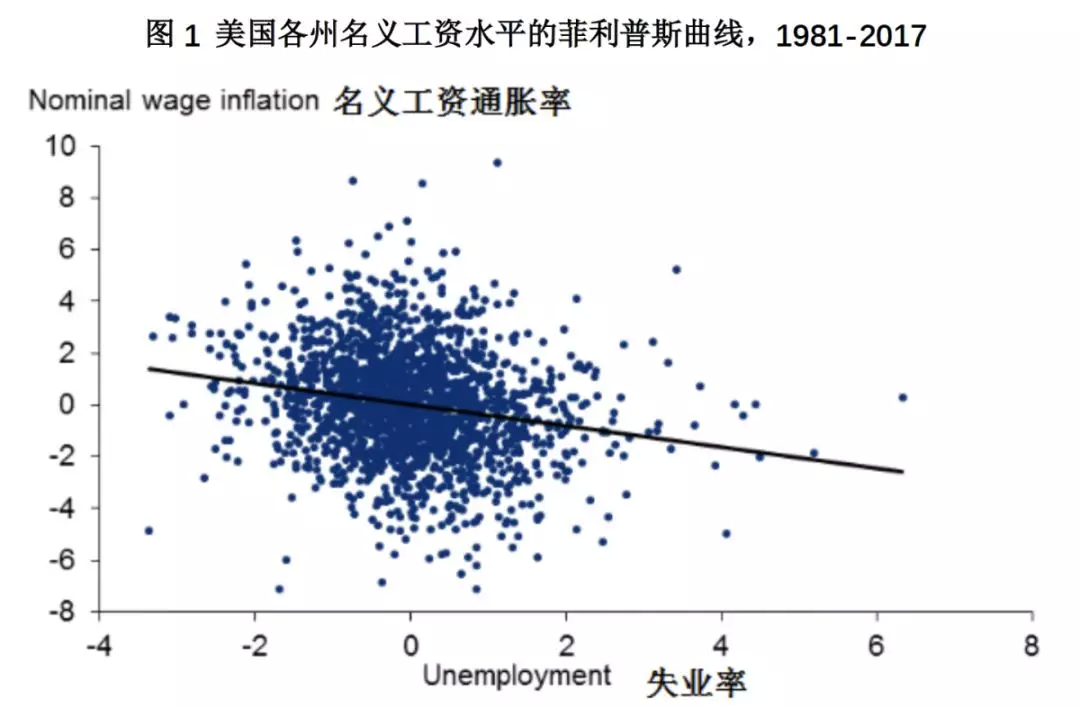

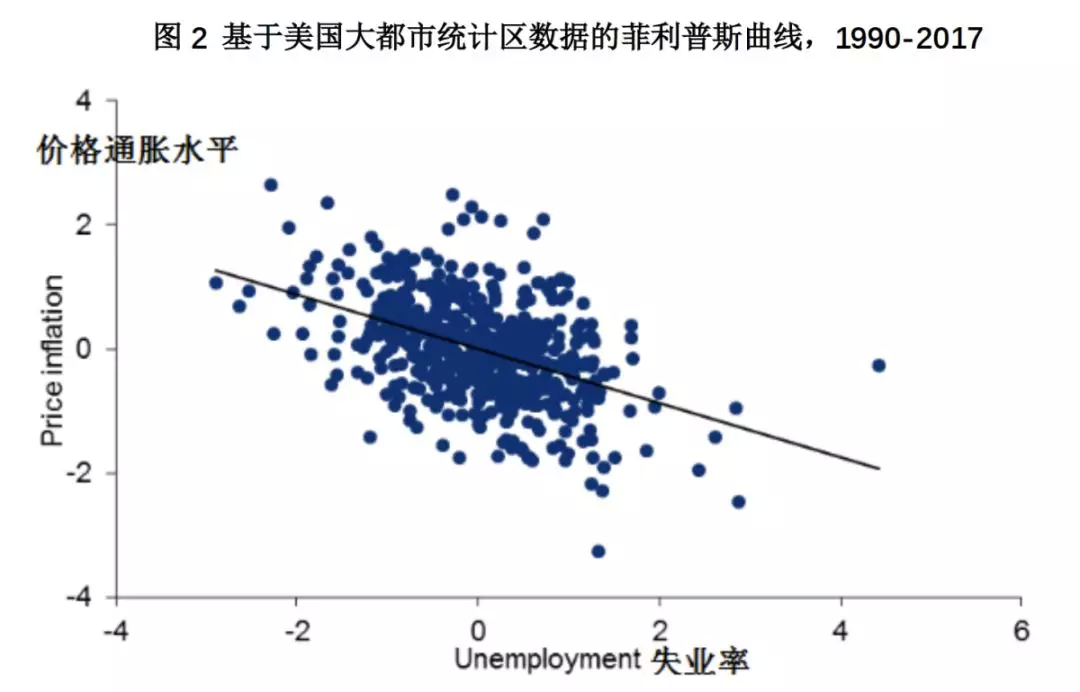

基于上述判断,为了更精准地测算菲利普斯曲线斜率,我们需要使用比国别数据波动率更高的数据,并排除内生货币政策的干扰。那么,我们首先想到的自然是美国50个州的工资及物价水平数据。这套面板数据不仅包含了更大的波动,而且由于美联储的货币政策是在全国层面制定的,因此对各州市场而言货币政策可被视为外生冲击。

我们在图1和图2中展示了基于州级数据测算的菲利普斯曲线。结果显示,菲利普斯曲线不仅依然十分有效,而且在接近充分就业水平时表现出了显著的非线性特征,这与经典理论是一致的。

显然,基于州级数据的测算显示,菲利普斯曲线并未过时,而仅仅是暂时进入了休眠期。

那么,菲利普斯曲线是否会有复苏的一天呢?事实上,回顾历史我们就会发现,过去确实发生过类似的案例。在60年代中期,美国的通胀水平长期处于低位,市场预期较低,而当时美国的失业率水平也在持续走低。直到1965年美国失业率低至自然失业率以下1个百分点时,通胀水平才开始升高。从1965到1966年间,美国的通胀率从1.5%跃升至3%。几年后,这一指标又翻了一番。正是基于这段历史,Stock and Watson (2009)提出了一条经验结论,即“在失业率低于自然水平1个百分点后,通胀率才会开始与失业率反向运动”。

如今,历史同样可能重演。眼下美联储的首要任务是维持经济扩张周期,即便失业率过低也在所不惜。联储副主席Richard Clarida在演讲中披露,联储正在考虑采取措施将通胀率提高到2%以上,这意味着联储可能将失业率继续下压,直至自然水平1个百分点以下。这背后的核心假设,是菲利普斯曲线已经失效。然而,正如笔者所指出的那样,这种认识很可能是种误判。眼下的情形让人联想到上世纪60年代。如果未来美国真的爆发通胀危机,那么在菲利普斯曲线相对平缓的背景下,美联储将很难控制通胀水平。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP