囤积9007亿现金 回报率创10年最低 遭老股东怒怼的巴菲特开始“犯错”?

日前,“股神”巴菲特掌舵的伯克希尔·哈撒韦(BRK.A.US)2019年第三季度报告新鲜出炉,营收和净利润大超华尔街预期,股价应声上涨,成为市场焦点。

但是,美股持续攀升之下,因巴菲特囤积巨量现金,伯克希尔·哈撒韦整体的投资回报率却跑输大市,创下10年新低。因此,巴菲特遭到几十年的老股东戴维·罗尔夫的指责:“巴菲特的“吮指之错”和投资乏术让公司错失了很多机会。”

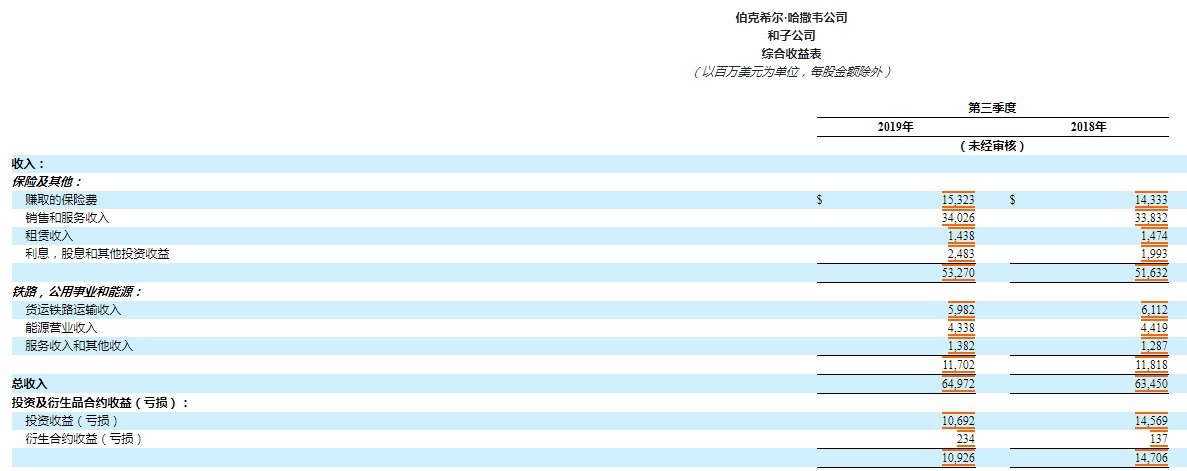

营收和净利润大超市场预期

财报显示,2019年第三季度,伯克希尔·哈撒韦的营业利润攀升到了78.6亿美元,同比增长14%,创下历史最高纪录,远远超出分析师预期;净利润为165.24亿美元,虽然同比下滑10.87%,但仍大幅超过市场预期为88.84亿美元;A类股每股收益为10119美元,预期5439.5美元;B类股每股收益为6.75美元。

不过,伯克希尔·哈撒韦强调,第三季度及去年同期净利润数据计入了大量未兑现的股票投资利得/亏损数据,但这些数据其实并不具有投资层面的实际参考价值。但靓丽净利润仍让伯克希尔·哈撒韦股价应声走高。

据智通财经APP了解,伯克希尔·哈撒韦净利润大超市场预期,主要来自于其股票投资。报告显示,截至2019年9月30日,公司的权益性证券投资约66%的总公允价值集中在五家公司:苹果公司570亿美元;美国银行278亿美元;可口可乐218亿美元;富国银行202亿美元;美国运通公司179亿美元。而截至2019年6月30日,上述数据分别为,苹果公司505亿美元;美国银行276亿美元;可口可乐204亿美元;富国银行205亿美元;美国运通公司187亿美元。

值得注意的是,今年三季度期间,伯克希尔· 哈撒韦第一大重仓股苹果公司股价表现强劲,累计涨幅13.59%,市值增加818.49亿美元。

据智通财经APP了解,自从2016年买入1000万股苹果公司股票后,尝到甜头的巴菲特就持续加仓,目前持有着2.5亿股苹果公司股票,为苹果公司第三大股东。目前,巴菲特持有的苹果公司的股票投资账面价值高达570亿美金,折合人民币约4000亿元。

日前,苹果公司发布了2019财年第四财季业绩。报告显示,苹果公司第四财季营收640.4亿美元,比去年同期的629.00亿美元增长2%,优于市场预期的629.9亿美元;净利则下滑至136.9亿美元,比去年同期的141.25亿美元下滑3%;稀释后每股获利3.03美元,超出市场预期的2.83美元,较去年同期的2.91美元增长4.12%。

除此之外,苹果公司一直都在积极回购股票。消息指出,苹果公司很可能将在2023年以前把几乎所有现金都用来回购股票,并有可能提高股息收益率。

持有苹果公司约5%股份的巴菲特表示,如果苹果公司继续回购股票,未来三年内苹果的股份可能会增加到6%以上,这将使苹果公司的总流通股减少到大约40亿股,喜欢这样的事情。

遭老股东口诛笔伐无作为

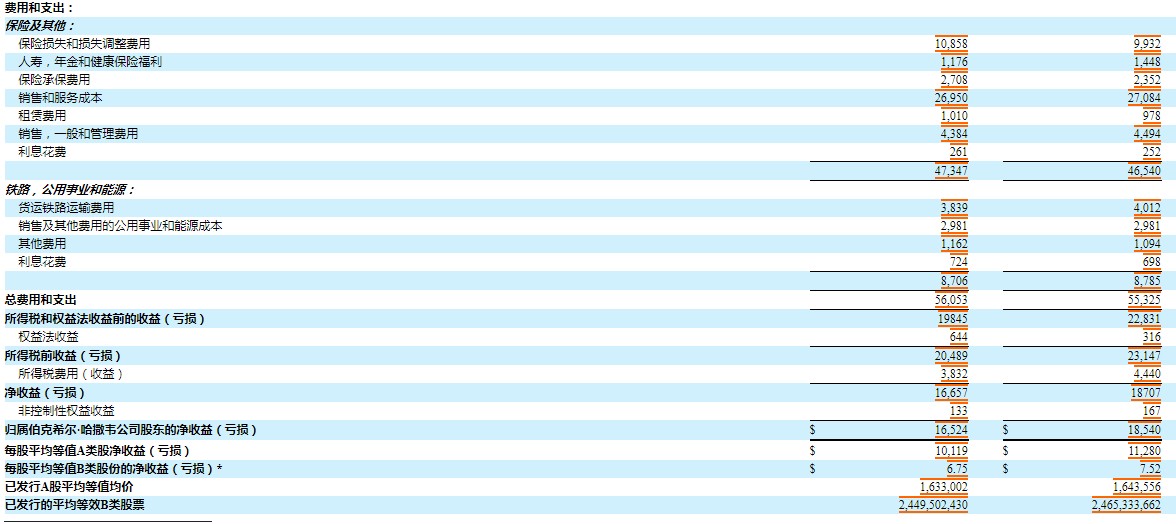

巨量的现金,让巴菲特备受质疑。

财报显示,伯克希尔·哈撒韦的现金类资产高达1280亿美元(约合9007亿元人民币),高于第二季度的1220亿美元,再度刷新历史新高。

据智通财经APP了解,巴菲特将大量的现金投入美国短期国债。如此大规模现金已经占据伯克希尔5287.69亿美元市值的24.2%。这意味着,巴菲特已将伯克希尔·哈撒韦1/4的市值换成现金进行存放。

美国短期国债的收益率只有2%,反相比之下美股屡创新高,巴菲特因此引起了部分股东的不满。虽然巴菲特一直强调希望用堆积如山的现金进行一次“大象”规模的收购,但美股的反弹却让任何可能的收购目标都变得非常昂贵,巴菲特也迟迟没有进行收购。

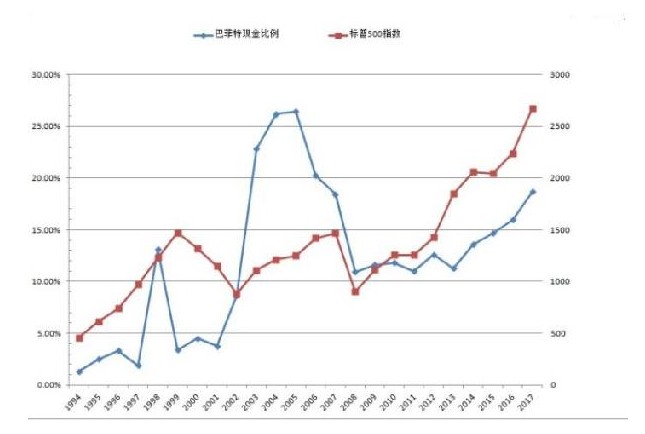

实际上,如果看看著名的“巴菲特指标”(Buffett indicator,即股市总市值/GDP),确实可理解巴菲特为何买不下手。目前,该指标已超过140%,完全超越2000年纳斯达克指数泡沫时期的136.9%。

因此,不想在交易上超支的巴菲特却遭到了几十年的老股东——Wedgewood Partners的首席投资官戴维·罗尔夫的指责,巴菲特的“吮指之错”和投资乏术让公司错失了很多机会。(巴菲特曾说,看到了机会却什么都不做就是“吮指之错”。)

戴维·罗尔夫甚至认为巴菲特和他的团队错过了整个牛市,他举例到:从2009年3月起至今年三季度末,伯克希尔·哈撒韦的股票只上涨了269%,而同期的标普500指数则上涨了370%。他觉得在牛市当中,持有巨量的现金对于公司而言是相当大的增长障碍。

过去,戴维·罗尔夫一直将伯克希尔·哈撒韦视为“一笔宝贵的看涨期权,因为机会掌握在最优秀的资本配置着手中”。现在,戴维·罗尔夫感到失望:“在我们看来,巴菲特非常不像巴菲特,”。

在过去10年里,伯克希尔·哈撒韦只进行过一次重大收购,那就是在2016年斥资320亿美元收购飞机零部件制造商Precision Castpart。这笔交易看起来令人失望,因为该公司的收入自那以后几乎没有变化。伯克希尔·哈撒韦没有披露Precision Castpart的利润,部分原因是巴菲特没有披露公司的财务状况,这让伯克希尔·哈撒韦的一些股东感到不满。罗尔夫认为这笔交易是个错误,尽管巴菲特对该公司的评价很好。

从2019年二季度开始,戴维·罗尔夫开始减持了伯克希尔·哈撒韦的股票,并于三季度彻底清仓了伯克希尔哈撒韦的股票。

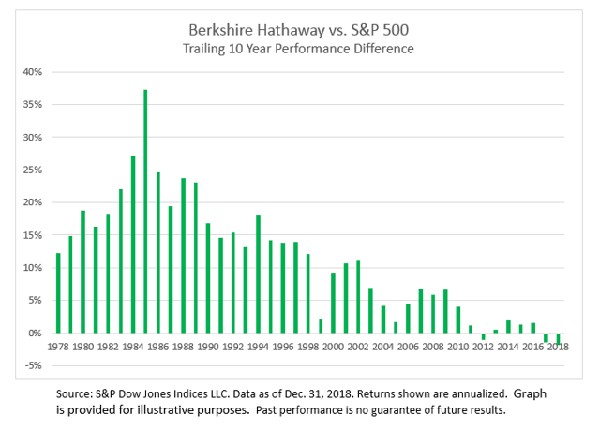

事实上,近几年,从伯克希尔·哈撒韦的投资回报率跑输市场的趋势越发明显。从伯克希尔·哈撒韦的股价与同期标普500指数之间的涨幅差距来看,伯克希尔·哈撒韦的超额回报率逐渐回落,特别2009年以后,已经有三次低于标普500指数。2019年至今,伯克希尔·哈撒韦的股价累计涨幅为8.78%,而标普500指数累计涨幅27.22%,创下10年来最差业绩。

或许,是我们不理解巴菲特对市场的恐惧,而市场又太疯狂。巴菲特在《致股东的信》中表示:没有人能告诉你股票何时会下跌。股市的绿灯可以在任何时刻,不经过黄灯,直接变为红灯。

不过,巴菲特并非拿着那么多现金什么都不做。巴菲特通过股份回购处理掉手上部分现金。截至2019年9月底,伯克希尔·哈撒韦一共回购了28.42亿美元的股票。其中,第三季度回购了价值7亿美元的股票,较上一季度的4.42亿美元有所增加。但回购的金额相比于巴菲特手中的巨额现金,显得微不足道。

爱德华琼斯(Edward Jones)的分析师吉姆沙纳汉(Jim Shanahan)表示,“对于伯克希尔来说,大交易的机会不多”。“鉴于当前股票的估值,还有更多的理由要质疑,为什么他们没有在市场上更积极地回购自己的股票。这可能是目前最好的现金使用方式,也是他们部署资本的最简单途径。”

扫码下载智通APP

扫码下载智通APP