资金吸引度大增,分拆上市于东岳集团(00189)究竟有何意义?

有机硅业务于A股分拆上市获得最新进展,东岳集团(00189)资金关注度正在急剧提升。

智通财经APP了解到,东岳集团分拆有机硅于A股上市早已于2018年3月29日、10月12日及11月12日发布相关公告,并于2018年10月15日发布建议通函。公司于11月4日晚间发布最新消息公告称,中国证监会正在审核公司建议分拆的申请,公司已经按照中国证监会相关规则,提交东岳有机硅更新后的招股书申报稿,并在中国证监会网站登载了。

而在二级市场方面,东岳集团11月4日似乎就有资金率先进场,当日以较前一日扩大近三倍的693万股成交量、2606万港元成交额,实现4.09%的上涨。公告出现后的11月5日,公司开盘后涨幅一度超过12%,但后续股价有所回落,最终收涨至5.24%,当日3317万股成交额、1.37亿港元成交额,继续较前一交日放大379%。

如此看来,东岳集团有机硅分拆A股上市的进展还是受到不少资金关注的,那这件事对公司究竟有何影响呢?

行情来源:智通财经

估值提振或是分拆上市主要目的

分拆上市具备提升母、子公司双方估值的可能。智通财经APP了解到,由于母公司可通过控股形式继续保持对子公司的控股权,但子公司的投资风险可由社会投资者共同承担。对某些适合分拆的业务来说,母公司股价的市盈率未必能反映其实际价值,如果能把该业务分拆上市,这些部分的实际价值便能充分反映出来。子公司在上市时受到超额认购、反应热烈时或股票市场表现良好时,母公司与子公司股票的市场价格都随之上升,母公司借子公司的市场形象而使其市场表现比以往更好。

A股市场由于平均市盈率较高及发行价格普遍过高,再加上投机情绪较重,正是公司通过分拆上市实现自身股价提升的绝好载体。智通财经APP了解到,东岳集团是亚洲规模最大的氟硅材料生产基地、中国氟硅行业龙头企业,拥有高分子、有机硅、制冷剂等业务。就是这样的龙头企业,在2018年3月达到顶峰市盈率也才13倍左右,跟A股化工类动辄30-40倍市盈率企业差的不是一星半点。之后行业环境下行的时候,公司市盈率迅速下降至3-5倍区间震荡,而A股同类企业市盈率还普遍维持在13-20倍。

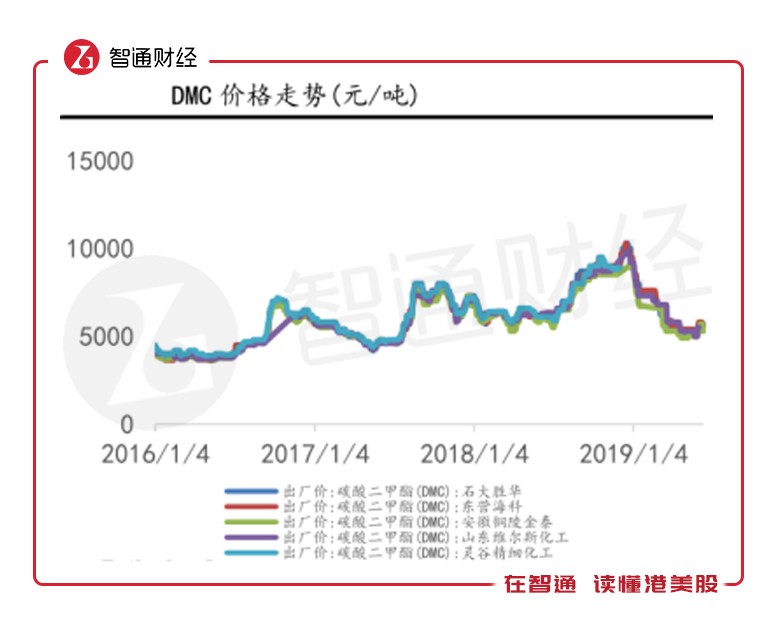

东岳首次公告提及有机硅业务分拆的2018年3月,正是有机硅价格连续上涨几年,行业景气度达到顶峰的时候,当时A股板块有机硅企业,合盛硅业市盈率为57倍左右,三孚股份在40倍左右,均大幅高于当时东岳集团的整体估值,因此提振估值或是当时东岳分拆有机硅的首要目的。即使有机硅价格自2019年初开始下滑,行业预期一落千丈,但A股的合盛硅业目前仍有18倍市盈率,三孚股份也持续在22-30倍市盈率之间运行。

这意味着分拆上市后,东岳集团仍有估值提振的预期。此外,公司融资效应和资本灵活度也能得到大幅提升。

开辟新融资渠道已愈发迫切

开辟新的融资渠道,是分拆上市另一大目的。智通财经APP了解到,分拆上市是子公司的IPO,一般情况下会通过新股发行的方式实现子公司融资目的,同时对于母公司来说其出售子公司的股权达到现金流入,相当于母公司的二次融资。通过股权融资能起到缓解资金压力、支持有潜力项目的投资、优化资本结构进而提升企业价值的作用。

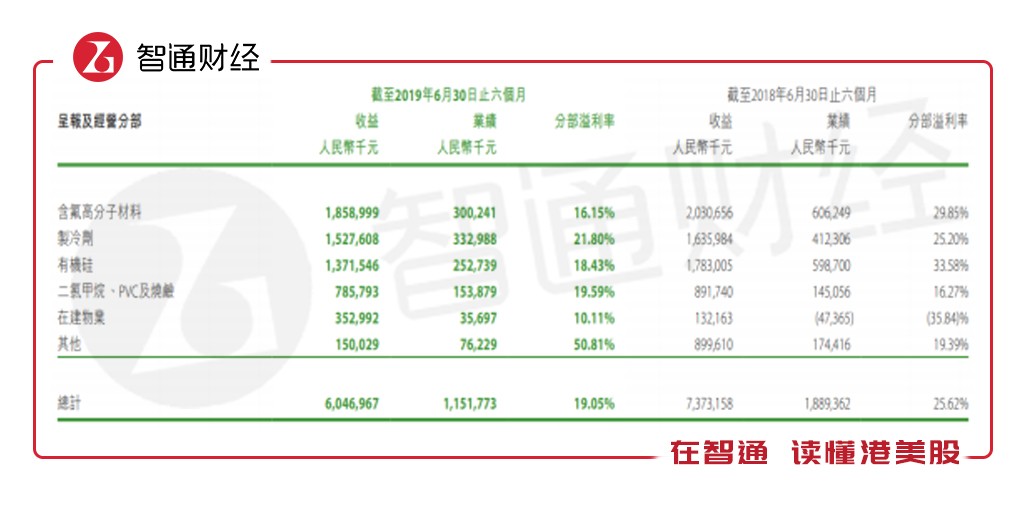

目前盈利能力正在全面下滑的东岳集团,资金需求并不弱。智通财经APP了解到,公司2019年上半年收入同比下降18%至60.47亿元人民币(单位下同);综合毛利率为28.3%,较去年同期减少5.3个百分点;拥有人应占溢利同比减少30.6%至8.37亿元。细分业务来看,19年上半年公司含氟高分子和制冷剂营收分别同比减少8.45%和6.62%至18.59亿和15.28亿元,经营利润率分别同比下降13个百分点和3个百分点至16.2%和21.8%,收入占比分别为30.7%和25.3%。有机硅业务收入更是同比下滑23.1%至13.72亿元,收入占比为22.7%,经营利润率下滑15个百分点至18.4%。

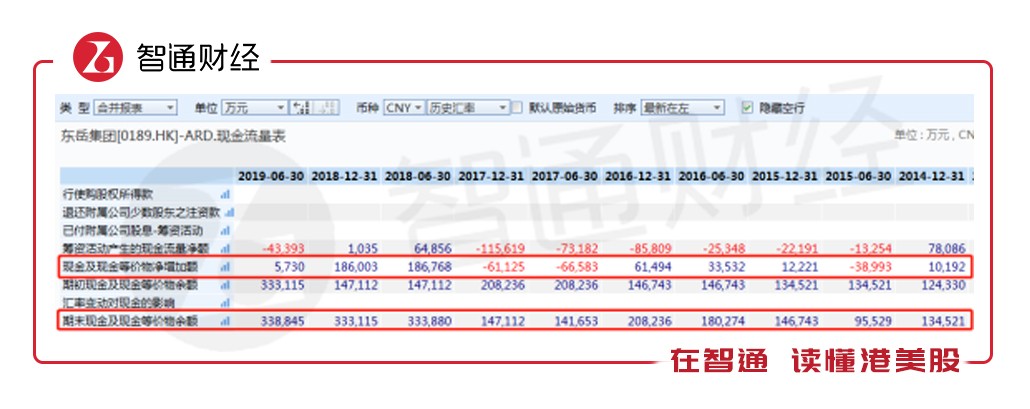

业绩不佳的东岳目前估值水平已经降至历史低点,不仅本身融资能力持续减弱外,业绩下滑也使得公司经营现金流同比下滑27%至12.69亿元。目前虽然公司表示仍有33.9亿现金在手,但其实从历史现金量来看,公司手上的大量现金基本是因为2018年行业高景气时期暴增至33亿元规模以上,公司2018年之前的现金净增加额及在手现金量变动还是很不规律的。截止2019年6月底,公司流动负债同比增长6.4%至58.8亿元,其中贸易相关的应付款是同比下滑11%至24.1亿元,流动负债增加项主要集中在合约负债、借贷及应付股息,分别为18.7亿元、9.2亿元及6.5亿元,这意味着公司短期还债压力并不小。

最新中期业绩报告中可知,公司仍在建设新营运项目的厂房、设备及生产线,资本性支出为5.9亿元。再结合由于平均每月贷款余额增加,导致融资成本同比增长41.69%至5461.9万元来看,公司手上的现金其实没那么充裕。

因此,东岳通过子公司分拆上市方式可以开辟新的融资渠道。而且东岳还可以将具有较高市值的A股子公司部分进行股票抵、质押,获得信贷资金,进一步增加资金获取取到。此外,东岳还可以通过二级市场的增减持操作调节资金盈亏,也能大幅提高公司投融资的灵活性。

同时,分拆上市对于东岳集团经营上也有一定的正面作用。

母、子公司经营效率都有望提升

双方独立性增强,对经营效率提升也有正面意义。智通财经APP了解到,对于多元化经营的企业而言,盲目追求规模效应、管理水平低及内部资本市场效率低等原因导致公司经营绩效降低并不少见。而分拆上市导致分拆子公司在业务、经营决策等方面独立于母公司,而母公司在分拆上市过程中会出售一部分子公司股权,或者新股增发过程中母公司持股比例下降。因此,分拆上市对于母公司来说可以视为一种收缩性资本运营,即降低了多元化程度。目前东岳集团正处于行业景气度下行周期,各业务利润率都出现下滑,公司此时分拆上市,也能一定程度上提振母、子公司的经营效率。

综上来看,分拆上市对于目前的东岳集团来说意义确实不一般,因此分拆上市进展引发资金高度关注也就能够理解了。

扫码下载智通APP

扫码下载智通APP