巴克莱:标普500的狂欢派对已经快要结束了

在过去几年中,股票市场有两个主要的上升来源:数以万亿计的企业回购,以及数额同样庞大的股息支付。

企业为了提高股价以及与股票相关的管理薪酬,纷纷进行了破记录的回购,而且通常是在一个很随意的价格水平上。而在可以忽略收益率时,高额的股息支付成为买家争夺“安全”派息股的主要驱动力之一。对于股东而言,这笔支付金额是前所未有的。

巴克莱的股票策略主管利翁纳(Jonathan Glionna)量化了企业已经以及即将用于这些支出的现金流。

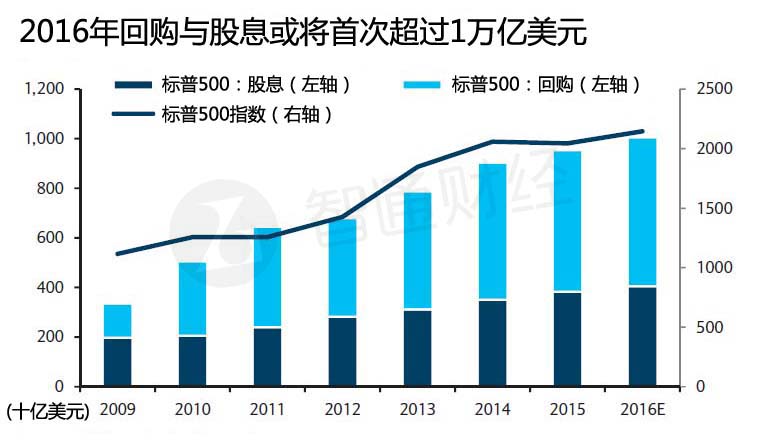

利翁纳发现,标普500中的企业总计通过股息和回购向股东返还的现金已经创下了新的记录。自2009年以来,股息增长超过100%,在最近一个季度达到980亿美元。与此同时,回购总额增加了三倍,巴克莱预计将在2016年底达到6000亿美元。事实上,2016年的回购和股息或许将首次超过1万亿美元。

利翁纳与高盛集团持有相同看法,并表示:“我们认为派发的大幅增长是标普500指数在本商业周期内上涨的主要原因之一(如下图所示)。

然而,这种前所未有的分配式增长可能即将结束,巴克莱表示:“没有任何事情会永远持续下去。我们认为,自2009年以来平均增长率维持在20%的股利支出将在2017年消失。”

虽然各企业在这六年间已经“利用经济复苏和火热的信贷市场来提高股利和回购”,但它们可能已经无法将其再次推高了。

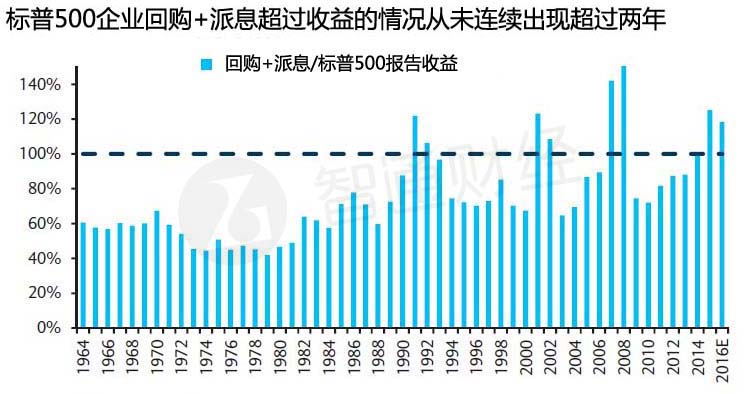

统计数据显示:在过去几年中,股利支出已经超过了标普500的收益,这是十分罕见的。2014年这种情况几乎就要发生,当时的股利支出占到了总收益的99%。而在2015年这一情况终于发生。

巴克莱预计这将在2016年再次发生,因为净收益可能低于9000亿美元,而股息和回购将达到1万亿美元。在2015年之前,标普500指数企业股利支出超过其收益的情况在过去50年里只出现过六次,也从来没有连续出现超过两年(如下图所示)。

此外,股息和回购的现金流出已经超过了资本支出后的经营资金流量,这标志着标普500指数越来越依赖投资级信贷市场来弥补其资金流赤字。根据巴克莱的测算,自2013年以来,标普500企业每年花费的资金已经超过了他们产生的自由资金流。

利翁纳预计,标普500中的非金融企业每年的资金流短缺超过了1150亿美元(如下图所示)。换句话说,这些企业迅速地把挣到的每一块钱都派发给股东们,并且还要花光资产负债表上额外的1150亿美元现金,然后通过出售股票或发行新债务支付这些差额。

为什么巴克莱认为2016年将是支出水平出现前所未有激增的最后一年呢?有两个原因:资金流创造不足以及过多的债务。下面是完整的解释:

标普500的股息加回购已经超过了净利润。在资本支出后,股息加回购也超过了经营资金流,即使在股权发行后也是如此。但这又说明了什么呢?为什么企业即使降低了帐面价值,也不能继续支付超过收益的部分?如果投资级信贷市场愿意提供廉价融资,为什么公司不能继续花费超过他们资金流的部分呢?巴克莱提供了一个令人信服的理由——杠杆率过高。

企业之所以能够花费超出资金流的部分,是因为杠杆率由于此前的金融危机降到了低点,但现在杠杆率已经不再处于低点了。自2013年以来,标普500中的非金融公司所欠的债务总额增加了近1万亿美元。除现金之后的债务增长已经愈加有说服力,因为债务增长率已经超过了现金和现金等价物的增长率。

同时,税息折旧及摊销前利润(EBITDA)已面临停滞。如下图所示,2010年标普500非金融公司的债务与EBITDA比率的中位数仅为1.53倍,而目前是2.33倍,达到了至少20年以来的最高点,两者的总比率(非中位数比率)也已达到了2.56倍。

这种增长不仅仅是能源部门所带来的,如果除去金融和能源公司,标普500债务与EBITDA的总比率为2.50倍,并且也一直在快速上升。

如上图所示,杠杆率正在快速通过关键阈值。虚线表示投资级信用市场中公司债务与EBITDA比率的中位数(按公司类别划分)。可以肯定的是,信用评级机构在设定公司评级时考虑了许多因素,但杠杆率,如债务与EBITDA是最重要的因素。

下图显示了标普500指数中债务与EBITDA比率高于2.5倍的公司数量,可以看出该数据也在迅速增加,这也导致了较低的利息覆盖率。不过这一趋势不太可能继续,巴克莱预测,IBM此前大量的回购需求将会停止,因为标普500中的绝大多数公司的评级是投资级,他们也想保持这种评级。

作为投资级公司,企业可以获得廉价,可靠和丰富的资金。巴克莱认为,很少有投资级公司愿意采用高收益杠杆配置来促进回购。因此,杠杆率的增加必须很快结束。

但是,正如巴克莱指出的,除非股利支出的增长率下降,否则债务与EBITDA比率的快速增长不会停止。换句话说,如果公司不断增加支出,那么债务与EBITDA的比值将继续上升。

如下表所示,根据我们对EBITDA增长2%的估计,为了稳定标普500的债务与EBITDA的比值,股利支出必须有所下降。即使股利支出维持不变,如下表显示,这种快速增长也很有可能是不可持续的。

可以肯定的是,EBITDA很有可能比预期增长更快,为债务增加提供更多的灵活性。例如,如果2017年EBITDA增加5%,达到历史新高,那么债务与EBITDA的比率可能稳定在2.56倍或者更低的水平。

综合以上的分析,即使假设利率没有实质性的增长,公司也不得不调整大幅支出的策略,而这些策略正是将标准普尔推向最高点的关键因素。除非出现新的资金流冲击,导致EBITDA的飙升,否则CFO和财务主管必将减少股利支出,而不是专注于现金收益。这一现象在最近回购的急剧下降中已经开始出现,不过至少目前来说,这被股息的增加所抵消。

当然,上述所有假设都是基于利率没有增加的基础上的。如果美联储警告说利率将会上升,那么所有这些趋势都会加速,从而引发对风险的厌恶情绪,并导致风险资产的清算。

巴克莱最后给予投资者的忠告是:“狂欢派对已经快要结束了。”(信息支持:比特港)

扫码下载智通APP

扫码下载智通APP