JS环球生活(01691)IPO搁置 港股不爱“故事”爱事实

原定于10月25日进行定价的九阳间接控股股东、家电生产营销商JS环球生活(01691)确定将推迟上市计划。就此,一只原定于上周五定价、本周四(10月31日)上市的新股,又将无法如期与市场见面。

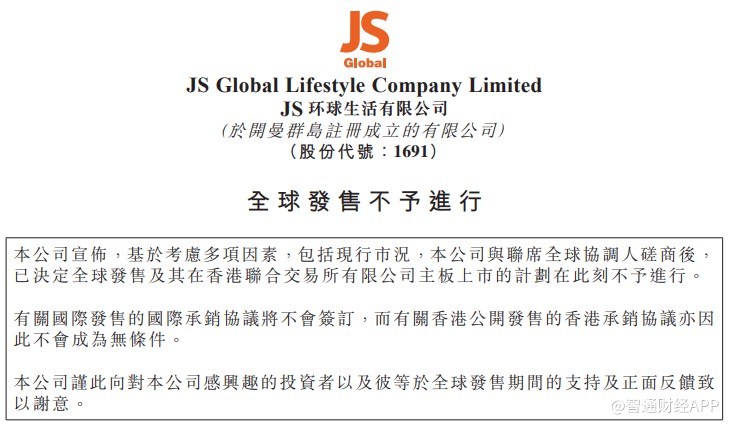

今日(10月29日),JS环球生活正式发布了停止IPO的公告,公司基于当前市况等多种因素,最终决定不进行全球发售及其在香港联合交易所主板上市的计划。

据不完全统计,JS环球生活已是今年以来至少第9家在港推迟IPO的企业。若按已有的募资规模计算,此次JS环球生活推迟上市则是港股2019年的第三大IPO搁置项目。多家公司推迟上市究竟原因几何?2019年香港IPO市场怎么了?

投资者不买商业“故事”的账

首先从JS环球说起,据智通财经APP了解,JS环球生活在小家电开发、制造及营销领域处于领先地位,其本身也是A股上市公司九阳股份(002242.SZ)的间接控股股东。目前,公司旗下领先品牌包括:九阳、Shark及Ninja,主营业务涉及厨房电器、清洁电器等。

目前,公司业务实现国际化,各品牌在当地也具备一定知名度,核心产品于中美两国也均保有较高的市场份额。然而,虽为小家电行业的头部,JS环球也面临高负债及盈利能力下滑的烦恼。具体体现在,公司净利润增速、净利率、存货周转、应收账款周转等指标表现欠佳,以及资产负债率居高。

在估值方面,按全球公开发售后股本计算,相比港股同行处于中游地位。19年公司市盈率约为21.2-25.8倍,高于行业平均水平。盈利能力方面,18年的ROE、ROA分别为24.2%和6.8%,高于行业平均。

在公司传出推迟上市消息前,中泰国际也曾在其研报中表示,宏观因素对公司部分业务产生负面影响,未来不确定性较高。综合公司目前的行业地位、业绩与估值水平,给予“不申购”评级。

10月22日,JS环球将发行价区间定为5.55港元-7.25港元,公司最终以发行区间底部价格5.55港元每股定价,对应募资金额3.55亿美元。

而据智通财经APP了解到,自公司正式向港交所递交了主板上市申请以来,所预计募资额便不断缩水。由最初7月预计的最高募资额8亿美元,稍有回落至5-6亿美元。然而,最终确定募资规模进一步缩水至3.55-4.64亿美元,最终却以发行区间最低价盖棺定论。

据知情人士透露,JS环球生活账簿虽已获得了足额配售,但依然无法保证获得足够可靠的订单,因此而不得不选择搁置上市计划。其中,公司在招股书中着重其在中美市场中的协同效应,似乎并未得到投资者买账。大环境的不确定性,似乎也是投资者所担忧的因素之一。

多家企业推迟上市计划

提到2019年港股IPO的搁置,则不得不提到今年以来最大IPO百威亚太。回顾公司三个月前取消上市,发行价格过高被认为是其搁置的最主要原因。除此之外,也有分析认为,市场在公司母企债务问题和商誉减值风险等方面有所担忧。

最终,百威亚太以27 - 30港元区间重启IPO,集资额较7月份首次IPO集资目标缩水近半。9月24日,以招股价下限27港元定价,募资额上调至392亿。

实际上,早在百威亚太之前,便有当时开年以来的最大IPO易商红木ESR选择了推迟IPO,所给出理由是:“鉴于当前市况”。依据原计划,公司拟最高募资98亿港元。时隔4个月,公司近期也传出将重启IPO的消息。然而,募资规模上限扩增至了114亿港元。

除此之外,找钢网、和黄中国医药科技、四川蓝光嘉宝、澳宝集团等多家企业也均曾纷纷推迟了在港的IPO。另外,更有不少企业选择放弃香港IPO,转而赴美股上市。就此来看,香港市场2019年推迟甚至中止上市计划的企业不在少数。

智通财经APP了解到,今年下半年以来,港股IPO市场相比去年同期显得格外冷清。其中,8月仅有1家企业于港股挂牌上市,募资金额1.17亿元,与去年同期的592亿元募资规模不可同日而语。中信证券分析团队指出,今年香港实际发行价格偏向区间下限,接近区间下限的公司占比较去年提高了35.6%。2019年港股IPO降温,已成为不争事实。

19年因何天壤之别?

2018年一度火爆的港股IPO,却在2019年突然遭遇了“滑铁卢”。业内人士表示,负责IPO上市的投行员工很多都没事可做,夜晚的中环酒吧街充斥着西装革履的投行人员。部分投行人员为了年底花红,开始考虑转行做FA等其他项目。

业内人士还表示,这是非常罕见的现象,过去一周可能会有10家公司上市,现在许多希望来港上市的客户推迟进程,甚至过聆讯企业也选择观望。

时隔仅一年,港股IPO市场出现了天与地的改变。对此,分析师们也给出了各自观点。总结而言,2019年港股IPO与去年形成鲜明对比的背后,可大体归结为四大因素。其中,市场定价偏高以及基石投资者被认为是港股IPO遇冷的最主要因素。

有市场在的地方,就有买家和卖家双方利益的博弈。当前港股市场,也存在投行定价高而卖不出去,买方认为定价太高,下调定价IPO企业认为自己被低估的矛盾。港股策略分析师曾明表示,企业想多融点前,但在买家角度肯定是希望越便宜越好。当前市况不好的情况下,投资者完全能够以更合理的价格买到优质标的。

由于定价普遍被认为偏高,也有部分企业基石投资者出现缩单的情况。据消息人士表示,公司基石投资者缩单,由于时效原因,招股书也需要重新印刷,IPO也因此而需要延期重新启动发行。

除以上两个原因外,由于市场去年预判接下来资本市场走势将较为悲观,大批企业抢在去年上市,形成了去年的高基数,与今年形成对比。部分企业甚至将上市计划提前,也一部分消耗了本计划在今年上市的份额。除此之外,目前企业比过去也有了更多的上市目的地选择。例如,市场曾传出和黄中国不排除赴科创板上市的可能。

整体而言,港股2019年IPO市场虽呈现低迷状态,但市场对其依然抱有信心。香港券商人士解枫、以及港股策略分析师曾明均认为,港股依然会保持优势不变。港股市场除较A股审核更为宽松,较美股文化、法律差异较小外,港交所在去年启动的诸多改革也是其亮点之一。

近期,港股IPO市场已展现出一部分复苏态势。然而,仍依然有公司选择推迟上市计划。如一位港股策略分析师曾明所言,目前港股估值偏低,对于IPO公司来说,缓一缓、看一看也是好事,待市场基本面修复再进行IPO。港股2019年的IPO市场,注定跌宕起伏。

扫码下载智通APP

扫码下载智通APP